バイナリーオプションって何?

こんにちは、きんくまです。

いきなりですが、皆様は「バイナリーオプション」とは何か、ご存知でしょうか?大部分の人はこう答えると思います。

「ある価格より上か下かを賭け、当たったらペイアウト」

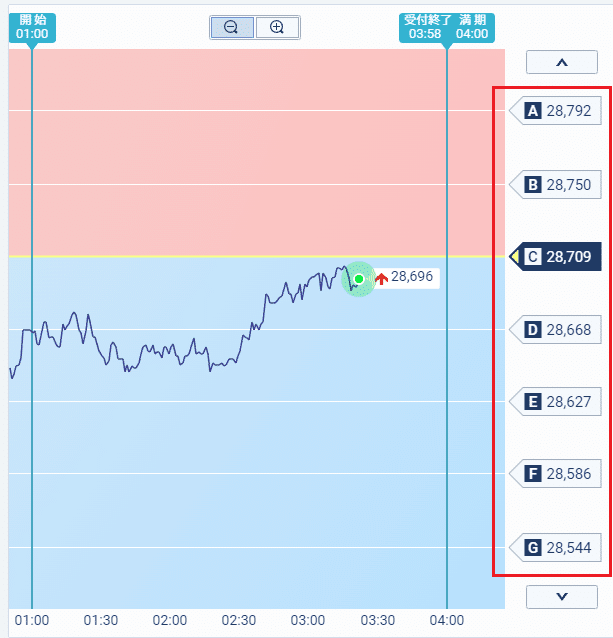

上記の例だと、日経225バイナリーオプションで

・現在価格28696円

・28709円を下回るチケット(プットオプション)が749円

・28709円を上回るチケット(コールオプション)が351円

・終了時刻まで37分22秒(受付終了まで35分22秒)

・当たったらチケット1枚につき1000円のペイアウト

というくらいの情報が分かると思います。

すると、こう考えるのではないでしょうか。

「チケット1枚で1000円当たる馬券である」

「28709円より下を予想するチケット価格は749円で、当たれば1000円返し、外せば749円損失」

馬券という表現はなかなかわかりやすく、実際そのとおりです。

ですが、その実、バイナリーオプションは上か下かを当てる取引は本質ではありません。

えっどういうこと?と感じた皆様、

このnoteを最後までお読みいただけると理解できるかと思います。

まず、前提ですが、バイナリーオプションは高度なディリバティブ商品なので、いわゆるオプションについての基礎知識とセットになります。バイナリーオプションを攻略する上で、このオプション知識は必須です。

それでは、バイナリーオプションの本質に迫ります。

コールオプション・プットオプション

いわゆるバイナリーオプションを臨む上で付けておきたい基礎知識です。

まず、「ある価格より上下を当てる」という性質から、いくつかの権利行使価格が並んでいますが、このように複数の権利行使価格が並んでいるものを「ラダーオプション」と呼びます。

上記では「A:28792」~「G:28544」の権利行使価格が並んでいますね。

この権利行使価格のことを「ストライクプライス」、または単に「ストライク」と呼びます。

次に下半分の青いエリアと赤いエリアがありますが、これはストライクが「C:28709」であるオプションの利益と損失になるエリアを区別しています。

ストライクより上を予想するオプションを「コールオプション」とよび、C28709と表現したりします。赤いエリアが利益になり、青いエリアが損失になるという感じです。

現在価格が28696円なので、この価格のまま満期を迎えると損失になってしまいます。現在価格が損失エリアになっている状態を「アウトオブザマネー(OTM)」と呼びます。

逆に、ストライクより下を予想するオプションは「プットオプション」と呼び、P28709と表現します。

このオプションは現在価格が利益エリアになっているため、「インザマネー(ITM)」と呼びます。

現在価格が動き権利行使価格と同じになることがありますが、この状態を「アットザマネー(ATM)」と呼びます。

ATMでは上と下の確率が通常同じなので、チケットはペイアウト1000円の半分である500円(スプレッドは考慮しない場合)となります。

ITMオプションはATMに近づくほど倍率が上がり、チャレンジングなポジションということになります。(きんくまは、この動きをATMに寄せるという表現をよく使います)

ところで、現在価格は時々刻々と変化します。

それに伴い、オプションの価格も時々刻々と変化します。

では、オプションの価格はどのように変化するのか、分かりますか?

本質的価値と時間的価値

バイナリーオプションには、ラダーオプションそれぞれチケットに価格が付けられていますが、チケット価格は「本質的価値」と「時間的価値」に分別されます。

まずは、本質的価値です。

バイナリーオプションの本質的価値とは、「現在価格のまま満期になったとき、そのオプションに払い戻しがあるか?」で考えます。

ダウ30のバイナリーの一例で見てましょう。

現在価格が34691ptなので、「A」「B」のオプションのプットオプション、「C」~「G」のコールオプションは本質的価値を持っています。

払い戻される価格が本質的価値となるので1000円です。

つまり本質的価値とは、満期まで価格変動ゼロの場合、勝てるオプションが持つ価値、です。

そうでないオプションの価値は、本質的価値はゼロということになります。

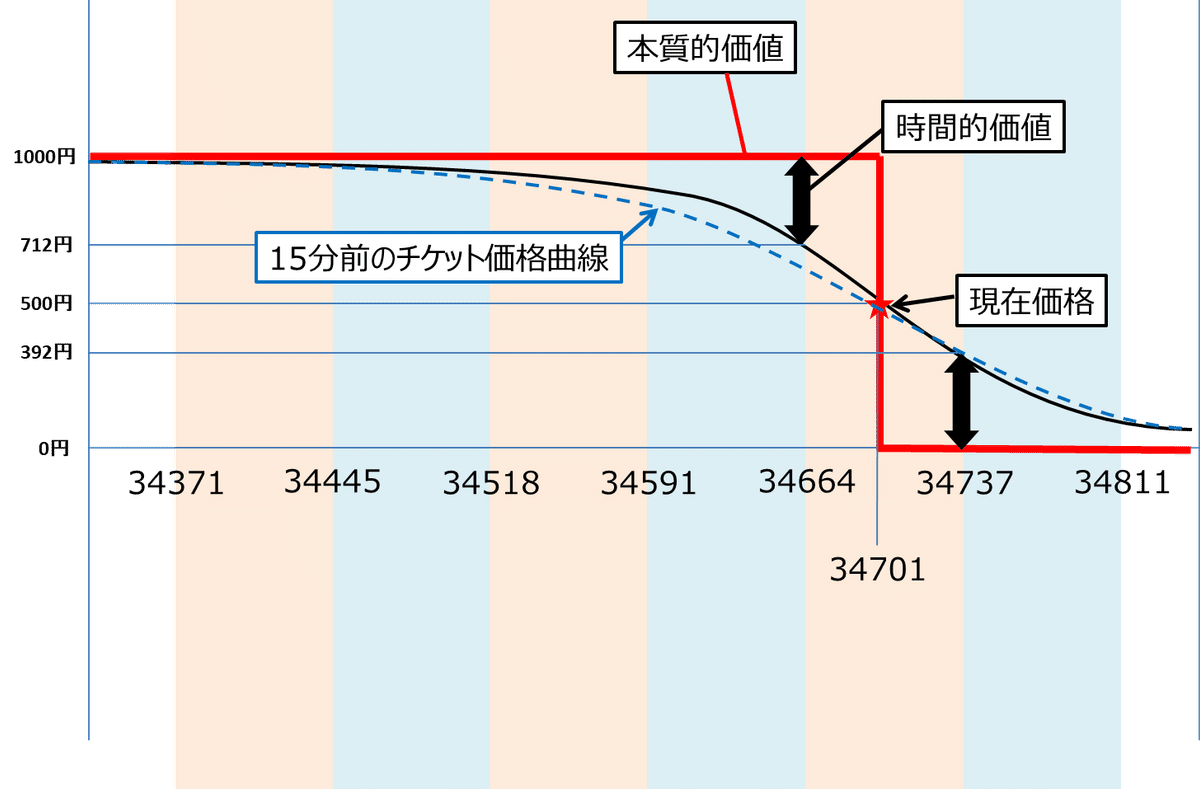

縦軸をチケット代金、横軸をストライクプライス・現在価格のグラフで表すと、以下図のような感じです。

これは、馬券が当たるか当たらないか、というイメージと同じなので分かりやすいかと思います。

問題は時間的価値です。

再掲します。本質的価値が0円か1000円か、なのでチケット価格も0円と1000円になりそうですが、現実はそうでもありません。

グラデーション調に価格が付いています。

この現実についているチケット価格と本質的価値のギャップを埋める役割が「時間的価値」です。

時間経過とともに、現在価格が変化するため、その変化の度合いによって、本質的価値が変わるかもしれない、という織り込みが「時間的価値」です。

例えば、「C」C34664は、本質的価値が1000円にもかかわらず、チケットは664円で販売されています。すなわち、時間的価値は「-336円」です。

この336円分が、値下がりしてOTMで満期を迎える期待値ということになります。

同様に、「B」C34737は、本質的価値が0円にもかかわらず、チケットは388円で販売されています。すなわち、時間的価値は「388円」です。この388円分が、値上がりしてITMで満期を迎える期待値ということになります。

先ほどの本質的価値のグラフに、時間的価値のグラフを追加すると以下のような形になります。

本質的価値+時間的価値=チケット価格となりますが、このチケット価格を結んだ線はarctanっぽい曲線になります。この曲線を「チケット価格曲線」と呼ぶことにしましょう。

この曲線のイメージは、必ず頭にいれておいてください。

さて、これが時間経過するとどうなるのか。次のようになりました。

時間経過はわずか15分、価格が+10ptと多少の変化があるものの、ほぼほぼ現在価格が変わらず、ヨコヨコな展開です。

しかし、チケット価格に大きな変化があることに気づきます。

先ほどの同じ例で、「C」C34664は、本質的価値が1000円にもかかわらず、チケットは712円で販売されています。すなわち、時間的価値は「-288円」です。

同様に、「B」C34737は、本質的価値が0円にもかかわらず、チケットは392円で販売されています。すなわち、時間的価値は「392円」です。

つまり、「C」のコールオプションの場合、時間的価値が-336円→-288円と48円分毀損しているので、コールを買っている場合、15分で48円分の利益を手にすることになります。

この変化をグラフで表すと、以下のような感じです。

参考までに、最初に掲げたチケット価格曲線を青色点線で示しています。

あることに気づいた人はカンが鋭いです。

チケット価格は時間経過とともに、時間的価値が0円に近づいており、本質的価値のみになるということです。

これは、残り時間が少なくなると、それにつられ、変動の織り込みも小さくなり、残り時間がゼロ=満期になると、時間的価値がゼロになるからです。

時間的価値は、満期までに変動する期待値を示しているわけですから、満期を迎えたらもう変動はゼロになる、当然と言えば当然ですね。

ところで、オプションの業界では、本質的価値+時間的価値のことを「プレミアム」と呼びます。

先物が現在価格と異なるときも「プレミアムが乗っている」みたいな言い方をしますね。ディリバティブ取引一般用語です。

バイナリーオプションを取引するとき、プレミアムが最も重要です。

最も、本質的価値については勝つか負けるか0円か1000円かなので、あまり意識しなくても直感で分かりますが、時間的価値が持つプレミアムがどれくらいかの判断が重要です。

それでは、時間的価値がゼロになる過程を利益に変えるためにはどうすればよいか?次に述べていきます。

ベガショート作戦

さて、時間的価値がゼロになる過程を味方につける取引するにあたって、よりプレミアムが乗っているときにITMオプションにエントリーした方が、時間的価値の減少も大きくなるため、有利になるのは分かりますよね。

バイナリーオプションは、上か下か予想して当てるより、この時間的価値のもつプレミアムの変化のみでエントリーしてもいいくらいです。

ちなみに、プレミアムの変化をベガと言います。

何かのイベントや市場オープン・クローズ時などで、価格変動が大きいことが織り込まれるとIV(インプライドボラティリティ)が高くなり、ベガが大きくなります。

その逆、価格変動が小さくなるとベガも小さくなります。

一般的にプレミアムが乗っているとき(ベガ大)にITMのオプションが、プレミアムが薄いとき(ベガ小)はOTMのオプションが、それぞれ有利となります。

もっとも、時間的価値は満期までに毀損するので、プレミアムがガッツリ乗っているときにITMのオプションを買い、時間的価値の毀損をそのままそっくり利益に変える、というやり方がオプション取引っぽくっていい感じです。

かっこよく言うと、ベガショートです。ベガショート作戦と名付けます。

NYオープン時、かなりの価格変動が織り込まれる(IVが高い状態になる)ことから、ベガが極端に大きくなります。

そしてその後、必ず、100%の確率でベガが小さくなります。

つまり、NYオープン後のITMオプションエントリーは、予想と反対方向に動いても、ベガショート分が利益になるので、チケット価格が下がりにくい、という理屈です。

きんくまがいつもNYオープンの時間でバイナリーをしているのはこのためです。NYオープン後は単純にITMのオプションが有利なので、500円以上のチケットを買うようにしましょう。

なお、本noteの同じことを、JPX北浜投資塾でも言ってます。よりテクニカルな記事です。

https://www.jpx.co.jp/ose-toshijuku/column/option-trading/01.html

ちなみに、「ベガショート」があるなら「ベガロング」もあるはずで、そのときは、OTMオプションを買ってIV増加に期待する買い方となりますが、バイナリーオプションに限っては、残存期間の途中でIVが増加することがまれです。

なので、IV増加に期待してOTMオプション、すなわち500円以下のチケットを買うことはダメです。

500円以下のチケットを買うときは、ベガがもともと小、プレミアムが薄いと判断したときにとどめましょう。

株バイナリーについて以前記事書きました。こちらもご参照ください。

まとめ

現在価格のまま満期になれば、勝つオプションをITM(インザマネー)とよび、負けるオプションをOTM(アウトオブザマネー)とよびます。

チケット価格は、本質的価値+時間的価値で決まります。

ITMは本質的価値が1000円、時間的価値がマイナスです。

OTMは本質的価値が0円、時間的価値がプラスです。

満期に近づくにつれて、時間的価値は0円に近づきます。

したがって、ITMオプションは時間的価値の毀損が利益、OTMオプションは時間的価値の毀損が損失になります。

何かのイベントや市場オープン・クローズ時は、時間的価値が大きくなります(IVが高くなるため)。

その後、100%の確率でIVが収束し、時間的価値が加速度的に減少します。

つまりイベント後にITMオプションを購入すれば、IV(ベガ)の減少と時間的価値の減少の両方を味方に付けることができます。

とりあえず、基本はここまで!

#バイナリーオプション

#バイナリー

#BO

#GMOクリック証券

この記事が気に入ったらサポートをしてみませんか?