『S&P500VSオルカン』 FIREするなら、どっちを採用すべきか?

こんにちは、ベア之助(@kaisaobama1)です🐻✨

前回の記事ではFIREの基本原則『4%ルール』を徹底解説し、この中でS&P500とオルカンについて紹介しました↓

そして、今回は『S&P500とオルカン FIREするならどちらを採用すべきか?』について議論していきたいと思います!

永遠のテーマ『S&P500 VS オルカン』

まずは、結論から示しましょう。

資産形成時はS&P500を採用し、FIRE時は全世界株式(オルカン)を採用することをおすすめします。

では、その理由を示していきたいと思います。

S&P500派の主張 ︰『世界の中心はアメリカ』

S&P500派の主張は明快です。

『世界の中心はアメリカ』と言うことです。これはオルカン派も1ミリも疑うことはないでしょう。

なぜなら、国家覇権(ヘゲモニー)を決める重要な項目をアメリカが独占しているからです↓

① GDPおよび技術力世界1位(すなわち軍事力世界1位)

② 年間人口増加率約1%で世界1位の消費大国

③金融覇権を握っている(基軸通貨ドル)

さらに、S&P500の構成銘柄はアメリカ株のうち時価総額の大きい500社なわけですから、ほぼ無双です。

もちろん、過去のパフォーマンスも輝かしいものになっています。

例えば、過去70年では年率8%の成長率を記録しています。これは、複利で運用すれば9年で資産が2倍、18年で4倍になる計算です。

(四季報オンラインより)

ここ30年間に限定して『オルカン(ACWI)』と比較をしてみても結果は同じです。

(NIKKEI STYLEより)

S&P500は、ここ30年間で約12倍になっています。図を見ていただくと分かるように、特にここ10年の成績は群を抜いて良いです。

一方で、オルカンは約8倍です。(決して悪くない!)

このパフォーマンスを見れば、アメリカ株以外に正解はないと言いたくなりますよね。

おそらく近い将来もアメリカが牽引する未来は続くでしょう。

これが、S&P500派の論調です。

オルカン派の主張︰『経済学的に正しい投資法』

オルカン派の第1の主張は、オルカンこそ経済学的に正しい投資法ということです。

詳細は述べませんが、現代ポートフォリオ理論の最終結論は、効率的なポートフォリオは株式市場の縮小版、すなわち『オルカンに投資しろ』というものです。

この現代ポートフォリオ理論の基礎を構築したマーコウィッツ、それに続いて理論を深化させたトービン、シャープの3人はノーベル経済学賞を受賞していることもあり、この理論の人気に拍車をかけています。

(おいしいご飯と言えば『ミュラン!』みたいなことですね)

もう少しオルカンについて詳しく見ていきましょう。

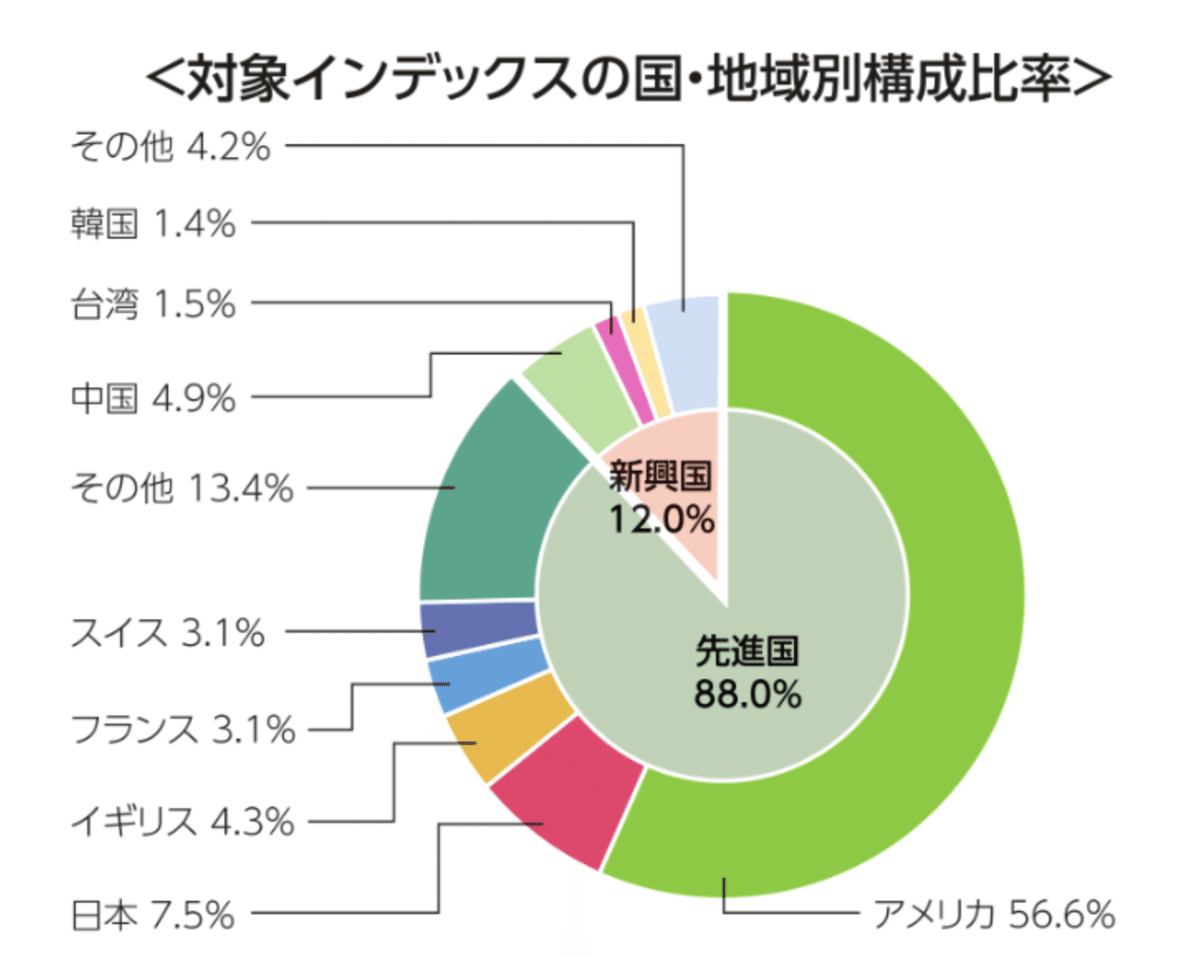

まずは、オルカンの構成です↓

特記すべきはアメリカ株(S&P500)が半分以上を占めており、オルカン派もS&P500から逃れることはできません。

一方、名指しはしませんが、微妙な株もまざっています…当たり前ですが、オルカンは世界株式の全てをポートフォリオに入れるため、良くも悪くも分散性が高いです。

ただ、資本主義が自己増殖するシステムであると仮定するならば、長期的には市場は拡大し、"かならず"株価(オルカン)は上昇すると考えることができます。

オルカン派の第2の主張は、リターンは限定されるものの、将来的にはほぼ確実に上昇し、リスクも分散されているということです。

そして、オルカン派の最後の主張が、ここ10年間のパフォーマンスが将来を決めるわけではないと言うことです。

実際、ここ20年のタイムスパンで考えると、オルカンとS&P500は、ほぼ同じパフォーマンスとなっています↓

(NIKKEI STYLEより)

そもそも、アメリカによる覇権はここ100年以内の話です。その前は大英帝国、さらにその前はあまり知られていないですがオランダが世界の覇権を握っていました。

栄枯盛衰。

世界の覇権は、永遠に続くわけではなく、これまでもいれかわってきたわけです。そして、これからも変わる可能性は大いにあります。

そして、ここにきて存在感を増しているのが中国です。

日本のGDPが過去20年間ゼロ成長であるのに対して中国は12倍と驚異的です。

ついに、2010年には日中のGDPが逆転。中国は世界2位の経済大国となりました。

2020年のGDPを見るとEU全部を合わせた規模に肉薄していますし、米国にももう少しで手が届きそうです↓

(ここでは議論しませんが日本の凋落についても、日本人は正しく理解しなくてはいけません)

あらかたの予想では、中国は2030年頃までにGDPで世界1位になると言われています。GDPの絶対値が大きいと言うことは、軍事予算も大きくなるということです。

僕はもはや中国は無視できる存在ではないと考えています。

詳細は参考文献で確認いただきたいですが、技術力も高くなりつつありますし、国内消費は旺盛で輸入も増えつつあります。さらに、デジタル通貨でドル覇権を崩そうと画策するなど、多方面からアメリカのヘゲモニーに対してプレッシャーをかけています。

もし、中国が世界の覇権を握ったとして、S&P500では中国の成長を享受できません。

もちろん、オルカンであればアメリカも中国も取り逃すことはありません。

これらが、オルカン派の真の主張です。

まとめ

永遠のテーマである『S&P500 VS オルカン』について論じてみました。

S&P500は、ここ10年のパフォーマンスが圧倒的に良いです。おそらくこれから数年間も強いことが予想されます。懸念は、中国の台頭に対して無防備であるという点です。

一方、オルカンの半分はS&P500で構成されているため、その恩恵は受けられますがリターンは目減りします。ですが、分散性が高く中国の台頭もカバーできます。資本主義を信じるならば将来のリターンもほぼ確実です。

これらを理由に、僕は以下のとおり採用することをおすすめしたいです。

・ 資産形成時 : S&P500

・ FIRE時 : オルカン

資産を形成する段階ではパフォーマンス重視で集中投資をしてS&P500として、効率的に資産を増やそうという意図です。

一方、FIREしたら資産運用に失敗できないので、分散性を考慮して、よりリターンが確実なオルカンとすべきです。

また、中国の台頭についてヘッジしておきたい人もオルカンにすることをおすすめします。

今回も長い記事でしたが、読んでいただきありがとうございました🐻✨

資産運用や投資についてつぶやいてますので良ければTwitterに遊びに来てください!

https://mobile.twitter.com/kaisaobama1

(参考文献)

この記事が気に入ったらサポートをしてみませんか?