【企業分析】TSMC

TSM (NYSE)

時価総額:409億

株価:126ドル

売上高:1.58兆台湾ドル

営業利益: 6,490億台湾ドル

(2021年)

事業内容: ファウンドリ、半導体素子の製造・販売

設立年: 1987年、上場

本社: 🇹🇼台湾 新竹市東区力行六路8号

代表者: 張忠謀(創業者)、劉徳音(会長)、魏哲家(最高経営責任者)

従業員数: 65,152人

概要

TSMC(Taiwan Semiconductor Manufacturing Company:台湾積体電路製造)は、世界最大の半導体受託製造企業である。世界初の半導体専業ファウンドリであり、世界で最も時価総額の高い半導体企業の一つである。台湾最大級の企業でもあり、新竹市の新竹サイエンスパークに本社を置く。

プロダクト・ビジネスモデル

売り上げ構成で見ると、モバイル機器や、データセンターやゲーム機に搭載されるようなハイパフォーマンス・コンピューティング向けが約8割を占めている。売り上げ比は小さいが成長している分野としては、自動車・デジタル家電・IoT分野が含まれる。

TSMCのビジネスモデルは「ピュアプレイ・ファウンドリー(Pure-play foundry)」と呼ばれる。他社との契約の下で製造を行い、自社ブランドで製品を提供しないのが特徴だ。製造を委託するファブレスの半導体メーカーにとっては、設計に特化できるため、製造にかかわるコストを最適化できるのが利点だ。

一方、ピュアプレイに対比されるのが、製造から生産まで一貫して手掛ける統合デバイスメーカー(Integrated device manufacturer:IDM)であり、インテルやサムスンが代表的である。

この恐ろしいまでの時価総額を支える強みとはどこにあるのでしょうか? ここでは下記の3つにわけてみていきましょう。

・世界最高水準の技術力

・世界とつながるネットワーク

・40%もの営業利益率を誇る収益性の高いビジネスモデル

TSMCの強み① 世界最高水準の技術力

従来では、製造工程のみを請け負うTSMCのようなファウンドリーは、ただの下請け企業のような見られ方をされていましたが、世界のトップクラスのファブレス企業の製造を請け負い続けてきたことで、世界最高水準の製造技術の蓄積に成功したのです。

これにより、高度な技術を要する半導体が必要なメーカーは、TSMCに頼らざるを得なくなります。TSMCの顧客は工場を持っていないファブレス企業ですが、その顧客よりもTSMCのほうが立場が強い状況になりつつあるのです。

実際、現時点で5nmプロセスの半導体の量産を可能にしているのは、世界でもTSMCだけであり、最先端のハイテクデバイスを製造するにはTSMCの協力が欠かせません。

TSMCがなければiPhoneはつくれない?

このように、TSMCの協力が欠かせない現在、TSMCがいなければ私達に身近なあの製品すらつくれない可能性があるのです。その製品とは、「iPhone」です。

AppleはTSMCにとって最も大きな顧客であり、2021年に製造される5nmプロセスの半導体の50%以上がAppleに出荷されていることがわかっています。

さらに、Appleなどの既存顧客への対応だけで精一杯となっており、半導体不足によって増える需要に対応する余裕はないと伝えられています。

TSMCの強み② 世界とつながるネットワーク

もう一つのTSMCの強みは、世界中の半導体企業とつながるネットワークです。

TSMCに半導体の製造を委託する会社は世界でおよそ500社に上り、TSMCはこれらの会社からの依頼を受けながら、世界の需要を把握できます。TSMCは市場で調査などをせずとも、工場にいながら市場の流れを分析できるポジションにいるのです。

このポジション自体がTSMCの大きな強みとなっています。

TSMCの強み③ 40%もの営業利益率を誇る収益性の高いビジネスモデル

TSMCが発表した2021年7-9月期の決算では、売上高は前年同期と比較して16%増のおよそ4,000億台湾ドル、営業利益は14%増えておよそ1,700億台湾ドルとなりました。第3四半期の売上高営業利益率は41.24%となっています。

この秘密は、やはり上記で解説したような高水準な技術にあると考えられます。TSMCの主力顧客は、Appleを始めとするクアルコムやNVIDIAなどのアメリカのファブレスメーカーです。

さらにTSMCは最先端の技術開発だけをするのではなく、品質や出荷量においても安定しているため、どのメーカーも「TSMCなら対応してくれる」という信頼感が生まれ、TSMCに注文が殺到しているのです。これにより、TSMCの価格決定力は毎年強くなっています。

市場動向

SOX指数(フィラデルフィア半導体指数)は半導体の設計、製造、流通、販売を行う企業30社で構成される指数である。米国の証券取引所に上場している企業が対象で、半導体製造装置のASMLホールディング(ASML)、アドバンスト・マイクロ・デバイシズ(AMD)、インテル(INTC)、エヌビディア(NVDA)、もちろん台湾セミコンダクター・マニュファクチャリング・カンパニー(以下、TSMC)(TSM)も構成銘柄に組み入れられている。

SOX指数はIT産業の景況感を示す代表的な指数として世界的に参照されている他、景気全体の先行指標としても認知されている。年初来、そのSOX指数の動きが冴えない。直近では3月の安値を割り込む動きとなっている。

韓国サムスン電子が4月7日に発表した2022年1-3月期の連結売上高は前年同期比18%増の77兆ウォン、営業利益は50%増の14兆1000億ウォンと大幅増益となった。背景にあるのは半導体事業の好調だ。主要顧客である米ハイテク大手がデータセンターへの投資を拡大しており、主力メモリーであるDRAMとNAND型フラッシュメモリーの販売が伸びたという。

4月7日付の日本経済新聞の記事「サムスン営業益5割増1-3月、稼ぎ頭の半導体堅調で」は、半導体事業の1-3月の営業利益は前年同期の2.4倍に拡大したとする韓国有進投資証券の推計を紹介している。このように直近の業績は好調であるにもかかわらず、サムスンの株価は年初から約15%下落している。

半導体セクターの業績が下期に向けて鈍化する可能性が指摘されている。先行きに立ち込める暗雲は3つある。

1つ目は世界的な金利上昇だ。半導体業界のように莫大な設備投資資金を必要とする企業にとって金利上昇は大きな事業環境の変化となる。

2つ目は中国におけるロックダウンの状況。

3つ目は商品市況の値上がりに伴い、家電製品への支出が弱まるといった点であろう。

市場動向を確認していこう。

SIA(米国半導体工業会)が4月5日に発表した2022年2月の半導体市場規模(3ヶ月移動平均)は前年同月比32.4%増、前月比3.4%増の525億ドルとなった。各地域・国別の動向は、米国が前年同月比43.2%増、アジア太平洋(主に韓国・台湾)が41.4%増、欧州が29.4%増、中国が21.8%増、日本は21.6%増だった。

半導体売上高は11ヶ月連続で前年同月比20%以上の増加を続けている。なお、2022年を通じた市場動向について、WSTS(世界半導体市場統計)は、前年比8.8%増、半導体市場に詳しい調査会社Omdiaは4.4%増と予測している。

ポイントは通常閑散期となる1月および2月に高い伸びを示していることだ。サムスンの半導体事業の利益が1年前の2倍以上に拡大しているということは、市場が新たな段階に入ったことを示している可能性もある。

TSMCは市場シェア50%以上を占める

さらに、半導体製造業界は、より構造的な問題が指摘されている。半導体製造は研究開発への大規模な投資が必要となるため、設計に特化して製造は他社へ委託する「ファブレス(fabless)」(注1)メーカーが多い。そのため、高性能な半導体製造は、いくつかの「ファウンドリー(foundry)」(注2)メーカーに依存するようになってしまったのだ。半導体不足が解消されるかどうかは、この製造業者の生産能力にかかっていると言える。

注1:生産工場を所有しない製造業

注2:工場を所有し、他社からの委託による生産を専門にする製造業

ファウンドリーメーカーの中でも重要な役割を果たしているのがTSMC(Taiwan Semiconductor Manufacturing Company)だ。Statistica社の調べでは、2021年第一四半期における半導体製造市場の、実に56%のシェアを獲得している。その高い技術に定評があるため、高性能な機器に搭載する場合には、TSMCに委託するしかないと言われるほどだ。

TSMCに半導体製造を委託している企業として、売り上げに占める比率の順に、アップル(25.4%)、AMD(9.2%)、メディアテック(8.2%)、ブロードコム(8.1%)、クアルコム(7.6%)、インテル(7.2%)、エヌヴィディア(5.8%)と続く。

主要なファブレスの半導体メーカーやモバイル機器メーカーが名を連ねているところから分かる通り、全世界の半導体製造がTSMCに依存するようになっている。

2021年8月にTSMCは製品の値上げをすると、世界中にその影響が及ぶほどの存在感となっています。なぜなら、最先端技術を用いた半導体の製造技術と供給力をもつTSMCは、半導体の価格決定力があるからです。

業績

閑散期である第1四半期に売上が過去最高を更新

半導体の受託生産世界最大手、TSMCが4月14日に発表した1-3月の決算で、売上高は前年同期比36%増の4911億台湾ドルと四半期としては過去最高を更新した。営業利益は2236億台湾ドルと5割近く増え、会社側のガイダンスを上回る着地となった。

値上げ効果によって営業利益率も伸びている。前四半期(2021年第4四半期)の41.7%から、今四半期は45.6%と大きく伸長した。TSMCは半導体の微細化の最先端を走っているだけではなく、製造品質、出荷量ともに安定している。製造技術の高さから、「TSMCに頼めば必ず作ってくれる」という安心感もあり、TSMCに注文が殺到。このため、TSMCの価格交渉力は強まっている。

前述の通り、通常、半導体業界は1月から2月にかけては閑散期となる。この1月から2月を含む第1四半期に過去最高を更新したことは需要が引き続き強いことを示しており、モメンタムがまだ衰えていないことを示している。

用途別の売上高のシェアを確認すると、この四半期で最大だったのはHPC向け(高性能パソコン、サーバー等向け)が41%、次いでスマートフォン向けが40%だった。

自動車向けは全体の5%に過ぎないものの、前四半期(2021年第4四半期)からの伸び率は26%とHPC向けと同様に伸びていることがわかる。とりわけHPC向け、自動車向けは今後も伸びが期待できる分野である。

TSMCは半導体需要の強い状態が続くと見立てており、第2四半期(4-6月)についても好調な業績を予想している。会社側が示したガイダンスによると、売上高が5069億~5242億台湾ドル(前年比36.2~40.9%増)、営業利益は2281億~2464億台湾ドル(同56.6~69.2%増)、また営業利益率に関しては45〜47%と高水準を見込んでいる。

今期の設備投資計画は400億~440億ドル(最大5.5兆円)となる計画だ。台湾だけではなく、米国や日本にも大型の投資を行うことが決まっている。しかし、これらのファブが順調な生産に移行し始めるのは半年から数年先であり、生産能力がひっ迫した状況は2022年も続くだろう。

2022年下期に向けては最先端となる回路線幅3ナノメートルの半導体の量産を始める予定だ。さらにその先の2ナノについては年内にも新工場の建設を計画しており、TSMCは最先端半導体の製造の先頭を駆け抜けている。TSMCの魏哲家(C・C・ウェイ)CEOは「下降局面があったとしても価格は引き下げない」と説明しており、強気の姿勢を崩していない。

確認したように半導体市場のファンダメンタルズは決して悪くはない。SOX指数は再び下値を模索するような動きになっているが、市場環境を見る限り、調整局面にある株価が早晩、ファンダメンタルズに収れんするタイミングがくると考える。

世界の半導体生産の9割を台湾が担っている。台湾への一極集中のリスクは盛んに指摘されているが、年間に4兆円を超える設備投資を行える企業は他に見当たらない。TSMCはこれからも半導体業界をけん引するトップランナーであり続けるであろう。

2022年2月15日には、設備投資額を従来から1800億円増の約1兆円に引き上げると発表。自動車部品大手のデンソーが、新たに約400億円を出資することも明らかになりました。

経営者

TSMCは、1987年にMorris Chang氏によって台湾で創業された。台湾政府、フィリップス社が設立に関わり、半導体製造技術の革新を続け世界最大のファウンドリー企業となっている。

モリス・チャンは1931年に中国で生まれ、戦乱から逃げるために1948年に家族とともに香港に移住します。その後、1949年にハーバード大学に入学し、1958年以降はテキサス・インスルツメンツで働き、IBMのコンピュータ部品の製造にあたりました。

1985年、台湾政府に招聘されたモリスは官民資本によってつくられた工業技術研究員の院長になります。台湾は当時、ジャパン・アズ・ナンバーワンと呼ばれていた時代に世界の半導体製造シェアの半分以上を占めていた日本のように、半導体産業を盛り上げたいと考えていたのです。

TSMCはファウンドリーというビジネスモデルですが、そもそもこの半導体を受託生産するというビジネスモデルを考え出したのは、モリス・チャンなのです。

彼は、日本のように半導体産業を盛り上げたいと考えていましたが、当時台湾には半導体を設計できる技術がなかったため、「他社が設計した半導体を製造する業務だけを担う」というファウンドリーという企業スタイルに行き着きました。

当時としてはまだ誰もやっていなかったことなので、このような発想に投資してくれる企業はなく、日本の半導体企業を含めて、あらゆる企業に出資を断られています。

そのなかで唯一賛同してくれたオランダのフィリップスによってTSMCは設立されたのです。

現在のCEO

CEOはC. C. Wei氏。

C. C. Weiは1998年にTSMCに入社し、現在、社長兼共同最高経営責任者を務めています。今回の就任以前は、2012年3月から2013年11月までTSMCの共同最高執行責任者を務めていました。2009年から2012年までは、TSMCの事業開発担当上席副社長を務めていました。また、2009年から2012年までは、TSMCの事業開発担当上席副社長を務めていました。

TSMCは、米国の制裁措置により中国の通信メーカーHuawei Technologiesへの半導体の販売ができなくなり、最大の顧客の1つを失った。しかし、CEOのC.C.Weiのリーダーシップのもと、TSMCはこの損失をはねのけました。

アップルの自社ブランド最新チップの製造契約など、主要顧客から新たな契約を獲得したことで、同社の利益は2020年に50%増加した。

世界の産業界がチップ不足に陥る中、世界最大の受託チップメーカーとしてのTSMCの重要性はより顕著であり、現会長のマーク・リウとの共同CEOを5年務めた後、2018年からCEOに就任した魏は、この瞬間の対応に全力を注いでいる。

生産能力を高めるため、Wei氏はTSMCの設備投資を今後3年間で1000億ドル(平均で2020年のチップメーカーの約2倍)にまで増やした。

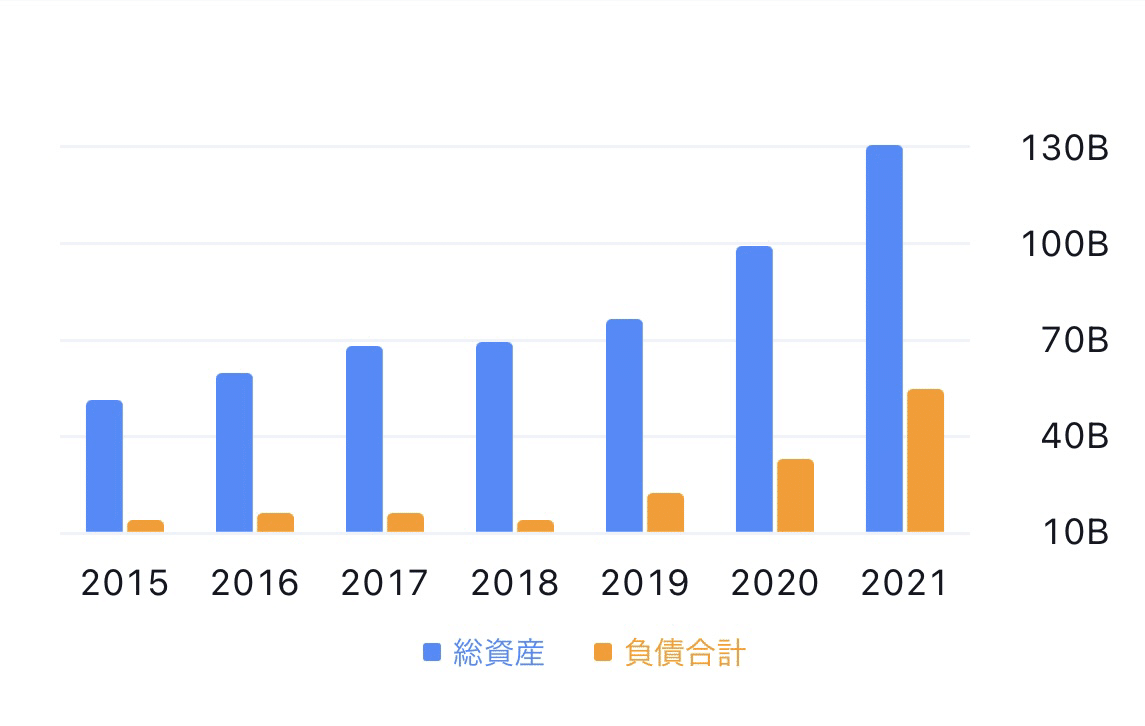

財務状況

TSMCの Q1 22 の総資産は、前年 Q4 21 比 3.11%増の 133.16B USD になりました。 また、負債総額は前年 Q1 22 比 3.41%増の 55.74B USD となりました。

株価推移

いいなと思ったら応援しよう!