Zscaler, Inc.($ZS) Q3 2021 カンファレンスコールまとめ

13四半期連続で決算をミスっていない、超優等生!

決算の内容も良かった!

欲を言えば売上成長率が下がるところはもっと丁寧な説明が欲しかった。

FY21 Q3 決算結果

<結果>

EPS:○ 実績:$0.15 コンセンサス:$0.07

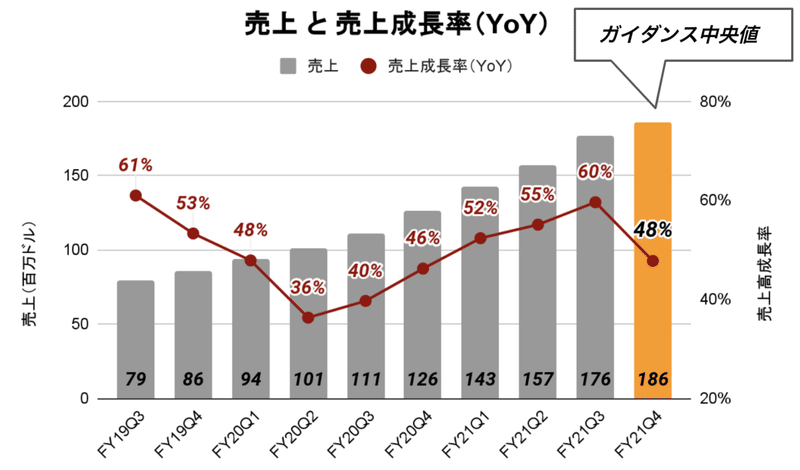

売上:○ 実績:$176.4M コンセンサス:$163.71M

<ガイダンス>

EPS(Q4):○ 新ガイダンス:$0.08〜&0.09 コンセンサス:$0.09

EPS(通期):○ 新ガイダンス:$0.47 コンセンサス:$0.40

売上(Q4):○ 新ガイダンス:$185M〜$187M コンセンサス:$173.89M

売上(通期):○ 新ガイダンス:$660M〜$664M コンセンサス:638.21M

決算分析はこちらから

上の記事でも書きましたが、決算資料のポイントはこんなところかと思います。

①売上成長率高く良いが、Q4の売上ガイダンスの成長率鈍化する理由は?

②営業利益率も下がるが、その理由は?

③NRR(売上継続率)が成長し続けていてすごい!その理由は?

この辺りがカンファレンスコールで聞けたらいいなぁ、と思いつつ、チェックしてみましょう!

ジェイ・チャウドリー -- CEO メッセージ

第3四半期は、大規模な成長を加速させ、優れた業績を達成しました。

売上高は60%の成長、営業利益も大幅に増加し、フリーキャッシュフローは過去最高となりました。

21年度のガイダンスを再び引き上げます。

当四半期の好調な業績を支えた3つの要因をご紹介します。

1つ目は、大企業に対する強みを活かしたことです。

これらの契約のほとんどは、3年間のコミットメントです。

2つ目は、新規および既存のお客様による売上に占める割合が増加しました。アップセルが好調で、当四半期のNRR(売上継続率)は126%となりました。

3つ目は、昨年の戦略的決定により、市場参入のため増加した投資が素晴らしい結果をもたらしています。すべての地域、すべての市場セグメント、すべての製品において、パフォーマンスと勢いがあります。

従業員数2,000人から6,000人の企業セグメントを強化しました。今期は、このセグメントからの新規受注の比率が高まりました。

レモ・カネッサ -- CFO メッセージ

エリア別では、アメリカが売上高の51%、EMEAが38%、APJが11%となりました。

またZscalerがMicrosoft 2020 Partner AwardsのZero Trust Championに選ばれたことを誇りに思います。

最初から大きなバンドルを販売したり、複数の製品を受注できるようになり、1年以内のアップセルもできるようになりました。将来的にはNRRが低下する可能性があります。これらの要因を考慮すると、NRR126%は傑出していると感じています。

投資家の皆様には、ZDX、ワークロードセグメンテーション、CSPMなどの多くの新製品は、当初は主力製品よりも粗利益率が低いことをご理解いただきたいと思います。

「新製品は粗利益率が低い」と明確にアナウンスしました。

これらの売上が増えるにつれ、営業利益率、Rule of 40、Magic Number などSaaSモデルの重要指標数値が下がる可能性があるので要注意です。またこのことを隠れ蓑にされない様によくチェックする必要があると思います。

主な質疑応答

アレックス・ヘンダーソン -- ニーダム・アンド・カンパニー -- アナリスト

販売能力について質問です。

販売の生産性は、どの程度成熟しているとお考えですか?

非常に成功したこのプログラムをさらに継続することについてはどうお考えですか?

レモ・カネッサ -- CFO

現場のノルマを課せられた営業担当者の大半は、まだ立ち上げ中です。

当社では積極的に採用活動を行っています。

第3四半期の採用活動は順調でした。

すべての兆候は、私たちが素晴らしいポジションにいることを示しています。

マット・ヘドバーグ -- RBCキャピタル・マーケッツ -- アナリスト

エンタープライズセグメントではアップセルや大口取引で素晴らしい成功を収めていますね。ところで、連邦政府というか、公共部門の市場について質問です。コロニアル・パイプラインへの攻撃は、一部の公共施設が抱えるリスクを浮き彫りにしました。ゼロトラスト・アーキテクチャーが公共部門にどのようなメリットをもたらすとお考えなのか、お聞かせいただけますか。また、それが今後1~2年の間に加速する可能性はありますか?

レモ・カネッサ -- CFO

私たちは連邦政府、公共部門にかなりの投資をしています。FedRAMPの認証、ZPAのFedRAMP Highを取得しました。また、FedRAMP High for ZIAへの移行も進めており、他社とは完全に異なる立場にあります。

今後は公共部門でも良いポジションを確保できると考えています。

アンドリュー・ノウィンスキー -- D.A.デビッドソン -- アナリスト

エンドポイント・セキュリティ、特にEDR技術は、コロニアル・パイプライン攻撃のような侵害を阻止するために必要であるという話をよく耳にします。

CrowdStrikeはそのような侵害を阻止することに誇りを持っていますが、なぜZscalerを必要としているのでしょうか?彼らが何を導入し、どのようにZscalerを使用しているのか、また、他の企業が彼らに倣ってCrowdStrikeとZscalerの両方を導入する可能性はあるのか、もう少し詳しく説明していただけますか?

ジェイ・チャウドリー -- CEO

エンドポイントを重要なレイヤーとし、クラウドを2番目のレイヤーとするレイヤー・セキュリティ・アプローチを採用していない大企業はありません。このような考え方に基づくと、エンドポイントはCrowdStrike、クラウドセキュリティはZscalerというように、お客様にとって自然な流れになります。CrowdStrikeとZscalerは過去12ヶ月から18ヶ月の間に製品統合を行ってきましたが、その統合はさらに次のレベルへと進み、お互いに助け合うことができ、お客様もその恩恵を受けることができるようになりました。お客様が求めていた製品の統合が実現し、さらに現場での共同販売を行うことで、お互いのチームが補完し合って協力し合っています。これは、CrowdStrikeと私たち、双方にとって素晴らしいWin-Winのパートナーシップです。

タル・リアーニ -- バンクオブアメリカ・メリルリンチ -- アナリスト

長い期間にわたって成功を収めていますが、この分野では新しいプレーヤーが現れているという事実もあります。競争環境がどのように変化したのかを知りたいのです。また、競合他社との差はどのようになっていますか?

ジェイ・チャウドリー -- CEO

率直に言って、競争環境に大きな変化はありませんでした。

ファイアウォールのベンダーが参入して競争しようとしましたが、アーキテクチャを持っていないという理由で失格になってしまいました。しかし、今では、プロキシのアーキテクチャを持っていると言っているベンダーもあります。しかし、発表することと、大企業が依存するようなスケーラブルで信頼性の高いプロキシを構築することとは、まったく別のことです。

いったん参入してしまえば、かなりの確率で勝利を収めることができます。というのも、どのセグメントにおいても、お客様は統合と簡素化を強く求めているからです。そのため、ポイント製品からスタートして、いわば拡大しようとしているローエンドのプレーヤーは、あまりうまくいかないのです。

Tal Liani -- バンクオブアメリカ・メリルリンチ -- アナリスト

TAMを拡大するためには、企業買収が必要だとお考えですか?それとも、エグゼキューションやセールス&マーケティングに注力し、現在のTAMの中で、より多くの市場シェアを獲得しようとする方が良いのでしょうか?

ジェイ・チャウドリー -- CEO

TAMを増やすために買収を検討することはありません。私たちが買収を検討しているのは、隣接する市場を強化・拡大する必要がある潜在的な領域を埋めるためです。

まとめ

文句のない良い決算でしたらので、アナリストから厳しく追及される様な場面はありませんでした。終始強く、前向きなコメントで自信を感じさせました。

ただ個人的には「ZDX、ワークロードセグメンテーション、CSPMなどの多くの新製品は、当初は主力製品よりも粗利益率が低いことをご理解いただきたいと思います。」という点について、心配はしていないですが、それがいつ、どの位の売上構成比になるのか?というようなことをもっと具体的に言って頂けないと、指標数値の良し悪しの判断が難しくなってしまうので、残念に感じました。

Q4決算の確認ポイント

・営業利益率の低下が本当に新製品によるものだけなのか?

・質疑応答であった通り、公共部門で新しい動きが出てきていないか?

この辺りはしっかり押さえておきたいポイントです。

最後まで読んで頂き、ありがとうございました!

では、また!

この記事が気に入ったらサポートをしてみませんか?