「不動産投資」法人としての税金

前回まで不動産投資を「個人事業主」として行う際の税金と節税についてお話をさせていただきました。

今回は「法人」で不動産投資をした場合の税金についてお話をさせていただきます。

「法人」とは、「人間」とは異なり法律上人格が認められたものをいい、会社を設立すると会社の代表者である「人間」と別の存在である「法人」ができることになります。

その「法人」に対して課せられる税金は以下の5種類です。

・法人税

・地方法人税

・法人住民税

・法人事業税

・特別法人事業税

それではそれぞれ見ていきましょう!

~法人税~

法人税とは、法人の所得に対して課せられる国税です。

不動産投資で法人を設立した場合の多くは資本金1億以下の法人にあたると思いますので、法人税を説明しやすく簡素化すると以下の通りとなります。

例1)課税所得500万円の普通法人(資本金1,000万円)にかかる法人税

➡ 5,000,000円×15%=750,000円

~地方法人税~

地方法人税は令和元年10月1日以後開始する事業年度より、法人税の額を課税標準として、以下の税率で課税されます。

例2)課税所得500万円の普通法人(資本金1,000万円)にかかる法人税

➡5,000,000円×15%=750,000円(法人税額)

➡ 750,000円×10.3%=75,000円(地方法人税)

~法人住民税~

「個人」に住民税 ( 所得割+均等割 ) が課されるのと同様に、

「法人」にも法人住民税( 法人税割+均等割 )が課されます。

「法人税割」

法人税割額の計算方法は・法人税額(税額控除前の税額)× 税率

そして下記表は東京都に法人が在籍している場合の税率表となります。

不動産投資を法人で行う場合、資本金の額が1億円以下で、かつ法人税額が年1,000万円以下の法人にあてはまるケースが多いと思われるますので、標準税率となる不均一課税(赤枠)になると思います。

例3)課税所得500万円の普通法人(資本金1,000万円)にかかる法人税

➡ 5,000,000円×15%=750,000円(法人税額)

➡ 750,000×7.0%=52,500( 法人税割 )

「均等割」

東京都の場合、事務所がある場所や資本金、従業員数によって税額が異なりますが、多くの場合は赤枠のケースが多いと思います。

東京都特別区内に事務所があり、従業員50名以下・資本金額1,000万円以下の会社の場合均等割は一律70,000円です。

よって法人住民税の合計は・・・

例4)課税所得500万円の普通法人(資本金1,000万円)にかかる法人税

➡ 5,000,000円×15%=750,000円(法人税額)

➡ 750,000×7.0%=52,500(法人税割)

➡均等割70,000円

➡法人住民税合計:122,500円

となります。

法人の場合、赤字の年でも均等割が発生しますので都内の場合年間7万円は最低でも税金として支払う必要があります。

~法人事業税~

法人事業税は事業を営んでいることに対する地方税で

・課税標準額(所得等)×税率、で求めます。

税率については普通法人(資本金1億円以下・年間所得2,500万円以下)で令和元年10月1日以後開始の場合、下記の税率になることがほとんどです。

例5)所得金額500万円・資本金1,000万円以下・普通法人の場合

➡4,000,000円×3.5%=140,000円

➡(5,000,000円-4,000,000円)×5.3%=53,000円

➡法人事業税:140,000+53,000=193,000円

~特別法人事業税~

令和元年10月1日以後に開始する事業年度から、法人の事業税の税率が引き下げられたことにより「特別法人事業税」が創設されることとなりました。「特別法人事業税」は国税ですが、地方税である法人事業税と併せて申告・納付します。

例6)所得金額500万円・資本金1,000万円以下・普通法人の場合

➡4,000,000円×3.5%=140,000円

➡(5,000,000円-4,000,000円)×5.3%=53,000円

➡法人事業税:140,000+53,000=193,000円

➡特別法人事業税:193,000×37%=71,400円

事業年度の納付税額を予測する際、実効税率よりも表面税率で計算することが有効といえるでしょう。

表面税率は、次の算式のとおり、それぞれの税目を単純に積み上げた税率となります。

<表面税率の算式>

表面税率とは、国税庁等の公表する各税の税率を単純に総和したものであり、申告や納税の際に用いられます。

「表面税率計算方法」

法人税率+(法人税率×地方法人税率)+(法人税率×道府県民税率)+(法人税率×市町村民税率)+法人事業税率+(法人事業税率×特別法人事業税率)

所得金額:400万円以下➡22.39%

所得金額:400万円超~800万円以下➡24.85%

所得金額:800万円超(法人税額が年1,000万円以下の場合) ➡36.80%

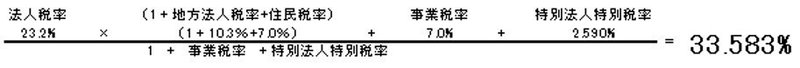

<実効税率の算式>

法定実効税率とは、事業税が損金算入することが認められていることから、損金算入分を計算した税率のことです。よって実質負担は法定実効税率であり法定実効税率は常に表面税率を下回ることになります。

「実効税率計算方法」

【法人税率×(1+地方法人税率+道府県民税率+市町村民税率+法人事業税率+特別法人事業税率)】÷【1+法人事業税率+特別法人事業税率】

令和2年10月1日以後開始事業年度から3年間の実効税率となります。

不動産投資を法人で行う際には、・法人税・地方法人税・法人住民税・法人事業税・特別法人事業税がありますが、所得金額によっての法人実効税率を用いて計算すれば税引後のキャッシュフローを求めることができますので、物件購入を検討される際は毎回税金がどれほどかかり、いったいいくら手元にお金が残るかを計算し購入の有無を判断していくことが大事です。

それでは本日はここまでです。最後までお読みいただきありがとうございました!

この記事が気に入ったらサポートをしてみませんか?