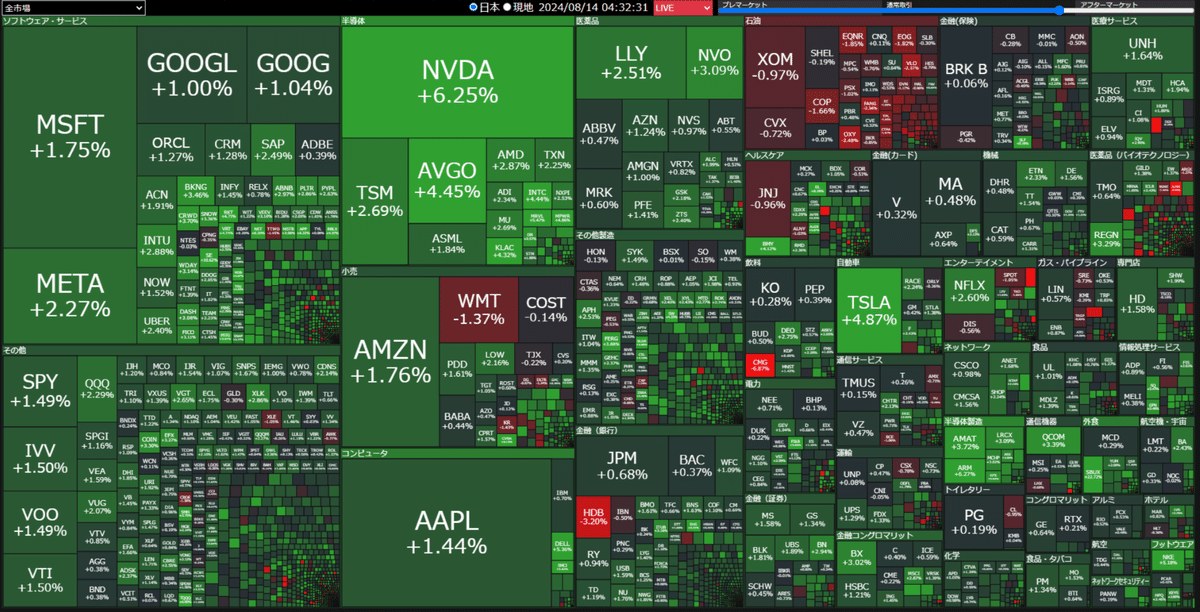

米国株のヒートマップ分析セクター別の動向と見通し(2024-08-14)

この米国株のヒートマップ(2024年8月13日)を基に、セクター別の状況とその背景について解説します。

1. テクノロジーセクター

NVDA(+6.25%)、MSFT(+1.75%)、AAPL(+1.44%) といった主要なテクノロジー企業が大きく上昇しています。

背景: AI技術の進展や、クラウドコンピューティングの成長が引き続きこのセクターを牽引しています。特にNVIDIAはAIチップの需要増加により大きな利益を上げています。

2. エネルギーセクター

XOM(-0.97%)、CVX(-0.72%)、COP(-1.66%) といったエネルギー関連企業は下落傾向にあります。

背景: 国際的な原油価格の下落や、クリーンエネルギーへのシフトが続いており、これがエネルギー株に対する逆風となっています。また、需給バランスの変化も株価に影響を与えている可能性があります。

3. ヘルスケアセクター

LLY(+2.51%)、NVO(+3.09%)、UNH(+1.64%) といった医薬品・ヘルスケア関連株が上昇していますが、JNJ(-0.96%) など一部の企業は下落しています。

背景: 新薬開発や、バイオテクノロジー分野での進展が市場から評価されており、このセクターは引き続き堅調です。一方で、一部の医薬品企業は訴訟リスクや特許問題に直面している可能性があります。

4. 金融セクター

JPM(+0.68%)、BAC(+0.37%)、BRK.B(+0.06%) といった主要な銀行株は堅調な動きを見せています。

背景: 米国の利上げ政策が進行しており、金利収入の増加が期待される一方、経済の不透明感がリスクとなっています。市場は慎重ながらも、金融セクターに対する期待を維持しています。

5. 消費者関連/リテールセクター

AMZN(+1.76%)、WMT(-1.37%) といった消費者関連株は混合した動きを示しています。

背景: 個人消費の回復が期待される一方で、インフレによるコスト上昇が企業の収益に影響を与えています。特に、消費者心理の変化が今後の動向に大きく影響するでしょう。

6. 通信サービスセクター

META(+2.27%)、GOOGL(+1.00%) といった主要なインターネット関連企業が上昇しています。

背景: 広告収入の回復や、デジタルトランスフォーメーションの進展が、これらの企業の成長を後押ししています。市場は引き続きこの分野の成長に期待を寄せています。

7. 工業セクター

CAT(+0.59%)、HON(+1.34%) などの工業株は堅調です。

背景: インフラ投資の増加や、サプライチェーンの回復が、工業セクターの成長を支えています。特に、建設機械やインフラ関連企業が恩恵を受けています。

総合的な見通し

全体として、米国株市場はテクノロジーセクターが引き続き市場を牽引しており、特にAIやクラウド技術の進展が今後も期待されます。一方で、エネルギーセクターは原油価格の変動やクリーンエネルギーへの移行により、厳しい環境が続くと予想されます。また、ヘルスケアや金融セクターも引き続き注目すべき領域ですが、リスク要因には注意が必要です。

国際的な経済状況や米国の政策動向が今後の市場に大きな影響を与える可能性があり、特に金利動向やインフレ、消費者心理の変化に注視する必要があります。

米国株市場の今後の見通しについて、以下のように考えられます。

1. テクノロジーセクター

見通し: テクノロジーセクターは引き続き強力な成長エンジンとなるでしょう。特に、AI技術、クラウドコンピューティング、半導体の需要は今後も増加が期待されます。主要企業であるNVIDIAやMicrosoft、Appleは、AI技術の進展や製品イノベーションが引き続き株価を押し上げる要因となります。ただし、テクノロジー企業は評価が高くなる傾向があるため、金利の上昇がバリュエーションに影響を与える可能性があります。

2. エネルギーセクター

見通し: エネルギーセクターは引き続き不安定な動きが予想されます。原油価格の変動や、クリーンエネルギーへの移行がセクター全体のパフォーマンスに影響を与えます。クリーンエネルギー技術の進展に伴い、従来の化石燃料企業は厳しい競争に直面する可能性があります。一方で、国際的な需要の回復が見られた場合には、エネルギー企業に一時的な追い風となるかもしれません。

3. ヘルスケアセクター

見通し: ヘルスケアセクターは安定した成長が期待されます。特に、新薬開発やバイオテクノロジー分野での進展が、このセクターに強力な支援をもたらすでしょう。高齢化社会の進行に伴う医療需要の増加も、長期的な成長を後押しします。ただし、規制の変更や訴訟リスクなど、特定の企業に影響を与える可能性のあるリスクには注意が必要です。

4. 金融セクター

見通し: 金融セクターは、米国の利上げサイクルの進展に伴い、金利収入の増加が期待される一方、経済の減速リスクにも直面しています。特に、金利の上昇が消費者の借り入れに与える影響や、不良債権の増加が懸念されます。また、デジタルバンキングやフィンテックの進展が金融セクターの競争環境を変化させる可能性があります。

5. 消費者関連/リテールセクター

見通し: 消費者関連セクターは、個人消費の動向に強く依存しています。インフレが続く場合、消費者の購買力が低下し、リテール企業の売上に影響を与える可能性があります。ただし、Eコマースやデジタルサービスの普及が加速することで、オンライン小売企業やデジタルサービス企業は引き続き成長する可能性があります。

6. 通信サービスセクター

見通し: インターネット関連企業やデジタル広告企業は、広告収入の回復やデジタルトランスフォーメーションの進展により、引き続き良好なパフォーマンスを示すでしょう。特に、メタバースや新興技術への投資がこれらの企業に新たな成長機会を提供する可能性があります。

7. 工業セクター

見通し: インフラ投資の増加や、サプライチェーンの改善が工業セクターの成長を支える要因となります。特に、建設機械や製造業向けの企業は、インフラプロジェクトの進展から恩恵を受ける可能性があります。一方で、サプライチェーンの問題が完全に解消されていないことがリスクとして存在します。

総合的な見通し

米国株市場は、テクノロジーやヘルスケアなどの成長セクターが引き続き市場を牽引する一方で、エネルギーセクターや金融セクターには不透明感が残ります。国際的な経済環境や政策の動向が今後の市場に大きな影響を与える可能性があり、特に金利動向、インフレ、消費者心理の変化に注視する必要があります。また、米国政府の経済政策や国際的な地政学的リスクも市場に対するリスク要因となるため、慎重な投資判断が求められるでしょう。

この記事が気に入ったらサポートをしてみませんか?