SoftBank Groupのビジネス戦略と課題~第6回インターン勉強会~

こんにちは。インターン生の坂本です。

私は大学4年の7月からインベストメントブリッジ(IB)でインターンを始め、いろはに投資の記事作成という形でIBに貢献してきました。

IBでのインターンを希望した理由は、「英語と経済の知識が活用できる環境だったから」という単純なものでしたが、日々の業務や他のインターン生から、様々な刺激を受けることで日々自分が成長しているのを感じています。

今回は皆さんも知っているであろうSoftBank Groupのビジネス戦略とグループが抱えている問題について、勉強会で取り扱った内容をまとめてみました。

SoftBank Groupの概要

まず、SoftBank Groupについて基本的な内容を簡単に確認しましょう。

この通り、SoftBank Groupの業種は情報・通信、社長は孫氏です。

また、時価総額は約11兆円で他の企業と比べて格段に規模が大きいことが伺えます。

また、事業活動(セグメント)は以下のようになっています。

1つ目はソフトバンク・ビジョン・ファンド等 SBIAの運営するファンド事業です。

SBIAとはSoftBank Investment Advisersの略で、イギリスに拠点のあるSBIA UKがファンドの運用を、日本やアメリカにあるSBIAが投資助言をするという構造になっています。

この事業ですが、名前の通り、ファンドを用いて投資をする事業で、グループ全体の利益の半分がこの事業からもたらされています。

2つ目のソフトバンク事業は、国内通信事業です。

スマホの販売や通信サービスの提供が主な事業内容です。

3つ目のアーム事業は、スマホやゲーム機で使われる重要な部品、プロセッサーのライセンスを販売している事業です。

4つ目のブライトスター事業は、海外でスマホなどの端末の卸を行っている事業です。

そして5つ目のその他には、上記の4つの事業に分類されない事業で、PayPayやPepper君の開発などが含まれます。

SoftBank Groupのビジネスモデル

それでは、本題であるSoftBank Groupのビジネスモデルについて考えてみましょう。

SoftBank Groupのビジネスモデルと言ったら、「AI群戦略」、この一言に尽きます。

しかし、AI群戦略とは何でしょうか。

AI群戦略とは孫氏が考えたビジネスモデルで、以下の3つを柱としたビジネス戦略のことになります。

1) 群戦略的シナジーグループ

2) 群戦略ではなく、AI群戦略

3) 出資比率は20%~40%

順番に見ていきましょう。

1) 群戦略的シナジーグループ

群戦略的シナジーグループとはグループに属する各企業が業界で1位になり、シナジー効果を生み出すようなグループを理想としています。

例えば、グループ傘下のアリババは、中国のEコマース市場で1位の地位を手に入れていますし、イギリスのarmという会社もスマホなどに使われている半導体技術で世界を牽引しています。

孫氏はグループに属す企業全てが、業界1位を取ることを理想としているのです。

また、企業が集まることで技術や知識が共有され、新たな技術や知識が得られるシナジー効果も狙っているのです。

2) 群戦略ではなく、AI群戦略

次に「群戦略ではなく、AI群戦略」についてです。

現在SoftBank Groupが運営しているSoftBank Vison Fund は88社もの企業に投資しています。

どの企業にも共通して言えることが、「AI技術に関与」していることです。

・通信プラットフォーマー関係の企業 → 5G

・交通機関プラットフォーマー関係の企業 → ライドシェア、MaaS

など、業種は違えど、AI開発、AI活用に携わっている企業に、SoftBank Group は注目しているのです。

3) 出資比率は20%~40%

最後に、「出資比率は20%~40%」についてです。

AI群戦略では投資比率が常に20%~40%だと言われています。

理由はいくつかあるようですが、ここでは大切な理由2つを紹介します。

1つ目の理由は、レバレッジを使えば投資比率は低くて良いということです。

ここで言うレバレッジとは、銀行から借り入れをして投資をすることです。

例えば10億円の投資をする際、10億円全てをグループで出すのではなく、2億円だけグループのお金を使い、残りを銀行からの借金で賄うのです。

こうしてレバレッジをする際に、グループが出すお金の比率が20%~40%だと言うのです。

なぜ、レバレッジを行うのかと言うと、投資の利益率が上がるからです。

先程の例で言えば、10億円を投資して20億円戻ってくれば10億円の利益が上がりますが、この時、8億円の借入をすれば、借入分を引いたとしても、2億円の投資で10億円の利益が上がったことになるのです。

2つの理由が、投資の新陳代謝を上げやすいということです。

上で述べた通り、AI群戦略では、各社に業界の1位を獲得するよう求めています。

しかし、88社も投資していれば、全ての企業が計画どおり行くわけがありません。

有望だと思って投資しても思った結果が出て来ない場合、SoftBank Groupが投資を打ち切ることもあります。

(このような投資打ち切りは卒業システムと呼ばれているようです。)

その際、出資比率が50%や60%もあると、出資を打ち切られる企業が泣きついてきたり、資金を回収する期間を延ばすよう頼んでくるかもれしません。

このようにならないためにも、過剰な資金を提供しないよう、出資比率は20%~40%になっているのです。

SoftBank Groupの抱える問題

SoftBank Groupのビジネスモデルが分かったところで、グループが抱えている問題について考えてみましょう。

地政学リスク問題

まず、初めに地政学リスク問題についてです。

これはSoftBank Groupに限らず、グローバルに投資を行う企業ならば付きまとう問題です。

政治的または軍事的国家間の対立などで十分な投資活動ができないことを地政学リスクと呼びます。

例えば、SoftBank Vison FundはPublic Investment Fundというサウジアラビアのファンドから450億ドルもの出資を受けています。

サウジアラビアは現在のところ、イラン問題に対して中立的な立場ですが、イランとアメリカの対立が今以上に激化した場合、アメリカに投資先を多く持つSoftBank Vison Fundへの出資中止を考え始めるかもしれません。

また、アメリカでは中国への個人情報流出問題を受け、外資規制を求める声が強まっています。

事態が悪化すれば当然SoftBank Groupはアメリカへの投資ができなくなってしまいます。

負債問題

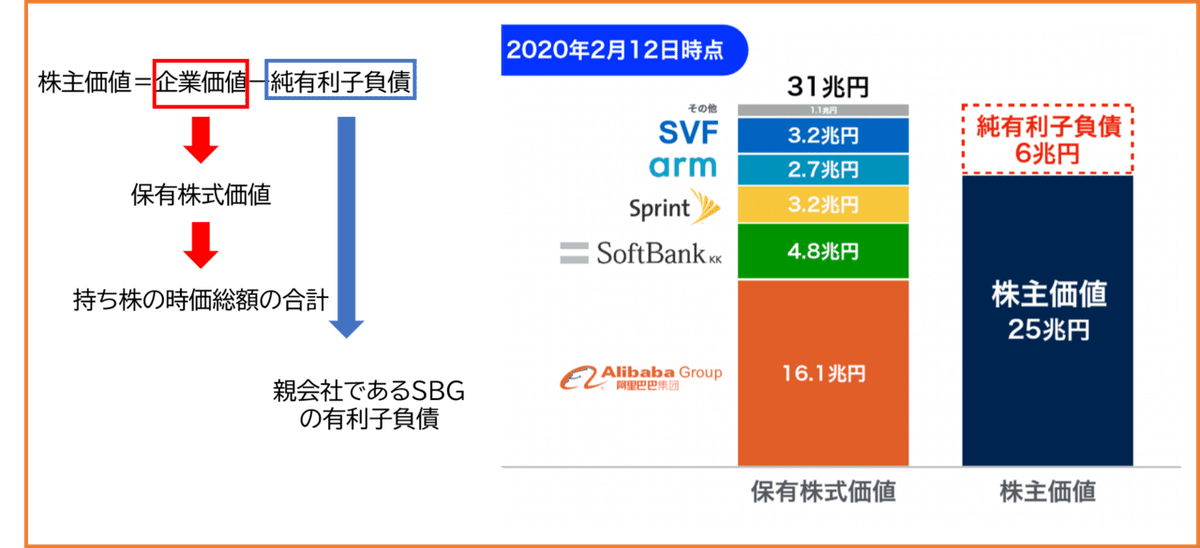

負債問題を解説するために、下準備として「企業価値」と「株主価値」の違いについて簡単に確認しましょう。

図にもあるように、企業価値とは「企業が稼ぐお金を現在の価値に置き換えて足し合わせた値」のことを言います。

一方、株主価値とは企業価値のうち、株主がどれくらいその価値を保有しているかを示した値で、「企業価値-有利子負債」で求めることができます。

ここまで確認出来たら、負債問題を見ていきましょう。

まずは下のグラフをご覧ください。

これはSoftBank Groupの2020年3月期第3四半期の決算説明会資料の1ページです。

この資料で孫氏が主張したいのは、SoftBank Groupはお買い得だということです。

SoftBank Groupの株主価値は25兆円もあるにも関わらず、市場では12兆円としか評価されていないため、SoftBank Groupの株はお買い得だというのです。

果たして、この主張は正しいのでしょうか?

そもそも、これが負債問題とどのような関りがあるのでしょうか?

上の画像をご覧ください。

この画像は、孫氏が言っていた25兆円の株主価値がどのように計算されたかを示しています。

SoftBank Groupは企業価値を保有株式価値で代用しているため、31兆円の保有株式価値から、SoftBank Groupの親会社が持つ純有利子負債6兆円を引くことで、25兆円という値が出てきます。

ここで注目して欲しいのが「純有利子負債」です。

この純有利子負債は、SoftBank Groupの親会社が抱える有利子負債しか含まず、子会社の有利子負債は含んでいないのです。

なぜSoftBank Groupが子会社の有利子負債を勘定していないかというと、グループがノンリコースローンというローンを使っているからです。

ノンリコースローンとは、買収された企業が、買収にかかったローンを引き受けるローンのことです。

例えば、SoftBank Groupが企業Aを買収して子会社化するのに、10億円のノンリコースローンを銀行から借りた場合、この10億円を払うのは企業Aということになるのです。

「SoftBank Groupには返済義務がないため、子会社の有利子負債は計算に入れない」といのが、SoftBank Groupの主張なのです。

ですが、実際ノンリコースローンがあったとしても、親会社に子会社の尻拭いを求めるのは当然です。

子会社が債務不履行になった際、返済義務がないから、と言って銀行への返金に親会社が応じない場合、銀行は親会社への追加的融資を行わなくなる可能性があります。

また、こうした情報が銀行間で共有されれば、借入するだけの社会的信頼を得られなくなってしまいます。

実際に2019年のWeWork問題では、銀行からの信用を失わないよう、SoftBank Groupは大金をはたいてWeWorkの救出を図りました。

以上のことを考えると、いくらノンリコースローンといえども、子会社の有利子負債も株主価値計算時には考慮する必要があるはずです。

実際に2020年3月期第3四半期決算短信で、有利子負債を確認してみると、グループ全体で19兆円の有利子負債があることを確認できます。

計算に入れられていたのはたった6兆円で、13兆円もの有利子負債は伏せられていたのです。

ここで、13兆円という値に注目して、先程の2020年3月期の決算説明会資料のグラフを見て下さい。

SoftBank Groupの算出した株主価値は25兆円、時価総額として表れている市場でのSoftBank Groupへの評価額は12兆円で、その差額は13兆円です。

つまり、SoftBank Groupがグループ全体の有利子負債を勘定に加えれば、市場でのSoftBank Groupの価値と一致することが分かります。

終わりに

今回、私はSoftBank Groupの企業分析を行いました。

この文章を読んで分かって頂けように、企業には固有の強みや問題があります。

これらを理解するには、経済、ファイナンス、会計、マネジメント、政治など、多岐にわたる知識が必要とされます。

逆に言えば、企業分析を通じてこうした分野の見識を深めることが可能なのです。

世の中には様々な企業が存在しているので、ぜひあなたが興味を寄せる企業の企業分析をしてみて下さい!

※本noteは株式会社インベストメントブリッジとしての意見・見解ではなく、あくまでも一個人の意見・見解となります。

参考文献

田中道昭. (2019). ソフトバンクで占う2025年の世界 全産業に大再編を巻き起こす「孫正義の大戦略」. PHPビジネス新書.

SoftBank Group 2020年3月期第3四半期 決算短信

SoftBank Group 2020年3月期第3四半期 決算説明会資料

この記事が参加している募集

SNSでのシェアやブリッジサロンの活用をぜひお願い致します♪