8/28-9/1 相場振り返り・見通し

こんにちは、投資猪です。なかなか残暑も厳しいですね…

ジャクソンホール会議通過後はアメリカを中心にボラティリティも収まり、多少アメリカ雇用推移でザワザワしながらも、全体としては非常に落ち着いた相場の1週間でした。簡単に振り返っていきましょう!

ツイッターのフォローもしていただければ嬉しいです!

@invest_wildboar

経済指標振り返り

8/28-9/1#経済指標 カレンダー

— 投資猪 (@invest_wildboar) August 27, 2023

「PCE & 雇用統計の詰め込みすぎウィーク」

🇺🇸PCE (8/31 21:30), 雇用統計(9/1 21:30), ISM製造業(9/1 23:00)

夏が過ぎ風あざみ🎼とはいかず、ヘビー指標で胃もたれ週間ですが、頑張っていきましょう😊#投資家さんと繋がりたい #noteも見てね#9月4日レイバーデイ https://t.co/PGhtiX8mVY pic.twitter.com/G4sWVWPeDf

特に重要なイベントとして、

アメリカ…個人消費支出(PCE)、雇用統計

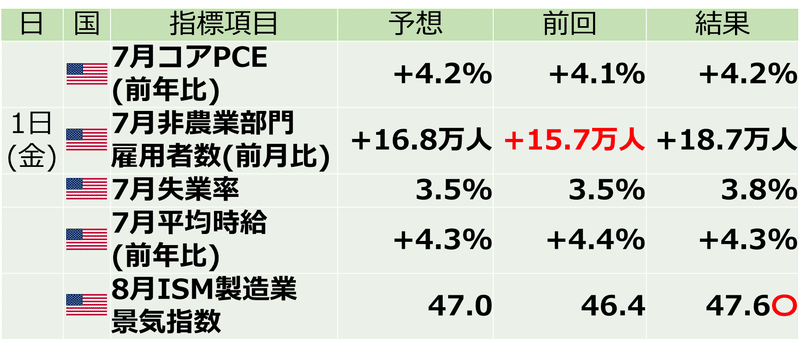

を挙げていました。結果まとめです!

アメリカ雇用統計(日本失業率についても少し)

個人的には一番今回の雇用統計でインパクトがあるなと思ったのは労働参加率がコロナ前に戻ったこと🤔

— 投資猪 (@invest_wildboar) September 1, 2023

コロナ貯蓄が尽きて働きに出ているのでしょう。賃金インフレの改善には効いてくると思います。

不況が待っているかはISM製造業も注目。 https://t.co/Tew9ndm7PJ pic.twitter.com/l4eZAuxU4z

速報ツイートでも言及した通り、個人的には労働参加率がコロナ前のレベルに戻ったことが一番のインパクトでした。

7月PCEの結果にもあった通り、可処分所得がどんどん目減りしていて、収入のうち貯蓄に回せるお金が減っている中で、とうとうコロナ後にFIREしていた本来まだ定年に至っていない人々が働きに出ざるを得なくなってきた現状が伺えます。(今後の学生ローン支払い負担などもあるでしょう。)

これは既に軟化してきている賃金インフレをさらに低下させる要因になってくるでしょうから、これからのFRBによる追加利上げ観測を後退させました。

カナダ🇨🇦 Q2 GDP 前期比年率は-0.2%

— 投資猪 (@invest_wildboar) September 1, 2023

さすがにアメリカももう利上げは必要なさそうですね🤔

ISMさえ崩れていなければ株はとりあえず上に見ます。 pic.twitter.com/BWlbixc230

失業率も3.8%と上昇してはいるものの、年末4.1%というFRBの想定通りの動きであることを考えると、相場へのサプライズは無しといってよいでしょう。一方で、ISM製造業景況指数や、建設支出などでは予想を上振れて着地しており、「この先サービス業が下振れてきても、その頃には少しだけ利下げさえすれば、製造業がまた支えてくれる」というローリングリセッション(何かが下がれば何かが上がることで経済が縮小しない現象)に現実味が出てきたように思います。

その結果、長短金利差は縮小という結果になっており、この先、短期金利が下がる方向か、長期金利が上がる方向かはまだ見極めが難しいものの、いずれにせよイールドカーブは正常化に向かうことになるでしょう。

アメリカ地銀あたりはまだ商業不動産問題など色々抱えているところもあるので何とも言えない部分はありますが、メガバンクなどは収益の改善が今後期待できるかもしれません。(もっと言えば経営が怪しい地銀をどんどん叩き値で吸収できる可能性すら…)

少しだけ日本の失業率にも触れると、今回 2.5% → 2.7% に上昇という結果が出て、マスコミでは一部ネガティブな報道がありましたが、失業理由までしっかり見ると、ほとんど問題の無い結果であると判断できると思います。マスコミの上辺だけの報道には気を付けていきましょう。

#経済指標

— 投資猪 (@invest_wildboar) August 29, 2023

日本🇯🇵 7月失業率

結果 2.7% 予想 2.5% 前回 2.5%

ぱっと見良くなさそうな結果ですが、そもそも完全雇用状態なのに加え、

失業理由として増えているのが「定年や契約満了」ということで、「勤め先や事業の都合による離職」はむしろ減っているので特に問題なさそうです🤔 pic.twitter.com/A7jcIFTmtZ

アメリカ7月個人消費支出(PCE)

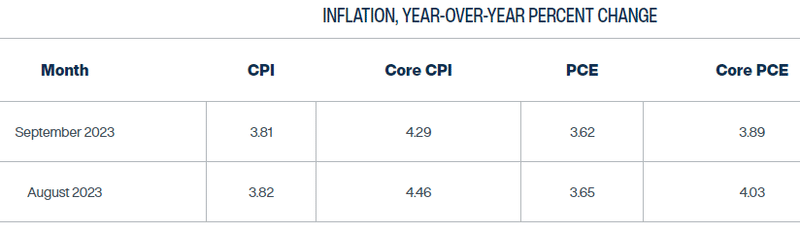

こちらは市場予想通りの着地となったので、多くを語ることもありませんが、朗報としてはクリーブランド連銀から出ているInflation Nowcastingでは、コアPCE予測として 8月 +4.03%、9月 +3.89%と徐々に低下傾向を示しており、FRBの年末予想 +3.9%が現実味を帯びてきています。

もちろん足元の原油価上昇は全体のみならず、時間差をもってコアの方にも波及してくる可能性は否定できませんが、少なくとも「FRBのガイダンスが信頼をおけるものである」というのは相場におけるボラティリティ低下を促す→ゴルディロックス相場を継続させる、という意味においては非常に重要なことと言えると思います。

日本需給ギャップが3年9か月ぶりにプラスへ

コストプッシュからではない、真のインフレ社会が来たかもしれませんね…今後は投資が必須🧐

— 投資猪 (@invest_wildboar) September 1, 2023

「需給ギャップ」4月~6月までの推計値 3年9か月ぶりにプラス | NHK https://t.co/hbjckIyp9S

需給ギャップというのは非常に複雑な式から計算されており、理解もなかなか難しいものですが、要は一国における総需要と供給力の差のことで、供給力(国内労働力や製造設備)より需要のほうが多いとプラスになり、物価が上がる原因になります。

これは日本が真にデフレを脱却し、インフレ国家になる第一歩と捉えても良い結果であり歓迎すべきことですが、これも賃金の上昇が伴わなければ当然需要が減退してしまうのでもちろん維持できません。なんとか円安を生かした輸出戦略やインバウンド消費によって、賃金上昇の波が出てきてほしいものです。

次のボラティリティマップでも示しますが、このニュースは日本株がさらに上昇する足掛かりにもなると考えています。

日米チャート、ボラティリティマップ、見通し

日本株

今週はTOPIXが8カ月続伸(!)の絶好調日本株から行きましょう。上の図の通り、アメリカ景気の底堅さなども背景に、とうとう日経ボラティリティ インデックス(VI)が17を下回ってきました。

金融ストラテジストの岡崎良介さんが「日本株もゴルディロックス相場に入った」と発言していましたが、このような低ボラティリティの状態で静かに株価が上昇する状況を指していると思われます。(ボラティリティマップで言えば、地を這うように緑軸に近付くイメージ)

相場が落ち着いて上がっていくためにはボラティリティの低下が重要であり、それをもたらすのに先ほどの「プラスの需給ギャップ」「賃金上昇を伴う恒常的インフレ社会」というキーワードが重要になります。

インフレ国家の株は持っているだけで、少なくともインフレ状況に伴って価格は上がっていくわけですから国際的な指数にも組み入れやすくなります。つまり、多くの方が積み立てているオルカンがベンチマークにしているような「MSCI オール・カントリー・ワールド・インデックス」での日本株比率が高められたりすることで、継続的に資金が流入するようになります。

アメリカ株指数が何故強いかというのは成長性というのがもちろん源泉ではありますが、「みんなが S&P500 を定期的に積み立てているから」というのが非常に大きいわけです。

つまり春先にあったような「数カ月で10兆円がいきなり流入する踏み上げ相場」というのは非常に刺激的なのですが、その後の日経平均の不安定化にも繋がったのも事実です。それよりも「毎月5,000億円ずつ着実に買い越される」相場の方が、売り方にとって非常にやりにくい相場であり、指数が継続的する取り組みやすい市場になります。

幸か不幸か日本は人口動態などを踏まえると、ハイパーインフレにはまずなりえない国ですので、基本的には 1-2% 程度のインフレを誘導する政策さえ維持できれば、この先も「TOPIX を持っておけば OK」という今まででは考えられないような状況を作り出すことが可能と考えます。(現時点でもオルカン(日本除く)はやや悪手)

とはいえ、それもこれも「賃金上昇を伴うインフレを維持できれば」という前提があってこそです。その意味では 9/8 毎月勤労統計は非常に重要な指標と考えています。

というわけで今週の日経平均は、金曜日の実質賃金や実質GDP、貿易統計などが良い着地をしてくれることをお祈りしつつ、少し強気に32,000円-33,500円(VI 15.5-18)で見ます。セクターは引き続き、バリュー銘柄を中心に円安恩恵・銀行・インバウンド関連・海外からの投資関連(九州など)でいいかなと思います。

米国株

日本株を熱語りしてしまいましたが、もちろんそれは米国株も落ち着いているからこそであり、こちらのVIXに至っては 13.09 まで低下してきました。マップ上では、7月14日頃の状況とほぼ同じであり、今週は経済指標も比較的軽いので、(変なブラックスワンが飛んでこない限りは)ボラティティ上昇シナリオの可能性は低いと見ます。

S&P500 については、VIX 13から12台をうかがえるようであれば、下値は50日線の4469.52、上値は直近高値の4607.07をトライできる場面もあると見ています。セクターについては、まずは原油価格が一段上昇したエネルギーを中心に、耐久財受注や、ISMサービス業指数が下振れて金利が下がる場面となれば、ビッグテックの比重ももう少し高めようと考えています。

来週の重要イベント

米国株

7月耐久財受注 (9/5 23:00)

8月サービス業PMI (9/6 22:45)

8月ISMサービス業景気指数 (9/6 23:00)

Q2 非農業部門労働生産性指数(9/7 21:30)

Q2 単位労働費用(9/7 21:30)

日本株

中国 8月 財新サービス業PMI (9/5 10:45)

7月毎月勤労統計 (9/8 8:30)

Q2 実質GDP改定値(9/8 8:50)

7月貿易収支(9/8 8:50)

では来週も頑張っていきましょう!

スキ、フォローなど頂けると本当に励みになりますので、参考になったなと思って頂けたら是非ぽちっとお願いします!

統計手法を用いて株式市場を分析しております! 参考になる記事を書いていこうと思うので、もし良ければサポートいただけると嬉しいです^^