SUBARU【7270】円高、アメリカ景気低迷の影響を強く受ける自動車メーカーの現状

日経平均に採用されている銘柄を全て取り上げているこのnote、今回取り上げるのは株式会社SUBARUです。

自動車メーカーとして知られている企業です。

スバルの筆頭株主はトヨタで、持ち株比率は20.24%となっています。トヨタとは業務資本提携を結んでおりトヨタとのつながりの強い企業です。

事業内容と業績のポイント

それでは早速事業内容から見ていきましょう。

SUBARUの事業セグメントは以下の2つです。

①自動車事業:自動車の製造、販売

②航空宇宙事業:防衛事業(自衛隊向けの練習機など)、民間事業(ボーイングの部品など)、ヘリコプターの生産、納入

自動車事業を展開する他に、飛行機やヘリコプター関連の事業も展開している企業となっています。

2024年3月期時点でのセグメント別の売上構成と(利益額)は以下の通りです。

①自動車:98% (4515億円)

②航空宇宙:2% (27億円)

③その他:0% (36億円)

自動車事業が売上・利益ともにほぼ全てを占めるような主力事業です。やはりSUBARUは自動車の企業だという事ですね。

続いて、主力の自動車事業についてもう少し詳しく見ていきましょう。

SUBARUの自動車事業には大きく2つの特徴があります。

それがSUVと米国市場への集中です。

2023年3月期時点では販売台数の内SUVの比率が81%となっています。

また、2024年3月期時点での市場別の販売台数の構成は以下の通りです。

①国内:10.1%

②米国:71.2%

③カナダ:7.0%

④欧州:2.8%

⑤豪州:4.8%

⑥中国:0.6%

⑦その他:3.5%

米国が7割を超えるような主力市場です、そしてそれに次いで国内やカナダとなっています。

国内は1割程度で米国を中心に北米市場が主力の企業となっています。

国内ではSUBARU車はそんなに多くは見かけませんが、それは北米が主力市場だからなんですね。

米国でのSUV市場の動向に特に影響を受けやすい企業だという事が分かります。

事業内容が分かったところで続いて近年の業績の推移を見ていきましょう。

2020年3月期~2024年3月期までのここ5年ほどの業績の推移を見ていきます。

売上・利益ともに2022年3月期までは減少が続いていましたが、それ以降の業績は回復し2023年3月期以降はコロナ以前を上回るような水準で推移しています。

2024年3月期に関しては売上は1兆円以上コロナ以前を上回っていますし、利益面に関しても倍以上となっています。

近年の業績は非常に好調だった事が分かります。

ではどうしてこういった推移になっていたのでしょうか?

まず、2022年3月期までの売上は苦戦していましたが、それにはやはりコロナ禍が影響しています。

コロナの影響で、販売不振や生産面への悪影響、さらに半導体不足もありそれも生産面への悪影響を与えていました。

そして、生産面への悪影響や市況の低迷による影響が出る中で、販売台数の推移を見てみると2022年3月期までは減少が続いており、それに伴って売上も苦戦が続いていました。

ですが、それ以降は生産面や市況が回復する中で販売台数も増加傾向に転じており、業績の改善が進みました。

とはいえ、2024年3月期に関しても生産面は前半は半導体部品の供給課題が継続したとしています。

生産面ではまだ一定の悪影響が残っていたという事です。

そういった中で実は販売台数に関しても2023年3月期や2024年3月期でも2020年3月期を下回った状況が続いています。

業績は2023年3月期以降は2020年3月期を上回って推移していましたが、販売台数の回復は十分ではなかったという事ですね。

ですが、それでも業績面では非常に好調だったわけです。

という事は、1台当たりの収益性が大きく高まっていた事が分かります。

ではどうして2023年3月期以降の収益性が高まっていたのでしょうか?

2023年3月期の営業利益の変動要因を見ていくと、増益となった最大の要因は為替で2226億円の好影響がありました。

そして2024年3月期に関しては増益となった最大の要因は販売台数の増加など売上構成による影響+1875億円でしたが、それに次いで為替の影響が+1265億円ありました。

2023年3月期以降では販売台数の増加による好影響もありましたが、それに加えて為替の影響が大きかったことが分かります。

為替によって大きく収益性が高まっていたいう事ですね。

北米を主力とするSUBARUでは円安の影響がやはり大きいです、そういった中で大幅な円安が進んだ2023年3月期以降の業績が特に好調になっていた事が分かります。

また、改めて販売台数の変化を市場別で確認してみましょう。

2020年3月期と2024年3月期で比較してみると以下の通りです。

①国内:126万台→99万台

②海外(北米以外):146万台→114万台

③北米(米国+カナダ):762万台→763万台

販売台数は全体では減少していますが、北米だけは販売面が2020年3月期を上回る水準となった事が分かります。

北米では経済や消費が好調だったという事もあり、販売面も大きな回復を見せています。

近年のSUBARUは好調でしたが、それは主力市場が北米だという事で、円安の影響を強く受けていたり、市場自体が堅調な経済や消費に支えられていた事で、その両面から好影響があり好調だったという事が分かります。

2024年3月期も、下期からは生産面が正常化していますから、今後は生産面は堅調な状況が期待されます。

つまり今後の業績は米国経済の動向など需要面の状況や為替相場の推移によって業績が左右されるという事です。

直近の業績

それでは続いて直近の業績を見ていきましょう。

今回見ていくのは2025年3月期の1Qまでの業績です。

売上高:1兆921億円(+0.9%)

営業利益:911億円(+7.9%)

純利益:840億円(+14.7%)

増収増益で堅調な業績が続いています。

ではどうして好調だったのか営業利益の変動要因を見てみると、その要因は為替の影響+409億円が影響しています。

円安が続いていましたから、そういった中で好調だった事が分かります。

一方で売上面では悪影響が出ており、▲314億円の影響がありました。

為替で好調だったものの販売面は苦戦していたという事ですね。

売上面での影響をもう少し詳しく見てみると以下の通りです。

(1)新車国内:+50億円

(2)新車海外:▲135億円

(3)販売奨励金:▲212億円

(4)その他:▲14億円

国内は堅調な状況だったものの、海外市場が大きく苦戦している事が分かります。

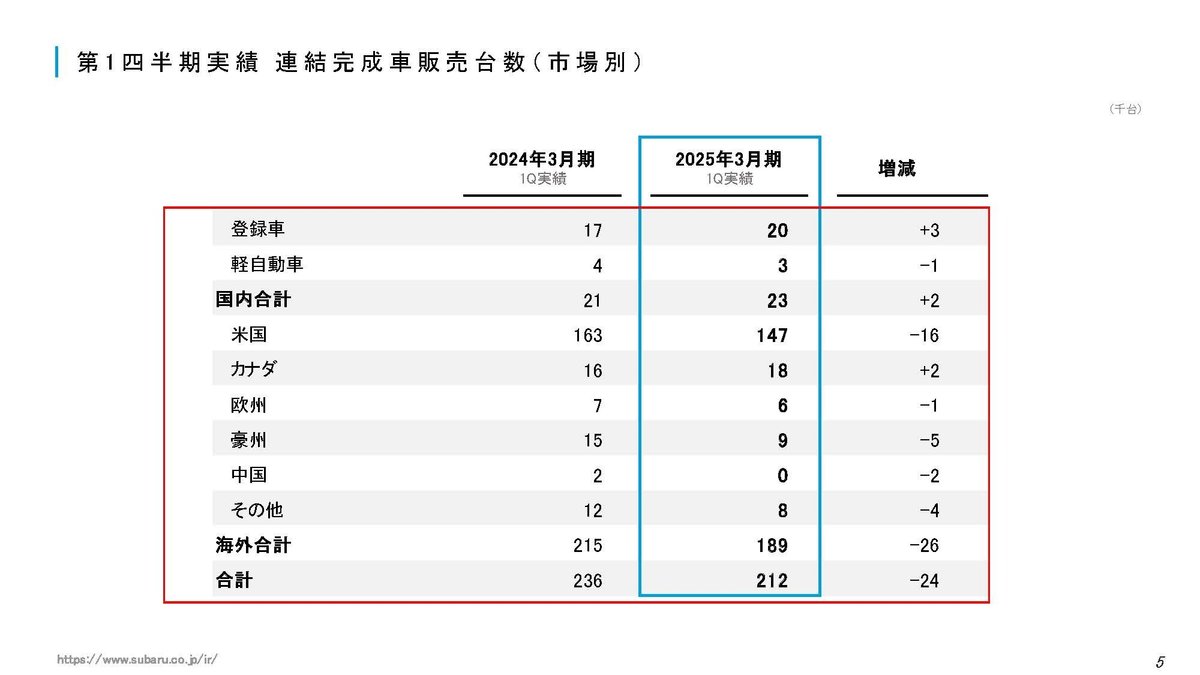

販売台数を見ても、国内は+2万台となりましたが海外が▲26万台と苦戦しています。

特に米国市場が▲16万台という状況です。

主力のアメリカ市場が低迷している事が分かります。

さらに、台当たりの販売奨励金も増加しておりそれもマイナスの影響が出ていました。リテーラー在庫を見ても増加傾向になっています。

販売面が苦戦する中で販売奨励金が増加しているものの、それでも在庫が増加傾向という苦しい状況にいる事が分かりますね。

直近の経済指標を見ても、米国景気は停滞傾向が見られていますので今後も販売面は一定の苦戦が続く可能性があります。

さらに、近年の好調を支えていた為替に関しても2024年8月以降では、日本円の利上げや米国景気の停滞懸念の中で円高方向に推移しています。

北米市況の停滞に加えて、為替のマイナスの影響が考えられる状況ですから今後は一定の苦戦となる可能性が高そうです。

そんな中で通期予想を見てみると増収減益を見込んでいます。

為替の想定レートは142円ですから、2024年8月現在の為替レートから考えても一定の円高想定での業績となっています。

今後さらに円高方向に大きく触れることがあれば大きく業績が悪化する可能性がありますから注意が必要です。

今後の米国景気の動向や為替水準に注目です。