塩野義製薬【4507】コロナの影響で成長している話と今後の重要な点

日経平均に採用されている銘柄を全て取り上げているこのnote、今回取り上げるのは、国内大手製薬企業の塩野義製薬株式会社です。

事業内容と業績のポイント

それでは早速事業内容から見ていきましょう。

まず、塩野義製薬の収益源を見ていくと5つほどあります。

①国内医薬品:感染症系の医薬品が主力

②海外子会社/輸出

③製造受託

④OTC医薬品:医師に処方してもらう医療用医薬品ではなく、薬局で自分で買える医薬品

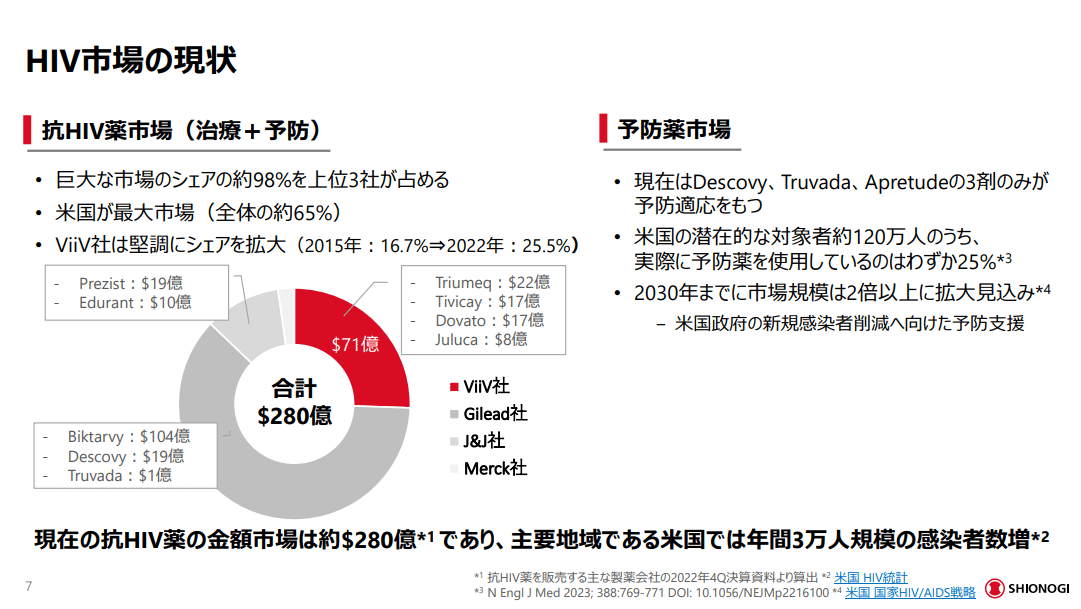

⑤ロイヤリティー収入:HIV治療薬の医薬品をViiV社へ提供しロイヤリティー収入を得るモデル

2022年度の売上構成を見ていくと以下の通りです。

①国内医薬品:42.1%

②海外子会社/輸出:10.0%

③製造受託:3.6%

④OTC医薬品:3.1%

⑤ロイヤリティー収入:41.0%

製造受託やOTC医薬品なども提供していますが、国内の医療用医薬品とHIV治療薬のロイヤリティー収入が中心の構成となっています。

2022年度時点でViiV社は抗HIV薬の市場では25.5%を占めている規模の大きな企業となっており、塩野義はHIV関連の技術で強みを持っている事が分かります。

国内医薬品も感染症が主力ですし、HIV含め感染症関連で強みを持っています。

また、塩野義の特徴は自社の創薬比率の高さにもあり、一般的な製薬企業の創薬比率が20~30%に対して塩野義製薬は61%となっています。

自社創薬比率が高いことに加えて、利益率の高いロイヤリティー収入の規模が大きいことがあり、営業利益率は34.9%と高水準となっています。

日本のトップ10の製薬企業の中で2位の営業利益率となっており、収益性の高い企業です。

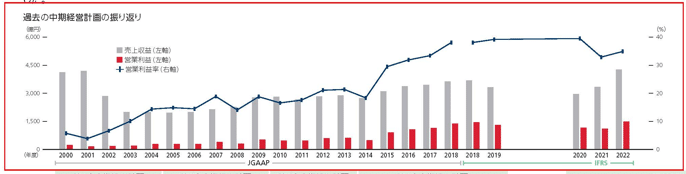

さて、続いて業績の推移を見ていきます。

2000年代以降、長期的に堅調な推移を見せていますが、2018年度以降は2020年度までは一定の業績悪化を見せています。

ですが2021年度~2022年度は再び成長しています。

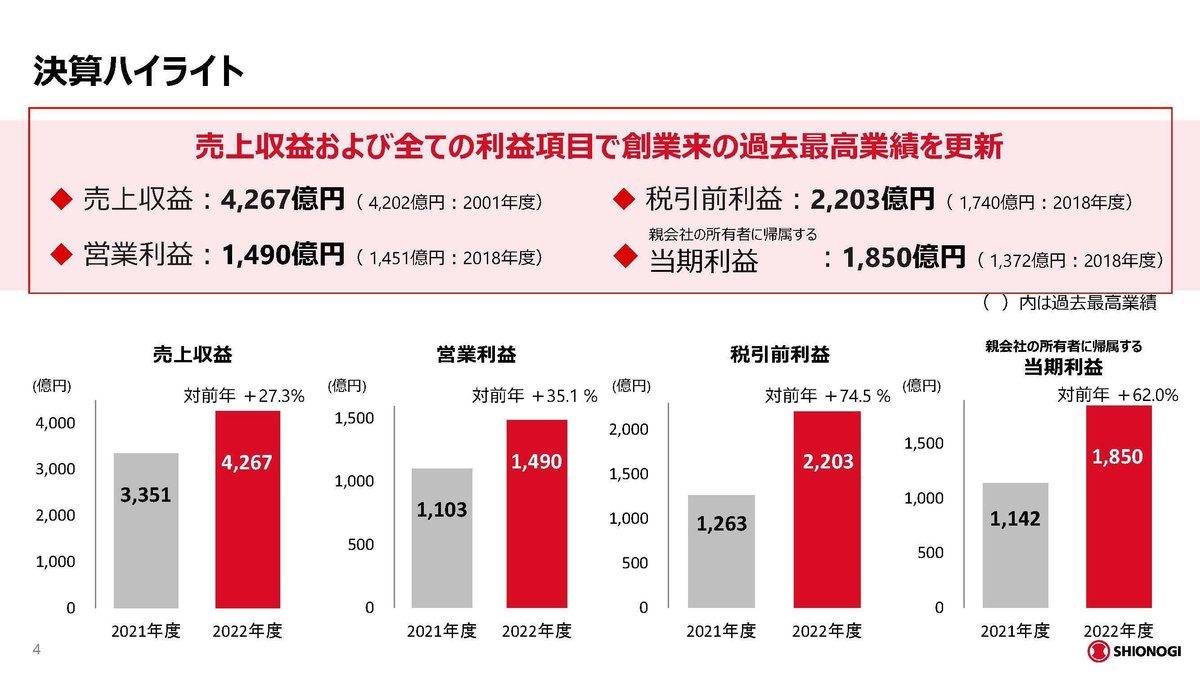

そして2022年度に関しては売上と全ての利益項目で過去最高となっており好調だった事が分かります。

ではどうして2022年度が好調だったのか、その要因を見ていきましょう。

事業別の売上高の前期比を見ていくと以下の通りです。

①国内医薬品:▲141億円

②海外子会社/輸出:+81億円

③製造受託:▲21億円

④OTC医薬品:+20億円

⑤ロイヤリティー収入:▲66億円

⑥COVID-19関連製品:+1047億円

売上が拡大した要因はCOVID-19関連の収入によるもので、それを除くと132億円ほどの減収となっています。

ではどうして、これだけCOVID-19関連の収入が増加したのかというと、それにはゾコーバというCOVID-19関連の治療薬を日本政府が200万人分、1000億円ほど購入した事が影響しています。

2023年3月期の好調は特殊要因が影響していた事が分かります。

今後は一般流通のみの売上に落ち着いていく事が想定されますから、翌期以降の成長のために事業自体の拡大が重要だという事です。

ちなみに、2023年度ではゾコーバとCOVID-19ワクチンの拡大を中心に前期比で増収を予想しています。

日本政府のゾコーバ購入という特殊要因を除くと、2018年度以降は一定の低迷傾向にあった塩野義製薬ですが、COVID-19関連の事業拡大が起きておりCOVID-19の影響はポジティブに働いていた事が分かります。

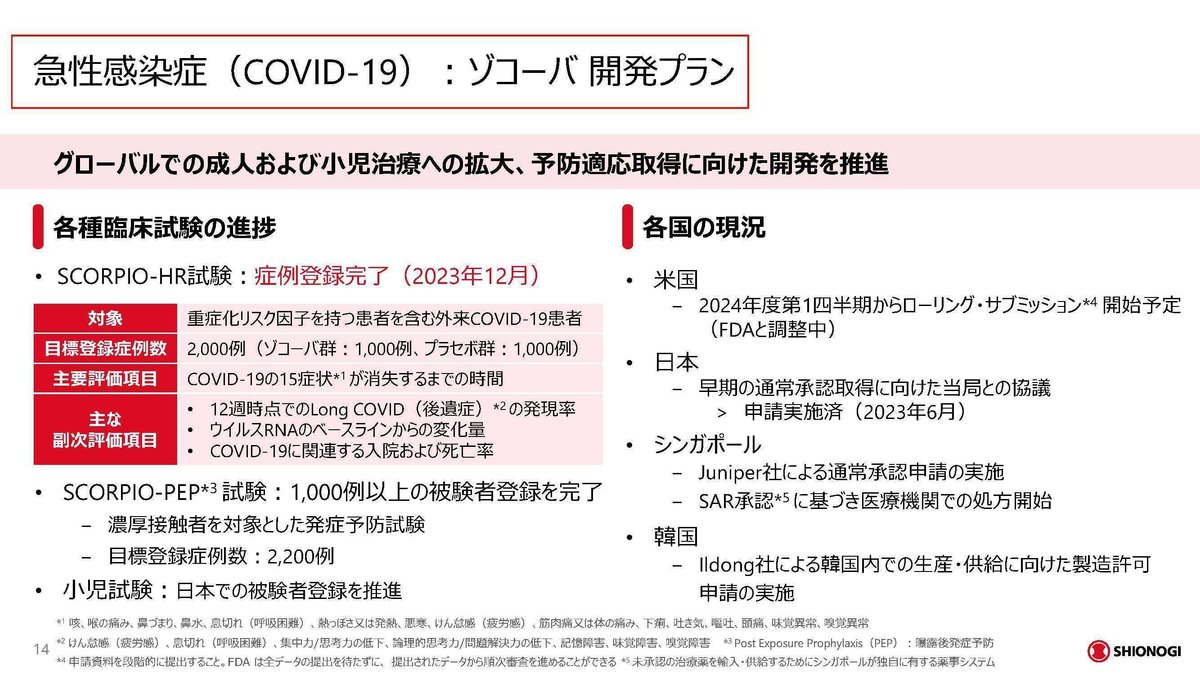

また、ゾコーバに関しては国内だけでなく、グローバル販売の拡大による成長を進めていこうとしています。

さらに2025年までの目標では、海外売上高の年間平均成長率50%、2030年まででは年間平均成長率15%を目指すとしており積極的な拡大を進めようとしています。

ゾコーバの海外展開が進むかにも注目です。

ちなみに、ゾコーバの今後に関してはCOVID-19もインフルエンザのように、共存する社会となっていく事を見込み長期的な収益源へと成長を進めていこうとしています。

直近の動向を見てみると、もインフルエンザかCOVID-19のどちらかは一定以上の流行が起きており、それが今後も継続する事を見込んでいます。

そういった中でインフルエンザのゾフルーザとCOVID-19のゾコーバの両拡大をしていく事で、長期的な安定収益へと事業を進めていくという事ですね。

今後の売上構成の目標を見ていくと2025年ではCOVID19治療薬の成長、HIVロイヤリティー収入の拡大による成長を見込みますが、2030年ではCOVID-19関連は安定を見込み、HIVは縮小を見込んでいます。

そして、新製品や新規事業の拡大による成長を見込みます。

2030年あたりではCOVID-19関連は市場が成熟し、別の新製品で成長を進めたいという事ですね。

また、HIV関連は2030年では事業縮小を見込んでいます。

というのも医薬品にはパテントクリフというものがあります、日本語に直訳すると特許の崖となる事からも分かる通りで特許切れによる業績悪化です。

医薬品は一定期間は特許で守られており、その期間は大きな利益を出す事が出来ますが、それ以降はジェネリック医薬品が登場し競争原理が働くようになり収益性が悪化します。

なので業績が悪化する時期が精度高く分かる事業です、そして塩野義製薬のHIV関連ではパテントクリフが2028年度に起きます。

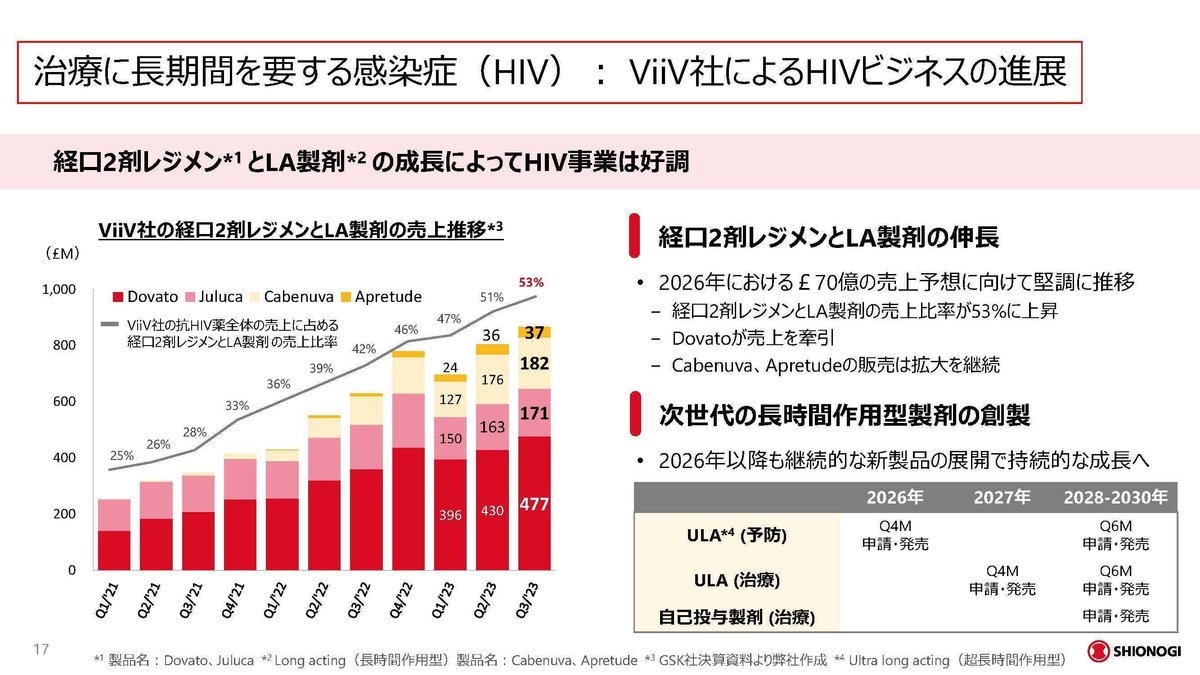

このパテントクリフの影響を減らすために、HIV関連の事業では経口2剤レジメンという服約数を減らせる経口のものと、LA製剤という2ヶ月に1回の投与で治療や予防を完結できる製品の拡大をしていこうとしています。

実際に近年は成長してきており、2028年以降の業績悪化の影響を小さくするためにもこういった製品の成長が続くかには注目です。

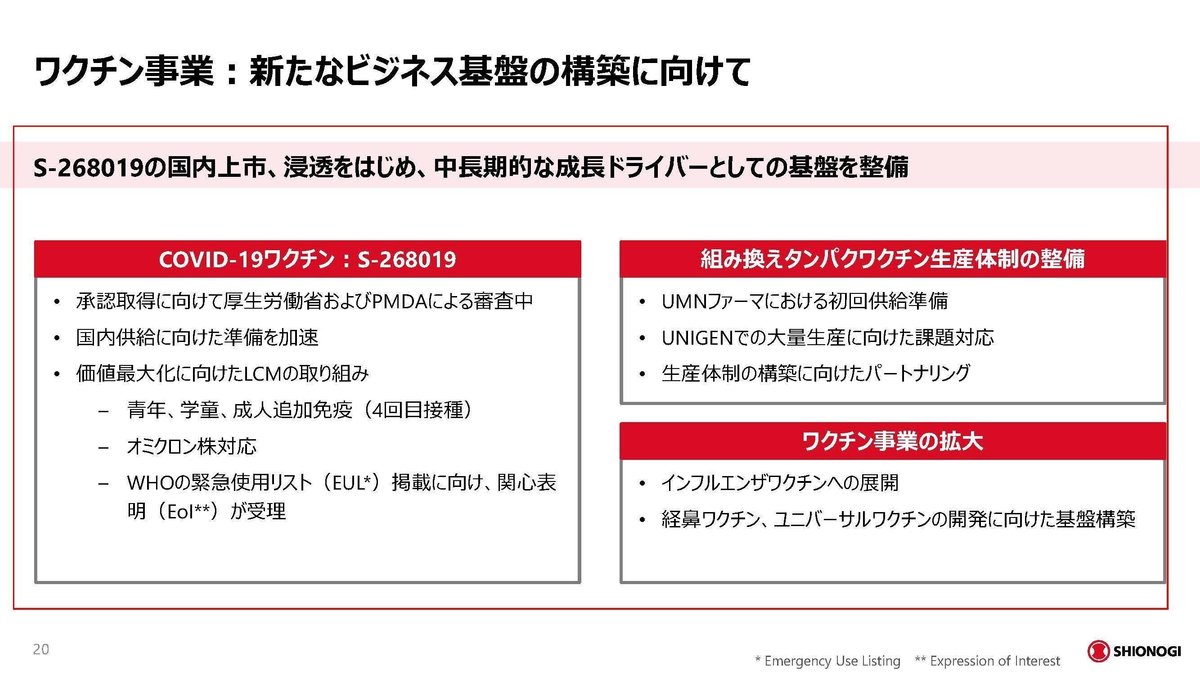

その他に新規事業としては、ワクチンやOTC、CDMO(医薬品の製造受託)、さらに医療プラットフォームサービスなどの拡大も目指しています。

その中でもワクチンに関しては、2025年度までではCOVID-19とインフルエンザワクチンの上市を目指しておりまずはその進捗に注目です。

また、技術的な部分は難しいですし、医療系は間違いがあるので触れていきませんが、進捗中のパイプラインは多数あります。

国内事業では2023年度は既存製品の価値最大化に注力し、2024~2025年度で新たな成長ドライバーの上市が進むとしていますので、翌期以降の新製品の動向には注目です。

という事で塩野義製薬はHIV含め感染症系の医薬品に強みを持っており、自社創薬比率が高い事やロイヤリティー収入の規模が大きい事もあり高収益の企業となっています。

近年は2018年度以降は一定の苦戦が見られる状況でしたが、COVID-19治療薬のゾコーバが2022年度は日本政府の購入による好影響がありましたし、今後もCOVID-19と共生が続く中でゾコーバの拡大を見込んでおり、COVID-19はポジティブな影響があったと考えられます。

今後はゾコーバの拡大や海外展開が進んでいくか、HIV関連の今後に向けた取り組みが進むか、新規事業の拡大が進むかに注目です。

直近の業績

それでは続いて直近の業績を見ていきましょう。

今回見ていくのは2024年3月期の3Qまでの業績です。

売上高:3368億円(▲0.5%)

営業利益:1387億円(▲5.3%)

純利益:1272億円(▲19.3%)

減収減益となっています。

業績悪化にはやはり前期の日本政府によるゾコーバ購入1000億円の反動があった事が影響しています。

ですが、それは想定通りですから業績の進捗は順調だとしています。

実際に日本政府によるゾコーバ購入の影響が無かった2Q時点では過去最高の業績となっていました。

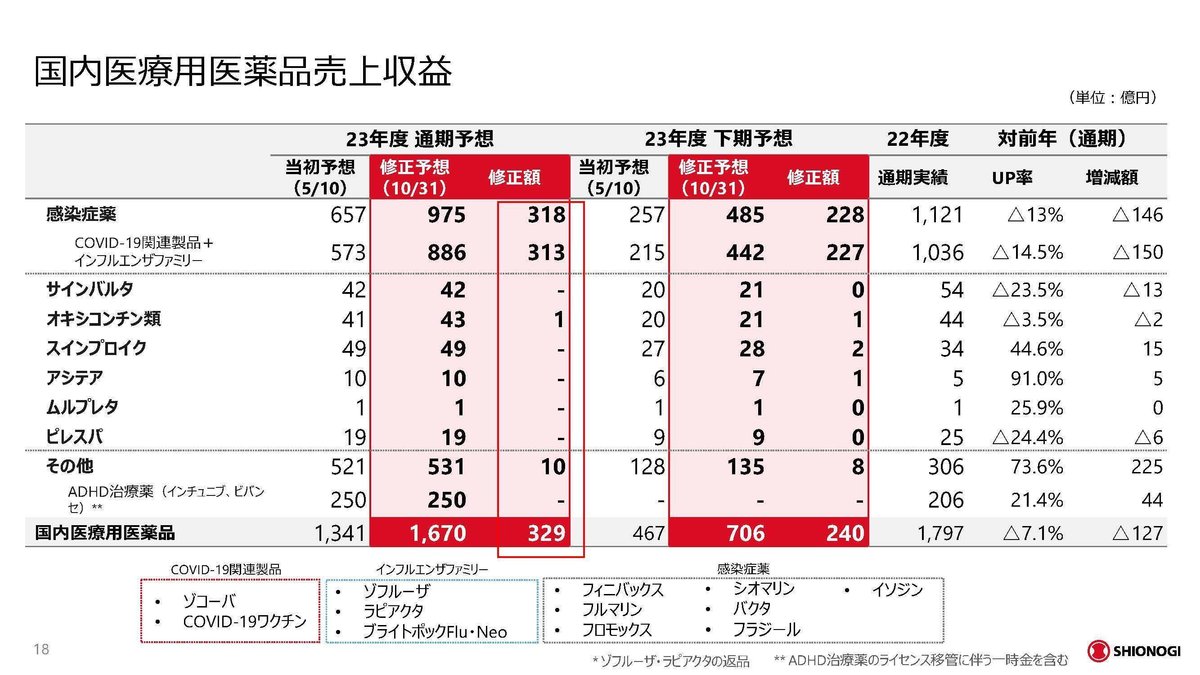

事業別の売上の前期比を見ても、一過性要因を除くと国内は+478億円、海外は+59億円、ロイヤリティー収入は+174億円と拡大しています。

業績は前期比では悪化していますが、事業自体は堅調だという事でですね。

HIV関連も堅調に推移しており、経口2剤レジメンとLA製剤の売上比率が53%になっており、パテントクリフの影響を小さくするための取り組みも進んでいます。

国内医薬品ではゾコーバは想定以上の拡大を見せており好調です。

一方で苦戦しているのは海外展開です、アジアにおけるゾコーバの承認が不透明だという事で海外売上は下方修正しています。

国内に関しては予想を上回り、ゾコーバが浸透した事で上方修正したためトータルでは全体では業績の修正はしていませんが、海外展開は想定通り進んでいない事が分かります。

米国やシンガポール、韓国では申請などが進んでいるようです。

海外は大きな成長を見込んでいた分野の1つですからまずは、こういった進捗に注目です。

という事で直近では減収減益となっていますが、その要因は前期の日本政府によるゾコーバ購入の反動で事業自体は堅調な成長を見せています。

ゾコーバも国内では想定以上に拡大しており、塩野義製薬にとってはコロナの影響はポジティブに働いています。

一方で想定通り進んでいないのが海外展開です、海外展開は今後の大きな成長を見込んでいた分野の1つですからその進捗には注目です。

この記事が気に入ったらサポートをしてみませんか?