クボタ【6326】堅調な農業機械の企業が今後は苦戦する可能性

日経平均に採用されている銘柄を全て取り上げているこのnote、今回取り上げるのは株式会社クボタです。

トラクターなどの農機で知られている企業です。

事業内容と業績のポイント

それでは早速事業内容から見ていきましょう。

クボタの事業セグメントは以下の3つです。

①機械事業:農業機械、農業関連商品、エンジン、建設機械など

②水・環境事業:

(1)パイプシステム事業:ダクタイル鉄管、合成管等

(2)産業機材事業:反応菅、スパイラル銅菅、空調機器等

(3)環境事業:各種環境プラント、ポンプ等

③その他

農業機械を中心に、機械を展開し、さらにパイプや配管なども展開している企業となっています。

ちなみに機械事業の中でも主力はトラクタで、総生産台数は560万台以上で、タイのトラクタではトップシェアを持っています。

他にもASEAN8か国のコンバインでトップシェアを持っています。

そして、エンジンに関してはラインナップは3600種類以上で、総生産数は3000万機以上となっています。

多様な環境や条件に応じて多品種のエンジンを提供できることが強みという事ですね。

さらに建設機械でもミニバックホーの販売台数が22年連続で世界トップとなっており、建設機械にも強みを持っています。

その他に、水・環境事業でも国内の高純度水処理施設におけるクボタの処理装置の採用率は80%以上となるなど、機械以外の水の分野でも強みがあります。

2023年12月期時点でのセグメント別の売上構成は以下の通りです。

①機械事業:87.3%

②水・環境事業:12.1%

③その他事業:0.6%

機械事業が9割弱を占める主力ですから、やはりクボタは農業機械などの機械関連が主力の企業だと分かります。

続いて、主力の機械事業をもう少し詳しく見ていきましょう。

機械事業には、さらに詳細な以下の2つの事業があります。

(1)農業機械・エンジン事業:トラクタやコンバインなどの農業機械とそのエンジン関連の事業

(2)建設機械事業:バックホーなどの建設機械関連の事業

2023年12月期でのそれぞれの事業の売上高は以下の通りです。

(1)農業機械・エンジン事業:1兆9956億円

(2)建設機械事業:6411億円

農業機械関連の事業が主力ですが、建設機械事業も大きな規模を持っています。

クボタは農業機械の需要、つまり食糧事情であったり、建設市場の設備投資の動向に影響を受けやすい企業だという事ですね。

続いて2023年12月期での、市場別の売上構成を見てみると以下の通りです。

①北米:41.5%

②日本:21.3%

③アジア:19.9%

④欧州:13.8%

⑤その他:3.5%

北米市場を主力としてグローバルで分散した構成となっており、海外比率は78.7%となっています。

北米を中心に、グローバルでの農業や建設市場の影響を受けるという事です。

では今後のグローバルでの市場の動向はどうなっているのでしょうか?

まず、食料に関しては人口増加の中で需要増加が見込まれます。

世界人口は2019年が80億人に対して2050年では97億人となる事が見込まれており、それにともなって食料需要は2050年には2010年の1.7倍となる事が見込まれています。

それに伴って農業機械の需要拡大も期待されます。

さらに建設需要に関しても都市化の進行による需要の増加が見込まれます。1950年には人口の30%ほどだった都市部の人口が2050年には68%まで増加する事が見込まれています。

人口増加に加えて都市化の進行によって、食糧市場、建設市場ともに市場の成長が見込まれており、それと共にクボタも拡大が期待できるという事です。

また、海外比率も高いので為替の影響も受けやすいです。

2024年12月期の営業利益への影響の予想では、ドル円が139円→151円への12円の円安で+400億円、ユーロ円が147円→162円への15円の円安で+110億円を見込んでいます。

単純計算は出来ないですが、ざっくりとドル円は1円で33億円ほど、ユーロ円では1円で7億円ほどの影響があるという事です。

為替の変動が大きい状況が続いていますから、為替相場の動向にも注目です。

ここまでをまとめてみると、クボタは食料需要や建設需要、そして為替相場の影響を受けやすい企業だという事です。

事業内容がざっくりと分かったところで、続いて近年の業績の推移を見ていきましょう。

近年の業績の推移を見てみると売上は2021年12月期以降大きな成長を見せています。

そして利益面は2021年12月期には好調となったものの、2022年12月期は前期比では減益となり一定の苦戦となり、2023年12月期は非常に好調となっています。

ここ数年間ほどは売上が大きく伸びており、2022年12月期は利益面は一定の苦戦をしたものの、2023年12月期に関しては利益面が改めて好調となった事が分かります。

近年の売上は堅調に伸びていましたが、これは円安やM&A、食料需要の増加、堅調な建設市場などの影響がありました。

機械事業の売上をコロナ以前の2019年12月期と比較してみると以下の通りです。

(1)農業機械・エンジン事業:1兆2166億円→1兆9956億円

(2)建設機械事業:3117億円→6411億円

両事業とも拡大が続いており堅調な状況が分かります。

そして建設機械事業は売上が倍以上に増加しており、近年は建設機械事業の成長も大きい事が分かります。

実際に現在のクボタが拡大事業だとしているのは、ベーシック農機に加えて、建設機械です。

建設機械は人口増加や都市化の進捗の中で大きな拡大を見込んでいますから、今後もこの建設機械事業の成長が続くのかにも注目です。

また、それだけでなくベーシック農機の拡大にも注力していくとしていました。

その重要市場となるのが、世界最大のトラクターの市場でもあるインド市場です。

インド市場は、現在は低価格のベーシック機が中心の市場となっていますから、インド市場のシェア獲得のためにもベーシック機の拡大を進めているという事ですね。

インドは今後も人口の拡大が見込まれており、食料需要を考えてもさらに大きな市場となっていく事は間違いありません。

さらに長期的にはインドでも、経済成長によってプレミアム機が売れるようになっていく事が考えられますから、そうなればクボタとしても大きな成長が期待できます。

今後のためにも、ベーシック機でしっかりシェアを確保していく事が重要だという事ですね。

そういった中で2022年度には、クボタとしては過去最大となる1400億円ほどを投じて、1200億円億円ほどの売上規模を持ちインドで事業を展開しているエスコーツ社を買収しています。

今後はインドのシェア24%を目指していくとしています、インド市場の動向は今後のクボタを考える上でも重要ですからシェアの拡大が続くかには注目です。

さて、売上面は拡大が続いているクボタですが、その一方で2022年12月期では前期比で減益となっていました。

その要因は原材料高や物流費の高騰、減価償却費の増加、さらに研究開発費の増加による影響です。

為替の好影響や値上げの好影響などもありましたが、コスト面の増加を受けて苦戦しています。

そして今後に関しても、コスト面の増加傾向が続く事が考えられます。

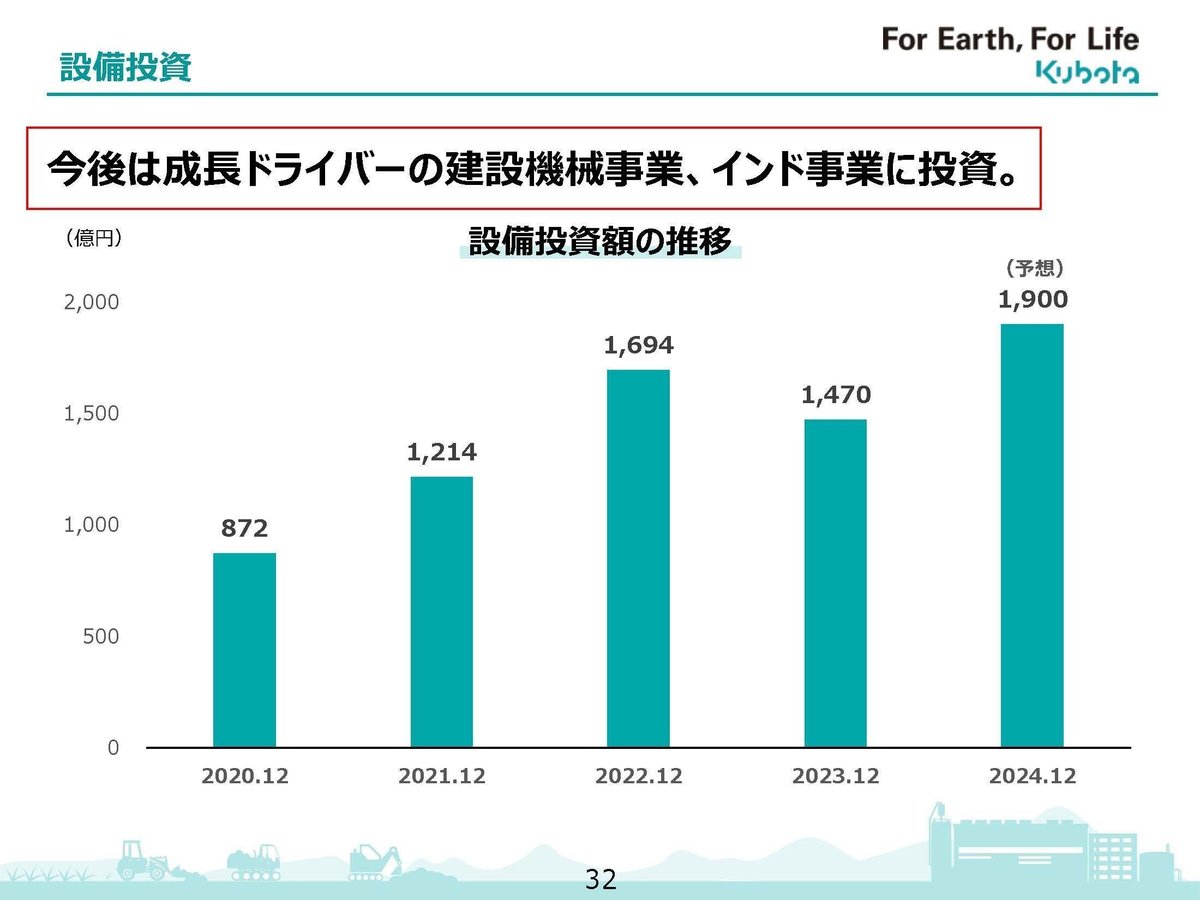

というのも、先ほど見たようにインド事業や建設機械事業の成長のためにも、設備投資を増やしていますから、減価償却費の増加は続くと考えられます。

さらに、増加する研究開発も積極的な状況が続く事が考えられます。

食料需要は拡大が見込まれるものの、その一方で農業の人手不足は各国で顕在化していますから、農業のスマート化、自動化というのは今後の大きなトレンドです。

さらに脱炭素化が進む中で、環境性能が重視されていますのでその研究も重要です。

そういった中でクボタは、自動運転も積極的に進めており、まずは日本市場をターゲットに研究開発を進めています。

この進捗は重要ですから注目ですね。

さらに脱炭素化の中では電動化の取り組みなども進めており、トラクタや建機ではレンタル販売も開始しています。

電動化に関しては、コストや充電環境の問題から当面はディーゼルの優位が続くと予測しているようですし、どれだけ電動化が進むのかは不透明感がありますが、とはいえ投資をしなければいけない状況だという事は間違いがなく、こういった変化の中で積極的な研究開発が重要な状況ですから、コスト面では増加傾向が続く可能性が高そうです。

原燃料高も続いていますし、減価償却費、さらに研究開発費の増加も想定されますので、それを打ち返していけるかが重要な状況になっているという事が分かります。

このように一定のコスト面の増加が続く事が想定される状況ですが、2023年12月期には改めて大幅な増益と好調となっていました。

それがなぜなのかというと、為替の影響+680億円と値上げによる影響が+1362億円が大きいです。

原料高は続いておりそれによって▲229億円の影響はありました、それを値上げで大きく打ち返す事が出来ており、好調だった事が分かります。

さらに原料面の悪化も想定を下回っていたとしています、原料相場は現在も落ち着いた状況ですから今後も好影響が期待されます。

さらにコストダウンや事業運営の効率化など、収益性改善の取り組みも進めており、それによって好影響が+330億円ほどありました。

減価償却費や研究開発費の増加は続いているものの、値上げや、収益性改善の取り組みで十分に打ち返しており好調だったという事ですね。

今後もこういった取り組みの効果が続く事が期待されますので、一定の好影響が期待されますから、しっかりコスト増加を打ち返した状況が続くかに注目です。

直近の業績

それでは続いて直近の業績を見ていきましょう。

今回見ていくのは2024年12月期の2Qまでの業績です。

売上高:1兆5796億円(+3.9%)

営業利益:2073億円(+12.3%)

純利益:1508億円(+17.1%)

増収増益と堅調な状況が続いています。

ではどうして好調だったのか、営業利益の変動要因を見てみると実は為替の影響+406億円が大きいです。

前期比で営業利益は+228億円ですから、円安の影響が無ければ減益だった事が分かります。

今期も値上げは進めており、それによって+256億円の好影響はありましたが、その一方で販売減少の影響が▲264億円があり、販売面が苦戦する中でインセンティブ率も増加し▲120億円、原材料高も▲57億円となっています。

今期は前期のように、円安に加えて事業も好調だったわけではなく、事業自体は苦戦傾向になっている事が分かりますね。

セグメント別の売上の動向を見てみると、日本では農業市場で生産コストの増加、欧州は経済・投資の減速の中で売上が減少してしまっています。

さらに、北米でも建機は堅調だったものの、トラクタは景況感減速によって低迷となるなど一定の悪影響も見られています。

経済停滞やインフレの影響が出ていますので、今後も一定の苦戦が考えられます。

そういった中で通期予想を見てみると売上が▲0.7%で若干の減収、利益面は営業利益が+0.4%など若干の増益を見込んでいます。

日本や欧州では停滞傾向が続き、北米でも一定の減速が続く事を見込んでおり、販売面で一定の苦戦傾向が続く事を見込んでいます。

それでもほぼ横ばいの業績を見込むのは、為替の影響+650億円が最大の要因です。

事業自体は一定の苦戦をするものの、円安での好調を見込むという事ですね。

とはいえ、日本でも利上げが進む中でここ数年間大きく進んできた円安に関しては不透明感が強い状況が続いています。

クボタのドル円の予想は151円です、2024年8月現在の為替はこの想定よりも円高傾向となっていますので、為替次第では想定を下回って推移する可能性がありますから、為替面の動向には注意が必要そうです。

ちなみに為替の変動が大きいという事もありますし、リードタイムを短縮するためにも現在は海外生産の拡大を進めています。

日本で作って海外で売るというビジネスと比べて、海外の現地で作って現地で売る方が為替の影響は少なく済みますから、為替の変動も大きい中で、こういった取り組みが進むかにも注目です。

という事で直近の業績は堅調な状況ですが、景気に低迷感が見られる中で販売面には一定の停滞が見られています。

好調の要因は円安となっていますので、為替が円高傾向に推移すると業績自体も苦戦傾向となる可能性がありますので注意が必要な状況です。

この記事が気に入ったらサポートをしてみませんか?