JR東海【9022】レジャー、インバウンド急拡大も大きな成長が難しい理由

日経平均に採用されている銘柄を全て取り上げているこのnote、今回取り上げるのは東海旅客鉄道株式会社です。

もちろんJR東海としてよく知られている企業です。

事業内容と業績のポイント

それでは早速事業内容から見ていきましょう。

JR東海の事業セグメントは以下の4つです。

①運輸業:東海道新幹線や東海地方の在来線、バス事業など

ちなみに、新幹線は東京~大阪間がJR東海の区間となっています。

②流通業:名古屋高島屋などの百貨店の運営や駅構内などでの物販など小売業

③不動産業:駅ビルや駅周辺のビルなど不動産開発、その不動産の賃貸事業や分譲事業など

④その他:ホテルの運営や旅行業、広告業など

鉄道事業を中心に、その鉄道の集客力を活用して開発を行い不動産業や小売業、ホテル事業なども展開している企業です。

2023年度のそれぞれの事業ごとの売上と(利益)の構成を見ていくと以下の通りです。

①運輸業:74% (92%)

②流通業:8% (2%)

③不動産業:4% (3%)

④その他:13% (3%)

売上、利益ともに運輸業が主力となっています。

運輸業が主力のJR東海ですが、その運輸業で主力の鉄道関連の事業を行っているJR東海の2022年度の単体の売上構成を見ていくと以下の通りです。

(1)東海道新幹線:92%

(2)在来線:8%

JR東海は東海道新幹線が事業の大半を占めている企業だという事ですね。

新幹線の区間である東京~大阪の移動需要の影響を大きく受ける事が分かります。

ちなみに東京~大阪間は、東京、大阪、名古屋があり日本の経済活動の大半を担っている区間となっています。

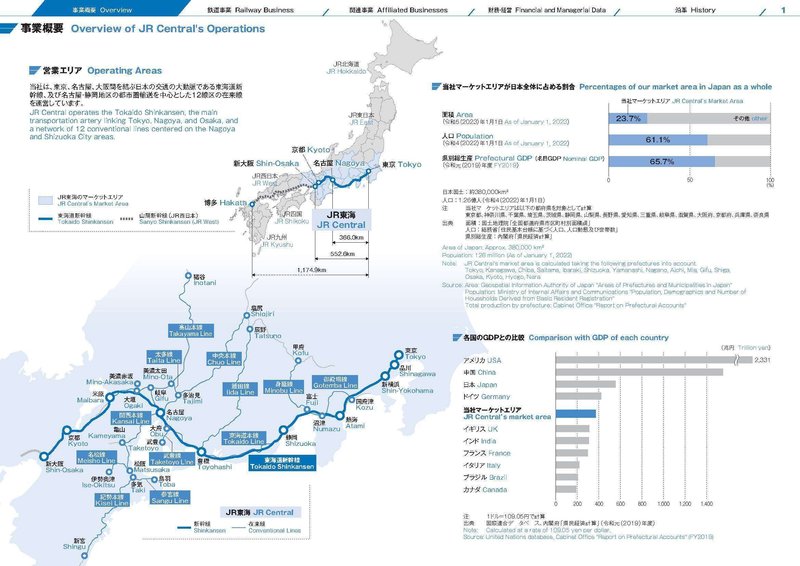

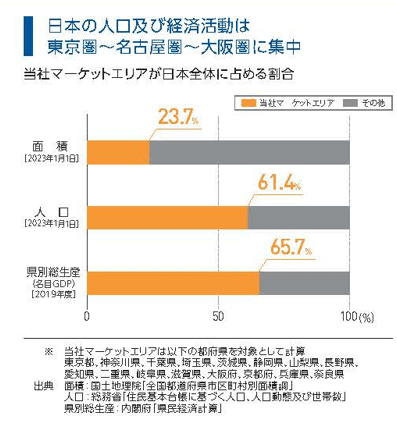

なのでJR東海のマーケットエリアは、日本全体で面積は23.7%ほどしかないものの人口では61.4%、GDPでは65.7%を占めています。

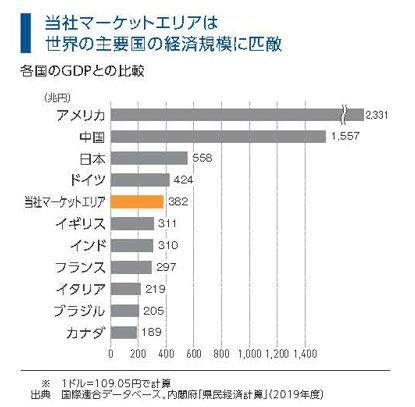

その経済規模は2019年度のGDPでは、イギリスより大きく世界5位ほどで、非常に大きなマーケットで事業を展開出来ている事が分かります。

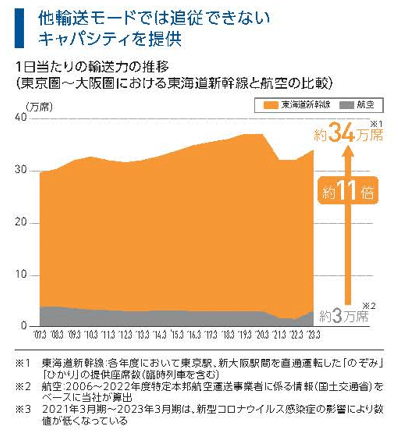

そしてこのエリアの移動は、飛行機ではなく新幹線が大半です。

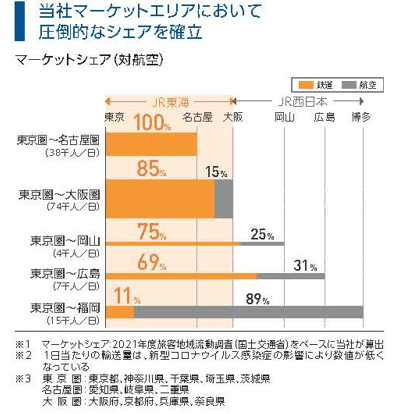

対航空移動では、東京~名古屋では100%、東京~大阪では85%を占めています。

さらに広島空港の立地の悪さもあってか、広島への移動も69%を占めています。

福岡になると、福岡空港の便利さもあり流石に11%ほどしかシェアを持っていませんが、本州の移動では新幹線は圧倒的なシェアを持っている事が分かります。

ちなみに、鉄道の事業を考えてみると分かりますが乗客数が増えたからといってコストはほとんど変わりません。

電車に100人乗っていても、1000人乗っていても大きくコスト面は大きく変わるわけではありませんよね。

なので乗客数、乗車率が高ければ利益率が高まります。

乗車率が高い便を、数多く走らせることが出来ると収益性が高まります。

東京と大阪という大都市圏を結ぶ移動で、大半のシェア持っている東海道新幹線は、乗車率も高く、本数も多いので利益率が非常に高いという事です。

さらに、先ほど見たようにJR東海は面積で考えるとシェアは小さいですから在来線は線区が短いです。

人口減少が進む中でJR各社の在来線は不採算路線も増えてきていますが、その線区の短さもあり不採算路線の規模も少なくて済んでいます。

結果としてJR東海は、鉄道事業を行う企業の中では非常に高利益率の企業となっています。

JR大手の2024年3月期の営業利益率を比較してみると以下の通りです。

JR東海:35.5%

JR東日本:12.6%

JR西日本:11.0%

JR九州:9.0%

東海道新幹線というドル箱の事業を抱えており、非常に利益率が高い企業なんですね。

事業内容がある程度わかったところで、続いて業績の推移を見ていきましょう。

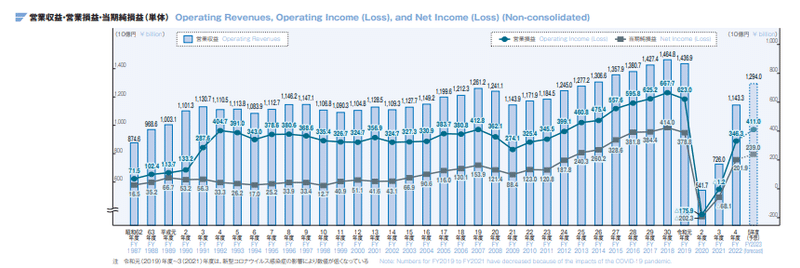

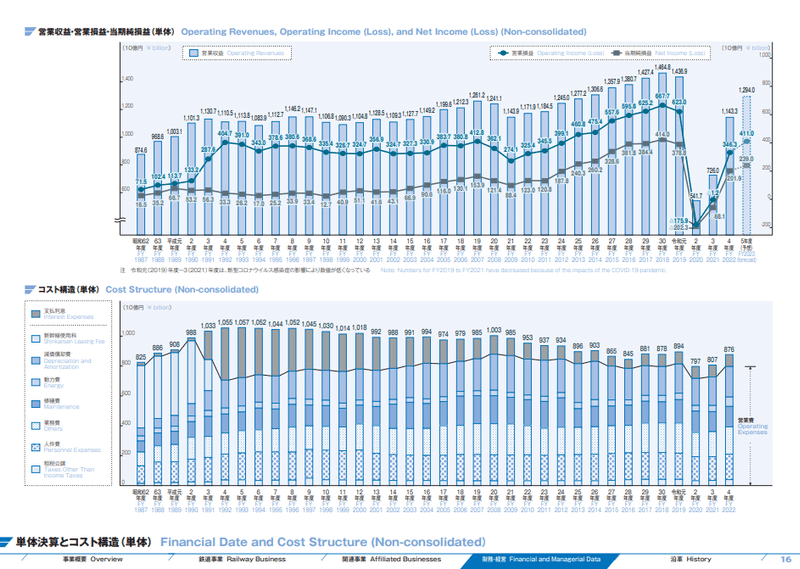

長期的な業績の推移を見てくと、コロナ以前は売上、利益ともに右肩上がりで拡大が続いていました。

それが、コロナ禍では大きく悪化し2021年3月期には赤字転落となっています。

それ以降は業績は大きな回復を見せているものの2023年3月期でもコロナ以前の水準には及んでおらず、十分な回復には至っていないという状況です。

さて、コロナ以前は業績が拡大し続けており好調でしたがその要因を見ていきましょう。

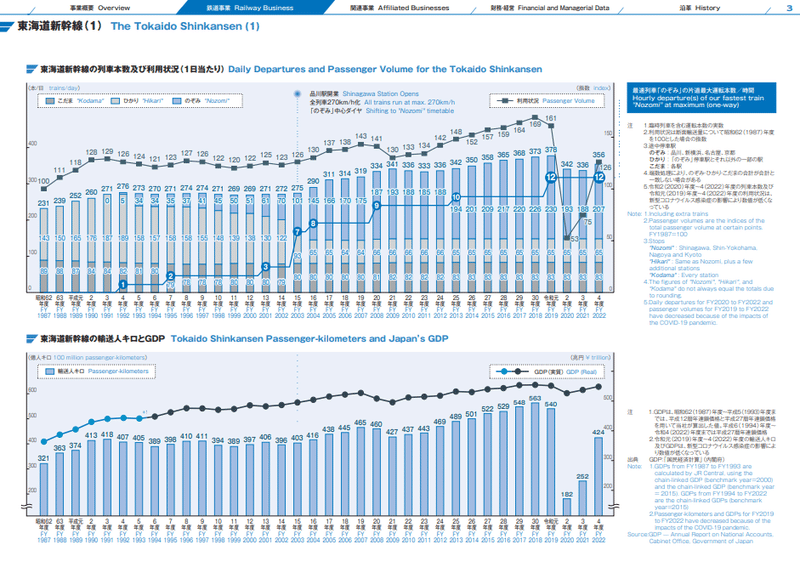

運行本数や輸送人キロの推移を見ていくと、コロナ以前は右肩上がりで拡大が続いていた事が分かります。

移動需要が増加していたという事ですね。

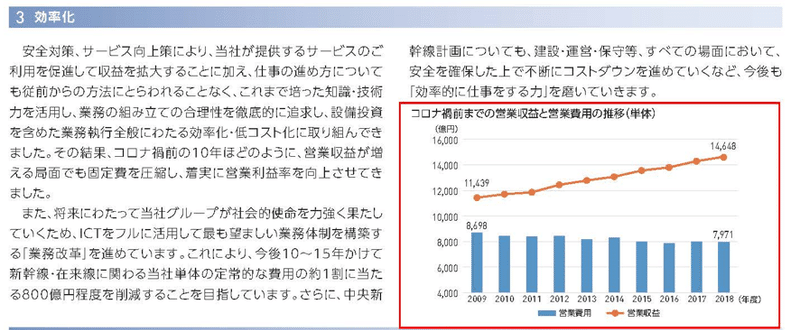

さらに、その一方で効率化や低コスト化を進めており、コスト面は減少傾向が続いていました。

収益は増えてもコストは減少しており、収益性が高まっていたという事ですね。

そして近年はコロナ禍で業績が低迷する中で、より一層コストの見直しも進みましたし、例えばチケット販売ではスマートEXなども普及しました。

線路や車両の維持に関しても様々なテクノロジーが導入も進めていますから、今後もコスト面からの好影響が期待できます。

移動需要の回復だけでなく、コスト低下による好調も期待できますから今後は好業績が期待できる状況にいるという事ですね。

とはいえコロナ禍ではオンラインミーティングなども一般化しました。

東海道新幹線はビジネス需要が非常に大きいですから、それが十分な回復を見込めにくい状況にはいます。

そういった中でどこまで業績の回復を見せられるかに注目です。

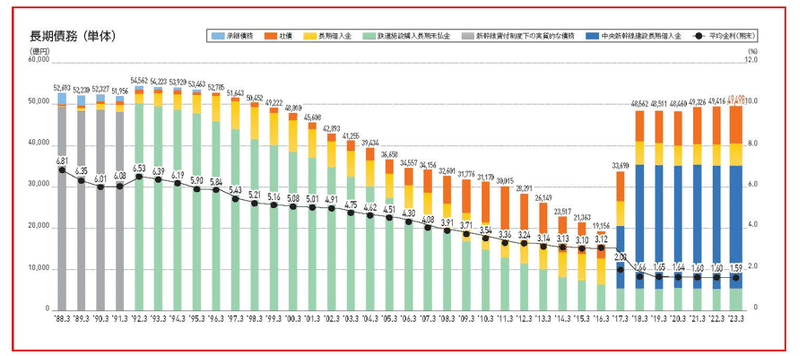

また、業績が改善していた要因には支払利息の減少もありました。

鉄道は設備投資が重要なビジネスですから大きな借り入れをして、長期で回収していきます。

収益性の高いJR東海はその返済が進み、利息負担が減少し続けていたという事ですね。

とはいえ長期債務の推移を見ていくと、2016年3月期までは大きく減少していましたが2017年3月期以降は改めて大きく増加しています。

それは超電導技術を活用したリニアモーターカー(中央新幹線)の開発に対する債務です。

事業も高収益でしたし、運営コストも下がり収益性が高まり投資余力も拡大する中で、新しい大規模投資として取り組んでいたのがリニアだったという事ですね

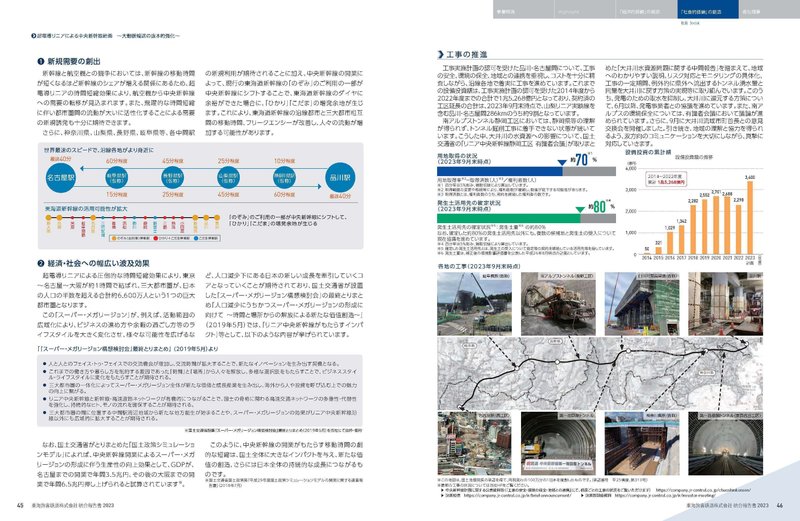

リニアが開業すれば東京~名古屋~大阪間を1時間で移動する事が可能となります。

新幹線と航空機の移動の競争では、移動時間が重要な要素となり新幹線の時間が短くなるほど、新幹線の比率が高まる傾向にあるとしていますので、リニアの開業は航空機の移動が一定の規模を持っている大阪向けのシェアのさらなる拡大が見込めるという事です

さらに、先ほど見たようにJR東海のマーケットエリアは人口や経済では日本の6割以上を占めていました。

そういった主要地域がより密接に結ばれる事による新しい需要の創出も期待されます。

リニア事業の進捗には注目ですね。

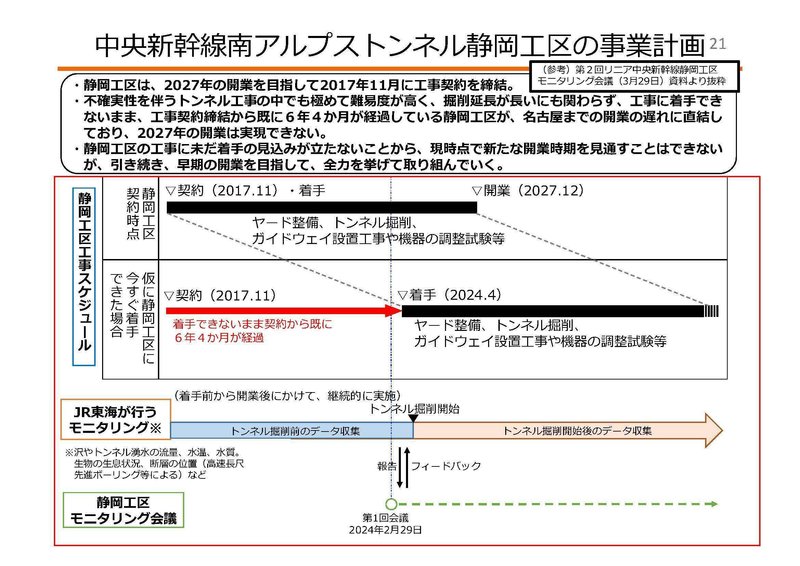

とはいえ、大きな話題となっていますのでご存じの方が大半だと思いますが、静岡県で工事が難航しており、それによって2027年3月を見込んでいた開業が遅れる見通しとなっています。

大規模投資で長期債務が増加しており、財務的な負担もありますし、開業が遅れればそれだけ収益に貢献するのが遅くなるという事です。

超電導技術自体も国にとっても重要な技術ですし、事業規模も大きく利害関係者も非常に多いです。

関連企業などへの影響も含め工事が進むかは重要です、からその動向は重要です。

工事を認めていなかった静岡県知事が辞任の意向を示しており、工事が進む可能性が出てきていますから、どのような展開を見せていくかにまずは注目です。

直近の業績

さて、それでは続いて直近の業績を見ていきましょう。

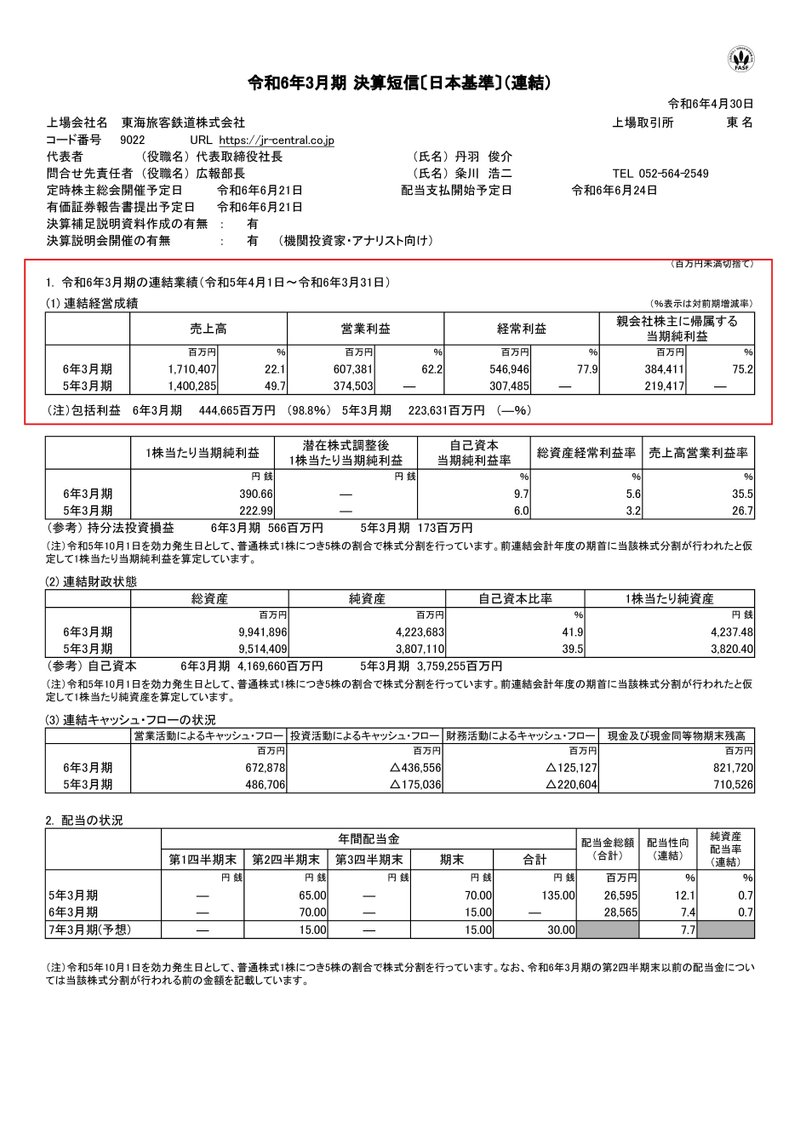

今回見ていくのは2024年3月期の通期の業績です。

売上高:1兆7104億円(+22.1%)

営業利益:6074億円(+62.2%)

経常利益:5469億円(+77.9%)

純利益:3844億円(+75.2%)

増収で大幅増益で大きく業績が改善した事が分かります。

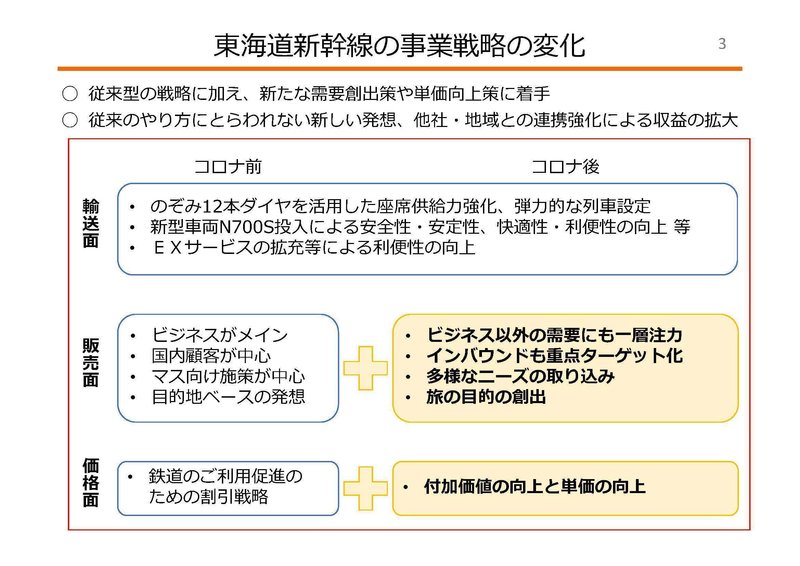

ちなみにコロナ以前の2019年3月期からの推移は以下の通りです。

売上高:1兆8781億円→1兆7104億円

営業利益:7098億円→6074億円

経常利益:6327億円→5469億円

純利益:4387億円→3844億円

大きく業績は回復しましたが、コロナ以前の水準にはまだ及んでいません。

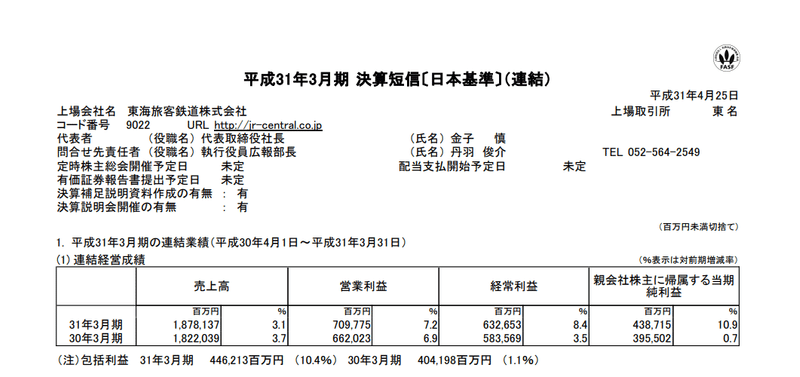

その要因は2024年3月期の、主力の新幹線の運輸収入が十分な回復に至っていない事です。

大きな回復は続いたものの、2019年3月期比では96%という状況でした。

ですが、徐々に回復は続き4Q単体では単価上昇の影響もあり2019年3月期比で101%と上回る水準となりました。

利用者数では4Q時点でも96%ほどで十分ではありませんが、回復傾向は続いていますし、単価上昇も進んでおり2025年3月期以降はさらなる好業績が期待できそうです。

また、コロナ以前から利用状況には大きな変化がありました。

平日の利用状況は2019年3月期の9割以下で低迷が続く時期が多いものの、休日の利用は好調でコロナ以前を上回る時期が多くなっています。

ビジネス需要に関しては、コロナ禍でオンラインミーティングが一般化した事や、ホテル料金の高騰もあり出張需要は減少し苦戦した状況となっているものの、レジャー需要が大きく回復していた事が分かります。

オンライン化が大きく進みビジネス需要は十分な回復となる事は難しいと考えらえれますので、レジャー需要をどれだけ取り込めるかが今後も重要になりそうです。

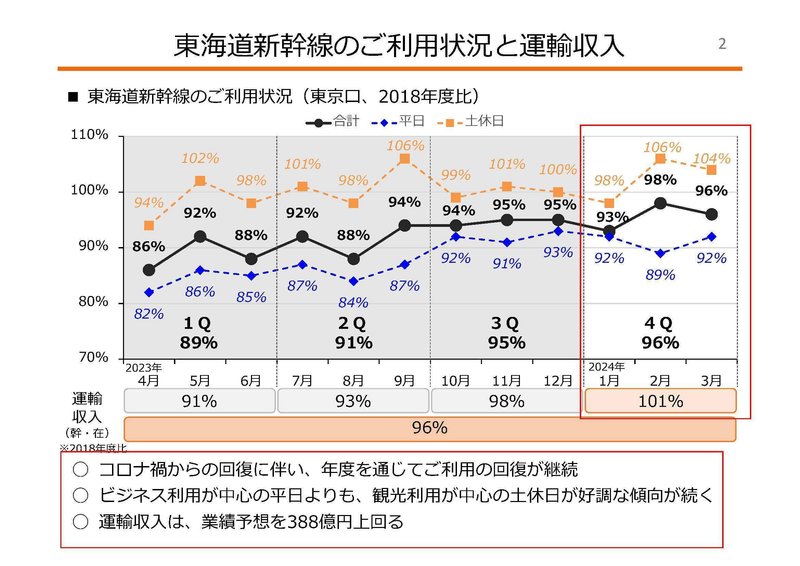

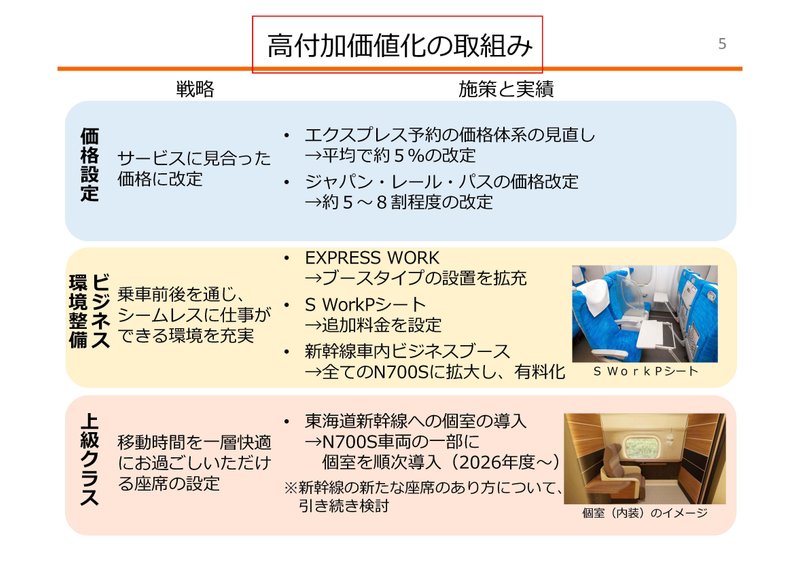

実際に今後の施策としても、コロナ以前のビジネス、国内顧客を中心とした集客から、ビジネス以外の需要やインバウンドなどへより一層注力した取り組みを進めていくとしています。

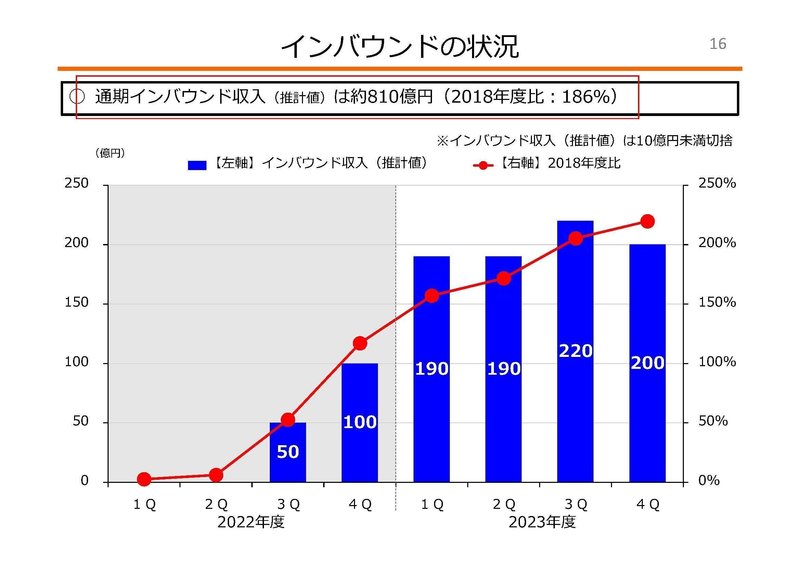

インバウンドに関しては大きく伸びておりコロナ以前の運輸収入の200%を上回る水準が続いています。

金額でも800億円強ほどとなっており、全体の売上の4~5%ほどを占めています。

インバウンドはビジネス需要の減少で伸び悩んでいる平日の利用にもつながりやすいですから、インバウンドの推移には注目です。

また、直近の4Qはコロナ以前と比較すると利用者数は下回った状況が続くものの、運輸収入は上回っていた事からも分かる通りで高単価化が進んでいました。

そして現在も単価上昇にも取り組んでいます。

レジャー需要の取り込みは、ラグジュアリー化など高単価化の取り組みにもつながりやすいです。

出張需要では差別化のニーズは小さいですが、レジャー需要であればこれまでとは違ったニーズが期待されます。

実際に2026年度以降には上級クラスとして個室席の導入なども進めており、こういった高単価化の取り組みにも注目です。

ビジネス面ではコロナ禍を経ての変化が続く中でコロナ以前の水準への回復は難しくなっていますから、それ以外の需要の確保によって成長を見せているかに注目ですね。

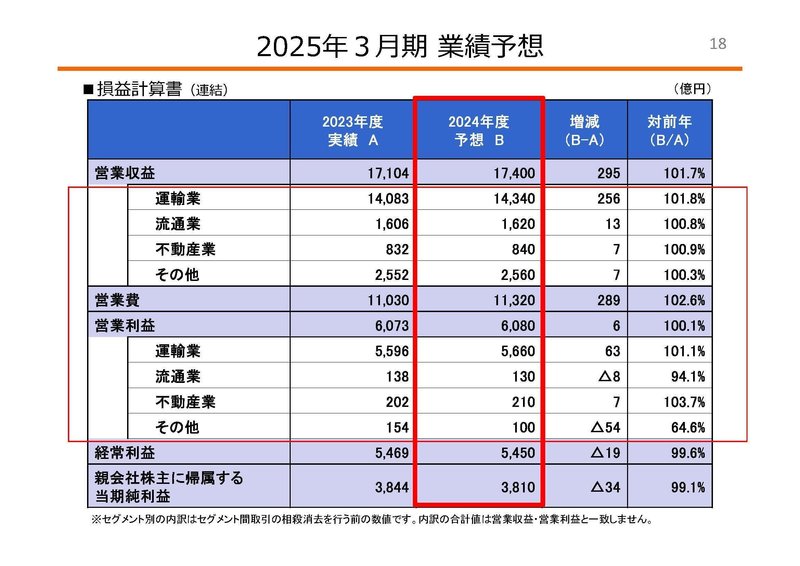

そんな中で2025年3月期の通期予想を見ていくと、ほぼほぼ横ばいの業績で、コロナ以前の水準にはまだ及ばない見通しとなっています。

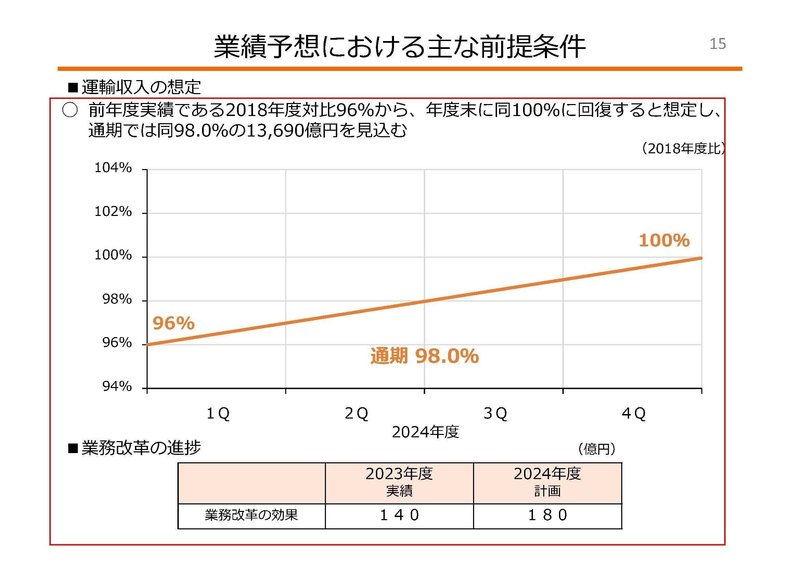

運輸収入の想定しては、通期ではコロナ以前の98.0%となる事を見込み、4Qにコロナ以前の水準に回復する事を見込んでいます。

2024年3月期の4Q時点でも運輸収入はコロナ以前を上回り好調でしたし個人的には若干保守的な見通しなのではないかとは思います。

とはいえ、ホテル料金も高止まる中でビジネス需要の回復が難しくなっています。

一定の業績改善が続く事は期待できると考えられますが、大きな成長は難しいという事は間違いないでしょう。

という事で直近では増収増益で大幅な収益性改善は進みましたが、それでもまだコロナ以前の水準には及んでいません。

レジャー需要などが好調で回復傾向は続くものの、主力のビジネス需要が伸び悩んでいます、ビジネス需要の大きな回復が期待しづらい状況ですから、今後も一定の一定の回復は期待できるものの大きな成長は難しいと考えられます。

この記事が気に入ったらサポートをしてみませんか?