帝人【3401】素材、繊維企業が近年苦戦する理由と今後の業績

日経平均に採用されている企業を全て取り上げているこのnote、今回取り上げるのは帝人株式会社です。

繊維関連の大手として知られている企業ですね。

事業内容と業績のポイント

それでは早速事業内容を見ていきましょう。

帝人の事業セグメントは以下の4つです。

①マテリアル:アラミド、樹脂、炭素繊維、複合成形材料など繊維を活用した素材関連の事業

②繊維・製品:衣料繊維、産業繊維の開発生産販売など

繊維専門商社では国内トップクラス

③ヘルスケア:医療用医薬品、在宅医療機器などのヘルスケア関連の事業

在宅医療は、国内外50万人の患者に利用されており、酸素療法用酸素濃縮装置や睡眠時無呼吸症候群治療器で国内トップレベルのシェア

④IT:電子コミックサービスの「めっちゃコミック」が主力、医療機関や介護事業者向けの情報システムの開発、運用管理等、ITサービスなども展開

帝人は繊維関連の企業として知られているように、レーヨンやポリエステル繊維を主力とした企業でした。

その売り上げが伸び悩む中で、繊維の技術力を活用してマテリアル事業に展開し、ヘルスケアやITといった分野でも事業を展開する事で拡大してきた企業となっています。

2024年3月期時点でのセグメント別の売上と(EBITDA:キャッシュを稼ぐ力)の構成は以下の通りです。

①マテリアル:43% (32%)

②繊維・製品:31% (20%)

③ヘルスケア:14% (33%)

④IT:7% (11%)

⑤その他:5% (5%)

売上面ではマテリアルと繊維・製品が主力となっており、EBITDAではヘルスケアも大きな規模を持っています。

主力事業の1つである、マテリアル事業で取り扱っている製品は分かりにくいものが、多いと思いますのでもう少し詳しく見ていきます。

まず、アラミドは、強さが鉄の8倍、軽さは鉄の1/5という合成繊維です。

そして帝人の世界シェアはトップとなっています。

用途別の売上は以下の通りです。

①自動車関連用途:55%

②産業資材用途:25%

③防護衣類関連用途:20%

自動車市場の影響を受けやすい素材だという事ですね。

そしてポリカーボネート樹脂はガラスの1/2の軽さで、200倍の対攻撃性を持っています。

アジアトップクラスのシェアで、ヘッドランプカバーや事務機、スマートフォン用のカメラレンズなどに利用されています。

炭素繊維は強さは鉄の10倍、軽さは鉄の1/4の合成繊維で世界トップクラスのシェアを持ちます。

用途別の売上構成は以下の通りです。

①航空機:55%

②一般産業:30%

③スポーツレジャー:15%

航空機に活用されている強度が高く軽い素材だという事ですね。

そして複合成形材料は、ガラス繊維複合材などを活用した製品で自動車部品向けで活用されています。

主力は北米市場で、複合材料を使用した自動車向け部品では北米最大のTier1サプライヤーとなっています。

こういった主力製品を見てみると、マテリアル事業は繊維を活用した素材となっており、自動車市場や航空機市場の影響を受けやすい事が分かります。

繊維事業が提供する衣類市場や、ヘルスケア事業が提供する医療市場、さらに自動車市場や航空機市場の動向が重要な企業だという事ですね。

続いて2024年3月期時点での市場別の売上構成は以下の通りです。

①日本:46%

②アジア:23%

③北米・中南米:21%

④欧州他:11%

日本が主力市場ですが、グローバルで分散した構成となっています。

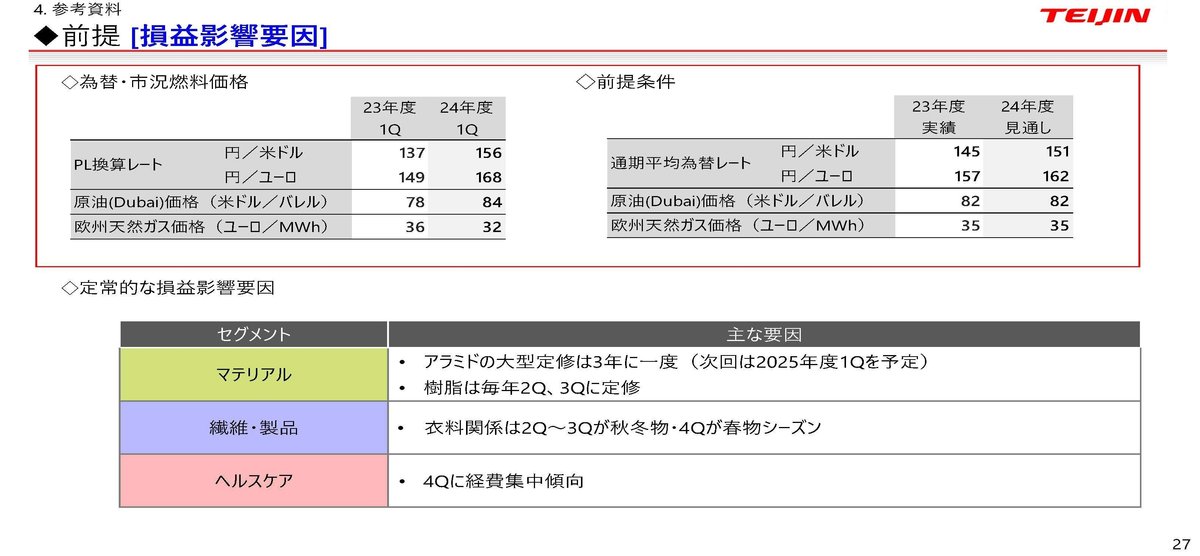

海外比率も54%あるため為替の影響も受けますし、その他にも燃料である原油、天然ガスといった市況の影響も受けます。

市況の動向にも着目する必要がある企業だという事です。

事業内容についてざっくりわかったところで、続いて近年の業績の推移を見ていきましょう。

まず、2018年度~2022年度までの業績の推移を見ていきます。

売上は2020年度まで縮小していましたが、2021年度以降は拡大しています。

一方で利益面は2021年度までは増減ありつつ横ばい傾向の推移でしたが、2022年度は大幅減益と苦戦しています。

2021年度以降の収益性が大きく低下している事が分かります。

ではどうしてこういった推移になっていたのか、セグメント別の業績の推移を見ていきます。

マテリアル事業の動向を見ていくと売上は堅調な拡大を見せている一方で、利益面は悪化傾向にあり2022年度には赤字となってしまっています。

繊維・製品事業は売上・利益ともに増減ありつつの推移で、2022年度は前期比では増収増益です。

ヘルスケア事業は2021年度は好調だったものの、2022年度は減収減益と一定の苦戦をしています。

IT事業は横ばい傾向の推移で安定した状況です。

セグメント別の推移を見てみるとマテリアルが特に苦戦しており、ヘルスケアも苦戦傾向で業績が低迷していた事が分かります。

ではどうして苦戦していたのでしょうか?

マテリアル事業の苦戦の要因は、複合成形材料では原燃料費高騰などの外部環境の悪化と設備故障の影響、アラミドでも天然ガス高騰による外部環境の影響、さらに工場火災や停電の影響、航空機向けの炭素繊維では、コロナによる影響で開発の大幅遅延がありました。

外部環境の悪化と、故障や火災などの一時要因がダブルで影響を与えていたという事ですね。

続いてヘルスケアでは、フェブリクという主力製品の1つが2022年で特許切れとなり、ジェネリック医薬品の参入で苦戦しています。

それに対応するための取り組みを進めていましたが、それも医薬品のパイプライン不足による収益性の悪化、在宅医療新規製品・サービスの創出が未達となるなり伸び悩みました。

ヘルスケア事業では、主力製品の1つで特許切れの影響があり、拡大を進めた事業が想定通りの進捗を見せられず苦戦していたという事ですね。

そういった状況でしたから、2023年度の帝人は火災や設備故障からの復旧と収益性改善を最優先に取り組んでいました。

では2023年度の業績はどうなっていたのでしょうか?

2024年3月期の業績は以下の通りです。

売上高:1兆328億円(+1.4%)

営業利益:135億円(+5.3%)

経常利益:156億円(+71.0%)

純利益:▲177億円→106億円

増収増益で、業績は一定の改善を見せています。

とはいえ営業利益の推移を見てみると2024年3月期はここ10年でも2番目の低水準となっています。

前期が、設備の故障や火災などの一時要因もあり、あまりに大きく業績が悪化していたので、それからは改善しただけで事業自体は苦戦が続いているという事ですね。

セグメント別の営業利益の額と(前期比)は以下の通りです。

①マテリアル:▲62億円(+151億円)

②繊維・製品:121億円(+25億円)

③ヘルスケア:73億円(▲178億円)

④IT:95億円(+14億円)

マテリアルが大幅に赤字を縮小させたことで業績が改善していますが、赤字が続いていますから事業自体は苦戦傾向です。

また、ヘルスケア事業が大幅減益と苦戦した事で企業全体では小幅な増益にとどまっていた事が分かります。

マテリアル事業の状況を見てみると、業績が改善した要因は原燃料相場の下落による影響や火災による保険料収入などがあり、さらに収益性改善の効果も見られています。

ですが火災や設備故障で生産に悪影響が出ていた事もあり、販売数量は減少しています。

さらに売値はマイナスとなっていますし、近年賃上げが進む中で労務費高騰の影響も出ています。

赤字も続いていますし、好調とは言えない状況ですね。

火災や設備の故障からは復旧が見られており、生産面の改善は期待されますし、収益性改善の取り組みも一定の成果を見せていますから、今後は一定の業績回復は進みそうですが、コスト高騰の中でどれだけ収益性を改善させられるかに注目です。

続いてヘルスケア事業では、特許切れでジェネリックが参入したフェブリクによる数量減少の影響が▲60億円あった事に加えて、希少内分泌疾患のホルモン治療薬3剤でライセンス契約を結んだことによる医薬品導入による一時金の支払い7000万ドルがあり大きな減益に繋がっています。

フェブリクの影響は今後も続きますので、低収益化が継続する可能性が高いです。

さらに、2025年3月期に関しても、薬価改定や診療報酬改定、ライセンス対価収入の減少が見込まれています。

さらに苦戦してしまう可能性が高い状況だという事ですね。

このように、前期比では業績は改善したものの一定の苦戦が続く中で、帝人は事業ポートフォリオの変革に積極的に取り組んでいくとしています。

不採算事業・非注力事業の戦略的オプションの実行、成長分野では素材単体ではない提供価値を主体とした事業構成への変革を進めていこうとしています。

とくに投資を進める領域としているのは、モビリティ・インフラ&インダストリアル・ヘルスケアです。

そんな中で2024年6月18日に大きな発表をしています。

それが「めちゃコミ」を展開しており安定して利益を稼いでいたIT事業の主力だったインフォコムの売却です。

採算はあるものの、注力分野ではなく他の事業へのシナジーもあまりない電子コミック関連の事業を売却に動いた、という事です。

ちなみに、売却額は1344億円ほどで、売却完了によって2025年3月期では、1320億円ほどの特別利益を見込んでいます。

これによって2025年3月期は好業績が見込まれます。

そしてこの売却で得た資金を、成長投資や株主還元に分配していくとしています。

ポートフォリオ変革へ積極的に動いている事が分かります。

今後も積極的にポートフォリオの変革を進めていく事が考えられますので、そういった取り組みを通じて収益性改善が進むかに注目です。

直近の業績

それでは続いて直近の業績を見ていきましょう。

今回見ていくのは2025年3月期の1Qまでの業績です。

売上高:2553億円(+11.5%)

事業利益:104億円(+115.7%)

営業利益:80億円(+75.0%)

純利益:52億円(+91.4%)

増収で大幅増益と収益性の改善が進んでいる事が分かります。

セグメント別の営業利益の額と(前期比)は以下の通りです。

①マテリアル:24億円(+20億円)

②繊維・製品:44億円(+9億円)

③ヘルスケア:36億円(▲16億円)

ヘルスケアは想定通りで悪化が続いているものの、マテリアル事業の収益性が改善が進んだ事や繊維・製品が堅調な状況だった事が分かります。

ヘルスケア事業の業績悪化の要因は、薬価改定による影響で売値が大きく減少した事です。

やはり想定されていた通りでヘルスケアは苦しい状況ですし、今後も苦戦が見込まれます。

続いてマテリアル事業の業績の改善要因をみていきます。

最大の要因は、大規模火災からの生産の回復や市況回復の中で販売数量が増加した事です。

さらに、収益性改善の取り組みが進んだことや、原料相場も落ち着いたことの好影響がありました。

生産の回復や市況改善の影響があり、収益性改善の取り組みもすすんでいたという事ですね。

繊維・製品は衣類繊維では中国向けが販売数量が増加、産業資材向けでも販売数量が増加し、売値も改善する中で堅調な状況となっています。

ヘルスケアは苦戦するものの、その他の2事業では一定の収益性の改善が進んでいる事が分かります。

そんな中で通期予想は495億円の増収で事業利益は10億円の増益を見込んでいます。

純利益はインフォコムの売却影響によるため未定となっていますが、大幅増益が想定されます。

セグメント別の事業利益の前期比の予想は以下の通りです。

①マテリアル:+87億円

②繊維・製品:+15億円

③ヘルスケア:▲122億円

④その他:+24億円

ヘルスケア事業は大幅減益を見込むものの、その他の事業の業績改善によって若干ですが増益を見込むという事ですね。

業績改善は期待されますが、ヘルスケア事業の業績悪化の影響が大きく、大幅な業績改善は難しい状況です。

ポートフォリオの改革などを通じてさらに収益性改善が進むかに注目です。