NIKEのDX|ビジネスモデル変革の道のりと現在地〜前編〜

これまで、NFTを活用した新たな取り組み .Swooshについて取り上げてきましたが、その前提となる、NIKE社の事業の状況、そしてデジタルを活用したビジネスモデル変革について、その概要をご紹介したいと思います。

NIKEの現在地を把握することで、別のnoteでも取り上げた.Swooshなどの取り組みについてもより深く理解いただけるのではないかと考え、お届けします。

高成長を続けるNIKE

まず最初にざっくりと現在の事業規模とその成長を見てみましょう。

FY2011年からFY2022年にかけて売上は約2.3倍となる444億ドル(≒6.4兆円)の規模に成長しています。

近年の成長エンジンとなっているのが、「ダイレクト」領域です。これは、自社店舗や自社EC・アプリからの売り上げを意味しており、自社の販売チャネルからの売り上げが急速に拡大しているということになります。

FY2011年には15.8%だったダイレクト比率は、FY2022年には42%にまで拡大しました。

また、グラフをよくみていただくとわかるのですが、コロナ禍のFY2020年は全体の売り上げは減少したものの、「ダイレクト」領域の売り上げは前年より増えていました。

そして、自社ECやパートナーである小売企業のEC販売も含めた「デジタルセールス」も24%にまで拡大しています。

躍進の背景にある戦略

NIKEの高成長、特にダイレクトやデジタル領域での躍進の背景にある戦略が2017年に発表されたConsumer Direct Offenseであり、それに紐づくトリプルダブル戦略です。(バスケットボール用語のトリプルダブルを戦略の名前に使うのもNIKEらしいですね)

このトリプルダブル戦略は、以下の3つの領域を2倍にすることを目指した戦略となり、各領域で具体的な取り組み内容や指標が発表されました。(今回は一部のみご紹介します)

イノベーション:製品開発期間を半分に短縮

スピード:商品製造や棚に届けるまでの時間を半分に短縮

ダイレクト:顧客とのつながりを倍増

ちなみに、この戦略は何かを新たにを立ち上げるためのものというよりも、これまでパーツとして各所で行なっていた取り組みを一つの戦略のもとに束ね上げて、ビジネスモデルの変革に向けて、融合し、加速させていくための色合いが強いものと考えていただくのが良いかもしれません。

例えば、この戦略発表当時で、ダイレクトの売上は90億ドルを超え、会員数も1億人に達していました。そしてデジタル施策の主要な柱の1つとなるNIKEアプリやSNKRSアプリも、現在の姿と違うところはあれど、2015年、2016年にそれぞれリリースされています。

ポイント(1)三位一体

この戦略の中核となるのが、「Consumer Direct Offense」という名前からもわかるように、「顧客との直接的なつながりを強化する」ことです。

そのため、メディアで取り上げられるのも上記の3つ目の領域「ダイレクト」の要素が印象ですが、この「ダイレクト」の取り組みだけを切り取ってしまうと、この戦略の大事な部分が失われてしまうと考えています。

それは、顧客への直販を増やす、店舗体験を強化するといった部分にフォーカスが当たりすぎて、「製造からマーチャンダイジング、マーケティングまでビジネス全体の再構築に取り組んだ」、という観点が薄れてしまうからです。

NIKEが「ダイレクト」を強化することは単なる販売チャネルの追加ではなく

商品の売れ行きや顧客ニーズを素早く把握し

その結果を踏まえて、顧客が求める製品を素早く開発、製造し

最高の体験で顧客に届ける

といった新しいビジネスモデルへの変革のためです。

そのため、単純に顧客とのつながりを増やすだけでは不十分で、トリプルダブル戦略で掲げられた 「1. イノベーション:製品開発期間を短縮すること」や「2. スピード:需要に応じて迅速に商品を製造し届けること」の2つも組み合わされた、三位一体で捉えることが重要です。

また、これまではシーズンごとに流通側の事情で決まっていた新商品のテストが、自分たちの好きなタイミングでフレキシブルに実行可能になるという点も触れられています。よりインターネットサービスに近いような形で、テストをし、良いものを素早くスケールさせて届けていく、というモデルを志向していることがうかがえます。

ポイント(2)フォーカス

また、この戦略においてもう一つの重要なポイントが、成長領域を見極めてフォーカスする領域を明確にしていることです。

A. ターゲット

戦略の中で、これからの成長を担うターゲットを明確にしています。そのターゲットは「10カ国12都市」の顧客です。世界的に都市化が進む中で、次の12都市がこれからの成長の8割を占めると予測しています。

NIKEは「Local Business, on a Global Scale」というキャッチフレーズも出しており、それぞれの都市の顧客にフォーカスして商品開発をしながら、それをグローバルスケールで実行していく方針を打ち出しています。

ちなみに、2020年にConsumer Direct Offenseのアップデート版となる「Consumer Direct Acceleration」が発表されたタイミングでは、「女性」と「キッズ・若者」の強化が掲げられており、その都度、事業の状況に応じてターゲットの切り口や設定の仕方を変えながら推進しています。

2. 製品

よくありがちですが、売上拡大のために様々な新製品を投入していましたが、顧客の売れ筋に注力すること、具体的には、販売する製品スタイルの25%を削減し、Jordanなど主要なフランチャイズの品揃えを充実させる考えを示しました。(近年、ハリウッド映画もシリーズものが多くなっていくのと近いイメージでしょうか)

3. 流通パートナー

この戦略の中でもたらされたサプライズの1つが、世界で3万以上ある流通パートナーを将来的に40ほどの戦略パートナーに絞っていく方針を示したことです。ダイレクト領域の売上が成長していたにせよ、まだ50%以上の売り上げを占める流通パートナーの絞り込みをすることは勇気のいる決断だったと思われます。(特定のパートナーからの売上が大半を占めるのだとは思いますが)

ただし、NIKEの売上の約65%を占めるフットウェア事業において、そのマーケットシェアは圧倒的です。2番手のアディダスやSKECHERS、PUMAなどの売り上げを足してもNIKEに届かない規模で、小売に対する交渉力も強く持てるNIKEだからこそ取れた戦略とも言えそうです。

そしてこのパートナーの絞り込みは、顧客にベストなブランド体験を届けるためであり、その取り組みに賛同してもらえない小売パートナーからは撤退していくという考えのもとで実施されています。

そのため、戦略パートナーとなった企業は反対に、よりその関係を深くし、お互いの会員プログラムを連携させるといったより密接な取り組みを推進している企業もあります。(余談ですが、パートナーを減らしながらも、小売パートナー経由の売上をほぼ横ばいで維持しているのも驚きです)

ポイント(3)組織設計

こうした一大変革を成し遂げる際に大きな壁となるのが組織です。従来の組織体制、制度設計とコンフリクトが発生し、思ったように推進されないということが多くあります。

NIKEも、実際の現場では様々な紆余曲折があったと思いますが、2つの重要な組織体制の変更を行なっています。

川上から川下まで

商品開発から売り場の棚に届けるためのスピードを2倍にするためには開発からMDまでが一体となって素早く動いていく必要があります。

そのため、デザイン、プロダクト、MDを含めた川上から川下までを統括する新たな組織を新設しました。

最高の顧客体験、ダイレクトの強化に向けて

D2Cやデジタルを強化しようとする際に、ECの専属チームやデジマ(出島)を作って独立で推進するケースも多いですが、その体制のままでは、既存の販売チャネルや事業との融合は中々難しいです。

そこでNIKEはこのタイミングで、EC(Nike.com)とD2Cリテール(自社店舗)、デジタルプロダクト(NIKE+アプリなど)、さらには小売パートナーとの取り組みまで含めて横断的に管掌する新組織を立ち上げました

このチームは、NIKE Consumer Experienceというビジョンのもと、未来の小売体験を作ることを目指して、自社店舗やアプリ、EC、小売パートナーも含めた「NIKE Marketplace」の構築に取り組みます

NIKE Consumer Experience(NCX)は、顧客がNIKE DirectやNIKE Networkと呼ばれるパートナーショップで買い物をする際に、どこでもより良いNIKE体験を提供することを目的とした統一ビジョンです。NCXでは、顧客に合わせてキュレーションされた商品の品揃え、限定サービス、高度な環境とユーザー体験を提供します。

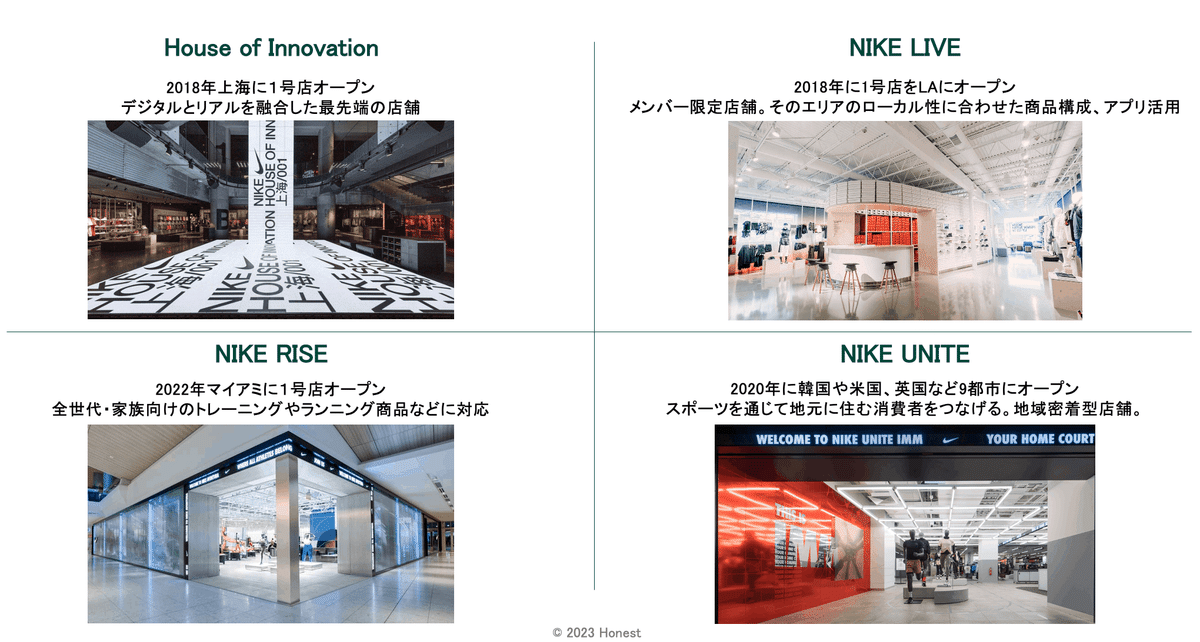

実際に2018年以降、自社店舗としてはHouse of Innovationやメンバー限定のNIKE LIVE、地域密着型のNIKE Uniteなど、新たな店舗体験・フォーマット開発に取り組み、その一方では、戦略的小売パートナーとも会員プログラムの連携などに取り組んでいます。この戦略的小売パートナーは、オフラインの小売チェーンだけでなく、TmallやZalandoなどオンライン小売企業も含まれます。

このようにNIKEは単なるEC立ち上げや直販強化だけでなく、企業のビジネスモデル、ビジネスプロセスの変革として戦略を練り上げるだけでなく、重要なポイントへのフォーカス、そしてその推進に最適な組織設計までを一貫して行うことで、この一大変革をうまく推し進めてきました。

次回の後編では、顧客体験向上のためにデジタル領域ではどのようなことをしたのか、メンバーシップやアプリの取り組み、さらにはそれらを実現するためにどのような買収や採用を行ったのかをお届けしたいと思います。

こうしたデジタルトランスフォーメーションの下地があった上で、このベースがあるからこそ、NIKEは、その先の新たな顧客体験やオンライン世界での「NIKE」ブランドの構築として、RTFKTの買収や.Swooshの取り組みが進められているのではないでしょうか。

追伸|FAST RETAILING / UNIQLO とのシンクロ

最後に、今回のこのNIKEの戦略は、自社店舗以外でも販売していることやブランドの特徴など違う部分も多いですが、UNIQLOを擁するFAST RETAILINGの掲げる「情報製造小売業」という考えにとても近しいと感じています。

このビジョンを掲げたのが、NIKEと同じ2017年という偶然の(必然の?)一致もまた業界のトップランナーである2社だからこそなのかもしれません。

この記事が気に入ったらサポートをしてみませんか?