MUP WEEK29 債権

みなさんこんにちは

キンちゃんです

今回は債権についてアウトプットしていきたいと思います

それではやっていきましょー

・年利について

まずは債権について入る前に年利についてやっていきたいと思います。

年利の種類は大きく分けて2種類あります(年利は年間でいくら利益が出るかのこと)

単離と複利です

単離というのは例えば1000万円を投資したとします。その1000万円に対して毎年3%がかかってくるこれが単離です

複利は1000万円で投資したとして一年目は1030万円になったと、2年目は1030万円に対して3%かかるのえ

1061万円になります

こういうふうに投資して増えた利益に利益が乗ることを複利と言います。

じゃあ単離と複利で考えるとどちらが良いのか?

上の図を見たら複利の方が増えていますよね

なので年利の話が出たときに、それは単離?福利?と聞かなくてはいけません

・72の法則

ここで電卓とかを使わなくても複利の計算が簡単にできる方法があります

それが72の法則です

これは、何かというと自分の投資した金額が2倍になる年がわかります

例)

複利が3%で1000万円投資したとします。

この場合72÷3=24

24ヶ月後に2倍になるということがわかります。

他にも複利が5%とか10%なら72から5と10で割るだけです

これを頭に入れるだけで投資の話をするときに役に立ちます。

債権とは?

じゃあ早速債権についてやっていきます

債権とはお金を借りるための借用書と似たようなもの

なの債権とは簡単にいうとお金を貸すということになります

じゃあみなさんがお金を貸す時にリスクがあるとでタダでは貸さないですよね?

それと同じように債権の場合も利子というものががかかってきます

例)国債

5年間お金を貸してください、利率は○%ですの場合

国債を国が発行してそれを投資家が買います

この国際にも期限というものがあってその期限のことを償還日と言います

償還日までの間で利子をもらうわけです

例えば5年債で1000万円借りると5年後(償還日)には1000万円が帰ってくるのと、それまでの利子も追加で入ってきます

・債権と定期預金の違い

債権の話を聞くと定期預金に似ていると思いませんか?

定期預金と債権の違いをお話すると

債権=価格変動あり、金利変動なし、元本保証なし

定期金と債権の違いはまず言葉の言い方でも違いがあります

例えば、病気や結婚などをしてお金が必要になったとき

定期預金は解約

債権は売却

というふうに言います

これは後ほど言います

<価格変動>

なんでかというと、マーケットに左右されるからです。

例えば、発効日に100万円の債権を発行したとします。この国危なよねとかになってくると買う人が減ってくるので価格は下がります。

一方、この国は絶対に安定しているから必ず返っててくるよねとなると買う人が増えるため価格は上がります。ただし上がろうが下がろうが、償還日には必ず100万円が返ってくるのが債権です。

こういうのが債権です

<金利の変動>

債権は償還日までに利子をもらうと言いました

例えば5%の利子があるとして、どんなに業績が悪くなろうが債権の場合は利子は5%になります。下がったりすることはありません。

定期預金の場合は変動があるのでこの変動があり、なしが債権と定期預金の違いです。

債権には経過利子というのもあって、例えば、償還日になる前に病気とかしてしまってお金がどうしても必要だから、やめますとなっても経過利子としてそれまでの利子をもらうことができます

※経過利子→1年後で3%の利子、2年後にも3%の利子をもらう予定だけど、一年半で病気をしてしまい、やめましたとなったとしても、一年から半年の間で利子をもらうことができる

<債権と定期預金の違いはデフォルト>

定期預金=ペイオフあり→銀行が潰れたとしても1000万円までは保証します

債権=ペイオフなし→会社が潰れたらデフォルト(債務不履行)

この三つが債権と定期預金の違いになります

なんか債権の話を聞くとデフォルトは大丈夫なのか?定期預金の方がいいのではないのか?と思いますよね

まずは一旦ここで考えて見ましょう。

もし国が破綻しそう(生活保障がなくなる)年金も出ない社会保障もで出ないとなった場合のみなさんの行動は?

・銀行と国はどちらの破綻が先なのか?

まずは国債がデフォルトする前に、銀行が破綻します

なんでかというと、銀行にお金を引き下ろしたい人で行列ができて、お金が引き落とせなくなるからです

お金が引き落とせないということは、銀行としてんの機能を果たさなくなります。

これが起こって国の破綻となりますので債権を買うのは銀行よりもリスクは少ないです

安全なのは?利率が高いのは?

個人向け国債=0.05%

銀行預金金利=0.01%

安全面で見たら、先ほども行ったように国よりも銀行の方が先に潰れるので国債の方が安全です

利率で見ると、上記に書いてる数値を見たらわかるように、国債の方が利率がいいですよね

なので、国債というものは安全だし利率もいいというわけです

・債権について

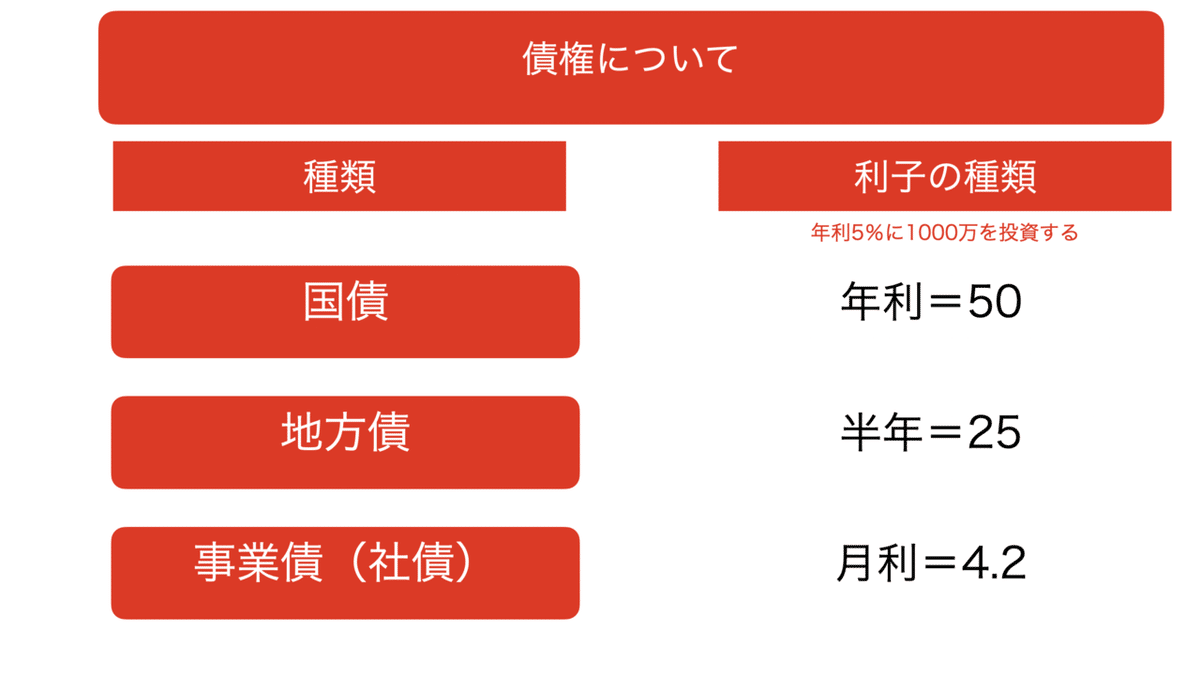

債権の種類には国債、地方債、事業債の三つあります

利子の種類は例えば、年利5%に1000万円投資すると年利の場合、毎年50万、半年の場合25万、月利の場合4.2万円となります

<利子の受け取りかた>

・利付債、割引債に分かれます。

利付債は1000万円で債権を買うと、償還日までに毎月、半年、年間で利子をもらうことです

割引債は開始日が800万円の場合、償還日に+200万された1000万円が返ってくるよというもの。

<債権価格について>

新発債=新品 発行元が価格を決める

既発債=中古 時価価格になる

<債権の銘柄選び>

債権は何を選べばいいのか?

例えばアルゼンチンの債権がいいのか?アメリカの債権?日本の債権?

ここで簡単に債権を選べる方法はリスクと期間を見ればわかります

リスカが低い債権とリスクが高い債権があります。

リスクが高い利息は高くリスクが低いと利息は低くなります

この辺はイメージするとあたり前のように感じると思います

期間と金利の相関性

ここでいう期間というのは償還日までのことです

例えば10年後の債権と明日すぐに返ってくるような債権があるとします

10年後の債権の場合、100万円で買ったとしても10年後に返ってくるかわかりませんよね?

信頼性は低いので、利息は高くなります

一方、明日返ってくる債権の場合、明日なら、会社がすぐに潰れることはほぼほぼないと思います。なので信頼性は高いので、利息は低くなります。

ではここで問題です

トヨタはなんでかなり儲かっているのに社債を発行したのでしょうか?

それは経営の先行きが不明なのと不安があるからです

・偽インフレアベノミクス

・金融引き締めへの転換

この二つです

次の内容は以前week25で言っているので省略します!

以上のことより

トヨタは日銀が債権を買うので金利が安く債権を発行できます

将来が不安なので金利が安いうちにお金を集めようということです

<外国債権国債>

外国債はおすすめだそうです

例えば1ドル=100円の国債があったとします

10年で年利が2%の国際を1万USDで発行してそれを100万円で買いました。

ここでなんで外国国債がおすすめかというと、リスク分担になるからです

年利10年で2%なので毎年2万円もらえます、毎年2万円なので10年で20万円になります

さらに、1ドルが、120円になっとしたら、120万円になります。

なので、普通の年利に加えて、為替でも利益を得ることができます

逆に1ドルが下がったとしても、年利の利益があるので、負け難くなっています

だから、すごくおすすめされています

最後にまとめに入ります

。債権は比較的にリスクが低い

・債権には新発債と既発債がある

・利益獲得には様々な方法がある(利付債・割引債)

・資産リスク分散のためにも外国国債も重要。

この記事が気に入ったらサポートをしてみませんか?