【市場】2022年1月31日週のアメリカ株:マーケットは落ち着きを戻せるか!?

2022年1月31日週の米国株式市場を迎える上で、先週の株式相場を中心に振り返っていきます。先週はボラティリティが高く、ダウが一時1,000ドル以上も下落してたかと思えば、同日プラスに転じてるなど激しく乱高下し、ひやひやした方も多かったのではないでしょうか?

特に25~26日に行われたFOMC前後で相場は大荒れ

そんな先週何があったのかを改めて振り返ってみましょう。

Youtubeも同日に配信してますのでぜひこちらもご欄ください。

1.先週のマーケット(振り返り)

まずは先週(2022年1月24日週)の米国株式市場を振り返ってみましょう。

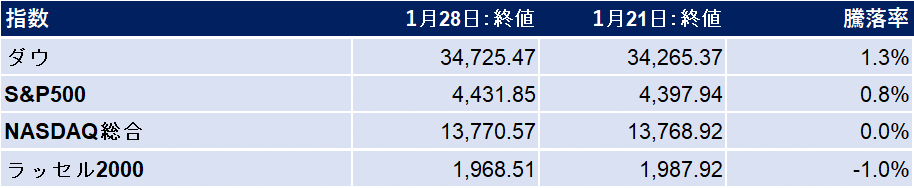

1月28日の終値で見れば、1週間の騰落率はほぼ動きがなかったのですが、非常に株価が乱高下した1週間でした。

特に週前半は、市場が想定している年3-4回の利上げから一歩踏み込んだ年7回の利上げのシナリオが意識されたことで、ダウが一時1,000ドル超値下がりしてからの急反発するなど大荒れでスタートした一週間でした。

そんな中で開催された大注目イベントのFOMC

FOMCのポイントは、以下の通りです。市場の想定内の内容ではあったものの、利上げの回数については、月曜日に市場での動揺があったため、お茶を濁した形になったと個人的に思います。

・3月までに予定通りテーパリング終了

・3月から利上げ開始

・保有資産の縮小(QT)も「利上げプロセスの開始後に取り組む」

・保有資産は大幅に縮小する必要がある

・前回のQTは利上げ開始から2年近くたった17年秋に始めたが「おそらくもっと早く動いてもいい」と指摘

・資産規模は「予測可能な方法で減らしていく」(再投資を徐々に減らす形)

・インフレはFRBの目標を大幅に上回る

・インフレは年内に鈍化を予想

10年債利回りもFOMCを受けて1.8%台まで上昇しましたが、その後落ち着きを取り戻して1.7%となっています。

また米商務省が28日発表した2021年12月の個人消費支出(PCE)価格指数は前年同月比5.8%上昇と、11月の5.7%上昇から加速し、1982年以来の高い伸びとなった一方、個人消費は減少。

FRBが物価の目安とする変動の大きい食品とエネルギーを除いたコアPCE指数も前年同月比4.9%上昇と、11月の4.7%上昇から加速し、83年以来の高い伸びを記録していることから、スタグフレーション懸念も高まっている印象です。

2.セクター/個別騰落率

続いて前週のセクター別の騰落率を見ていきましょう。

ウクライナ情勢が緊迫化していることからエネルギーセクターが上昇

インフレ → 利上げ → 金利上昇というシナリオの中で金融株も買われました。

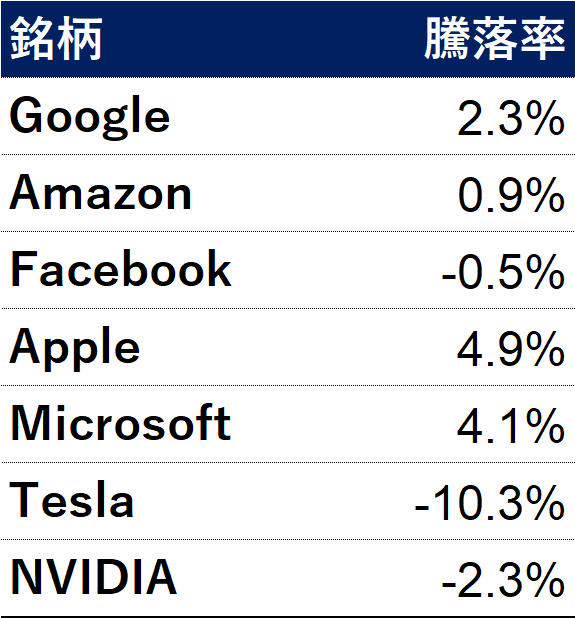

またナスダックが下がっていた中で、先週決算発表があったマイクロソフトとアップルが好決算であったことから、テックセクターへの安心感が広がり週ベースではプラス

一方でもっとも売られていたのが、テスラが含まれる一般消費財セグメント。テスラ自体は好決算ではあったものの、年内に新型モデルを市場に投入しないとの決算発表での説明を受けて、売りが続いています。

前述の通り、好決算を発表したマイクロソフトやアップルの株価が上昇、また底堅い消費を背景に市場予想を上回ったビザなども買われています。

主要な銘柄の騰落率は以下の通りです。

3.今週のマーケット(注目点)

2月1日(火):ISM製造業景況指数

→ 50%を超えれば景気拡大、下回ると景気後退

2月3日(木):ISM非製造業景況指数(総合)

2月4日(金):雇用統計

→ インフレの原因の一つ賃金の伸び率がどうなのか?

4.今週の決算発表

そして最後に今週決算発表が主要な銘柄です(メジャーどころ)

注目の決算としては、以下の企業あたりでしょうか。

2月1日:Alphabet(グーグル)、ペイパル

2月2日:Meta(フェイスブック)

2月3日:Amazon、スナップ

先週はマイクロソフトやアップルの好決算を受けて安心感が広がりましたが、GAFAMの後半戦となる今週はその流れを維持できるのか、非常に正念場のような気がします。

5.最後に

最後まで読んでいただいてありがとうございます。この記事を気に入ってくれたら”スキ”ボタンを押して頂ければと嬉しいです^ ^

またこれからもGAFAMをはじめとする米国や中国の高成長テック銘柄を取り上げて記事にしてますので、これを機に是非フォローをお願いしますm(_ _)m

この記事が気に入ったらサポートをしてみませんか?