Photo by

kgamj25961358

エクセルで実装するブラック・リッターマン・モデル(5):GPIFの期待リターンの検証

GPIFの基本ポートフォリオの策定(第4期中期目標)では各資産の期待リターンの推定に均衡収益率が考慮されています。以下の2023年度の業務概況書に詳細があります。今回はGPIFが想定している4資産のデータをもとに均衡リターンを計算してみましょう。

https://www.gpif.go.jp/operation/65829801gpif/2023_4Q_0705_jp.pdf

GPIFが使っているデータは1994年から2018年までのデータです。各資産のボラティリティと相関は以下です。

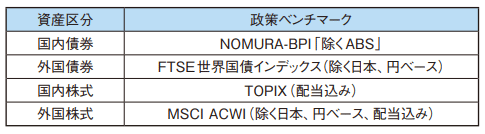

各資産の政策ベンチマークは以下です。

筆者が手元で計算すると以下のようになりました。大体、近い結果になっています。

均衡リターンの計算には市場の時価総額ウェイトが必要です。2018年末の市場ウェイトは以下でした。

$${\lambda}$$、共分散行列を$${\Sigma}$$、市場の時価総額ウェイト・ベクトルを$${w}$$とすると、均衡期待リターン$${\Pi}$$は次のように表せました。

$${\Pi = \lambda \Sigma w }$$

上記データを使って計算した均衡リターンを計算しました。リスク回避度は以下でまとめた通り、(市場リターン-リスクフリーレート)/市場の分散で求めました。

結果は以下です。GPIFの名目リターンと比べてみると、外債と外株は大体同じくらいです。円債と国内株はGPIFの方が高い結果になりました。GPIFはビルディング・ブロックで積み上げた期待リターンに均衡リターンを加味しているので円債と国内株はその影響が大きいのかもしれません。

この記事が気に入ったらサポートをしてみませんか?