国債先物市場における補完供給オペおよび減額措置の効果

日本経済新聞の記事で、日銀による減額措置について取り上げられていました。マーケットでも注目の高い話題だとおもいます。そこで、前回記載したタイミングから時間もたっているため、国債先物と現物の裁定について簡単なアップデイトをしておきます(必要に応じて随時アップデイトしていきます。

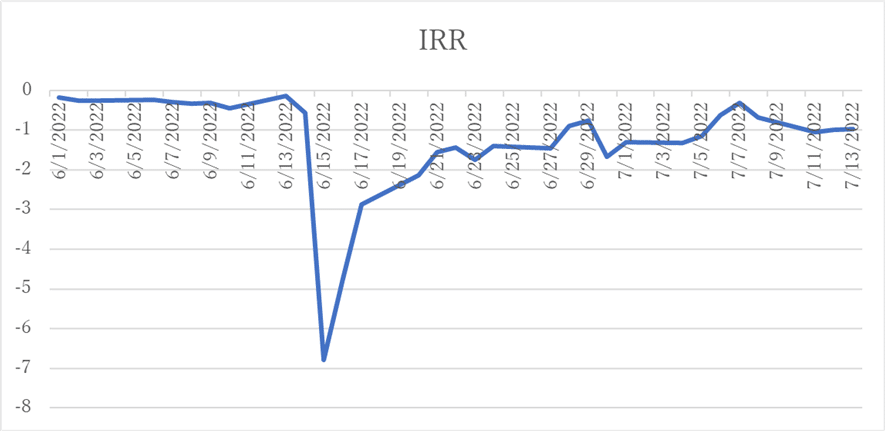

まずは、IRRの確認ですが、下記のIRRの推移をみると、日銀が無限購入のオペをうってからIRRのマイナス幅は縮小傾向にあります。具体的には、一時期、IRRは-600bps程度であったところ、足元では-100bpsより小さい値になっていることがわかります。その意味では、国債先物と現物の裁定関係は一定程度、復活してきているといえましょう。実際、市場参加者からも流動性が戻ってきたという声も少なくありません。もっとも、補完供給で正当化されるSCレポレートは-35bpsから-45bpsくらい程度であり、日銀のオペ前のIRRが-30bps程度でしたから、完全に回復しているとは言えない状況が続いているといえます。

減額措置とは、これまでの文章で説明したとおり、応額を支払えば補完供給で借りてきた7年国債を返済しなくても済むという制度です。もっとも、国債先物との裁定の回復という観点において、減額措置に効果があったかは懐疑的です。というのも、そもそもIRRのマイナス幅が縮小していったタイミングは上図からもわかる通り、2022年6月半ばから6月末になりますが、この間、減額措置はほとんど使われていないと推測されるからです。

日経の記事にあるとおり、減額措置が具体的にどのくらい活用されたかについて日銀は公表していないのですが、日銀が保有している国債の銘柄の残高をみれば一定程度、推測することが可能です。日銀の統計をみると、6月20日の356回債の保有量は53,117億円であるところ、6月30日の356回債の保有は53,120億円であり、その金額はほとんど変わっていません。この事実はこの間、減額措置は活用されていなかったことを示唆します(厳密にいえば、この間、356回債を日銀が輪番オペで多く買っており、その分、減額措置が使われ、横ばいという可能性もありますが、その可能性は低いとみています)。この観点で、6月末までのIRRの低下は少なくとも減額措置の効果ということは考えにくいと言えます。

一方、日経の報道にあるように6月30日から7月8日までであれば日経の報道にあったとおり、おおよそ1784億円減ったとされていますが、これは1800億円弱の減額措置が用いられた可能性を示唆しています。もっとも、この間のIRRをみるとさほど縮小していないとみることもできましょう(日次のデータは見れていないので、この点には注意が必要です)。

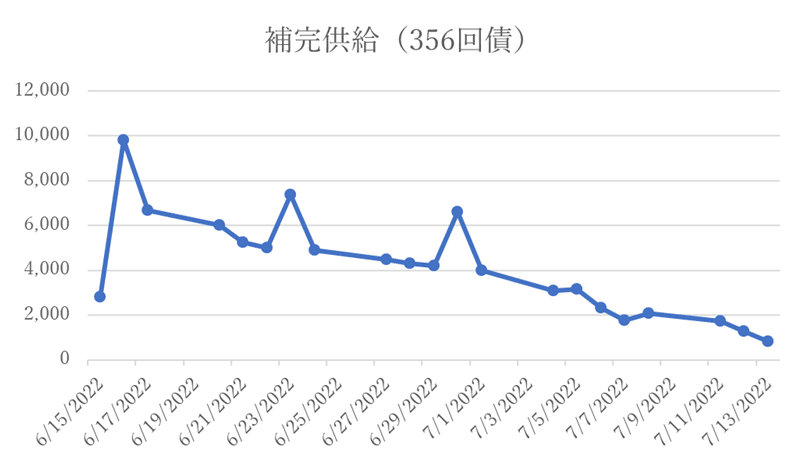

それでは補完供給オペの効果についてはどうでしょうか。下記の図が2022年6月15日以降、チーペストである356回債について補完供給で活用された金額の推移を示しています。これをみると、IRRのマイナス幅が大きく深堀したタイミングで、補完供給オペの利用が増え、その後、減少傾向にあります。これはIRRの縮小と似た動きをしているといえ、それは補完供給オペの効果と解釈できるかもしれません。その一方、356回債の発行額は7兆円弱あるところ、補完供給オペとして使われている金額は最も多いタイミングで1兆円、足元では2,000億円を切っている水準であるため、それほど活発に使われていないという風にみることもできます。

この補完供給の効果について慎重になるべきは、この間、海外の金利も低下傾向にあり、日本の国債先物の価格が上昇しやすい環境にあった可能性があるという点です。6月15日以降、海外の金利が低下し、国債先物そのものが買われやすい環境が生まれたのであれば、IRRのマイナス幅が縮小した主な要因は、海外要因であり、補完供給の効果は限定的と解釈することもできます(実際に、そのように指摘する市場参加者もいます)。

一方で、補完供給を用いれば裁定取引を行い利益を上げられることも事実です。この補完供給のアナウンスメントがあったことから、日銀と戦うというトレードの維持可能性に疑義が生まれ、ポジションをクローズした投資家が少なくなかったという可能性も考えられます(ここではあくまでIRRとの関係だけにフォーカスしていますが、先物市場の流動性への影響なども重要です。もう少し細かいデータを用いた検証については、可能な範囲で夏に行おうと思っています)。

なお、補完供給オペが活用がそれほど活用されてない理由としては、私が認識するかぎり、裁定取引という観点で見た場合、業者から見た観点で補完供給オペを活用することが必ずwelcomeとされていないということがあるようです。あくまで筆者の印象ですが、積極的に活用することを推奨するというより、最終的に必要であれば活用されることがその趣旨のようです。

減額措置が事実上、7年国債の売却という側面を指摘する意見もありますが、そもそも7年国債に対して補完供給が用いられている金額がそれほど大きくないことに加え、日経の記事もあるとおり、減額措置は「①どうしても国債を確保できず、引き渡しができない場合②市場の流動性改善につながる場合」です。特に今回は、②として限定的にチーペストに開放されていると解釈され、金額だけでなく、その目的についても、あくまで限定的である点に注意が必要です。

この記事が気に入ったらサポートをしてみませんか?