[日刊:日米株 投資と経済] 米著名投資家の債券弱気論撤廃は米クレジット延滞率の増加を懸念、他

こんにちは、GOEMONです。

10月25日(水)のレポート。

このnoteでは前日の米国市場から当日の東京市場までの株式投資、経済に関するニュースや出来事をまとめたレポートを平日18時を目安に投稿しています。

自分では2~3時間かかる量のニュースをこの記事1つで済むよう、可能な限り網羅し、要点をまとめています。

さらに深掘りしたい方は「ニュースメモ」から各ニュースのリンク先を御覧ください。

■米国

▼概要

昨晩24日の米株式市場は6営業日ぶりに上昇した。

・S&P500 :4,247.68(+0.73%)

・ダウ平均 :33,141.38(+0.62%)

・NASDAQ :13,139.88(+0.93%)

S&P500種株価指数は先週末に4ヶ月半ぶりの安値をつけていたが、昨日は著名投資家の2人が米国債に関して弱気姿勢を撤回したことで長期金利上昇圧力が緩和し、株式へプラスに作用している他、堅調な企業決算も後押ししている。

関連:アックマン氏とグロース氏、債券弱気論を撤回-利回り5%から急低下

▼著名投資家2名は米国債の弱気論を撤回

23日(月)の米国取引時間に米国10年債利回りは一時2007年以来となる水準、5.0%を突破していた。

そんな中で、米国債の受給悪化や高止まりが懸念される政策金利を理由に米国長期金利も高止まりするとメディアで発言していたビル・アックマン氏とビル・グロース氏が揃って弱気な見方を撤回している。

米国長期金利は8月末の4.1%から2ヶ月で0.9%も上昇し、5.0%を付けておりあまりにも急ピッチで金利が上昇しているので見方を変えてもおかしくない。

アックマン氏は

「現在の長期金利で米国債のショートを維持するには、世界にリスクがあり過ぎる」

「最近のデータが示す以上の速度で経済は減速している」

と語っている。

このタイミングでの発言はおそらく、23日(月)に発表されたフィッチ・レーティングスの自動車ローン延滞率を意識していると思われる。

米自動車ローンの延滞率は過去30年で最高水準

フィッチが発表したデータでは、サブプライム層(信用力に低い借り手)向けの自動車ローンの延滞率が6.11%にまで上昇し、1994年以降で最も高い水準となっている。

7月にも過去最高の水準となっていたが、9月にその水準をさらに更新したことになる。

参考:米自動車ローン延滞、約30年ぶりの水準に増加-高金利の負担重く

当然ながら延滞率増加の理由は急ピッチの利上げによる借入コストの上昇だ。2%の金利と6%の金利では当然後者の方が支払が滞る可能性は高い。

賃金上昇が物価上昇に追いつかず、実質賃金の伸びが鈍化すればするほど、月々の支出に占めるローン支払の割合は高くなるため、高金利のローンは一度逆風が吹くと一気に延滞率が高まる可能性がある。

クレジットカードの延滞率も過去10年で最高の水準に上昇している

また、自動車ローンだけでなく最も頻繁に支払に利用するクレジットカードの延滞率も過去10年あまりで最高水準となっている。

8月に発表されたニューヨーク連銀の報告書によれば、4~6月期の米家計におけるクレジットカードの延滞率は7.2%と2012年以来の水準だ。

参考:米カード債務残高、4〜6月は過去最高 11年ぶり延滞率

10月からは3年半にわたって返済が猶予されていた米学生ローンの支払が返済が再開されているため、この数字は10月~12月期にさらに高まる可能性が高い。

こうした経済データとここ2ヶ月の米長期金利の急上昇を背景に、これまでショートポジションを取っていた両著名投資家は5.0%の大台を前にして米国債への弱気な見方を撤回している。

そして、この所ずるずると売られ続け金利が上昇していた米国10年債はFOMC会合を前にこの両名の発言を買い材料として受け止め、一時5.0%を付けた10年債利回りは4.82%まで低下している。

▼米国企業の景況感は改善して底堅さ示唆

著名投資家2名が米国債への弱気な見方を撤回 = 米国債利回り低下 = 米経済衰退を予想としている一方で、昨晩発表された米S&Pグローバルが発表した10月のPMI(購買担当者景気指数)は上昇した。

・総合PMI(速報値):51(予想 50)

・製造業PMI:50(予想 49.5)

・サービスPMI:50.9(予想 49.9)

製造業PMIが好不況の分かれ目となる50に達したのは半年ぶりで、サービス業には過熱状態からの落ち着きが見られるものの、米経済の底堅さは見られた格好になる。

これらのニュースを総合して判断すると、債券市場は上昇し、景況感も改善されていることから、株式市場は反発している。

その他、アルファベット(Google)、マイクロソフト、VISA、コカ・コーラなどの決算発表もあり、概ね市場予想を上回る決算内容となったことも後押ししているだろう。

しかしながら、短期的な株価上昇材料となり得るものの、大筋としては米金利の高止まりは避けられず、来週のFOMC以降にムードが悪化する可能性は高いと見ている。

米国株に関してはここで焦らずにまだまだ様子見しておきたい。

■日本

▼概要

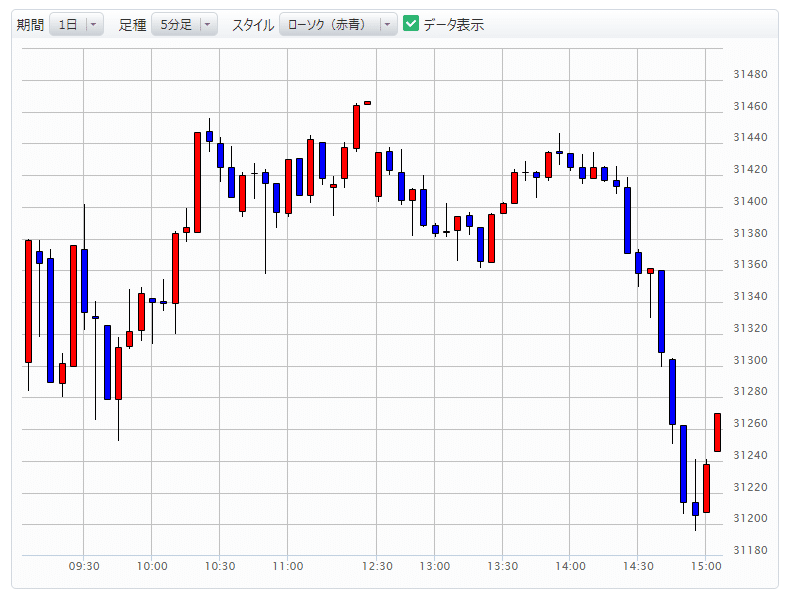

25日(水)の東京株式市場は2日続伸となった。

・日経平均:31,269.92(+0.67%)

・TOPIX :2,254.40(+0.61%)

・マザーズ:647.37(-0.57%)

前日の米株式市場が6営業日ぶりに反発したことや、岸田首相の経済対策案、各社の決算内容が堅調なことからセンチメントが改善している。

ただ、日銀の政策修正観測が強まっており、長期金利は上昇した。

▼米国株の上昇が一番の要因

為替市場や債券市場が中銀会合前で動きが鈍く、材料に欠ける中、日本株の上昇は米国株のセンチメント改善による所が大きい。

そもそも、私は数ヶ月主張しているように日本株に関しては中長期的に買いだと考えている。

なぜならば、業績が堅調に推移しており、日銀と政府のスタンスも向こう1,2年は緩和的な可能性が極めて高いからだ。

また、YCC撤廃、ゼロ金利解除後に多少金利を引き上げても"高金利"とはならず適正な水準の金利であれば内部留保がたくさんある国内優良企業の業績に与える影響は軽微と見ている。

それ故に、米金利上昇、米株安に連られて下げているだけの日本株に関してはもとより日本の個人投資家が押し目買いをしている中、センチメントが改善されれば海外からの買いも入り、上昇しやすい。

信用買い残高が16年ぶりの高水準を記録していて、少し反発した後に調整が入る可能性は高いが引き続き、十分に購入を検討できる銘柄はたくさんあるだろう。

▼増税メガネのバラマキ政策はいかに

心配なのは新たに増税メガネこと岸田首相が経済対策として行おうとしている、減税案と給付案だ。

2024年夏頃の1回に限り、所得税+住民税を合計4万円ほど定額で減税すると共に住民税非課税世帯へ7万円を給付しようというものだ。

長期間に渡ってコアCPIが目標の2%を上回る状況が続いている中で、追加の緩和策というのはインフレを助長するリスクがある。

少しずつ国内消費がインフレに及ばずに鈍化している傾向はあるものの、来年までに原油や小麦などコモディティの価格、ドル円為替相場が安定推移しているとは思えず、仮にそれらの価格が高騰していた場合、需要も高まれば物価がさらに上昇するだろう。

ただ、一昨日の所信表明で岸田首相が「変化の流れを絶対に逃さない、つかみ取る」と発言している所や、植田日銀総裁が早期の政策修正で「ようやく見えてきた2%達成の芽を摘んでしまうコストは極めて大きい」と述べている所からわかる通り、インフレ助長リスクがあってでも緩和維持を選択すると思われる。

つまるところ、日本はインフレ不可避なため、物価上昇、利上げは今後数年で必ずと言っていいほど起こる。

その時に大事なことは、金利上昇局面で大きな借入が必要だったり借り換えが必要な企業ではなく、キャッシュフローが安定していて、低コストで回せる企業の株式を購入しておくことだ。

▼値上げ食品は販売が落ち込んでいる

インフレ関連のデータでは調査会社インテージによるレジ情報の分析結果から、値上げした食品の販売が大幅に現象していることがわかる。

参考:値上げ食品は販売大幅減 キャノーラ油4割減 小麦粉4割減 食品値上げに消費追いつかず

全国の約6,000店舗の一昨年9月から今年9月までで平均価格が値上がりしている食品はほとんどで販売数量の落ち込みが見られている。

値上げ幅が大きくなるほど販売数量が減少する傾向があるとのことで、17ヶ月連続で実質賃金がマイナスとなっている影響が顕著に見られる。

参考:8月実質賃金2.5%減 17カ月連続マイナス、減少幅は縮小

こうしたデータを見ると、景気刺激策が必要かと思えるのだが、果たしてそれが需要アップのみならず賃金上昇まで繋がるかはまだ確信が持てない。

各企業が賃上げをしても業績が上向き続けると前向きになれる景況感まであとどれくらいの距離感があるだろうか。

■中国

碧桂園(カントリーガーデン)ついにデフォルト判定

日本の株式市場が閉まる直前にカントリーガーデンがついにドル建て債でデフォルトに該当すると判断された。

カントリーガーデンについては初期の動向から毎度取り上げている。先週18日には利払いの猶予期限にも履行できないと表明していた件をお伝えしたが、債券保有者への通知をブルームバーグが確認し、報道された形だ。

参考:中国碧桂園、債務支払い義務「全ては履行できず」

参考:碧桂園、ドル建て債で初のデフォルト判断-中国最大規模の債務再編か

デフォルトしたであろうことは既に織り込まれていたので、株式市場への影響は限定的かと思っていたのだが、そのニュースが流れた後に日経平均株価は急落している。

一部の投資家はカントリーガーデンが実は利払いを履行できていたとでも思っていたのか!?そんな訳はないだろうから、この急落はよくわからない。

これがどこまで飛び火するか、影響が計り知れないのだが、明日以降の中国関連ニュースは要チェックだろう。

中国不動産不安については膨大な記事を読み込んで溜め込んで勉強しているため、近々すべてまとめて記事にする予定だ。

中国ではこのカントリーガーデンのニュース以外では経済支援強化の発表が好感されている。

参考:中国、財政赤字拡大と国債増発を承認-異例の予算修正で経済支援強化

それではまた明日!

ニュースメモ

■米国

▼株式市場/経済全般

【米国市況】ナスダック100が1%高、ハイテク決算注目-149円90銭付近

24日の米株式相場は上昇。S&P500種株価指数は6営業日ぶりに反発した。前日までの5日続落は今年最長の連続安だった。市場では決算発表に注目が集まっている。通常取引終了後の時間外取引では、マイクロソフトが上昇。7-9月(第1四半期)決算で売上高が予想を上回った。一方でグーグルの親会社アルファベットは、決算発表後に下落した。

米財政赤字が23年度に倍増、景気拡大でも-10年債利回り5%の一因に

米経済がほぼ全ての予想を上回るパフォーマンスを示した1年間に、連邦財政赤字はほぼ倍増した。厳しい財政見通しを浮き彫りにしており、予算を巡る党派間の対立は悪化の一途をたどる可能性が高い。

▼経済指標

米企業活動は加速、10月PMIが上昇-サービスインフレの鈍化寄与

総合PMI速報値は51に上昇-3カ月ぶり高水準

エコノミスト予想の中央値は50

前月は50.2

製造業PMIは50(前月49.8)に上昇-予想49.5

サービス業PMIは50.9(前月50.1)に上昇-予想49.9

米S&Pグローバルが24日発表した10月の米国購買担当者景気指数(PMI、速報値)は、製造業が前月から0.2ポイント改善の50.0だった。好不況の分かれ目となる50に達するのは6カ月ぶり。総合も50を上回って推移しており、米国経済の底堅さを映した。

▼債券市場

NY債券、長期債3日続伸 10年債利回りは4.82% 持ち高調整の買い

24日のニューヨーク債券市場で長期債相場は3日続伸した。長期金利の指標となる表面利率3.875%の10年物国債利回りは前日比0.03%低い(価格は高い)4.82%で終えた。S&Pグローバルが24日に発表した10月の米購買担当者景気指数(PMI)が米経済の底堅さを示した。債券売りが先行したが、次第に持ち高調整の買いが優勢となった。

▼要人発言/アナリスト見通し

▼コラム

▼その他

米グーグルの親会社アルファベットが24日発表した7-9月期(第3四半期)決算は、売上高が前年同期比11%増の770億ドルとなった。売上高の伸びは3四半期連続で加速した。

景気減速を背景に広告収入が一時落ち込んだ時期があったものの、持ち直しが鮮明になってきた。グーグルを含め、フェイスブックを運営する米メタ・プラットフォームズなどAI(人工知能)分野のサービス強化に力を入れるIT大手とって、広告収入の回復は追い風となる。

米アルファベットが24日発表した7-9月(第3四半期)決算では、クラウドコンピューティング部門の利益がアナリスト予想を下回った。将来にとって重要な市場に占める同社の地位を巡る懸念が高まり、時間外取引で株価は一時7.2%下落した。

発表資料によると、7-9月期の売上高は13%増の565億ドル(約8兆4700億円)で、アナリスト予想平均を上回った。1株利益は2.99ドルだった。クラウドサービス「アジュール」の売上高は29%増加し、前四半期の26%増から伸びが加速した。決算発表を受けた時間外取引で株価は5%強上昇した。

写真・動画共有アプリ「スナップチャット」を運営する米スナップは7-9月(第3四半期)に増収に転じた。それまでの2四半期は減収だった。デジタル広告事業の長期にわたる改善がようやく奏功しつつあることを示した。だが10-12月(第4四半期)はイスラエルとガザ地区での衝突を受け広告を先送りする動きが、こうした進展に水を差す恐れがあると警告した。

ビザの7-9月利益、予想上回る-3.75兆円の自社株買い計画を発表

世界最大の決済処理ネットワークを運営する米ビザの7-9月(第4四半期)の利益は市場予想を上回った。消費者のカード支出が増加したことが寄与した。

7-9月期の純利益は47億ドル。1株当たりでは2.27ドルと、ブルームバーグが調査したアナリストの予想平均(2.23ドル)を上回った。決済額は8.7%増の3兆2000億ドル。

米飲料大手コカ・コーラが24日発表した2023年7〜9月期決算は、純利益が前年同期比9%増の30億8700万ドル(約4600億円)だった。再び値上げに踏み込んだが、レストランや映画館向けが好調で販売数量は減らなかった。23年12月期通期の業績予想も上方修正した。

■日本

▼株式市場/経済全般

日銀のYCC再修正、長期金利動向を直前まで見極めて判断-関係者

関係者によると、米国の長期金利上昇が主導する形で日本の長期金利も日銀が上限に設定している1%に迫っており、会合ではYCCの再修正が必要かどうかが議論の対象になり得る。上限を守るための大量の国債買い入れを迫られる前に、予防的に対応することも選択肢になるという。

値上げ食品は販売大幅減 キャノーラ油4割減 小麦粉4割減 食品値上げに消費追いつかず

調査会社インテージが全国およそ6000店舗のスーパーマーケットのレジ情報から分析したところ、おととし9月と今年9月を比べて、平均価格が値上がりしている食品の品目のほとんどで販売数量が減少していることが分かりました。

インテージは値上げ幅が大きくなると販売数量が減少する傾向があると分析していて、物価高に消費が追いついていない現状が浮き彫りとなっています。

政府が税収増の還元策として検討する4万円の減税策で、1人あたりで所得税3万円、住民税1万円それぞれ定額で減税する案が明らかになった。扶養する親族がいれば人数分の減税も受けられるようにする。所得が少なく減税策の恩恵をすべて受けられない「隙間」の所得層は900万人程度と推計し、給付などの支援策で補う。

岸田文雄首相は24日の衆院代表質問で、政府が11月初旬ごろにまとめる経済対策に関し「所得税減税を含め早急に検討を進める」と答弁した。政府・与党内では所得税などを定額で4万円減税し、住民税が課税されない低所得者世帯に7万円を給付する案が浮上している。

主力企業の業績が円安で押し上げられる見通しだ。2023年度は為替レートを1ドル=130円程度と想定する企業が多く、今の為替水準が続くと主要20社で2兆円近い増益効果が出る。輸入企業はコストが膨らむが、全体では追い風の面が目立つ。円安による業績の上振れ分を成長投資や株主還元、賃上げにつなげられるかが焦点になる。

▼経済指標

▼債券市場

長期金利が10年3カ月ぶり高水準に上昇、日銀の政策修正観測くすぶる

25日の債券相場は下落し、長期金利は10年3カ月ぶりの高水準に上昇した。日本銀行の金融政策修正観測がくすぶる上、この日実施される超長期債対象の流動性供給入札への警戒感から売りが優勢だ。

25日の債券市場で長期金利は0.865%に上昇し、2013年7月以来の高水準を付けた。日本銀行が30、31日に開く金融政策決定会合でイールドカーブコントロール(長短金利操作、YCC)が再修正されるとの観測から売りが優勢だ。

▼要人発言/アナリスト見通し

【インサイト】日銀の政策変更促す可能性-中東情勢で原油急騰の場合

ハマスを支援するイランとイスラエルとの直接衝突はブルームバーグ・エコノミクス(BE)の基本シナリオではないが、このような紛争拡大となった場合、エネルギーコストが急上昇して日本のインフレ率は最大2ポイント程度押し上げられる恐れがある。

こうした事態になれば、日銀はイールドカーブコントロール(長短金利操作、YCC)政策とマイナス0.1%の短期政策金利の撤廃を促され、石油ショックに対処するための金融引き締めに踏み切ると想定される。

日銀会合は8割弱が現状維持予想、くすぶるYCC修正論-サーベイ

ブルームバーグがエコノミスト45人を対象に18-23日に実施した調査によると、日銀は30、31日に開く会合で金融政策の現状維持を決定すると76%が回答した。9%が金融引き締めを決めると予想し、16%は政策の微調整を見込んでいる。

■中国

中国経済は24年に2.9%成長も、不動産危機拡大なら-S&P

中国不動産市場の低迷が深刻化した場合、同国の2024年の実質国内総生産(GDP)成長率は3%を割り込む恐れがあると、格付け会社S&Pグローバル・レーティングが指摘した。世界2位の経済大国にとって住宅危機がいかに大きな足かせになっているかが浮き彫りとなっている。

中国の習近平国家主席が24日午後、異例の中国人民銀行(中央銀行)訪問を行った。事情に詳しい関係者が明らかにした。10年前の就任以来、習主席がこれまで人民銀を訪れたことはなく、中国政府が景気と金融市場の支援を一段と重視している新たな兆しとなる。

中国株式市場で政府系ファンドがETFを23日に購入-2000億円規模か

中央匯金投資が同日遅く出した短い声明は購入額に触れていないが、中国紙の中国基金報は複数の証券会社による推計として、100億元(約2000億円)相当のETFが買い入れられたもようだと24日報じた。

中国、財政赤字拡大と国債増発を承認-異例の予算修正で経済支援強化

全国人民代表大会(全人代)常務委員会は、2023年の財政赤字を対国内総生産(GDP)比で約3.8%に引き上げる計画を承認した。3月に設定していた3%を大きく上回る水準だ。

これには10-12月(第4四半期)に1兆元(約20兆5000億円)相当の国債を追加発行することが含まれ、調達資金は災害救助や建設の支援に充てられる見通しだと、国営新華社通信が24日伝えた。

中国国有通信大手3社の香港上場子会社の2023年1〜9月期決算が24日出そろい、各社とも増収増益だった。高速通信規格「5G」を中心にスマートフォンなど向けの通信サービスが堅調で、クラウドなど法人向けサービスも伸びた。

碧桂園、ドル建て債で初のデフォルト判断-中国最大規模の債務再編か

中国有数の不動産開発業者である碧桂園は、ドル建て債で初のデフォルト(債務不履行)に該当すると判断された。管財人の債券保有者への通知をブルームバーグ・ニュースが確認した。

■為替

ドル・円149円台後半、日銀修正観測や介入警戒と日米金利差で綱引き

25日の東京外国為替市場のドル・円相場は1ドル=149円台後半で推移。海外時間は良好な米国の経済指標を背景にドルが買い戻された。日米金利差を背景にしたドル高・円安圧力と、介入警戒感や日本銀行の金融政策修正観測によるドル安・円高圧力の綱引きが続きそうだ。

■コモディティ

米国株や欧州株の動きに連動し、LMEの銅相場は一時1.4%高まで上昇。 S&Pグローバルが24日発表した米国の製造業・サービス業を合わせた10月の総合購買担当者指数(PMI)が前月から上昇したことを受け、センチメントが上向いた。

LMEの銅相場は前日比1%高の1トン=8052ドルで終了。

■その他

エルメスの7-9月売上高、予想上回る伸び-米欧の旺盛な需要が寄

フランスの高級品ブランド、エルメス・インターナショナルの売上高は7-9月(第3四半期)に急増した。米欧の富裕層からの旺盛な需要が背景にある。

24日の発表資料によると、7-9月期の売上高は為替変動を除いたベースで前年同期比約16%増。アナリストは13%増を見込んでいた。米州の伸びが20%超と予想を上回る一方、日本を除くアジア太平洋地域はほぼ予想通りだった。

サポートを頂くことがありましたら、主に投資資金としてありがたく頂戴しますm(_ _)m