今からでも間に合う!米金融政策動向、FOMC会合徹底解説

今回のFOMC会合では0.25ポイントの利上げが既定路線ですが、市場の注目は9月、11月に追加でもう1回利上げがあるかどうかです。

これを読めば、今後の米金融政策についてもキャッチアップして、年内動向を自分で判断できるようになります。

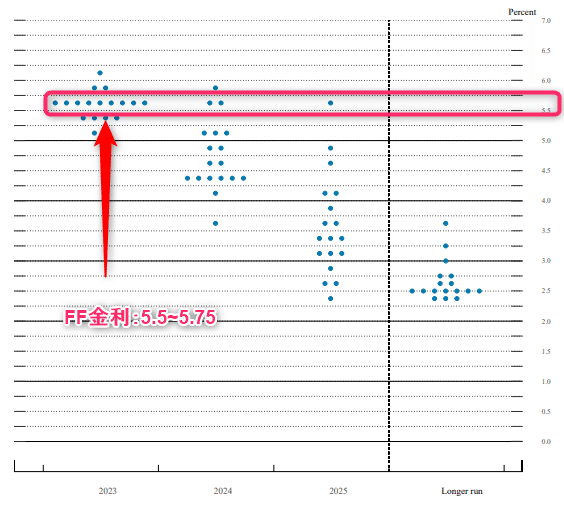

6月のFOMC会合で示された政策金利見通しは年内2回の利上げ

まず始めに、前回の会合でFOMCメンバーの政策金利を各年末ごとにプロットとしたドットプロットでは、2023年末までにあと2回(0.5ポイント)の利上げが見込まれていた。

市場では7月が最後という見方が強いが、前提として抑えておきたい

6月のFOMC会合は利上げ見送りだったが、タカ派寄り

会合後に公表された議事要旨によれば、全会一致で利上げを見送ったが、一部のメンバーは6月の会合でも利上げを支持していた。

同時に公表された経済見通しではFOMC参加者18人のうち9人が年内残り2回の利上げを想定していたことがわかっている

市場はそれでも7月が最後の利上げと予想し続けてきた

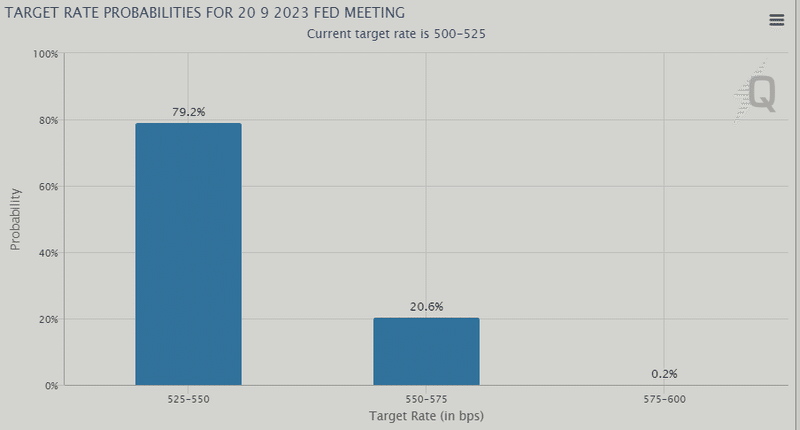

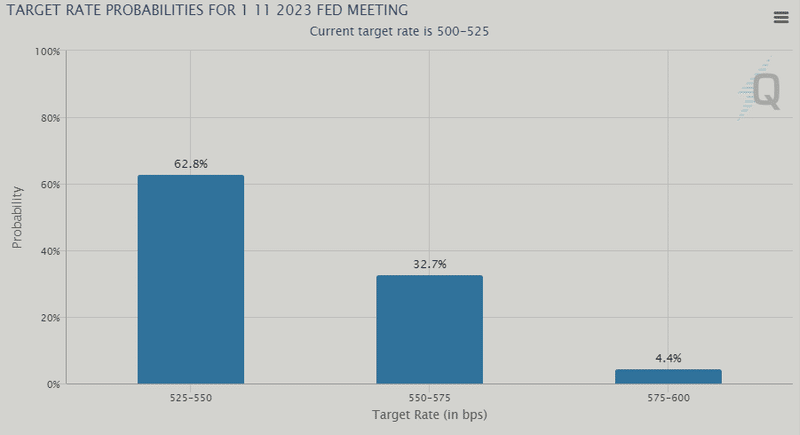

FOMC会合後に2回の利上げが示唆されたにも関わらず、金融市場では本日0.25ポイントの利上げを最後に、今サイクルの利上げは終了とする見方が大半を占めている。

現時点で9月会合は79.2%、11月会合は62.8%が利上げを見送ると織り込まれている

6月会合後、パウエル議長はタカ派姿勢を貫いてきた

市場の予想とは裏腹に、FRBパウエル議長は6月21日、22日の下院、上院での議会証言でインフレ率を2%に戻すには「長い道のりがある」と年内2回の利上げの正当性を強調した。

ECB主催のフォーラムでも同姿勢を強調

その1週間後にECBが主催のフォーラムでも、年内の利下げはまず無いということ、7月のFOMC会合での利上げについて、改めて6月会合での姿勢から変化がないことを強調した。

銀行不安や債務上限問題による影響が和らいだこともあり議長の発言が受け入れられた

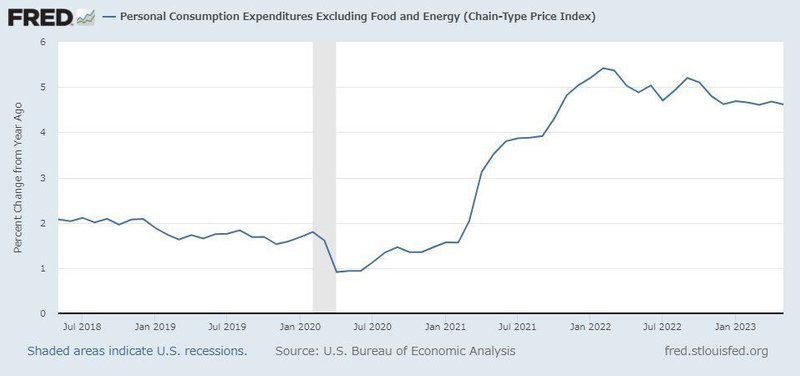

6月コアPCE(個人消費支出)は若干の鈍化

FRBがインフレを測る上で重要視しているのがコアPCEは、6月会合後の6月末に5月分が発表されている。

そして、前年比+4.6%という結果だった。

FOMCメンバーは年末のコアPCEが3.9%になると予想して政策金利見通しをプロットしている

雇用統計は雇用減速も賃金上昇圧力が残る

次に発表された重要指標が雇用統計

米インフレで粘着性が高いのがサービス業であり、サービス業の主なコストは人件費であるから、雇用統計が注目されている。

そして6月の雇用統計では雇用市場が落ち着きつつあることが示されたが、賃金はまだ伸びていた

CPIは予想を大きく下回る減速

そして、記憶に新しい大きなサプライズとなったCPIが発表された。コアCPIは前年比で+4.8%と前月の5.3%から0.5ポイント低下した。

雇用統計の賃金の伸びとFRBのタカ派姿勢で、どっち付かずな雰囲気も流れつつあったが、CPIで7月利上げで終了ムードが強まった

6月CPIの減速は中古車価格下落の影響が大きい

コアCPIの各項目のうち、大幅に減少したのが中古車だった。前月比で-0.5%、前年同期比では-5.2%という数字だ。

中古車のCPIへの寄与度は約2.7%なので、今回のコアCPI急減速に中古車価格の下落が大きな影響を与えているとわかる

その中古車価格の推移はなんとも判断が難しい状況

コアCPI減少に影響した中古車価格は6月に3年ちょっとぶりの下落率を記録していた。

コロナ禍を除くとリーマンショック以来の下落率で前月比-4.2%となっている。

しかし、中古車価格の指数を見てみると確信を持って下がり続けるとは言えなそうだ

自動車購買需要はなお根強い

ちなみに、新車は中古車よりもCPIへの寄与率が高く約4.3%だ。そして、今年4月~6月の米国新車販売は前年非で23%も増えている。

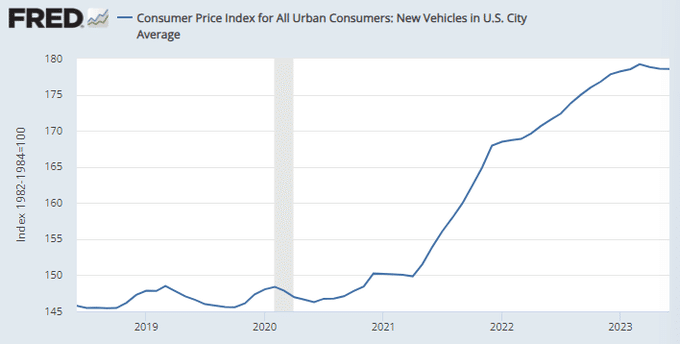

米労働統計局の新車価格指数は下記のグラフのとおりでピークには達したものの、高止まりする可能性もあるように見える

住宅市場の再過熱も懸念されている

車に加えて、CPIの約30%を占める住居費に関連する住宅市場も見ておく必要がある。

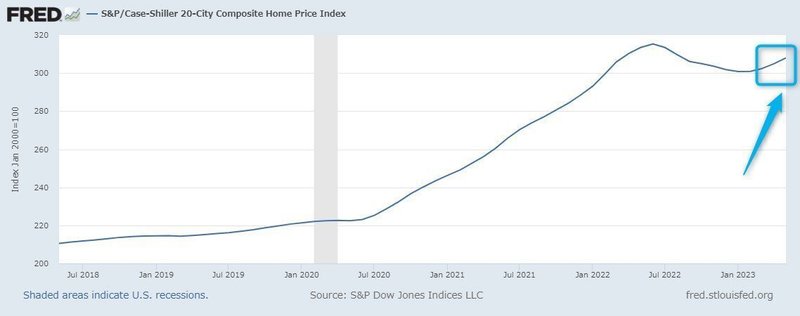

昨晩発表されたケースシラー住宅価格指数で上昇傾向が鮮明になった。全米、主要20都市両方で同じ傾向だ。

前年比では-1.7%だが、住宅価格は明らかに反転している。

住宅価格が上がれば家賃などに影響

家主がどのくらいの価格で物件を購入したかは貸し出す時の家賃設定にも当然影響を与えるので、住宅価格の上昇はマイホームを持たずとも家賃更新の際に影響が出る。

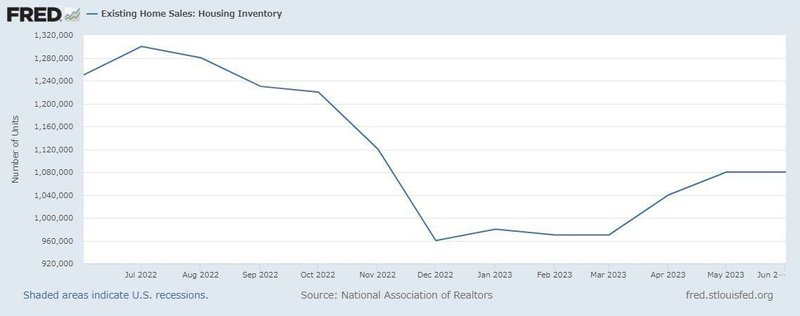

中古住宅の販売在庫が少ない

住宅価格を押し上げているのは米国の総住宅販売の大半を占める、中古住宅の供給が足りていないためだ。

低金利で組んだローンから借り換えをしたくない家主が物件を手放さないため、中古住宅が市場に出回らず、需要を満たせていない。

過去1年の中古物件販売在庫↓

新築住宅へ需要は流れつつある

不動産サイトのRealtorが発表している販売物件の掲載数自体は底を打ち、増加傾向にあるようだ。それでも供給量は足りていないが、中古住宅から新築へ流れている需要もある。

FOMCメンバーの見通しが変化しているか

これ以外にもたくさんの指標や企業決算が6月会合から今日の会合の間に発表されたが、総合してFOMCメンバーの見通しが変わっているかどうかが重要だ。

もし、前会合から考えを変えるには確信が持てないなら今日時点では年内2回の利上げ継続が妥当だ

今後見ていくべきデータ

本日のFOMCのあと、年内残りの利上げを占う上ではCPI、PCE、雇用統計などはもちろんだが、中古車価格や住宅価格も見ておくべきだろう。

直近で変動が大きかったり指標への寄与度が高いからだ。

各メディアで様々な憶測が流れるがぜひご自身で見て判断して欲しい

最後に個人的な憶測

今会合では確信が持てず、会合後にあと1回の利上げ路線を維持すると思う。

そして、9月会合は利上げを見送り、本命は10月31日,11月1日のFOMC会合。 ここで利上げをするか否かというテーマがしばらくのメインになりそうだ。

サポートを頂くことがありましたら、主に投資資金としてありがたく頂戴しますm(_ _)m