[日刊]内閣府と日銀の物価見通しからYCC修正の有無を考察する

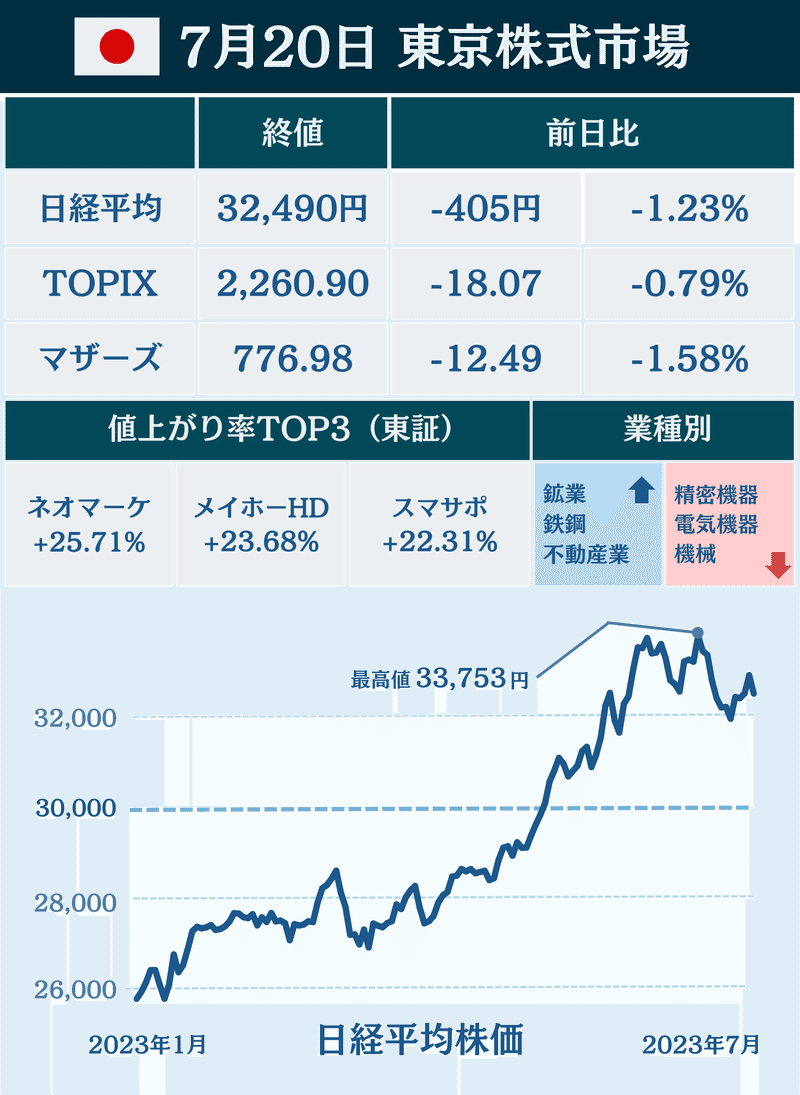

7月20日(木)の東京株式市場は3営業日に反落した。機械、電気機器、精密機器が下落幅トップ3となった。

前日の米株式市場では英国のインフレ鈍化が好感されたものの、住宅関連指標が底堅く、CPI発表から安堵感のあった利上げ懸念がまだくすぶっていることが警戒された。また、テスラが決算発表を受けて時間外取引で売られていたことも重しとなったようだ。

こうした流れを受けて東京株式市場でも半導体銘柄を中心にハイテク株が売られた。

内閣府の経済見通し、物価の伸びが2.6%へ上方修正

政府の経済財政諮問会議が開かれ、政府の経済見通しが示されている内閣府年央試算が公表された。

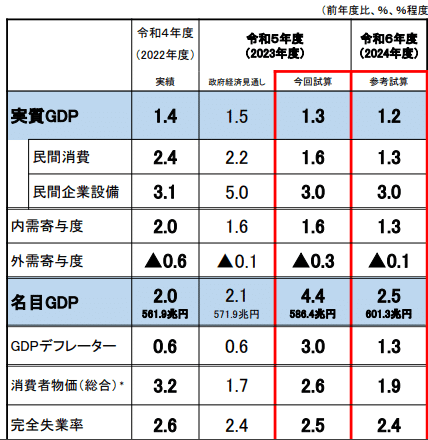

まずは内閣府の公表した資料をそのまま貼り付けておく。

実質GDPは0.2ポイント下方修正され、1.3%となった。そして気になる消費者物価(総合)の見通しは2023年度で2.6%、2024年度で1.9%となった。今年の国内経済指標を見ていれば見通しを上方修正したことに驚きは無いだろうが、これが日銀の見通しと乖離があるのかがポイントになる。

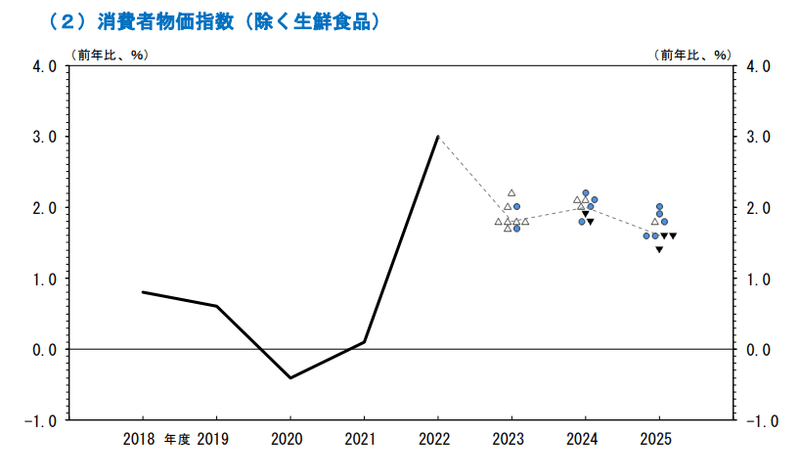

4月末の日銀、展望レポートの物価見通し

4月末に日銀が公表した展望レポートでは、2023年度の生鮮食品を除く消費者物価指数(コアCPI)は1.8%、2024年度は2.0%と予想されている。

内閣府年央試算は総合であり、日銀の展望レポートは生鮮食品を除いているため、単純比較はできない。しかし総合CPIとコアCPIは過去1年では平均して0.1~0.3ポイントほどしか差が無いことを考慮すると内閣府の総合2.6%に対して、4月末の日銀によるコア1.8%の見通しはかなり乖離しているように見える。

日銀も来週の日銀会合で物価見通しを多少なりとも上方修正すると予想されているわけだが、おそらく内閣府の見通しに近い数字になるだろう。

来週の日銀会合で見通しはどの程度修正されるか

というのも、昨年12月の内閣府による2023年度の総合CPIの見通しが1.7%、今年1月の日銀による2023年度コアCPIの見通しが1.6%だったのだ。この時の乖離はわずか0.1ポイントで、総合とコアの差異を考慮すれば試算はほぼ同じだったと予想できる。

・内閣府 2022年12月見通し:2023年度 総合CPI 1.7%

・日銀 2023年1月見通し:2023年度 コアCPI 1.6%

今回も同様に試算の根拠となったデータや見方に大きな変化がなければ、両者で試算が大きく変わるとは思えない。そのため、先に公表された内閣府の見通しから0.1~0.2ポイント前後の幅まで日銀のコアCPIは上方修正されるのではないかと見ている。

つまり、日銀の物価見通しは、

・2023年度 生鮮食品除く消費者物価指数:2.4%~2.8%

・2024年度 生鮮食品除く消費者物価指数:1.7%~2.1%

の範囲内となると予想できる。

コアCPIの見通しが2.4%~2.8%ならYCC修正はどうなる?

仮に私の予想が正しく、コアCPIの見通しが上記のレンジに収まったとしたとする。さて、結局のところYCC修正はあるのかないのかが問題だ。

結論としては、本日8:30に発表される6月のCPIを見てからにはなるが、CPI発表前の時点では引き続き7月の会合では修正をしないのではないかと思っている。

日銀はもう少し物価目標を安定的に達成できると確信が持てる材料を欲していると思われ、次の会合までの時間稼ぎをしたいと考えているはずだ。

CPI発表前の段階では、今会合でYCCを急いで修正する逼迫した理由はないため、出来ることなら、持続的、安定的に2%の物価目標を達成できる地盤が固まるまで待つと予想できる。

そして、YCCを急いで修正する理由となる可能性があるのが、本日8:30に発表されるCPIなわけだ。もし仮に、6月のCPIが一気に跳ね上がるようなことがあれば、ムードは一転してYCC修正へ傾く。

逆に、大きく上振れることがなければ、予想通りの展開となりこのまま7月会合を通過すると見て良い。

そして、7月会合で今後のYCC修正を匂わせる発言の温度感を把握しておけば、ある程度の修正時期というのはわかってくるはずだ。

ひとまずは、朝8:30のCPIを見てみることにしよう。

私は普段10時ごろに起きるため、速報は出さないが明日か週末にCPIを受けての展望を書く予定だ。興味のある方はぜひフォローしてほしい。

ニュースメモ

【欧州市況】株上昇、英インフレ減速に反応-英国債は大幅上昇

昨日発表された英CPIが予想を下回ったことが好感された。8月英中銀会合での0.5ポイント利上げ見通しがやや後退しいてる。

ただ、依然としてインフレ率は高水準のため、利上げ停止からはほど遠い。

日銀7月会合での政策修正予想が後退、総裁のハト派継続で-サーベイ

ブルームバーグがエコノミスト50人を対象に12日から18日まで実施した調査によると、27日、28日の決定会合でYCCの修正または撤廃が決まると予想するエコノミストは9人で、比率は18%だった。6月会合前の前回調査では7月の政策修正を35%が見込んでいた。

オックスフォード・エコノミクスの長井滋人在日代表は、最近の政策修正観測の強まりは市場参加者による自作自演とし、「経済ファンダメンタルズや日銀の政策ニーズという観点からは理解できない」という。

市場機能が多少は改善し、日銀のコミュニケーションへの信頼も回復気味な中で、「あえてYCCの枠組みを触るサプライズを起こすことは費用対便益の収支が合わない」との見方を示す。

ネトフリ4-6月期は会員数大幅増、パスワード共有制限で(WSJ)

パスワードの共有を制限する措置を世界的に実施したことで、会員数が大幅に増えた。

会員数は各地域で伸び、全体で590万人の増加となった。

会員数は6月末時点で2億3840万人となった。

4-6月期の純利益は前年同期比6%超増加の15億ドルとなり、会社予想の13億ドルを上回った。売上高は約3%増の82億ドルで、会社予想通りだった。

ネットフリックス株急落、売上高と見通しが市場予想に届かず(Bloomberg)

投資家の間にはこの結果に失望感が広がり、株価は時間外取引で一時10%安の430.41ドルを付けた。 通常取引終値では年初来で62%高だった。

ネットフリックスの会員数は4-6月(第2四半期)に8%増加したものの、同四半期の売上高は2.7%増の81億9000万ドル(1兆1400億円)にとどまり、アナリストの予測をわずかに下回った。

これは、為替レートの影響と一部市場での値下げが一因。4-6月期は顧客1人当たりの売上高も減少した。また、7-9月期の売上高予想は85億2000万ドルで、市場予想平均の86億7000万ドルに届かなかった。

広告収入やパスワード共有への新たな課金による収入が、値上げ不足など他の要因を相殺するほど十分なものではなかった

テスラ、4-6月期は再び増益 値下げで販売増(WSJ)

4-6月期の純利益は前年同期比20%増の27億ドル。アナリスト予想を上回る増益となった。

値下げは代償も伴った。納入台数が前年同期比83%増と好調だった反面、売上高の伸びはそれに追いつかず47%増の249億ドル。

ただ、ファクトセットがまとめたアナリスト予想平均の242億ドルを上回った。

調整後の1株利益は0.91ドルで、アナリスト予想の0.80ドルを上回った。

テスラ4-6月、EV業界トップクラスの収益性低下-値下げ響く(Bloomberg)

4-6月期の粗利益率は18.2%で、市場予想の18.8%を若干下回った。1年前の25%からは大きく低下した。

4-6月期の一部項目を除いた1株利益は91セント。市場予想は81セントだった。売上高は47%増の249億ドル(約3兆4800億円)。市場予想は245億ドル。

ナスダック100先物下落、ネットフリックスとテスラが売られる

時間外取引でネットフリックス、テスラともに売られている。事前の期待値が高すぎたか。

ドル・円は139円台後半、日銀政策修正観測が後退-米金利低下は重し

ドル・円相場は1ドル=139円台後半で推移。海外市場では日本銀行の政策修正観測後退の流れを引き継いで節目の140円に迫る場面も見られたが、英国のインフレ鈍化を背景に米国の長期金利が低下したことが重しになった。

コラム:「逆CPIショック」とドル円相場、衝撃は続くか=尾河眞樹氏

ソニーファイナンシャルグループのアナリストさんのコラム。最下部の方の「過剰貯蓄、どこまで消費を支えるか」の段落はメモすべし。

米国のバラ巻き政策で増えた過剰貯蓄は今のペースだと年末で底をつく。これまで消費を支えてきた過剰貯蓄がなくなると個人消費がどうなるか気がかり。

6月の貿易収支は430億円の黒字、23カ月ぶりプラス転換

日本の6月の貿易収支は430億円の黒字と、2021年7月以来、23カ月ぶりのプラスとなった。

市場予想では467億円の赤字が見込まれていた。

輸出の改善を伴う貿易収支の改善は日本経済にとって良い兆候だ。1-3月期の実質国内総生産(GDP)は2四半期連続のプラス成長となったが、けん引役はコロナ収束後の消費や設備投資など内需で、海外経済減速の影響から輸出など外需は下押し圧力となっていた。

モバイルアプリへの支出は好転、DL数も安定成長…米data.aiが2023年上半期の最新アプリ事情を発表

2022年に減少していたモバイルアプリの売上は一時的な落ち込みで、2022年後半からの再成長は継続。

昨年の減少はコロナ禍で急激に伸びたあとの反動だったものと見られる。まだモバイルアプリは成長市場との認識で良さそうだ。

米イェルプ、4年8カ月ぶり高値 広告伸び業績拡大期待

米国版の食べログ+αなサービスのYelpが2018年以来の高値を付けている。

コロナ禍から回復はもちろんのこと、ここへ来てこの手のサービスの広告売上が伸びているのは日本でも今後要注目かもしれない。プライバシー問題やクッキー規制でターゲティングが難しくなる中、AIを活用したターゲティングは徐々に精度の向上はしていくだろう。

しかし、それまでの間、オーソドックスにサービス内でユーザー属性がハッキリしている出稿先としてYelpなどが復調し、見直されている可能性がありそうだ。

23年度成長率、1.3%に下方修正 低成長と物価高共存

内閣府がまとめた経済見通しで、23年度の実質経済成長率は1.3%と昨年末から0.2ポイント下方修正された。物価の伸びは2.6%と上方修正され、名目成長率が高まる。

GDPの過半を占める個人消費は物価高を受けて0.6ポイント下方修正し、前年度比1.6%増とした。設備投資も半導体市場の悪化を反映し、3.0%増と2.0ポイント下げた。

日本の水産物輸出に打撃 中国、放射性物質検査を強化

中国が日本からの輸入水産物への放射性物質の検査強化を打ち出した。香港政府も福島原発の処理水を放出すれば福島など10都県からの水産物輸入を禁止すると表明している。

中国、香港を合わせると水産物の輸出のうち4割近くを占めるため、影響は甚大だ。

コンビニ売上高、6月は3.2%増 暑さで飲料やアイス好調

日本フランチャイズチェーン協会(東京・港)が20日発表した6月のコンビニエンスストアの既存店売上高は、前年同月比3.2%増の9257億円だった。16カ月連続で伸びた。

既存店客数は0.7%増の13億536万人と6カ月連続でプラスだった。

既存店客単価は2.5%増の709円だった。9カ月連続で前年実績を上回った。

テレビ出荷が過去最低 23年1〜6月、外出消費増の陰で

電子情報技術産業協会(JEITA)が20日発表した2023年1〜6月の薄型テレビ出荷台数が01年以降、上半期として過去最低だった。

中国、大都市の住宅購入促進で住宅ローン規制緩和検討-関係者

中国当局は大都市での住宅購入制限の緩和を検討しており、北京と上海の需要を長年抑制してきた障害を取り除くことになる可能性がある。

規制当局はたとえ完済済みでも住宅ローンを組んだことのある人を、大都市で初めて住宅を購入する人とは認めないとする規則を廃止する方向で検討している。

住宅ローン利用歴があるものの不動産を所有しない人が購入者となる場合は現在、セカンドハウス購入の際に適用される比較的高い頭金とより厳しい借入限度額の対象となっている。

中国の若年失業率、46.5%に達した可能性 研究者が指摘

7月20日、中国で若者の失業率が3月に50%近くに達した可能性が研究者によって指摘され、公式統計を巡る議論が再燃、労働市場の低迷が改めて注目されている。

国家統計局は同月の16─24歳の失業率は19.7%と発表した。これに対し北京大学の張丹丹副教授は財新のオンライン記事で、家で寝そべっていたり親に頼る非学生の1600万人が統計に含まれていたら、失業率は46.5%に達した可能性があると指摘した。記事は17日に掲載されたがその後削除されている。

米新規失業保険申請件数、前週比0.9万件減の22.8万件-予想24万件

米新規失業保険申請件数は前週比0.9万件減少し、22.8万件となった。ブルームバーグがまとめたエコノミスト予想の中央値は24万件だった。 前週は23.7万件。

より変動の少ない失業保険申請の4週移動平均は23.8万件に減少した。

失業保険の継続受給者数は7月8日終了週に3.3万人増の175.4万人。

マガジンの紹介

毎週土日~月に週間展望や自分の保有株の売買状況などを綴っています。

少しずつ内容を拡充しており、7月からは米国株の展望を毎週投稿中です。

7月18日週から日刊の投稿も試験的に投稿中です

記事執筆が習慣化されて、もう少し効率が上がったら次は日本株展望も毎週投稿できるように努力中です。

フォローして頂けると励みになります!

サポートを頂くことがありましたら、主に投資資金としてありがたく頂戴しますm(_ _)m