CFTC金融・商品 先物 投資家別ポジション報告 (IMMポジション)

アメリカの金融・商品先物の投資家種別ごとのポジションは、CFTCレポートとして毎週報告されています。

金融商品については、、仲介業者(ディーラー・銀行)、機関投資家(年金・保険・投信:アセット・マネージャーAM)、レバレッジ・マネー(LM)、その他、未報告の5分類です。(※詳しい投資家種別ごとの説明は後半に記述してあります。)

旧フォーマット(COTレポート)も継続して公表しています。旧フォーマットでの投資家種別は、大口投機(非商業部門:Non-Commercial)、実需(商業:Commercial)、小口商業(Nonreportable)の3分類で、買い・売り・スプレッドの総建玉数を公表しています。

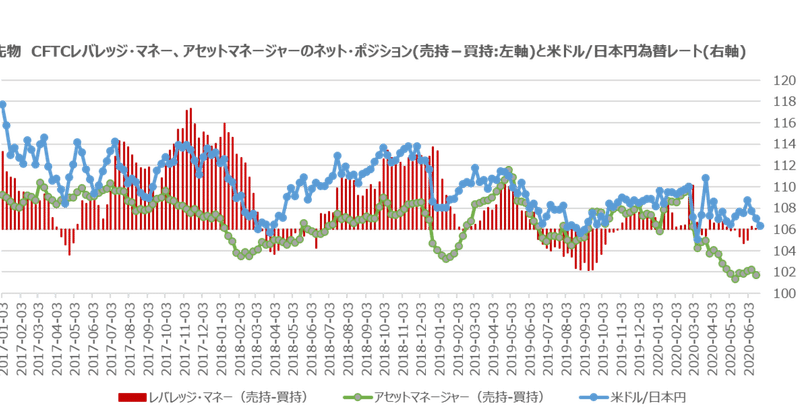

以前、市場で注目されていたのは旧フォーマットの大口投機の買い・売りの差のネットの数字でした。最近では、新フォーマットのレバレッジ・マネーの買い・売りの差のネットの数字が市場動向と相関が高いようです。

米国の先物取引所に上場している商品・金利・為替を取引する場合は、ポジションの状況・傾きについて参考になるデータです。

基本は先物市場のポジションのみに注目されますが、先物オプションのポジションも含めた建玉も報告されています。

為替相場は、基本需要と供給で決定します。景気や金利、国際収支といった、経済の基礎的な要因(ファンダメンタルズ)によって、為替相場(為替レート)の動向が変わっていくというファンダメンタルズ分析は重要な要因です。ただ、ファンダメンタルズ要因によってのみ為替相場が決定するものではありません。投機筋のポジションが為替相場の決定要因としてどのように影響を与えているかを分析する判断基準として、CFTCでのポジション報告は注目している市場参加者も多いようです。相場のセンチメントを反映しているので興味深い動きをしています。

過去のデータも持っていますので、この期間のデータが欲しいという場合は、ご依頼いただければ、グラフとデータの提供は可能です。

※FFT]金融商品・商品については、2006年6月23日以降

・オプション込みでも同じ期間

※COT(旧フォーマット)については、1986年1月1日以降(ものによっては2000年8月29日以降)

・オプション込みの場合は、1995年3月21日以降

CFTCとは?

米商品先物取引委員会(CFTC)は、アメリカ合衆国の商品先物取引委員会法に基づき、1974年に設立された米大統領直轄の政府機関です。本部はワシントンD.C.にあります。米国内の先物取引の認可権を有しており、商品取引所の上場商品や金利、デリバティブ全般を監督し、また市場参加者の保護を目的に、詐欺や市場操作などの不正行為の追求や、市場(マーケット)の取引監視の権限を持っています。現在、米国に拠点を置く先物取引業者(FCM)は、本機関への登録が義務付けられており、定期的に全ての資産および顧客取引口座資金などを報告する義務があります。

CFTCでは、こうして取得したポジションを上場先物毎に建玉明細(Commitments of Traders)を毎週、集計・発表しています。

CFTCポジション報告のアドレス

https:///www.cftc.gov/MarketReports/CommitmentsofTraders/HistoricalViewable/index.htm

CFTCポジション報告のヒストリカル・データ取得のアドレス

https://www.cftc.gov/MarketReports/CommitmentsofTraders/HistoricalCompressed/index.htm

CFTCポジションの報告

米商品先物取引委員会(CFTC)は上場先物全てについて建玉明細(Commitments of Traders)を集計、発表しています。現地時間で毎週火曜日の取引終了後に報告されたポジションを、週末金曜日の取引終了後に発表します。先物のデータ、オプションのデータ、先物およびオプション合計のデータを公表しています。買い・売り・スプレッドの建玉残を投資家種別に公表しています。金融商品(為替、金利、株・VIX・商品インデックス)については、投資家種別ごとに公表しています(TFFレポート:Traders in Financial Futures)。

投資家種別は、仲介業者(ディーラー・銀行)、機関投資家(年金・保険・投信:アセット・マネージャーAM)、レバレッジ・マネー(LM)、その他、未報告の5分類です。

旧フォーマット(COTレポート)も継続して公表しています。旧フォーマットでの投資家種別は、大口投機(非商業部門:Non-Commercial)、実需(商業:Commercial)、小口商業(Nonreportable)の3分類で、買い・売り・スプレッドの総建玉数を公表しています。

以前、市場で注目されていたのは旧フォーマットの大口投機の買い・売りの差のネットの数字でした。最近では、新フォーマットのレバレッジ・マネーの買い・売りの差のネットの数字が市場動向と相関が高いようです。

米国の先物取引所に上場している商品・金利・為替を取引する場合は、ポジションの状況・傾きについて参考になるデータです。

銀行勘定の先物ポジション報告

週次の報告以外にも、月次で銀行勘定の先物市場でのポジションが別に報告されています。米国銀行と外国銀行別に報告されます。為替と金利のポジションについては、非常に参考になるかもしれません。

参考:オープン・インタレストとの関係

トレーダーのポジションの傾き(CFTCポジション)とオープン・インタレスト(未決済総建玉:買い建て玉+売り建て玉:ロング・ポジション+ショート・ポジション)の間には密接な関係があります。

上昇相場では、新規の買い建てポジションの積み上げで上昇したのか、ショートカバー(売り建て玉の買い戻し)で上昇したのか判断できる材料になります。オープン・インタレストが急上昇しているときは、相場の過熱感が見てとれます。オープン・インタレストが上昇相場のなかで、減少に転ずると、上昇相場が終了したのかを判断するヒントになります。

下落相場では、新規の売り建てポジションが増加して下落したのか。買い建て玉の売却で下落したのか、判断できる材料になります。オープン・インタレストは毎日公表されていますので、日々の取引にはオープン・インタレストは非常に参考になります。CFTC投機ポジションのデータ発表は週1回なので、その都度、オープン・インタレストとの関係を確認しましょう。

参考:限月交代

上場先物の限月交代最終取引日は当該月第3水曜日の2営業日前(通常は月曜日)午前9時16分(米中部時間)です。ユーロ/米ドルなど取引の多い通貨ペアの限月は毎月上場しています。取引量の少ない通貨ペアは、3月、6月、9月、12月が限月となっています。取引量の多い通貨ペアでも3月、6月、9月、12月の限月に限月交代取引は集中します。

金融商品先物の投資家種別

ディーラー/仲介業者

これらの参加者は、市場の「セル・サイド」と説明されています。彼らはクライアントのために様々な金融商品を設計して販売します。市場や金融商品のリスクを相殺するために先物を利用する傾向があります。先物契約は、販売する製品に関連するリスクの価格設定とバランシングの一部です。これらには、大手銀行(米国および米国以外)および証券、スワップのディーラーが含まれます。

その他の参加者

市場の残りの部分は「バイ・サイド」で構成されており、3つの異なるカテゴリに分類されます。

資産運用会社/機関投資家

これらは年金基金を含む機関投資家であり、寄付基金、保険会社、投資信託、およびそれらのポートフォリオ/投資マネージャーです。

レバレッジドファンド

これらは通常、ヘッジファンドとさまざまなタイプのマネーマネージャーですが、登録された商品取引アドバイザー(CTA)を含みます。登録商品プール事業者(CPO)または未登録ファンドなども含まれる場合があります。

市場内および市場全体のポジションまたは裁定取引に利用することが多いようです。トレーダーは、ポジションの管理と投機的クライアントに代わって独自の先物取引や取引を行います。

その他の報告義務者

最初の3つのカテゴリのいずれにも分類されない報告可能なトレーダーは、

「その他の報告対象」カテゴリです。このカテゴリーのトレーダーは、ほとんどの場合、ヘッジに先物市場を利用しています。このカテゴリには、事業法人、中央銀行、小規模銀行、住宅ローンのオリジネーター、クレジット・トレーダー、各種組合および他の3つのカテゴリーに割り当てられていない報告可能なトレーダーが含まれます。

商品先物の投資家種別

生産・商業業者(採掘・生産会社)

1次産品を採掘、生産、加工、流通に従事し、その商品を商業的に営んでいる参加者です。先物市場を利用して事業活動に伴う価格変動リスクをヘッジしています。一般的には、将来の価格を確定するために先物市場では売建てること(ショート・ポジション)が多くなり、5年先、6年先までも売り建てることが多いです。売建てていることから、差金決済やロール・オーバーしなくても最終的には現物をデリバリーすることが可能です。

スワップ・ディーラー(金融機関、一部流通業者、ディーラー)

スワップ・ディーラーとは、自らをスワップのディーラーと称する者、スワップでマーケット・メーク(make a market)をする者、自己勘定のために通常業務過程でスワップ契約を定期的に締結する者、取引においてスワッ プのトレーダーもしくはマーケット・メーカーとして一般に認識されるような業務を行う者を指します。また、主要スワップ参加者とは、主要なスワップのカテゴリーで相当規模のポジションを保有して いる者(商業的リスクをヘッジもしくはそれを軽減する目的で保有しているポジションを除く)、相当規模のポジションを保有し、高いレバレッジを利かせ、かつ、連邦金融監督機関の自己資本賦課の対象となっていない金融機関、米国金融システムに深刻な悪影響を及ぼし得る相当規模のカウンターパーティ・エクスポージャーを生み出す顕著なスワップ・ポジションの保有者を指します。顧客には、ヘッジ・ファンドなども含まれます。米欧の大手金融機関(GS、JP Morgan、バークレイ銀行など)もこのカテゴリーに属しますが、一部の銀行は貴金属以外のトレーディング業務を縮小、撤退しています。BP Energy Company と Shell Trading Risk Management LLC はスワップ・ディーラーとして登録しています。

マネイジド・マネー(CTA、投資顧問会社)

トレーディングアドバイザー(CTA)や 登録された商品プールオペレーター(CPO)、ETF/ ETN 業者。 CFTC に登録していない未登録ファンド。ETF/ ETN の業者は価格変動にリンクする金融商品を運営しているため、多くは買建てのロング・ポジションを継続しています。ETFの場合直近の限月を多く保有する傾向があります。ETFごとに価格の決め方(ポジションの取り方)は異なります。現物をデリバーされてもその商品の保管施設や流通網を持っていないので、差金決済もしくは、期先の限月へロール・オーバーしていきます。

今後毎週最新の先物市場のポジションについてレポートを書いていく予定です。

当資料は、投資環境に関する参考情報の提供を目的としてFuture Researchが作成した資料です。投資勧誘を目的としたものではありません。当資料は信頼できると考えられる情報に基づき作成されていますが、情報の正確性、完全性を保証するものではありません。ここに示された意見などは、当資料作成日現在の当方の見解であり、事前の連絡なしに変更されることがあります。投資に関する決定は、ご自身で判断なさるようお願いいたします。

この記事が気に入ったらサポートをしてみませんか?