カモフクロウ式株式投資術

はじめに

はじめまして!カモフクロウといいます!

この度は僕のnoteに興味を持っていただきありがとうございます!

このnoteでは、僕が実際に株式投資をする際に行っている投資対象銘柄分析のやり方や注意点などを公開しています!

僕はこの分析方法で2022年に厳選した6社に投資して、

2022年~2023年の1年間では

6社中4社が平均+15%の上昇、2社が-5%の下落となり

合計では年間利回り+42%のパフォーマンスが出ています。

(例えば、100万円分の株式を購入していた場合は、1年間で+42万円利益が出たことになります。)

同じようにやれば同じ結果が出るわけではありませんが、これから株式投資を始める方や、銘柄選定にルールが無かった方は、少なくともこのnoteで公開している分析を行うことで無駄な損失を防ぐことが可能です。

他にも分析のやり方は沢山ありますが、このnoteでは株式投資を始めたものの銘柄選定のやり方がわからない方や、なんとなくで銘柄を選んでしまっていた初心者の方が、リスクを抑えて将来性のある銘柄を選ぶための方法として作成しました。

数ある企業の中から投資対象銘柄を数十社程度に絞る方法をお伝えすることを目的としていますので、基本的な専門用語の解説については割愛していますのでご理解ください。

実際に一緒にやりながらマニュアルのようにしてお使いいただけると理解が深まりやすいかと思いますので、是非マニュアルとしてご活用下さい。

投資対象銘柄の見つけ方

それでは、投資対象銘柄の見つけ方を説明していきます。

株式投資では、

「将来株価が上昇する可能性の高い銘柄」

を選定する必要があります。

ここでお伝えしていく方法は、

将来株価が上昇することを前提として(成長性)、現在の株価が割安なのか(割安度)、どのくらい株価が上昇する見込みがあるのか(理論株価)を分析して投資対象銘柄を絞り込む方法になります。

つまり、「成長株を割安な状態で投資する」事を目的にしています。

カモフクロウ式企業分析手法

【カモフクロウ式企業分析手法】

① 建設株、自動車株、鉄鋼株、商社株、証券株、銀行株、国際優良株、不動産、航空機産業、バイオ関連株以外で、ROE10%以上、ROA5%以上の企業をスクリーニングにかけて過去3年以上売上高と経常利益が増加傾向にある企業をピックアップする

↓

②残った企業を更に過去10年遡って、過去10年間でも増収増益傾向にある企業を残す

↓

③残った企業の理論株価を算出して今後の成長可能性がある企業を残す

↓

④残った企業を成長性・健全性チェックリストにかけてA・B・Cの評価を付ける

↓

⑤Aの企業から財務諸表を確認して実際に投資対象となる銘柄を選出する(Bまでは対象)

↓

⑥すべての基準以上の企業を、投資対象銘柄としてチャート分析して実際に投資していく

株式スクリーニング

まず、株式スクリーニングで分析対象の銘柄を選別していきます。

①ROE10%以上、ROA5%以上の企業に絞り込む

②過去3年以上売上高と経常利益が増加傾向にある企業を選別

③その中から過去10年間の業績が増収増益傾向にある企業をリストアップ

④リストアップ企業の理論株価を算出して上昇余地がある企業を残す

の4ステップでスクリーニングしていきます。

①ROE10%以上、ROA5%以上の企業を選び、その中から過去3年以上売上高と経常利益が増加傾向にある企業を選んで「過去3年間増加傾向にある企業リスト」を作成する。

ROE10%以上(自己資本当期純利益率)

一般にROEが高ければ、収益力の高い優良な企業、ROEが低ければ収益力の劣る企業という判断がされる。

※ROEが高ければ将来の収益獲得能力が高いので、株価上昇が期待できる。

ROE(%)=当期純利益÷自己資本×100

ROA5%以上(総資産利益率)

ROAが高ければ、収益率が高く、資産回転率も高いので、資産を効率的に回転させて利益を獲得できている企業であると言える。

ROA(%)=当期純利益÷純資産×100

ROAを大きくするには、売上高利益率を上げるか、総資産回転率を上げる。

ROEやROAが上昇傾向、もしくは高水準をキープしている企業でなければ、長期的な成長は見込めないためスクリーニングの最初にROE10%以上、ROA5%以上の水準で絞り込んでいきます。

※この時に、建設株、自動車株、鉄鋼株、商社株、証券株、銀行株、国際優良株、不動産、航空機産業、バイオ関連株はフィルターをかけて外しておきます。

証券会社によってスクリーニングツールが異なるので、お使いの証券会社のツールで検索をかけてください。

(今回は僕が利用しているSBI証券のスクリーニング機能を使います。)

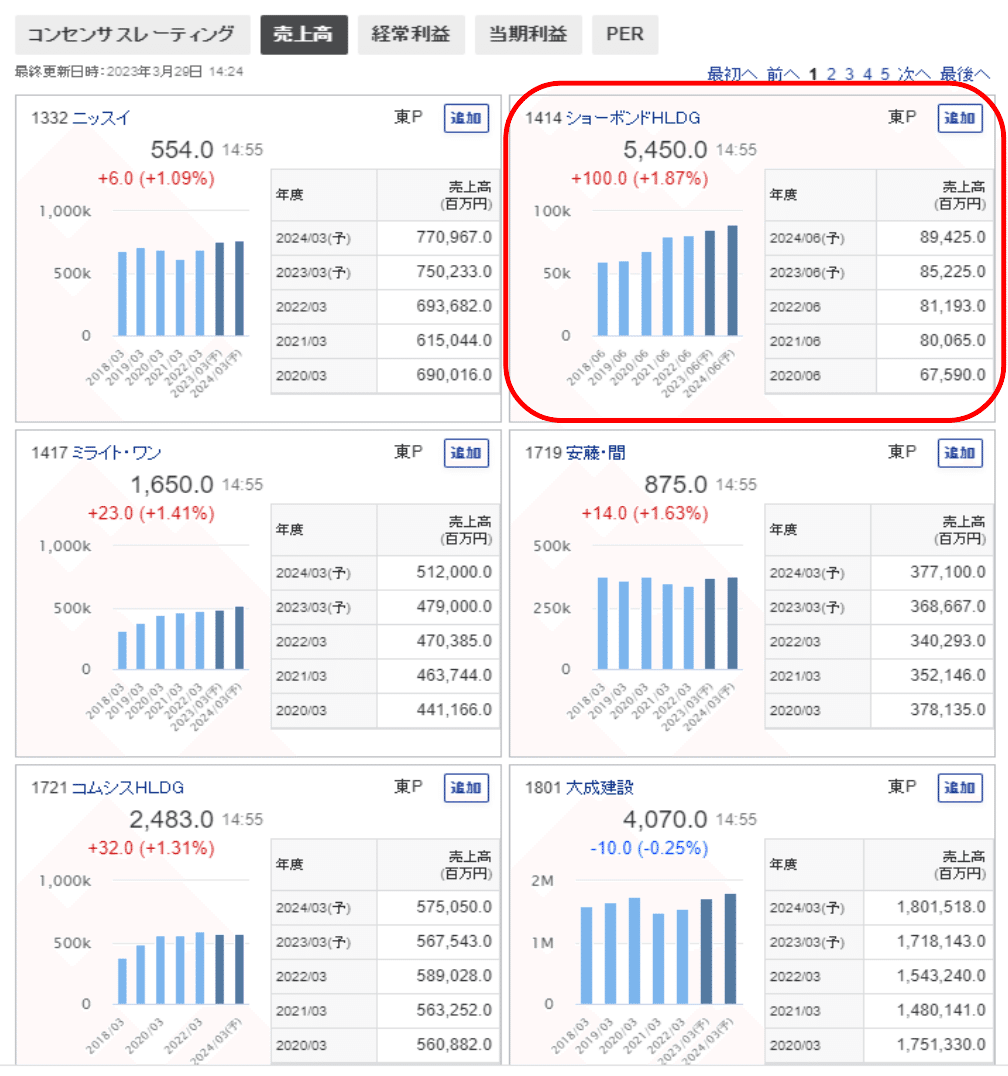

まずはROE10%、ROA5%の企業が117社あることがわかりました。

次に、

②ROE10%、ROA5%の企業の中から、過去3年間、売上高と利益が毎年増加傾向にある企業のみを厳選していきます。

最初のスクリーニングから過去3年間増加傾向にある企業のリストを作成します。

今回は過去3年間売上高が増加傾向にある企業は117社中43社でした。

③残った企業の過去10年間の業績を確認して10年間でも増収増益傾向にある企業を探す

「過去3年間増加傾向にある銘柄リスト」の企業の過去10年間の業績を確認して10年間でも増収増益傾向にある企業を探します。

※3年程度ではたまたま業績がよかったという場合もあるため、10年まで遡って成長性を見ることが重要です。

(過去10年分の業績を一目で見ることが困難なので、ここではチャートの月足の推移で業績を判断しています。)

※売り上げや利益が増加する見込みであっても、今までの増加スピードよりも鈍化している場合は注意(嫌気から売られて株価が低迷する可能性がある)

※乱高下しているような年により業績がぶれている企業は「成長株」ではない可能性がある。

今回は過去3年間売上高が増加傾向にある企業43社中、24社が過去10年間に渡り増収増益傾向にある企業でした。

その他に、過去10年間に渡って増収増益ではないものの、今後上昇可能性がある企業として13社も同時にピックアップしました。

④残った企業の理論株価を算出して上昇余地がある企業を残す

過去10年の業績を遡っても増収増益傾向にある企業を絞り込めたら、次はその企業の理論株価を算出して、今後の成長可能性がどれくらいあるのか?を分析します。

理論株価とは、企業に関するさまざまな情報や予測をもとにした企業価値から算出された理論上の株価です。

つまり、企業価値に基づいた株価=その企業の本来あるべき株価といえます。

理論株価は、

理論株価(1株当たりの企業価値)=企業価値÷発行済み株式数

で求めることができ、これを企業価値評価手法といいます。

企業価値は、

企業価値=株式時価総額+純有利子負債(有利子負債-現金・預金等)

で求めます。

※理論株価は投資判断において重要ですが、当てはめる情報の精度や、算出時点での予想値からの計算になるので、計算結果にバラつきが出てしまいます。

限定的な情報や不確実さの中で正確な理論株価を求めることは難しい為、あくまで投資判断の参考として考えてください。

また、実際の株価が必ずしも理論株価に近づくわけではないことも注意が必要です。

今回は理論株価を計算するだけでなく、今後の株価の上昇余地や理論株価から導き出される上昇上限から成長可能性がある企業をみつけたいので、僕が企業分析の際に使っているツールを使って分析していきます。

はっしゃんさんが開発・提供してくれている

【理論株価Web】というツールを使うと、企業コードを入力するだけで理論株価から他の指数までわかるので理論株価を計算する手間が省けてかなりの時間短縮になります。

今回は過去10年間に渡り増収増益傾向にある企業24社の中から、上昇余地がプラスである企業を13社まで絞り込むことができました。

企業の成長性・健全性のチェック

続いて、絞り込んだ企業の健全性を【企業チェックリスト】に基づいてチェックしていきます。

チェックリストの各項目を確認するために、各証券会社で公開されている企業情報や、各企業の決算報告書を準備します。

決算報告書は証券会社からダウンロードできるので上記の方法で選別した企業の決算書をあらかじめダウンロードしておくとスムーズに確認することができます。

【企業チェックリスト】

□四季報の見出しがプラス要因になっているか

□外国持ち株率、投信持ち株率がそれぞれ30%以下か

□時価総額が5000億以下の企業か

□配当利回りが3%以上あるか

□オーナー企業か

□現金同等額がプラスか

□自己資本がプラスか

□営業CFがプラスか

□自己資本比率が50%以上あるか

□利益余剰金が総資産の30%以上あるか

□有利子負債の額より現金同物の額が多いか

□配当性向が100%を超えていないか

一つ1点として12点満点中

9点以上でA

7点以上でB

6点以下はC

でランク付けする。

1 四季報の記事見出しでプラスな企業を選択

四季報の記事見出しに、

「大幅増」「増額」など業績記事を一言で表す見出しが書かれています。

この見出しがプラス要素であれば、今期の業績が良いことが一目でわかります。

※この見出しはあくまで今期の業績なので、見出しが良いだけで投資判断するのは危険です。

2 外国人持ち株比率、投信持ち株比率がそれぞれ30%未満か

外国人持ち株比率と、投信持ち株比率が高いと、優良企業として高く評価されている可能性が高いですが、業績が悪化した時などなにかマイナス要因があればすべて売り切られる可能性があるので、そうなれば株価が大きく下落する可能性があります。

数%であれば今後さらなる外国人投資家の買いや、投資信託の買いが入って株価が上昇する可能性を秘めているので持ち株比率が低い銘柄を選定するのがポイントです。

(外資系企業の外国人持ち株比率は必然的に高くなります。)

※過去3年分の推移をチェックして、持ち株比率が増加傾向にあるにも関わらず、まだ数%という場合は、今後買われる可能性があるので、期待できます。

逆に持ち株比率が下がってきている場合は、今後もしばらくは下落圧力が高まる可能性があるので注意が必要です。

3 時価総額がいくらで、どこに分類されるか

大型株(5000億以上)中型株(1000~5000億)小型株(1000億未満)

※大型株より小型株のほうが今後大きな上昇が期待できる。

のどれに分類されるか。

4 配当利回り 2%以上(四半期配当はあるか)

配当利回り=1株当たり配当金(予想)÷株価 ×100

配当利回りの1株当たりの配当金は将来の予想値を使います。

四半期ごとに配当がある企業は成長性が高いと言えるので要チェックです。

5株主構成を見て、オーナー企業を探す

オーナー企業は経営者が大株主である企業のこと

オーナー企業はほかの株主の意向をそれほど気にすることなく会社経営ができるので、その分素早く、思い切った判断、決断が可能となり、それが業績の伸びにつながることが多いです。

「他の上場企業の子会社」とは、他の上場企業1社に50%超えの持ち株を保有されている企業のこと

【リスク管理】

※オーナー企業や、他の上場企業の子会社は、

「株式強制買取リスク」があることに注意!

大株主であるオーナーや親会社が、TOB(株式公開買い付け)を行って、投資家から株式を買い取り、非上場化することがよくある。

※TBOは特に株価が低迷しているときに実施されやすい。

【補足説明】

なぜTBOが実施されるのか?

TBOは主に企業の買収や、子会社化を目指して実施されるので

TBOを行う側は、期間を設定できて、株価変動の影響を受けずに、無駄なく必要な株式数をあつめられる。

TBOを受ける側は、買収によるシナジー効果が期待でき、経営改善につながったり、問題を解決できる。

持ち株比率100% 完全子会社化成立

3分の2以上 株主総会の特別決議を単独で成立させられる

50%超 株主総会の普通決議を単独で成立させられる

3分の1超 特別決議を単独で阻止できる

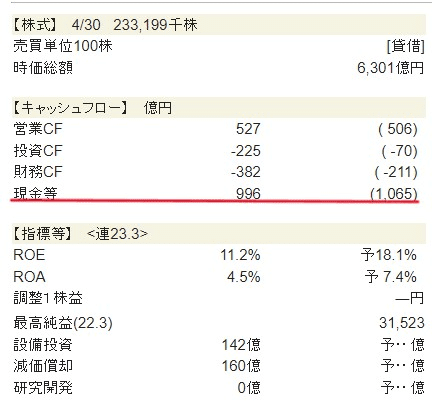

6現金同等額がプラスになっているか?

企業の財務状況での現金等の欄の金額、又はキャッシュフロー計算書の現金同等学がマイナスになっていないかを確認します。

7自己資本がプラスになっているか?

自己資本の欄を確認して自己資本がプラスになっているかを確認します。

8営業キャッシュフローがプラスになっているか

キャッシュフロー計算書の「営業活動によるキャッシュフロー」がプラスになっているかを確認する

営業キャッシュフローがプラスという事は「本業でキャッシュが獲得できている」ということです。

「企業活動の源泉はキャッシュである」

と言われるように、企業活動でキャッシュを生み出せるというのはかなり重要なことです。

※鉄鋼、化学、半導体など業種によって景気変動の影響を大きく受けるので、景気が悪いときは営業キャッシュフローのマイナスが避けられないこともあるので

営業キャッシュフローのマイナスが1期とかであれば、もし他のチェック項目の数値が良いときは見逃してOKな場合もありますが、2期以上マイナスの企業は収益力に根本的な問題のある可能性があるので注意しましょう。

※リース会社のように、事業の特性上恒常的にマイナスになる業種は営業キャッシュフローの要素を除いて判断するようにしましょう。

9自己資本比率が50%以上あるか

自己資本比率が

80%以上で優良

50%以上なら合格点

20%以下は危険

10 利益余剰金が総資産の30%以上あるか

自己資本がマイナスの企業は「債務超過」の状態に陥っているので避けるようにしましょう。

※債務超過は倒産リスクが非常に高い状態です。

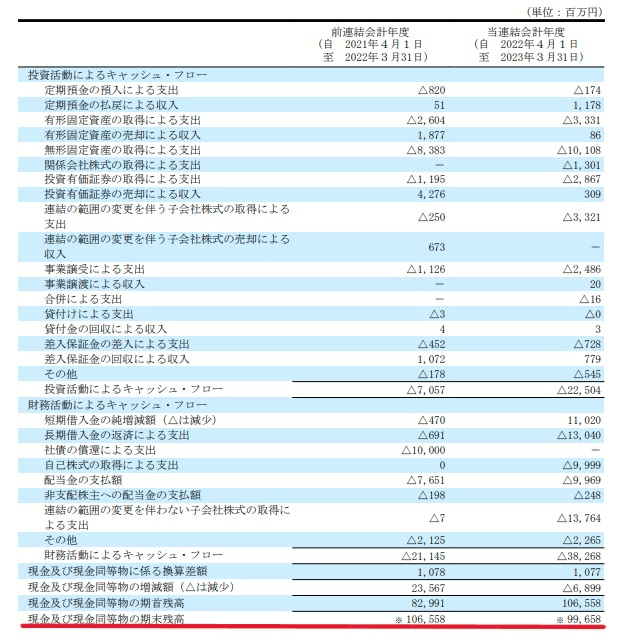

11 有利子負債の額より現金同物の額が多いか

(現金同等物の額はキャッシュフロー計算書の「現金及び現金同等物の期末残高」に記載されています。)

※無借金企業であっても、赤字続きであったり、キャッシュが減り続けている場合は要注意!!

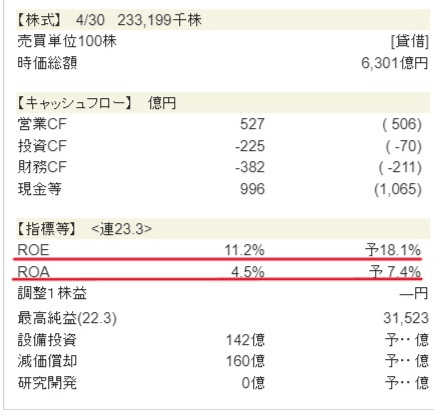

この企業の有利子負債は515億3700万円

現金同等額は996億5800万円なので、有利子負債の額より現金同等額の方が多く健全であると判断できる。

12 配当性向が100%を超えていないか

配当性向(%)=1株当たり配当金÷1株当たり当期純利益 ×100

配当性向が低い方が、利益を配当に回す割合が小さいので、配当金の支払い余力が強いと言えます。

逆に配当性向が100%を超えていると、得た利益よりも大きい配当金を支払っていることになり、マイナスになっています。

以上の12項目をチェックしていき、各点数に応じてA、B、Cのランク付けをしていきます。

一つ1点として12点満点中

9点以上でA

7点以上でB

6点以下はC

Aランクの企業は一軍

Bランクの企業は二軍として

リストアップしていきます。

財務諸表から企業への投資判断をする

Aランクの企業の財務諸表、株価指標を読み解き、実際に投資してもいいのか、投資判断をしていきます。

財務諸表から分析していく項目は以下の5項目です。

①【収益性】

収益性とは「企業にどれくらい利益をあげる力があるか」ということになります。

収益性を分析するためには、

売上高総利益率(ROA)、売上高営業利益率(ROE)、売上高計上利益率などの指標を用います。

今回はROE、ROAについては最初のスクリーニングの際に考慮しており、そもそも収益性が高い企業に絞り込んでいるため、この項目は問題ありません。

②【安全性】

安全性とは「財務状態に大きな問題を抱えていないか」「企業の支払能力や倒産リスクなどの危険性がないか」ということになります。

安全性の分析には、自己資本比率や流動比率、当座比率などの指標を用います。

数値が極端に低い企業は財務状態に大きな問題を抱えている可能性があります。安全性が低い企業は、銀行の融資を受けられなかったり、社債を発行しても売れない、といった可能性があり資金繰りがさらに苦しくなるという悪循環に陥りやすくなるため注意が必要です。

③【生産性】

生産性とは「人材や設備などの経営資源を効率よく活用できているか」ということになります。

生産性の分析には、労働生産性や労働分配率などの指標を用い、「従業員一人あたり」「製造機1台あたり」といった単位でどれくらいの利益をあげられたかを分析します。

労働生産性 = 産出した生産量や付加価値額 ÷ 従業員数または労働時間

労働分配率 = (人件費 ÷ 付加価値)× 100

※生産性分析を詳しく分析するには、上記2つの指標のほか、

・有形固定資産回転率

・労働装備率

・売上高付加価値率

・総資本回転率

の4つの指標での分析があります。

ここでは参考程度に紹介しておきます。

【有形固定資産回転率】

有形固定資産回転率 = 売上高 ÷ 有形固定資産× 100

有形固定資産回転率が高いほど、少ない固定資産で収益が生み出されていることになります。

【労働装備率】

労働装備率 = 有形固定資産 ÷ 従業員数× 100

労働装備率は従業員ひとり当たりの設備投資額を示す指標です。

【売上高付加価値率】

売上高付加価値率 =付加価値 ÷ 売上高× 100

売上高付加価値率は売上高に対する付加価値の割合を示す指標で、収益性を示す目安となります。

【総資本回転率】

総資本回転率 =売上高 ÷ 総資本× 100

総資本回転率は、総資本の活用度を判断するための指標です。

④【成長性】

成長性とは「企業がどれくらい成長しているのか」ということになります。

成長性の分析には売上高や経常利益の増加率、総資産などを前期と比較して数値が高いほど成長率が高いと判断します。

⑤【効率性】

効率性とは「資産がどれだけ効率的に運用されているのか」ということになります。

効率性の分析には総資産回転率や総資産回転期間などの指標を用います。

総資本回転率 =売上高 ÷ 総資本× 100

総資産回転率は、数字が大きいほど効率的な会社であることを意味します。

財務諸表からAランク企業の業績を分析して

・収益性がある企業で

・安全性が高く

・生産性が高く

・成長している企業かつ

・効率的に運用されている企業

が投資対象銘柄に適しているといえます。

※カモフクロウ式では財務諸表からの分析ではあくまでも大きな欠陥がないかを確認する程度でいいと考えています。

もっと詳細な分析をしていく方法もありますが、カモフクロウ式では初心者よりの分析方法をお伝えしているため、財務諸表を細かく分析する方法は割愛します。

その他の確認項目

有利子負債と現金同等額の差額が前期と比べて減少しているか。

利益だけでなく、売上も順調に増加している企業を選定する

リストラやコストカットをおこなえば、一時的に利益は出るが売上は増加しないので、売上が増加せずに利益だけが増加傾向にある会社は注意が必要。短信で確認する。

逆に売上が増加しているのに利益が増加していない会社は、先行投資が膨らみ、売上はあるが利益にはなっていないという事がおこっているので、先行投資が実を結べば売上も今後伸びていくことが予想されるが、先行投資が失敗に終わった場合は成長は望めない。(ギャンブル要素が強い)

レバレッジ経営をしていないか

ROE、ROAを比較してレバレッジがかかっているかをチェックします。

ROEとROAの差はせいぜい2~3倍程度、6~7倍も離れていたらレバレッジ経営の可能性が高いです。

レバレッジ経営はハイリスクな経営手段なので、リスク回避として避けたほうが無難です。

投資する際は、倒産リスクが高いことに注意しましょう。

買収コストを割り出す

買収コスト=時価総額+有利子負債-現金同等物

※現金同等物(キャッシュ)が多い会社は敵対的買収の標的になりやすい

(買収には時価総額と同等の資金が必要だが、現金同等物が多いとコストが下がるので買収しやすくなる。)

現金同等物が多い企業は買収リスクに注意する。

個別銘柄の信用買い残高と信用売り残高から信用倍率を計算する

信用買いは将来の売り需要、信用売りは将来の買い需要になる。

信用買い残高が膨らんでいる銘柄は、信用買いの決済売りという潜在的な売り需要が多く存在するので株価は上昇しづらくなる

(信用買い残高多い ⇒ 将来の潜在的な売り需要が多い ⇒ 株価が上昇しにくい)

(信用売り残高多い ⇒ 将来の潜在的な買い需要が多い ⇒ 株価が下落しにくい)

※信用売り残高多い場合は逆に短期間で大きく上昇することもある(踏み上げ)

信用倍率=信用買い残高÷信用売り残高

信用倍率が1倍を超えている状態=信用倍率が高い

信用倍率が高ければ高いほど、値上がり期待が大きいということ。

しかしその反面、将来の売り需要も大きいことを意味する。

割安チェック

割安チェックでは、現時点の株価での

・PER(株価収益率)

・PBR(株価純資産倍率)

・配当利回り

・PEGレシオ

を計算していきます。

【PERの目安は15倍以下】

PER(株価収益率)

PER=株価÷1株当たり当期純利益(予想値を使う)

株価が1株当たり純利益の何倍まで買われているか=倍率が低いほど割安であるといえる。

PERが15倍ということは、単純に15年で投資額を回収できるということになります。

例えば、A社が株価1000円で予想1株益100円だとPER10倍で回収に10年、

B社が株価1000円で予想1株益50円だとPER20倍で回収に20年かかるとすると、同じ株価でもA社の方が10年で回収することができるので割安であるといえます。

※更に正確な数値を使いたい場合は実質PERを使用する。

【実質PER】

実質PER=株価÷(経常利益×65%)÷発行株式数

実質PERとは?

実質PERは、当期純利益の特別損益の影響を排除した、実質的な当期純利益を使って算出する株価収益率のこと。

なぜ実質PERを計算するのか?

PERを計算するときに使う当期純利益はあくまで予想値になります。

その計算に使う当期純利益の中に含まれる「特別損益」という項目があり、この特別損益が大きい時と、小さい時ではPERの数値が変わってきてしまうので、特別損益の影響を排除した実質的な当期純利益を使って実質PERを算出することによって、投資判断の精度を高めています。

低PER銘柄は、なぜ低PERなのか?

1株当たり当期純利益が増額されたためにPERが低下しているような場合は、業績の伸びに株価がついてきていないだけなので、割安と判断できるが、

1株当たり当期純利益が変わってないのに、株価が下がってPERが低下しているような場合は、本当に株価が割安な場合と、業績悪化や成長鈍化を織り込んだ結果、見せかけの低PERになった可能性もあるので注意が必要です。

【PBRの目安は1倍に近いこと】

PBR(株価純資産倍率)

PBR=株価÷1株当たり純資産

株価が1株当たり純資産の何倍か=1倍より低ければ割安であるといえます。

PBR1倍割れ=現時点で解散したとしても株主が受け取る金額の方が大きいので割安である。という考え方です。

※PBRが1倍以上であっても=割高ではないことに注意!

(高PBR=割高ではない)

【配当利回りが3%以上あるか(四半期配当はあるか)】

配当利回り=1株当たり配当金(予想)÷株価 ×100

(配当利回りの1株当たりの配当金は将来の予想値を使います。)

配当金により年利何%の利回りになるかを表す。

配当利回りが高いほど割安とされる。

四半期ごとに配当がある企業は成長性が高いと言えるので要チェックです!

【PEGレシオが2倍以下】

PEGレシオ=PER(株価収益率)÷EPS(1株当たり純利益)成長率

PEGレシオを算出する場合のEPSは予想EPSを使います。

(今期業績と来期業績予想の成長率)

PERが割安か割高かを図る指標のことで、通常PEGレシオが1倍を下回ると割安、2倍を上回ると割高と判断されますが、カモフクロウ式ではPEGレシオが2倍以下なら割安であると判断しています。

割安チェックを行うことにより、Aランクの企業が現状で割安なのか割高なのかを知る事が出来るので、当初の目的であった

「成長株を割安な状態で投資する」事が可能になります。

分析の考え方

業績予想はあくまでも「予想」であり、分析どおりの株価になると過信しないこと!

さらには、輸入や輸出の割合の高い企業(電機、自動車、食品など)や、資源関連の企業(石油、石炭、金属、商社など)のように

為替相場や商品市場によって利益が大きく変動する企業はなおのこと業績予想は参考程度にしておきましょう。

しっかりと分析をすればするほどサンクコストが働いて分析内容を盲信する可能性が高まりますが、あくまで分析は答えではなく予想です。

その予想に向かって株価が向かっているかは今後も継続して分析していく必要があります。

また、業績と株価の動きが相反するということは「業績予想」と「株価」のいずれかが間違っていることを意味しています。

どんなときも「株価の動きが正しく、業績予想が間違っている」として行動しましょう。

配当利回りの基準として、ガス株の配当利回りをその時々の市場における配当利回りの適性水準にして判断する方法もあります。

適性水準より高い配当利回り銘柄は、将来配当金が減少するリスクがあるので注意が必要です。

また、株価が下げ続けていることで配当利回りが上昇している銘柄は、少なくとも株価が下げ止まるまでは手を出さないようにしましょう。

※配当金予想も業績予想と同様に、実際に支払われる金額が予想と異なることもあり、実際の業績が予想とかけ離れた結果だった場合、株価が大きく下がって多額の含み損を抱える可能性もあるので注意が必要です。

①株価の下落途中では買わない

②想定が間違っていたら潔く損切する

上記の事は損失を大きくしないために大切なことです。

実際に購入する前に

以上の分析を行なって、投資対象となる企業が

・成長可能性があり

・現状で割安といえる水準であり

・継続的に利益を出していける健全な企業

という判断ができた銘柄が、購入しても良い投資対象銘柄という事になります。

ここまでは、投資対象銘柄を選定するための企業分析となり、

ここからは投資対象銘柄を実際に購入していくためのチャート分析を行っていきます。

チャート分析の際に確認しておく事項

チャート分析では、投資対象銘柄を適切なポイントで購入するタイミングを計るための分析になります。

長期的には上昇する可能性があるのでいつ買っても同じだと思うかもしれませんが、投資の基本は「安く買って、高く売る」といったように、出来るだけ安く買うことで利益も大きくなります。

このnoteでは、株価が今後上昇するものとして買っていくのが基本戦略となりますので基本的な買いポイントについて解説します。

①上昇トレンドでの押し目買い

②レンジブレイク後の反発買い

③下降トレンド転換パターン確認後の買い

①上昇トレンドでの押し目買い

押し目買いは上昇している株価が上げ止まった後、少し下げてからまた上昇する値動きの下げ止まりから買っていく買い方です。

この押し目買いが出来ると上昇していく株価の中でも比較的安いポイントで買えるため少しでも利益が多くなる特徴があります。

デメリットは、下げ止まりを見極めないと下落が止まらず下げ続けてしまって不要な損失を出してしまう可能性がある事です。

②レンジブレイク後の買い

ブレイク後の買いは、今まで抵抗になっていたラインを抜けると多くの注文が集まり勢いよく上昇していく特性を利用した買い方です。

デメリットは、ブレイクしたと思ってもまたレンジの中に値動きが戻ってしまう事で損失になってしまう可能性がある事です。

ブレイクした事を確認してから買うようにしましょう。

③ 下降トレンド転換パターン確認後の買い

転換パターン確認後の買いは、今まで下降トレンドで下がり続けてきた価格が下げ止まって、上昇に転じた後の押し目買いで買っていく買い方です。

デメリットは、下げ止まった後のトレンドが転換した事を確認しないと、さらなる下落に巻き込まれて一気に資金を失う可能性があることです。

このパターンでは確実に方向が変わったと確信できるまでは買わないことが重要です。

下降トレンドは継続として判断します。戻り高値ラインを上にブレイクした後の戻りを狙って緑丸で押し目買いをしていきます。

緑丸のポイントでは過去に意識されているサポートレジスタンスラインの存在があるので買い支えられやすいポイントです。

基本的な買いポイントについて解説しましたが、すべてがこのパターンになるわけではありません。チャート分析は奥が深く簡単ではありませんが、このnoteでは投資対象銘柄を厳選してできるだけ割安で購入していくことを目的としていますので、まずは上記のパターンで購入していくのがいいかと思います。

投資対象銘柄でのチャート分析

上記の買いパターンだけではあまりイメージがわかない方も多いと思いますので、実際の投資対象銘柄のチャートを使ってチャート分析から買いポイントを判断していきたいと思います。

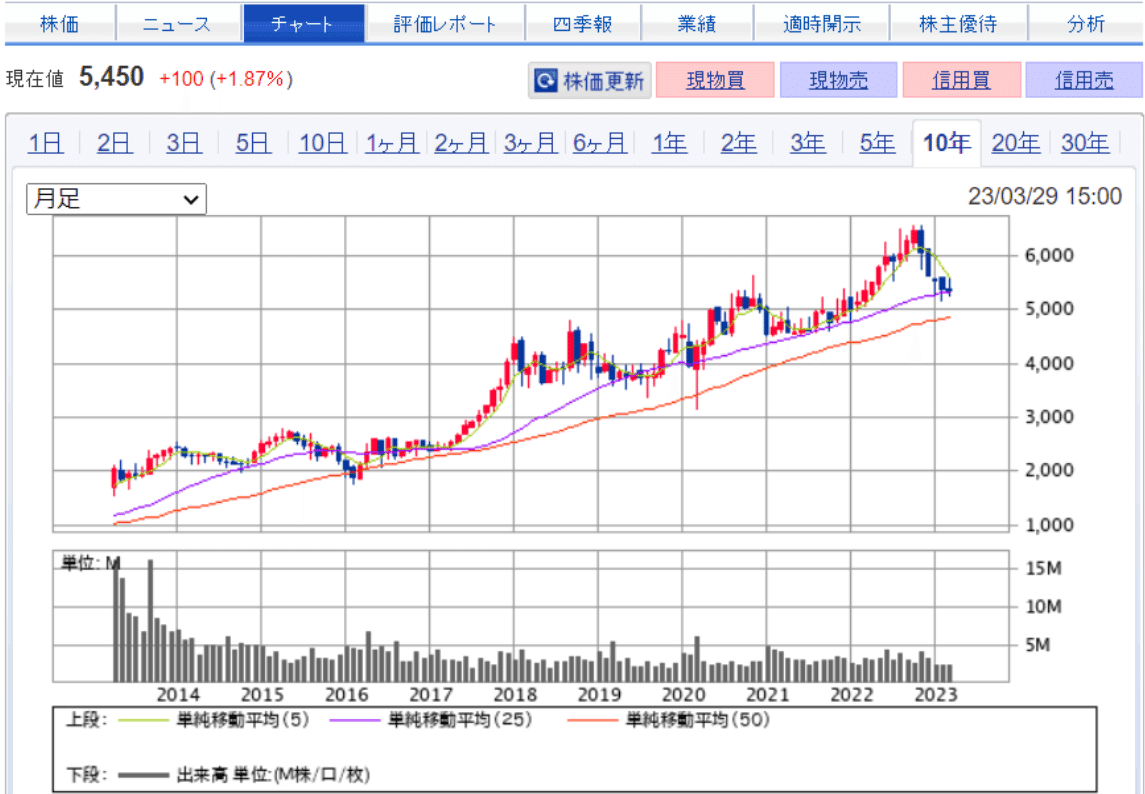

まず、上のチャートは投資対象銘柄の週足のチャートになります。

チャートの上の方にある赤いレジスタンスラインは過去の最高値ラインとなります。

チャートの下の方にある赤いサポートラインは過去の最安値ラインとなります。

まずは、週足や月足での長期的な最高値、最安値を確認していきます。

なぜ最高値や最安値を確認するかというと、値動きは最高値ラインと最安値ラインの中で展開する場合が多く、最高値や最安値を更新する値動きがあると、更新した方向へと勢いよく伸びていくパターンが多いので、多くの投資家に意識されているラインだからです。

特に株式投資においては今後の成長可能性を想定して投資している投資家が多いので、最高値ラインのブレイクはすごくポジティブな情報になるため、

「最高値を更新するか、しないのか?」という問題に関してとても関心が集まっています。

なのでチャート分析においても最高値を更新する可能性があるかが重要になってきます。

最高値を更新するようなチャートパターンが構成されているか?

更新される前の最安値はどこか?

というポイントをチャートから分析していきます。

上のチャートでは2020年、2021年の2年間で上昇トレンドを形成していましたが、今年に入ってから過去の上昇トレンドラインを下にブレイクしている状況です。

2022年の年末に最高値を付けてから2022年に入り大きく下落しています。

ですが、ここで青色のサポートレジスタンスに注目します。

青色のサポートレジスタンスラインは過去の意識されたラインというだけではなく、最安値をつけた時の戻り高値ラインでもあるので、とても意識される重要なラインなのです。

戻り高値ラインは下落してくる値動きを買い支えるという特徴があります。戻り高値ラインに支えられて下にブレイクしなければ今後も更なる上昇可能性が期待できます。

今回の場合は、戻り高値ラインはブレイクされずに、ダブルボトムを形成して再び上昇トレンドを形成したもののオレンジのラインに抑えられて再び下落してしまいました。

このオレンジのラインは青色のサポートレジスタンスラインで形成された安値の戻り高値ラインであった為、上にブレイクすることなく、一度価格が調整されています。

その後大きく下げることもなく、レンジを形成していますが、意識されている緑のサポートレジスタンスラインでは、過去に意識されているラインというだけでは無く、青色ラインでダブルボトムを形成した際の戻り高値ラインであることがわかります。

現在は緑色のサポートレジスタンスラインが意識されながらチャネルラインが形成されているので、チャネルライン下限での反発を確認してから買っていくか、チャネルラインを上にブレイクした後の値動きで買っていくこともできます。

今回の場合だと現在の価格で購入する場合、チャネルライン下限で購入する場合、チャネルライン上抜け後の反転で購入する場合がありました。

現在の価格で購入する場合は、今後株価が上昇することが前提であり、緑のサポートレジスタンスラインに買い支えられて上昇した際にいい買い場であったといえます。しかし、緑のサポートレジスタンスラインが意識されず下抜けた場合はチャネルライン下限もしくは青色の過去サポートレジスタンスラインまで下落することが予想されるため注意が必要です。

チャネルライン下限で購入する場合は、現状での最安値で購入できることになるので今後株価が上昇した際に大きく値幅を取れることになります。

しかし、チャネルライン下限が意識されずチャネルラインを下にブレイクした場合は青色の過去サポートレジスタンスラインまで下落する可能性があるので注意が必要です。

チャネルライン上抜け後の反転で購入する場合は、チャネルラインを上に抜けた実績がある後のサポートラインでの買い支えがある状態なので、方向性が上を向いている状態での割安ポイントで購入できることになります。しかし、方向性が確定するまで待っているので、他のポイントよりも高値で購入してしまっています。

それぞれのポイントによってメリットやデメリットがあるので、このポイントで買うことが正解といった答えはありません。

実際に投資対象銘柄を分析していくと、このような複数のパターンの中からの選択肢から買いポイントを選ぶ必要があります。

ここまで絞り込むことが出来たら、あとはご自身の資金状況や、リスクの許容範囲などで適切な買いポイントというのは変わってきますが、投資対象銘柄を厳選して、チャート分析から買い場を見つけたら、そのシナリオ通りに購入していくことも重要です。

また、チャート分析のポイントとして株式投資では長期にわたって保有する為、分析の時間軸は「月足」「週足」「日足」が適していると考えています。

日足以下の時間軸で判断してしまうとチャートの値動きにより間違った判断をしてしまう可能性があります。

例えば、長期の成長を見越して「週足」「日足」で分析して購入したものの、購入後の株価チェックで「4時間」「1時間」などのチャートを見た際にチャートが大きく下落していたりすると不安になって損切りしてしまったり、自分の分析が間違っていたかもしれないと不安になってしまったりしてしまいます。

購入時に分析したチャートの時間軸ですべて判断するようにしてください。

出口戦略

株式を無事購入出来たらそこで終わりではありません。

購入後はポートフォリオとして、ご自身で管理していく必要があります。

購入した企業の業績は好調か、理論株価から導き出された適正な株価まで上昇していきそうか。など、投資後は投資先の情報や株価を定期的に確認するようにしましょう。

分析通りに理論株価に到達した場合

購入後、企業が分析通りに理論株価に到達した場合はチャートの状態を確認しながら撤退していきます。

理論株価に到達した場合は、

さらなる成長が見込めるのかを再度分析し、上昇余地がある場合は買い増しのタイミングを決定し、上昇余地が無い場合は上げどまりを確認して利益確定させる。

といった行動になります。

再度分析する場合は、カモフクロウ式企業分析の

③残った企業の理論株価を算出して今後の成長可能性がある企業を残す

から再分析を行っていきます。

理論株価Webに企業コードを入力することで簡単にデータを見ることができますので、そのデータから今後の上昇余地があるのかを見ていきます。

【上昇余地がある場合】

上昇余地がある場合はチャート分析を行い、押し目買いができるポイントを探します。

【上昇余地が無い場合】

上昇余地が無い場合はチャート分析を行い、明確な利益確定ポイントを決定する。

上のチャートでは、理論株価に到達した後に下落し、前回高値ラインである青色のサポートラインで下げ止まることなく、その下の移動平均線も下抜いています。サポートラインで価格が止まらない段階で上昇可能性が低いと判断し、移動平均線を下抜けたことでさらなる下落可能性を考慮して赤丸ポイントで利益確定としています。

分析通りに株価が上昇しない場合

分析通りに株価が上昇しない場合は分析が間違っていると判断します。

分析が間違っている銘柄を保有し続ける必要は無いのでこのような銘柄はチャート分析を行い、上昇が見込めない場合は損切りしていきます。

分析通りに株価が動かず、チャート分析的に方向が変わった場合は早期に損切りすることが大切です。

一度上昇していたのだから戻ってくるはずだと願ったり、損失を認めずに持ち続けることは沈んでいる船がもう一度浮くはずだと願って乗り続けるようなものです。沈んでいることがわかったら早期に撤退しましょう。再び上昇してきたときに再度分析して購入すればいいだけです。

利益確定・撤退のポイント

利益確定や撤退するときのポイントは、どのようなパターンになれば利益確定するか、どこまで下がれば損切りするかを購入する段階で決めておくことです。

どうなれば撤退するかを決めておけば、購入後に株価を追って不安になることもこともありませんし、決めていた通りに注文を実行するだけなので余計な感情に左右されることもありません。

投資の天敵は感情です。感情による投資は損失を招き、破産します。

感情に投資判断が左右されないよう機械的に注文を実行するようにしてください。

さいごに

今後成長が期待できそうな企業を選別する

↓

投資対象銘柄を絞り込む

↓

チャート分析をして適切な買い場を判定する

↓

買った企業の動向を確認してあらかじめ決めていた水準に到達したら撤退する

この流れがカモフクロウ式企業分析手法となります。

この投資法は確実に勝てることを確証させるものではありませんが、比較的手堅い企業を選定して投資する方法なので、なんとなくや単なる予想で投資するよりは無駄な損失は防ぐことが可能です。

すべての企業が予想通りに成長し利益をもたらすわけではありませんが、チャート分析から撤退時期を適切に管理し、全体の収益でプラスになっていれば投資成功であるといえます。

一つの企業で勝ちを狙いにいくのではなく、将来有望な複数の企業へ分散して投資し、トータルでの勝ちを目指すことで投資成功確率を向上させることが可能になります。

このカモフクロウ式企業分析手法が、あなたの投資パフォーマンス向上のお手伝いができることを願っています。

また、カモフクロウはFXのデイトレーダーでもあります。

チャート分析をもっと詳しく学びたい方や、FXに興味がある方は

【カモフクロウ式FXデイトレード】で一緒に学んでいきましょう。

【カモフクロウ式FXデイトレード】はこちら

※現在【カモフクロウ式FXデイトレード】は改修中の為、しばらく閉鎖します。

それでは長くなりましたがご購読いただきありがとうございました。

あなたの投資活動がよりよいものになるよう願っています。

ありがとうございました。

カモフクロウ

この記事が気に入ったらサポートをしてみませんか?