高配当株とドル建て債券の比較【お客様からの質問シリーズ㊵】

こんにちは

ウェルスパートナー(https://wealth-partner-re.com/)で富裕層向けIFAをしている藤村大星(https://twitter.com/wp_fujimura)と申します。

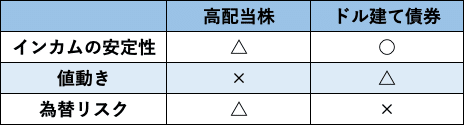

高配当株とドル建て債券はインカムゲイン目的の投資の際に比較されがちなので3つの項目で比較しています。

(1)インカムの安定性

高配当株は業績次第で減配の可能性もあるため、安定しているとは言えません。増配の可能性もありますが「安定したインカムゲイン獲得」の観点だとインカムが減る可能性が低い方が重要です。

債券は(一部の債券は除く)発行体のデフォルトがない限りドルベースで一定のインカムゲインが獲得が可能です。

(2)値動き

株式の場合は相場動向や決算発表など、債券よりも価格変動の要因は多いです。さらに配当利回り以上に株価が下落してまう可能性が高く、安定しているとは言えません。

債券は満期保有すればドルベースで単価100で返ってきますが保有中は値動きはあり、以下のように値動きします。

金利低下=債券単価上昇

金利上昇=債券単価低下

債券は金利上昇局面に弱いです。さらに残存期間が長いほど価格変動は激しくなります。

(3)為替リスク

高配当株は日本株なので為替リスクはないと言えますが、為替は投資先の業績に影響を与えていることが多く、為替リスクがゼロとは言えません。

輸入企業であれば円高はプラス(円安はマイナス)

輸出企業であれば円安はプラス(円高はマイナス)

投資先が輸出企業なのか輸入企業なのかによって為替リスクの度合いは異なります。配当利回りだけではなくどのようなビジネスをしているかも把握しておきましょう。

ドル建て債券では為替の変動次第で、円で受け取るインカムゲインや円建て債券の評価額が変動します。債券の一番のリスクは発行体のデフォルトリスクですが、発生可能性が高いリスクは円高です。現在はかなり円安なので、あまり気にしていない方もいると思いますが、130円台まで円高が進む可能性は0ではないので想定しておきましょう。

(4)まとめ

今回は高配当株とドル建て債券の比較でした。インカムゲイン目的であればドル建て債券の方が良いですが、外貨比率が高まってしまったりなどのリスクもあります。組み合わせて活用すると良いでしょう。

無料の個別面談を実施しております。

無料個別相談は、お客様の資産状況やお悩み、投資に対するお考えをお伺いしながらアドバイスやご提案をさせて頂きます。

個別面談のお申し込みは以下フォームかXのDMからご連絡いただければ幸いです。

今後ともよろしくお願い致します。

<ご注意事項>

・当社の所属金融商品取引業者等は株式会社SBI証券、東海東京証券株式会社、エアーズシー証券株式会社です。

・当社は所属金融商品取引業者等の代理権は有しません。

・当社はいかなる名目によるかを問わず、その行う金融商品仲介業に関して、お客様から金銭および有価証券のお預かりを行いません。

・各商品等へのご投資には、商品毎に所定の手数料や必要経費等をご負担いただく場合があります。また、各商品等は価格の変動等により損失が生じるおそれがあります。各商品等への投資に際してご負担いただく手数料等及びリスクは商品毎に異なりますので、詳細につきましては、WEBサイトの当該商品等のページ、金融商品取引法等に係る表示又は契約締結前交付書面等をご確認ください。

[金融商品仲介業者]

商号等:株式会社ウェルス・パートナー 登録番号:関東財務局長(金仲)第810号

[所属金融商品取引業者]

商号等:株式会社SBI証券 金融商品取引業者 登録番号:関東財務局長(金商)第44号、商品先物取引業者

加入協会:日本証券業協会、一般社団法人金融先物取引業協会、一般社団法人第二種金融商品取引業協会、一般社団法人日本STO協会、日本商品先物取引協会

商号等:東海東京証券株式会社

金融商品取引業者 関東財務局長(金商)第140号

加入協会:日本証券業協会、一般社団法人金融先物取引業協会、一般社団法人第二種金融 商品取引業協会、一般社団法人日本投資顧問業協会、一般社団法人日本STO協会

商号等:エアーズシー証券株式会社 金融商品取引業者 登録番号:関東財務局長(金商)第33号

加入協会:日本証券業協会

この記事が気に入ったらサポートをしてみませんか?