「米国債市場の内訳はリスクにさらされている」:FRB市場の第一人者、パウエル氏に恐ろしい警告

2022年10月3日 (月曜日) - 23:44https://www.zerohedge.com/markets/treasury-market-breakdown-risk-fed-markets-guru-has-scary-warning-powell

過去1年間、FRBが警告してきたこと、つまりFRBの積極的な利上げが何かを壊すだろうということ...

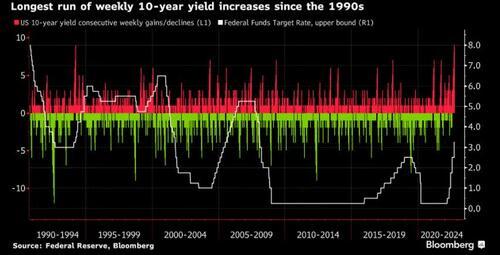

...最初に日銀、次にBOE(おそらくクレディ・スイス)、そしてブルームバーグのガーフィールド・レイノルドが書いているように、米国債の10年物利回りは、インフレを抑えようとするFRBの決意を「ついに」認識したため、めったに見られない方法で容赦なく上昇しています。

彼らは9週連続で上昇し、1994年初頭以来最長の連勝記録となり、その間に1.18%ポイント上昇しました。この債券売却は、9週間で利回りを1.4ポイント上昇させた4-5月の暴出以来、最も野蛮な動きにすぎないが、その持続性は顕著である。そのメッセージは、債券市場が、FRBがインフレを封じ込め、そして冷やすために金利を引き上げ、引き上げることについてどれほど決意しているかをようやく認識したということです。

FRBによるゆっくりとした、系統的な、漸進的な利上げは、QEとZIRP(およびNIRP)が国の法律になった10年以上にわたる壊滅的な金融政策を相殺することを歓迎する以上のものです。クマル・スリ・クマールが正しく指摘したように、問題は、ホワイトハウスが数週間で14年間の過剰を元に戻すことに必死になっているバイデンの絶え間ない突っ込みに対応して、FRBがやろうとしていることは、数日ですべての体重を減らすことを期待して完全に食べるのをやめることによって、10年以上の体重増加を元に戻すことを望んでいる患者と同等であるということです。結果は常に一つであり、同じであり、常に悲劇的です。それでも、レイノルドのチャートを見ると、10Y TSYはクラッシュダイエットをし、いわば記録的な9週間近く食べていません。

そして、FRBの超攻撃的な引き締めの道に促されたこの前例のない食糧不足の中で、特に日銀とBOEの両方が破綻した後、何かが壊れると警告するのはもはや私たちだけではありません:過去数週間で事実上すべてのエコノミストとストラテジストが合唱に加わり、金曜日にバンク・オブ・アメリカのクレジットチームで最高潮に達しました。これは、銀行独自のクレジットストレス指標(CSI)が週に4ポイント上昇して74%ileで終了し、6月のピークである71を超え、クレジット市場の機能不全のリスクが指数関数的に上昇する「クリティカルゾーン」(75の北)に入ると警告しました。

その警告は不吉なものだったが、BofAの結論は、壊滅的な結果を回避するのにまだ遅すぎることはない、というものだ:銀行の信用ストラテジストが言ったように、FRBが「即時の会合」で利上げのペースを遅くすることが不可欠である。

これは、経済が既に実施されているすべての極端な引き締めに完全に適応することを可能にするために、今後の会合での利上げのペースが遅くなり、その後に一時停止する可能性があることを意味しますが、金融システムの配管を通じて引き続きその道を進んでいます。これを怠ると、クレジット市場の機能不全のリスクが高まり、もしそれが発生した場合、それを封じ込めて修正することは困難になります。

しかし、BofAのクレジットチームからの金曜日遅くのメモ(プロのサブスがここで入手できる)を読む人はほとんどいないと予想されているが、誰もが - 少なくともコントロールしているふりをしている人は - 土曜日に、FRBの代弁者であるニック・ティミラオスが、ポール・クルーグマンの「FRBは政策をあまりにも積極的に引き締めているかもしれない」という見解を「支持」したグレッグ・マンキューの最新のブログを指摘したときにツイートしたものを読むだろう。

誰もが知っているように、パウエルのメディアの声であるティミラオスから来たのは、FRB議長自身が、まず利上げをあまりにも長く待って(「インフレは一過性だから」)、次にあまりにも速く引き締めることによって、彼が別の間違いを犯したと電報で伝えているというシグナルです。

しかし、もしティミラオスのツイートが単なるまぐれで、増え続ける兆候に反して、パウエルが減速するつもりがなかったらどうだろう?さて、私たちがすでに行った数え切れないほどの観察に加えて、今日、私たちは真新しいものを強調します、そして、これは一番上から来ています:パウエル、バイデン、またはクラウスシュワブが伐採し、プライベートジェットで飛行する「環境主義者」ではありません - 私たちはFRBに何をすべきかを教えている男について話しています - FRBが2019年に「NOT QE」を開始することを余儀なくされる数週間前に彼がしたように...

FRBが2020年3月に社債の購入を見つめる3日前に彼がしたように、彼の洞察を読んで行動した人々に莫大な利益を生み出すという彼の研究にフラグを立てたとき)、そしてゾルタン・ポザールでさえ耳を傾けている男 - もちろん、元NY連銀アナリストで現在のBofA金利の達人であるマーク・カバナについて話しています。 BofAの彼のクレジットの同僚のように、金曜日遅くにかなりタイムリーなメモを送った彼は、何かが変わり、財務省市場の流動性がすぐに補充されない限り、クレジットを忘れない限り、それは壊れようとしている世界最大かつ最も重要な市場です。

以下では、金融における最大の疑問、すなわちFRBのピボット(すなわち、BOEを引き出す)と時期を中心とするカバナのメモから重要なセクションを抜粋します。まあ、カバナが答えるように、「FRBはBOEに従うことができる」が、米国債以外の理由がなければ、「壊れやすく、内訳はリスクだ」。詳細は次のとおりです。

先週、我々はレート市場の「不可能な三位一体」について議論した

1.高い債務負担/持続不可能な財政政策

2.制限的な規制

3.CB介入/資産購入のない市場。

レート市場は、同時に3つすべてを持つことはできません。この「不可能な三位一体」の概念は、今週のBoEレート市場介入で思ったよりも早く真実であることが証明されました。

カバナは「顧客はFRBが追随できるかどうか尋ねた」と述べている。 彼の答え:「はい、極端なストレスの中で」、それは「FRBはインフレを引き下げるための探求を盲目的に追求したいが、市場機能の悪化や信用の凍結は、彼らが介入するように彼らを駆り立てる可能性がある」ため、急速に近づいている状況です。

その後、カバナは、以前に取り上げたトピック、すなわちQTは市場よりもはるかに早く終了するという彼の信念に簡単に軸足を移し、もちろんFRBは予想し、その後、FRBの現在の政策エラーの直接的な副産物であるTSYの非流動性の拡大というトピックに進みます。

我々は長い間、FRBのQTが、(1)準備不足、おそらく24年後半に(2)景気後退とFRBの利下げ(3)市場機能の崩壊という3つの条件のいずれかの下で停止すると主張してきた。QTは景気後退で止まる可能性が最も高いようですが、市場機能の崩壊リスクは高まっています。UST市場が機能する崩壊のリスクは、以下の原因で増加しています。

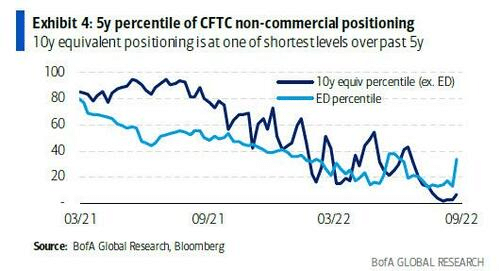

限られたリスクテイク:FRBは利上げを望んでいるが、どこで止めればいいのか分からない。金利投資家はFRBのメッセージを聞いたことがあり、短い/アンダーウエイト期間です。投機的な投資家のポジショニングは、歴史的なショートに近い水準にとどまっています(図表4)。金利投資家は、(1)データが軟化する(2)FRBのピボットが軟化するまで、ポジショニングを長くシフトすることはありません。ポジショニングがシフトするまで、USTがヘッジ価値からリスクを失う需要の真空があります。

弱いUST需要:最も一般的な'22クライアントの質問=「誰が債券を買うのか?私たちの以前の研究は、資産運用会社が銀行/外国人/FRBからのUST購入の欠如を相殺するために介入しなければならないことを示唆しています。彼らは中央銀行家が金利の引き上げを望んでおり、FRBと戦わないことを知っています。この背景は、限られた需要をサポートし、料金が高く価格を変更する可能性を生み出します。

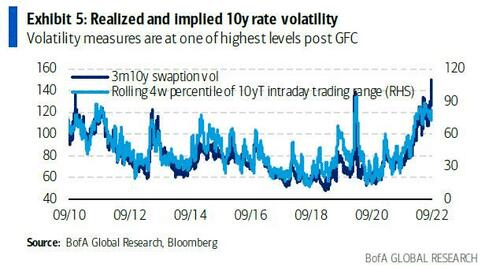

限られたリスクテイクとUST需要の真空は、金利流動性の悪化をもたらしました。USTオーダーブックの深さは特に枯渇しています:2yノートの深さは3月の20の安値にあり、5y +テナーはそれからそれほど遠くありません。実現ボラティリティとインプライド・ボラティリティはGFC後の高値です。

政策立案者は流動性を支えるのに役立たなかった。FRBは信頼できる金利フォワードガイダンスを提供することはできません。 財務省は、曲線上の深刻な需要/供給の不均衡(フロントエンド=需要>供給、バックエンド=供給>需要)に対処するために発行を調整しません。USTの買い戻しを提供する流動性のような実用的なステップは、遠い未来にあります。政策立案者は、UST市場は常に流動的であり、流動的ではないと想定しており、流動性は特権であり、権利ではない。

当然のことながら、(以前は)最も流動性の高い機器が流動性の突然の急激な崩壊に苦しむ世界では、結果はかなり単純であるべきであり、そうでなければ、カバナはそれを念のため「USTの故障は増大するリスクです」とフレームします。彼はさらに説明しています:

USTの流動性が薄く、需要が限られているため、米国市場は英国と同様に市場機能の崩壊に対して脆弱になる可能性があります。USTの内訳触媒は不明ですが、米ドル/USTを売却するための大規模な外国FX介入、驚くべきD議会のホールドによる11月の米国の財政ショック、自然災害への支出の増加などが含まれます。

カバナは、来るべき米国債市場の内訳は、「バックエンド金利が急速に再設定され、投資家が魅力的な利回りにもかかわらず脇に追いやられたままである」20年3月に似ている可能性が高いと予測している。もちろん、そのようなアンカーされていない財務省のバックエンドは、「他の市場への急速な波及効果をもたらすでしょう。IGの発行は(HYと同様に)停止し、信用創造は減速し、銀行の資金調達は引き締まるだろう」と述べた。ステロイドのクレジット市場が崩壊し、今回は新型コロナウイルスによるものではなく、FRB自身の壊滅的な行動の結果であると考えてください。希望の兆し:カバナ氏によると、「アンカーされていないUST市場は、条件を引き締め、インフレ率を下げるための最速かつ最も破壊的な方法かもしれない」。もちろん、破綻した米国債市場は、単なる「インフレ率の低下」よりもはるかに恐ろしく壊滅的な結果をもたらすだろう - それは一夜にして米国と西側経済を破壊するだろう。

次のTSYクラッシュは次のようになります。

真のUSTバックエンド市場の崩壊には、英国の年金マージンコールに似た大規模な強制販売が必要になる可能性が高い。強制売却は、流動性が不十分な中で金利市場の動きを悪化させるリスクがある。この強制売却が今日どこから来るのかはわかりませんが、ミューチュアルファンドの流出はリスクとして見ています。マージンコールは、ボラティリティの高い市場では必然的に増加します。

そして、カバナは「USTの内訳は私たちの基本ケースではない」と言っているが - もちろん、彼は大手銀行で働いている間、そのような悲惨で壊滅的な予測を彼のベースケースにすることは決してないだろう - それは混雑した劇場で火を叫び、数分で債券市場の暴落を引き起こした最も博識な金利ストラテジストの一人と見なされるだろう - それが事実上事実になるまで、 「しかし、それは増大するリスクです」と彼は付け加えます。

では、FRBはこのような壊滅的な結果を避けるために何ができるのか、あるいはすべきなのでしょうか?

当然のことながら、FRBはBOEのようなUST市場の崩壊を決して容認しません。そして、はい、代替案が米国債、したがって資本、市場の完全な崩壊であれば、FRBはインフレと戦う探求にすぐに降伏するでしょう、たとえ経済のキノコ雲が風景全体に散らばっていても、FRBはただそこに座って何もしないと信じたいと思っている人がいくらいても。カバナが反論するように、FRB当局者は、特に信用創造、すなわち経済の鼓動の中心であるために、アンカーされていないUST市場からの急速で負の波及効果を認識しています。

あるいは、最も尊敬されているFRBウォッチャーの一人が言うように、「FRBは経済を減速させたいのであって、経済がクラッシュして停止することを望んでいるのではない」。

その後、何が起こるのでしょうか?まあ、それは正確にはロケット手術ではありませんが、まだ混乱している人もいるので、カバナは説明します:

FRBは、債券を購入することでUST市場の機能崩壊を修正する可能性が高い。FRBのQEは、より厳しいフィン条件とインフレの減速という目標に反します。したがって、いかなる金利市場介入も不妊化され、FRBは再びねじれる可能性があると推測するかもしれない。

UST市場の内訳とFRBの介入は、フロントエンドではなく、曲線のバックエンドに集中すると予想しています。バックエンドは、最も持続時間リスク、最もボラティリティが高く、意欲的なリスクが最も低いです。資産購入を通じてバックエンドをサポートする必要があるFRBは、フロントエンドの売却または流出によってそれを相殺しようとする可能性が高い。FRBはまた、緩和条件を回避するために、いかなるねじれもデュレーション・ニュートラルを目指すかもしれない。

USTフロントエンドで滅菌されたFRBの介入は、強い需要で満たされる可能性が高い。FRBは、3150億ドル紙幣を含む、100万<100万米ドルで満期を迎えるUST保有株の約12億5000万ドルを保有している。フロントエンドの売上は、ON RRPの2.4兆ドルを含む強力なフロントエンド投資家の需要で相殺される可能性が高い。FRBは、米国財務省が発行決定を通じて行おうとしていない深刻な米国金利の需要/供給の不均衡を助けることができる。

あなたはそれを手に入れました:それはほとんどぽっちゃりチェッカーの時間です..

あるいは、過去1年間にも述べたように、FRBは債券の購入を再開したとしても、依然として金利を引き上げている可能性があります(最初は滅菌され、2019年9月のNOT QEフェーズに似ており、その後再び全力を尽くしてほとんど何でも購入します)。ちなみに、カバナは「ツイスト」が来ていることを世界に警告した最初の人ではない:金曜日に、FRBが真珠湾攻撃(42年4月)のわずか4ヶ月後に、戦争に資金を提供し、金利を平坦に保つのを助けるために、元の「イールドカーブコントロール」作戦ツイストを開始したと書いたのは、彼の仲間のバンク・オブ・アメリカ、マイケル・ハートネットだった。この戦争の間も、それほど期待してはいけない。

私たちを信じていませんか?ここでも、NY Fed Markets Groupの元役員(すなわち、QEの実施を任された人物)がいます。

金利市場の「不可能な三位一体」とUSTの破綻リスクは、(1)FRBが最後の手段の買い手であること、(2)金融政策がバックエンドでますます実施される可能性があることを思い出させます。債務負担の増大と脆弱な市場機能により、中央銀行は多かれ少なかれ長い日付の債券を購入することによって経済・金融状況を制御することを余儀なくされる可能性があります(翌日物金利を調整するのに対して)。中央銀行は、あまりにも多くの債務と制限的な規制のためにYCCに強制される可能性があります。

そして、完全な必読ノートにはもっと多くのものがありますが、カバナの結論は比較的単純であり、金利の文脈だけでなく信用の文脈でも同じ結論に達した彼の信用戦略の同僚オレグ・メレンティエブの結論を反映しています。

「UST市場の機能崩壊はリスクの高まりであり、長期の期間の売り+曲線の弱気が急上昇する可能性があります。 FRBはUST市場機能の崩壊を長期にわたって容認する可能性は低い。UST市場が機能しなければ、より広範な市場が機能しない可能性が高い。 FRBの介入は、長期買い入れが市場機能を支えるが、ねじれによって滅菌され、および/または利上げで相殺されるため、より平坦な曲線を意味する可能性が高い」と述べた。

カバナがツイストが来ると最後に警告したのは2019年8月でした(私たちはそれについて「中国を忘れて、FRBははるかに大きな問題を抱えています」に書きました)。彼の予測は当時嘲笑された...FRBがレポ市場が崩壊した約4週間後に「ねじれ」NOT QEを開始するまで。今回もカバナが正しければ、どれくらいの期間が経ったのでしょうか?

この記事が気に入ったらサポートをしてみませんか?