株式投資で住宅資金を!過去の大幅上昇銘柄と次なるテンバガー候補を探る

「テンバガー銘柄」という言葉をご存じですか?これは、株式投資で購入した銘柄が、購入時点から株価が10倍に成長したものを指します。

過去10年間(2013年12月末~2023年12月末)で株価が10倍に成長した銘柄は、日経平均株価225銘柄のうちわずか3銘柄、TOPIXでは41銘柄、S&P500では24銘柄に過ぎません。構成銘柄に対する比率で見ると、日経平均は1.3%、TOPIXは1.9%、S&P500は4.7%と非常に低い値です。このことから、テンバガー銘柄を見つけるのは非常に困難であると言えます。

本記事では、過去にテンバガーを達成した銘柄や、今後テンバガーとなる可能性がある銘柄を予測し、解説していきます。

本記事は、投資家の皆様に情報提供を目的としており、特定の金融商品やサービスへの投資を推奨するものではありません。投資に関する意思決定は、読者ご自身の判断と責任において行われるようお願いいたします。

1.指数別テンバガーを達成した銘柄1.按指数排名达到十名的股票

日米ともにテンバガーを達成した銘柄は、半導体関連が目立ちました。なお、指数構成銘柄は2024年7月時点です。

1-1.日経平均株価指数

日経平均株価の構成銘柄の中で、過去10年間で株価が10倍以上に成長した銘柄は、レーザーテック、東京エレクトロン、アドバンテストの3つです。これらの銘柄の騰落率は、日経平均株価の105.41%と比較して、レーザーテックが17,036%、東京エレクトロンが1,665%、アドバンテストが1,636%という非常に高い成長率を示しています。

1-2.TOPIX

TOPIXに含まれる2,148銘柄のうち、過去10年間で株価が10倍以上に成長したものは41銘柄あります。上昇率が特に高かった上位5銘柄は、1位がレーザーテックで17,036%、2位がトリケミカル研究所で7,108%、3位が神戸物産で6,225%、4位が野村マイクロ・サイエンスで4,823%、そして5位がラクスで3,825%という結果となっています。

レーザーテックという会社が日経平均株価とTOPIXの両方に掲載されています。同社の最近の業績を詳しく見てみましょう。

レーザーテック (6920)

この画像は、レーザーテック株式会社の株価の長期的な推移を示したチャートです。縦軸は株価を表し、横軸は時間の経過を示しています。このチャートは2015年から2024年までの株価の動きを表示しており、全体的に大幅な上昇傾向が見られます。

特に、2020年以降に急激な上昇があり、2022年には株価が一時40,000円を超えましたが、その後の調整により2024年には再び30,000円以下に下落しています。また、出来高(取引量)が下段に示されており、取引量の増加が株価の変動に対応していることがわかります。

チャートには、5日、25日、50日の移動平均線も表示されており、これらの線が株価の動きを追跡しています。これらの移動平均線は、短期および中長期のトレンドを視覚的に理解するのに役立ちます。2024年に入ってからの株価の下落により、5日移動平均線が他の移動平均線を下回る「デッドクロス」が形成されているようです。これは、短期的な弱気相場を示唆することがあります。

事業と沿革

レーザーテック株式会社(レーザーテック、6920.T)は、1962年に設立され、神奈川県横浜市に本社を構える日本の企業です。会社は、半導体や精密分野で使用される検査・測定装置の設計、製造、販売を専門としています。特に、フォトマスクやシリコンウェハーの欠陥検査装置で業界をリードしています。主な製品には、半導体関連機器、FPD関連機器、エネルギー・環境関連機器が含まれ、これらは半導体製造や平板ディスプレイの製造などに広く使用されています。

レーザーテックの株価は、過去10年間で顕著な成長を遂げており、2014年には約266円だった株価が、2023年には最高で45,500円に達しました。この劇的な上昇は、世界的な半導体需要の増加によるもので、同社の収益と利益は持続的に増加してきました。ただし、2024年に入ってからの数ヶ月で、株価は約22.3%下落しており、市場の不確実性や投資家の利益成長予測の変化が影響しています。

レーザーテックは今後も技術革新と市場の需要拡大により、成長が期待されている企業です。したがって、同社の財務報告や市場動向に注視し、将来の成長可能性を評価することが重要です

1-3.S&P500指数

S&P500指数の中で、過去10年間で株価が10倍以上に成長した銘柄は24銘柄あります。上昇率が特に高い上位5銘柄は、1位がエヌビディアの13,046%、2位がアドバンスト・マイクロ・デバイセズの5,379%、3位がブロードコムの2,645%、4位がテスラの2,345%、5位がエンフェーズ・エナジーの1,967%です。

1-4.ナスダック指数

ナスダック指数の構成銘柄のうち、過去10年間で株価が10倍以上に上昇した銘柄は47あります。その中で、特に上昇率が高い5銘柄は次の通りです。1位がエヌビディアで13,046%、2位がアドバンスト・マイクロ・デバイセズで5,379%、3位がセルシウス・ホールディングスで3,938%、4位がジン・メディカル・インターナショナルで3,020%、5位がブロードコムで2,646%の上昇を記録しています。

S&P500指数とナスダック指数の両方で上位5位に入るアドバンスト・マイクロ・デバイセズ同社の最近の株式市場と歴史を見てみましょう

アドバンスト・マイクロ・デバイス (AMD)

この画像は、アドバンスト・マイクロ・デバイセズ(AMD)の株価の長期的な推移を示しています。縦軸は株価の値を、横軸は時間の経過を表しています。このチャートは2014年から2024年までの期間をカバーしており、全体的な株価の上昇傾向が見られます。

特に2016年以降、AMDの株価は大幅に上昇し、2021年と2022年にはピークに達しています。これは、同社のRyzenプロセッサやRadeonグラフィックスカードの成功、及び全体的な半導体市場の成長に起因しています。その後、多少の調整が見られるものの、2024年までには依然として高い水準を維持しています。このチャートは、AMDが市場で重要なプレーヤーとなり、投資家にとって魅力的な銘柄であることを示しています。

事業と沿革

アドバンスト・マイクロ・デバイセズ(AMD)は、1969年にアメリカ合衆国カリフォルニア州サニーベールで設立されました。AMDは、コンピュータやグラフィックス関連の半導体製品を開発・製造・販売しており、特にPCやサーバー向けのCPU(Ryzenシリーズ)やGPU(Radeonシリーズ)で知られています。これらの製品は、ゲーミング、データセンター、AI、HPC(高性能コンピューティング)などの幅広い用途で使用されています。

現在、AMDには約 15,000 人以上の従業員が在籍しており、世界中で事業を展開しています。同社の革新的な技術と製品ラインアップは、半導体業界において大きな影響を与えています。

AMDの株価は、特に2010年代後半から急速に上昇しました。これは、RyzenプロセッサやRadeonグラフィックスカードの成功によるもので、競合他社との競争力を大幅に向上させました。その結果、同社の市場価値は著しく増加し、投資家からの関心が高まっています。

これらの要素により、AMDは現在、半導体市場における主要なプレーヤーの一つとして位置付けられています。

テンバガーの銘柄について詳しく知りたい場合は、以前の関連記事 2024 テンバガー達成 をご覧ください。

2.テンバガー銘柄の要因

2-1.国策

テンバガー銘柄の多くは、国策に沿った業種であることが挙げられます。例えば、半導体は各国が国策として内製化をすすめています。

新型コロナウイルスの影響で世界的にサプライチェーンが混乱し、その結果、半導体の供給不足が深刻化しました。この状況により、自動車産業をはじめとする多くの産業が生産停止に追い込まれました。この経験を踏まえ、日米両国では、政府主導のもとで半導体サプライチェーンの国内生産強化が進められています。

半導体は、自動車や電子機器などの産業分野ばかりではなく、防衛産業にも多く使われていることから政府主導で推進しています。

関連する経済ニュースについては、日本経済新聞を参照してください。

2-2.市場規模が拡大

市場規模の拡大が期待される中、株価の成長もその要因の一つと言えるでしょう。2022年11月には、OpenAIがChatGPTをリリースしました。このツールは、日常業務の効率化やさまざまな用途への期待から、リリース後わずか5日でユーザー数が100万人を突破し、公開から2カ月で世界のユーザー数が1億人に達するほどの驚異的な成長を見せています。

生成AIの市場規模は拡大傾向にあり、電子情報技術産業協会(JEITA)の予測によれば、2030年には2023年の20倍に相当する2,110億ドルに達すると見込まれています。同様に、半導体市場も年平均10%の成長が予想されており、2030年には市場規模が1兆ドルに達するとの見通しが立てられています。このような成長が期待される背景には、AI技術の進化とそれを支える半導体技術の進展が挙げられます。

参照:EE Times Japan

2-3.市場シェアが高い

市場規模が拡大する業界において、特に市場占有率が高い企業の株価は上昇期待が持てると言えそうです。

過去10年間で株価が10倍以上に成長した銘柄の多くは、その業界において唯一無二の企業が目立ちます。それらの企業は利益率が高いため、市場規模拡大が業績に直結します。

3.テンバガー候補銘柄

3-1.岩谷産業

日本では、2050年のカーボンニュートラルの実現に向けて、脱炭素社会の実現を目指しています。カーボンニュートラル社会の電力源として、原子力発電、太陽光発電、洋上風力などに加え、水素が注目されています。

岩谷産業は、燃料電池自動車(FCV)や燃料電池バス(FCバス)の普及に向けたインフラ整備に力を入れています。2023年12月時点で、同社は全国161カ所に水素ステーションを展開しており、これらのステーションはすでに稼働中です。さらに、同社は水素インフラのさらなる拡大を目指し、コスモエネルギーホールディングスの株式を約20%取得し、計画を着実に進めています。岩谷産業は、日本の水素自動車インフラを支える主要な企業の一つとして位置付けられています。

参照:岩谷産業

時価総額4,580億円、株価が7,825円、予想PERは13.05倍で、株価に割高感はありません。

3-2.栗田工業

栗田工業は、高度な水処理技術で世界から高い評価を得ています。水は生命維持のために欠かせない資源です。世界人口の増加とともに水市場は拡大傾向にあり、2030年には世界市場が110兆円を超えるという試算もあります。

参照:経済産業省

新興諸国では経済成長が優先される傾向があるため、水質汚染が深刻化しています。また、新興国の多くは水道インフラの遅れから汚染水が日常に使われることが多く、深刻な健康問題につながっています。

売上高2,867億円(2024年3月期第3四半期累計)のうち、海外売上が約48.5%です。地域別にみると、EMEA(欧州、中東及びアフリカ)での売上成長率が22.6%と、他市場を大きく上回っています。

参照:クリタグループ「2024年3月期 第3四半期 決算説明会」

時価総額は7,250億円、株価が6,242円、予想PERは24.8倍で、株価水準は若干割高な水準と言えるでしょう。

3-3.古川電工

古川電工は、核融合炉の建設に欠かせない高温超電導線材の製造を行っています。2023年1月には、世界で初めて先進核融合電炉「ST80-HIS」を開発した英国のトカマクエナジー社に対し、同社の製品を提供することが決定しました。核融合発電は、原子核の融合によって生まれる膨大なエネルギーを利用する技術であり、その利点としては、高レベルの放射性廃棄物が発生しないこと、無限の燃料資源が利用できること、メルトダウンの危険がないこと、二酸化炭素を排出しないこと、そして大規模な電力供給が可能であることが挙げられます。

参照:古河電気工業株式会社「トカマクエナジー社と古河電気工業 核融合エネルギーの推進に向け両社の関係を強化」

政府はクリーンエネルギーの一環として、核融合発電の実用化に向けた取り組みを進めていますが、技術的な課題が依然として大きく立ちはだかっています。そのため、実用化が実現するのは早くても2030年代半ば、保守的な見方では2050年以降と予測されています。核融合発電は世界中で関心が高まっており、技術が確立されれば、市場規模が急速に拡大し、関連企業の売上も大幅に増加する可能性があります。

時価総額は2,298億円、株価が3,252円、予想PERは75.7倍で、株価水準は割高な水準と言えるでしょう。

4.株式運用で家が建つ

住宅購入時に頭金を株式市場で運用し、その後株価が上昇したタイミングで家を購入するという戦略を取れば、株価が予想通りに上昇した場合、家を一括で購入できる可能性が高まります。これは、適切な銘柄に投資することで得られる利益が、家の購入資金となり得るという考え方です。言い換えれば、株式投資の成功が家を建てる資金を生むということです。

住宅を購入する際の頭金は、住宅価格の20%から25%が目安とされています。5,000万円の物件を購入するためには、頭金20%の場合で1,000万円、25%なら1,250万円が必要です。

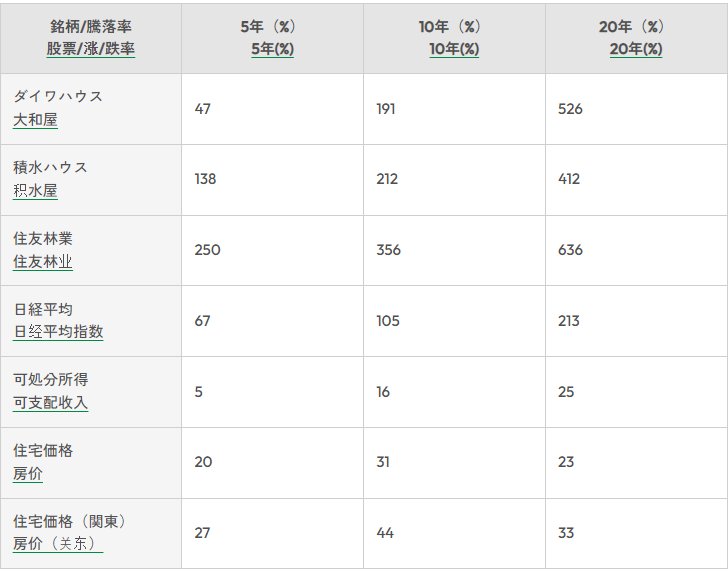

仮にその頭金を大和ハウス、積水ハウス、住友林業の株に投資し、運用した場合どういう結果になるかを検証してみましょう。また、住宅価格(国土交通省公表)と可処分所得についても比較できるように表記しました。

仮に20年前に1,000万円を頭金として大和ハウスに投資していた場合、その資産は5,260万円増加し、投資元本を含めて合計6,260万円に成長しています。これにより、特に地方都市では、一軒家を一括で購入できるだけの金額が確保できます。この期間中、住宅価格の上昇率は33%にとどまっており、株価の上昇率が住宅価格の上昇率を大きく上回っていることがわかります。したがって、取り上げた大和ハウスのような銘柄については、「株価上昇率>住宅価格上昇率」という関係が成り立つと言えるでしょう。

株価の再現性が低いものの、住宅購入の際の選択の一つとして、頭金を運用し、資産が増えてから家を購入するという選択も考えられるのではないでしょうか。

5.まとめ

テンバガー銘柄の多くは、優れた技術力を基盤として、株価が市場規模の拡大とともに急騰しました。この市場規模の拡大には、政府の支援や新技術の開発といった要素が大きく寄与しています。新技術の登場により、関連産業全体が成長し、その結果として企業の業績が向上し、株価が上昇するという流れが生まれるのです。

過去10年間でテンバガーを達成した銘柄の多くは、半導体関連やAI関連の企業でした。次なるテンバガー候補として注目されるのは、水素や核融合といった次世代エネルギー技術の分野です。これらの分野では、技術力の高い企業が今後大きな成長を遂げる可能性があり、関連産業全体の成長とともに株価も急上昇する可能性があります。したがって、水素や核融合に関連する技術を持つ企業は、次のテンバガー候補として有望視されるでしょう。

この記事が気に入ったらサポートをしてみませんか?