【第9回】Cash Secured Put(第1戦略)

みなさん、こんにちは!いつも、こちらのnoteをご覧いただきましてありがとうございます。

これまでオプションの基礎、米国株オプション取引の具体例について説明をしてきましたが、本日より、いよいよ今回の講座の本題であるホイール戦略について解説していきたいと思います。

これまで勉強してきたオプションの知識があれば、全く難しくない内容です。ぜひ、マスターして下さいね!

1)前回までのおさらい

まずは、前回までのおさらいです。4種類の売買のイメージを再確認しておきましょう。

コール買い、プット買いは、上昇、下落を狙うポジションなのに対して、コール売り、プット売りは、そこまでは上昇(もしくは下落)しないだろうという思惑でとるポジションになります。

2)The Wheel Strategy(ホイール戦略)

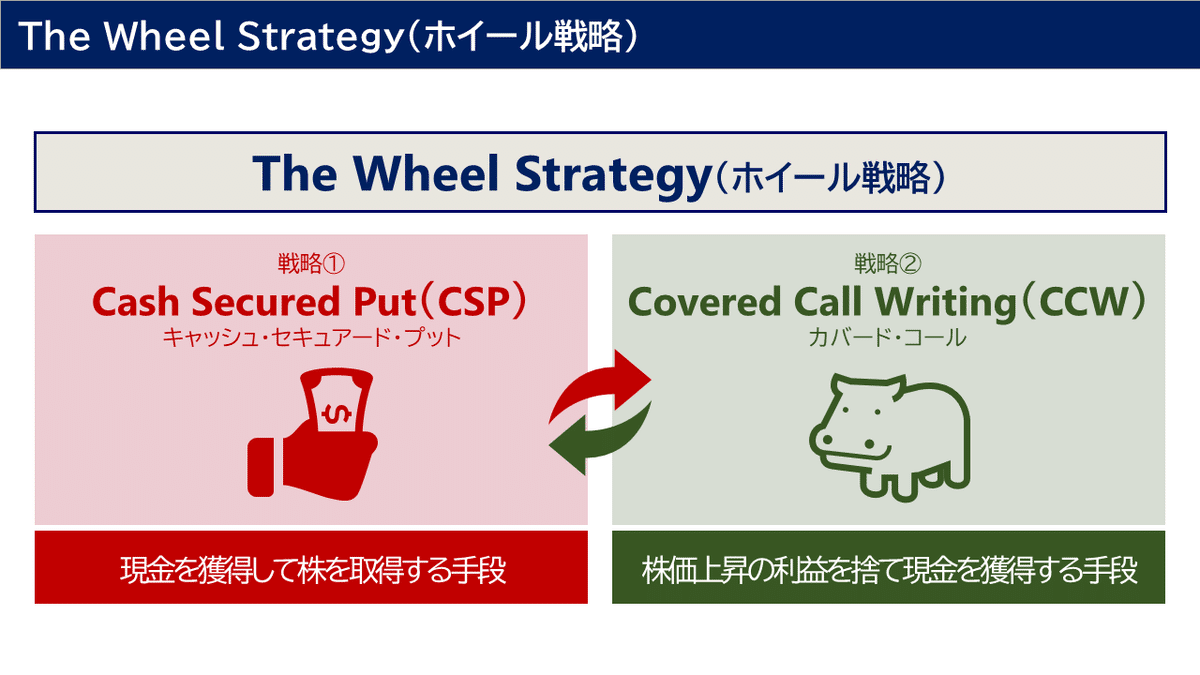

第1回目の講座の時に、ホイール戦略では、キャシュ・セキュアード・プット(CSP)という戦略と、カバード・コール(CCW)という戦略を交互に車輪の如く、ぐるぐると廻していきながら利益を獲得手法であると説明しました。

今後、この2つの戦略について説明をしていきますが、今回は第1戦略であるキャシュ・セキュアード・プット(CSP)について説明をします。

3)キャシュ・セキュアード・プット(CSP)

CRM(Salesforce, Inc.)プット売りの例

前回、セールスフォース(CRM)のプット売りをした場合について説明をしました。もう一度、こちらを取引を確認してみましょう。

8/11に株価が186.73ドルであった時に、満期が4週間後である7%下(OTM)の175Pを売りました。それにより、プレミアム2.31ドルを獲得したのでしたね。株価が175ドルまでは下がらないだろうと考えたわけです。

4週間後の9/9、株価は162.59ドルと大きく下げる展開となり、175PはITMとなってしまいました。当然、買い手は175ドルで売る権利を行使しますので、売り手はこれに応じる義務が生じます。

買い手が162.59ドルで市場から100株を購入して、175ドルで売る権利を行使するので、売り手がこの175ドルで100株を購入する義務が発生します。つまり、プットの売り手は、買い手が権利行使した場合、現物株を取得することになるのです。

CRM(Salesforce, Inc.)の現物株トレード

一方、現物株取引を実施している人が下記のように考えてました。

現物株取引をしている方は、もし、CRMの株を175ドルで買いたいと考えた場合は、175ドルに指値を入れておくのでしょうね。

175ドルで株を買いたい=175Pを売る

先ほどのCRMのプット売りの例では「175ドルまでさげないだろう」と考えて175Pを売ったわけですが、結果的にITMとなり175ドルで株を取得しました。では「175ドルまで下げたら株を買いたいな」と考えた場合、175ドルに指値をするのではなく、175プットを売っておくという方法はどうでしょうか?なぜなら、175PがITMになれば株を取得できるのですから。

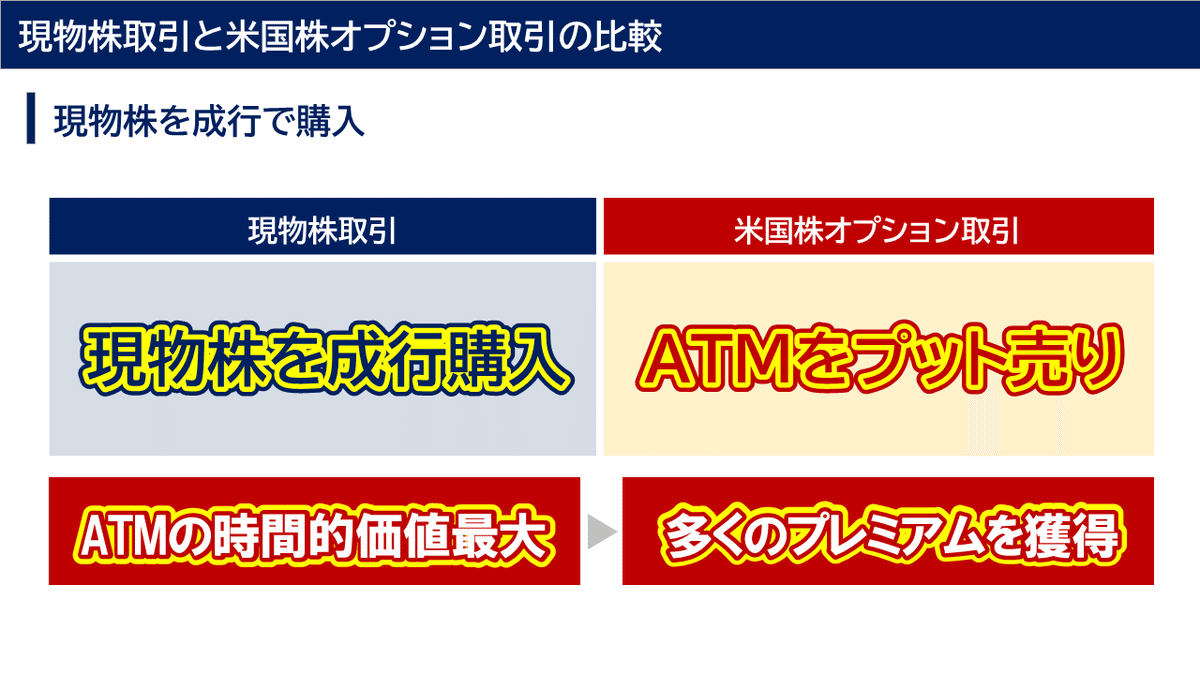

現物株取引と米国株オプション取引の比較

それでは、現物株取引で株を購入する方法とオプション取引で株を購入する方法を比較してみましょう。

上記表をご覧ください。175ドルで現物株を購入する場合、175ドルに指値を入れます。一方、オプション取引では175Pを売ればよいのでしたね。

株価が175ドルまで下がってきた場合、現物株取引の場合は指値が刺さって無事約定となり、175ドルで100株を購入することができます。一方、オプション取引の場合は、175Pを売ることによりプレミアム231ドルを取得することができます。そして、満期まで放置していればよいのです。そして、満期で無事175ドルまで下げていれば、17,500ドルを支払って、現物株を100株取得することができます。どちらの取引も17,500ドルを支払って現物株を100株取得することは同じですが、オプション取引の方はプレミアムを獲得できますね。

株価が175ドル以上だった場合も確認しておきましょう。現物株取引の場合は、指値が刺さらず株を取得はできませんでした。一方、オプション取引も株価が175ドルまで下がらなかったので、現物株を取得することはできませんでした。ただ、プレミアムは取得してますので、231ドルの利益は得ているわけです。

現物株取引とオプション取引を比較すると、株を取得できてもできなくても、いずれの場合もオプション取引はプレミアムを獲得できるわけです。これは現物株取引で指値を入れるよりお得ではないですか?

また、株価が175ドル以上で終わった場合、現物株は引き続き指値を入れ続けるわけですが、オプション取引の場合は、引き続き、175Pを売り続けることにより、権利行使されない限り、プレミアムをドンドン獲得できるというわけです。つまり、現物株を取得するまで、利益を増やせるということです。

また、指値ではなく今すぐ株を買いたいと考えた場合、現物株取引では成行買いをするわけですよね。一方、オプション取引では、ATMのプットを売ればよいわけです。以前の講座でお伝えしましたが、ATMの時間的価値は最大です。これは、高いプレミアムを獲得できるという意味になります。

もし、満期でITMとなれば、多くのプレミアムを獲得して株を取得することが可能となります。また、もし満期でITMとならなければ、プレミアムを獲得して、再びATMのプットを売れば、さらに利益を増やせる可能性がありますよね。

キャッシュ・セキュアード・プットという単語の意味は「現金を確保したプット売り」という意味になります。つまり、権利行使に備えて株を購入するための現金を準備した上でプット売りを行うという戦略なのです。

キャッシュ・セキュアード・プットは、前述のように現金確保プット売りと呼ばれたり、ターゲット・バイイング(略してターバイ)と呼ぶことがありますが、どれも同じ意味で、ただのプット売りのことなんですね。

プット売りは危険!?

これまで、プット売りは、利益限定・損失無限大という説明をしてきました。ただし、キャッシュ・セキュアード・プットでは、株を購入する現金を確保してプットを売るわけですので、株が暴落しても破産ということはありません。なぜなら、権利行使価格で現物株を取得すればよいだけなので。

ただ、現物株を所有した時点で含み損が出ているケースはあります。この含み損は、次回説明をする第2戦略であるカバード・コールを行うことで、ある程度ヘッジできることができるのです。

現金を確保していないプット売りは、キャッシュ・セキュアード・プットではありませんので、当然、危険になります。この現金を確保していない状態でのプット売りを裸プット売り、ネイキッドプット売りと呼びますが、当然、この状態で株価の暴落が起こると大きな損失を負うことになりますので注意が必要です。

本講座では、現金確保プット売り以外のプット売りは厳禁!とお伝えしておきます。

4)まとめ

今回はキャッシュ・セキュアード・プットの説明をさせていただきました。長々と説明させていただきましたが、平たく言えば、ただのプット売りなんです。

ただ、現物株同様にちゃんと株を買う現金を用意してくださいというルールがあるということです。

次回は、ホイール戦略の第2戦略であるカバード・コールの説明となります。

本日も最後まで御覧いただきましてありがとうございました。次回の記事も御覧いただければ幸いでございます!

【免責事項】

※内容の正確性については万全を期しておりますが、私の個人的な視点、理解を示したものであり、完全性、正確性、適用性、有用性等いかなる保証も行っておりません。

※内容に基づく判断については、利用者の責任のもとに行うこととし、一切の責任を負いません。

※内容に関しては、将来、予告なしに変更する場合がございます。

ありがとうございました!