[6/10(月)マクロ、ウォール街はこれまで金利引き下げの回数の減少を全く反映していなかった]

図1. 2023年12月時点で金利引き下げの回数が7回から3回、そして3回から1回に減少したことは債券市場では迅速に反映されましたが、株式市場のウォール街はその動きをこれまで全く反映していませんでした。しかし、今になってようやくゆっくりと反映し始めていることが確認されました。

図を見ると、依然として2024年末までの基準金利の予測は4.75%であることがわかります。

図2. 実際、JPモルガンとシティは3日前の金曜日に雇用レポートが発表される前まで、7月に金利引き下げがあると予測していましたが、強い雇用レポートを受けて、7月の金利引き下げ予測を撤回し、シティは9月、JPモルガンは11月に後退させました。

図3. このデータから、債券市場と株式市場のギャップがどれほど大きいかがわかります。債券市場のFED FUNDS SWAPは4.971%を予測しており、2024年末までに1回の金利引き下げしか見込んでいません。この見通しは図を見ると2023年4月から予測されていることがわかります。債券市場はマクロデータを迅速に反映してきたのです。

しかし、図1のデータによると、株式市場は4月時点で4.6%を予測しており、3回の金利引き下げを見込んでいました。つまり、株式市場と債券市場の見通しは異なっていたということです。

ただし、私が常に分析しているように、債券市場は株式市場よりも一般的に賢明です。最終的に、債券市場の見通しにJPモルガンとシティが徐々に収束していくのです。

参考までに、依然として株式市場は約2回の金利引き下げを予測しています。

図4. 現在、2年国債利回りのチャートを見ると非常に大きなカップ・アンド・ハンドルのパターンが形成されています。これは2年国債利回りがさらに上昇する可能性が高いことを意味しており、債券への投資には注意が必要です。

このパターンに従えば、2023年10月の高値である5.25%を更新する可能性があります。

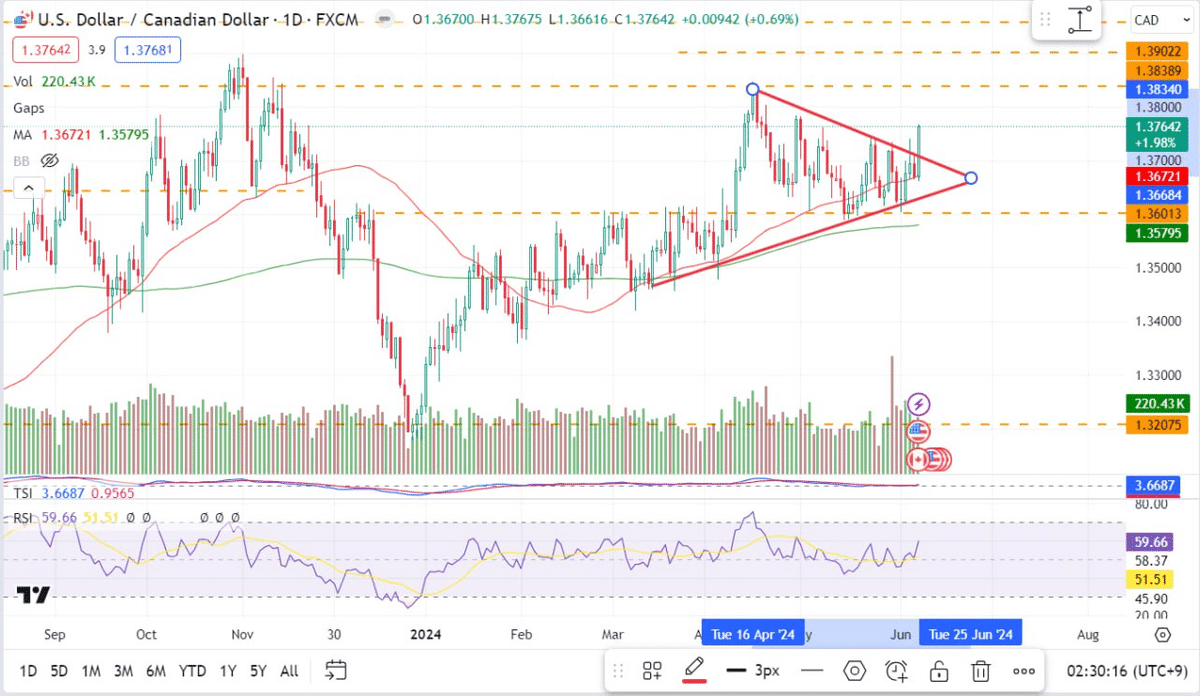

図5. さらに、USDCADのチャートは対称三角形のパターンを形成し、上方にブレイクアウトしました。1.385ドルまで上昇し、その後1.385ドルを超えるかどうかが決まりますが、USDCADが上昇するときにはS&P500には下方圧力がかかります(ドルが上昇するため)。

図6. 参考までに、S&P500は底値であった2023年3月から100%のエクステンションを達成し、さらにダイアゴナル・トライアングルのパターンも形成しています。技術的観点からすると、既に目標に達したという意味です。

現在、2年国債利回りが上昇しており、USDCADの指標も反転しつつあるため、様々なタイミングが重なっている状態です。

技術的に調整が来ても不思議ではないので、特に高評価の企業に対しては保守的に見るべきだと思います。

※もちろん、ショートポジションを取れという意味ではありません。

この記事が気に入ったらチップで応援してみませんか?