本当にはじめての人が読むバリュエーション入門②DCFで考える株価の変動要因

今日は前回学んだ、株価計算のイメージをつかって、株式投資のリターンについて考えてみたいと思います。

※このシリーズではいまのところ「EPS」を面積に直すと表現していますが、最終的には「フリーキャッシュフロー」を面積に直すのが正しいです。そこは今後混乱する可能性があるので先に記載しておきます。

準備ーイメージを数字で表現

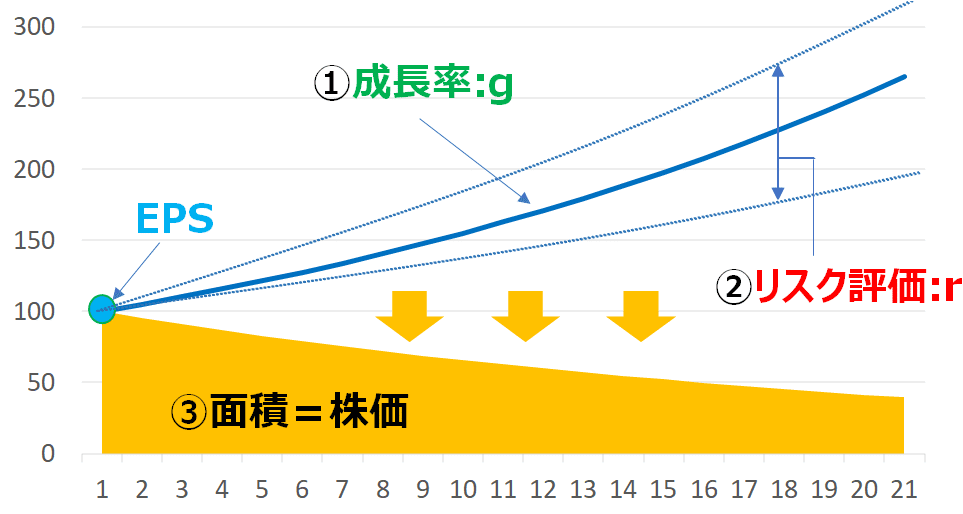

ということで、前回見た最後の図ですが、

面積を出すための公式を先に書いちゃいます。かならずイメージと一緒に覚えてください。式だけだと頭に残らないので。

・出発点のEPS(利益)が成長率gで伸びていきます=青い線

・リスクの評価をして、線を面積に直します=オレンジのゾーン

この2個だけなんです。やるのは。そして、これを2段階にわけるとPERがでてきます。PERを中心に考えると分からなくなります。面積を求める式からEPSという「サイズを決める要素」を取り除くとPERが出てきます。サイズは企業によって違いますよね。利益の額が100億円の会社と、1000億円の会社の株価のサイズをくらべても意味ありません。

【使用上の注意】

・ちなみにこれが使えるのは、一定速度で成長するときだけです。

・利益は次の年の数字を使ってください。公式を展開すると分かるのですが、1年後の利益を使って割引しないとずれちゃいます。こちら参照。

・しつこいですが本来はEPSではなくFCFを使うべきです。

ーーーややこしいので興味あるひとだけーーー

リスク度は、正式には要求収益率や期待収益率、資本コスト、などと呼ばれますがその具体的な水準については違うnoteでかなり詳しく書いています。

(要求収益率-成長率)をまるごと日本株の市場データから逆算した結果、4.5%です。また、違う方法で推定したところ成長率3%に対してリスク度は7.5%となりました。整合的ですね。したがって、私は自分で推計したこの数字の組合せにある程度自信をもっています。

なお、直近の米株(SP&500)はすでに3.5%程度まで下落していると思われます。買い需要の強い指数であればそれくらいの違いは出てくると思います。ポイントは、これは割り算の形になっており、形としては反比例のグラフになることです。要求収益率が1%づつ下がっても、適正株価は1%ずつ下落しません。加速度的に上昇します。

さらに投資家のアンケートとして伊藤レポートの中にこのような表記があります。

国内勢の中央値は7%、海外勢は7と8%の間ぐらいですね。この結果からも7.5%というのはいいところだと思います。

ーーーーややこしいの終わりーーーーーー

それでは、株価が動くパターンをいくつか整理してみます。

【前提】

・当初は成長見通しは5%

・当初は要求利回り(リスク度)は10%

・0年目時点の理論株価は100/(10%-5%)で2000円

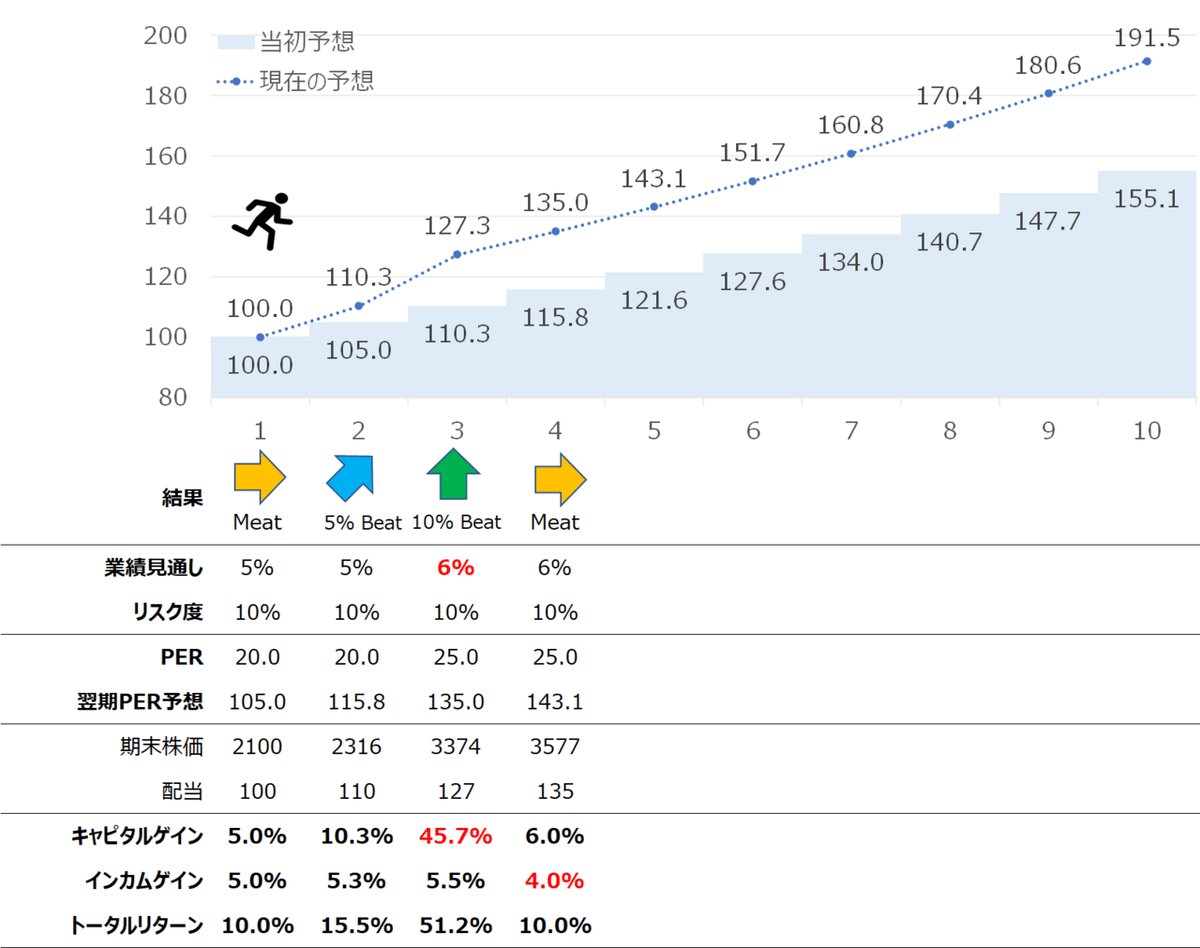

ケース1:想定通り進んだ場合(ミート決算)

(※表中の翌期PER予想は翌期EPS予想のミスです。後から気づきました)

さて、1年目は予想通り着地しました。将来予想も変わっていません。それではリターンを計算します。理論株価は、EPSが5%増加したことから2100へと5%増加します。すなわちキャピタルゲインが5%です。

成長率の分、株価が上昇しました。これだけでいいですか?

だめです。なぜならすでに企業は100という利益を生んだからです。これを全額配当で受け取ると仮定します。インカムゲインは100/2000=5%です。

したがって投資リターンは10%になります。ん??直感に反しますか?たぶん最初はイメージ湧かないと思いますが、株式投資のリターンは企業の成長率ではありません。結果的にそうなることもありますが、そうではありません。

前回のnoteで、みなさんはバリュエーション対象の企業について将来業績を描き、それをもとに株価を決めました。

そのとき、すでに成長率gについて織り込んでませんでしたか?株価というのは、その時に入手可能な情報をがっつり織り込みにいきます。したがって、”高成長である”という事実そのものは将来のリターンに影響しません。そのせいで、すでに株価が高いところにいるため、リターンがあがりません。

もし業績予想通りに企業が成長しても、それはすべて価格に入ってしまってます。さて、ここまで整理したうえで、2年目に突入していきましょう。

2年目:待望のビート(将来見通しは変わらず)

2年目は5%ビートしました。105の予定が105×1.05=110.25を記録しました。新しい株価は新しい次期予想(当初より5%上)のを使って2315.25となります。キャピタルゲインは2315.25/2100-1=10.25%です。インカムゲインは110.25/2100=5.25%です。

合計で15.5%のリターンがでました。これは、当初出るはずだったリターン=10%の5%増しです。1.1×1.05-1=15.5%です。

3年目:またビート(6%成長予想にアップグレード)

2回連続決算をビートしたことで、市場の評価は高まりました。先々の成長見通しが5%⇒6%に加速しました。リスク認識は変わっていないので、マルチプルが上昇した形になります。PERが20から25倍へ上昇していることが表からわかります。

キャピタルゲインは、理論株価の上昇によって45.7%。インカムゲインは5%のはずでしたが10%ビートしたので5.5%になりました。合計で51.2%も儲かりました。さっきのパターンでいえば10%ビートだと、1.1*1.1-1=21%の儲けのはずでしたが、見通しが強化されたことでバリュエーションが25%切り上がりましたことで大きな利益がでました。

4年目:今度はミートにとどまる(見通し変わらず)

今度の注目点は、インカムゲインが4%になったことです。それでも合計のリターンは10%です。”株のリターンは業績がMeatしてるかぎり要求利回りになる”ということです。

ーー【重要】ーーーーーーーーーーーーー

これは当たり前で、将来の利益(本当はFCF)を前提として、要求した利回りになるように逆算して株価を付けているからです。予想通りの利益(FCF)をデリバリーしたのであれば、要求利回りが投資家のリターンです。

高いリスクを負担したことに対する報酬といってもいいでしょう。リスクは高かったのに予想通り業績を出した会社は立派ですし、投資家も立派です。リスクを負担した対価としての高い利回りです。

逆に言えば、高いリスクの会社を楽観的に(低い要求利回りで)プライシングして投資してしまうと、せっかく業績を叩き出したとしても低いリターンしか出ません。なぜなら、最初に楽観的なプライシング(高い株価)で投資しているからです。持ち値が高すぎるのです。ミスプライスは低いリターンに直結します。だからバリュエーションが大事なのです。

ーーーーーーーーーーーーーーーーーーーー

さて、なぜ配当によるリターンが下がったのでしょうか?

これはPERの裏返しです。この設例では、利益を全額配当しているので、配当/株価=利益/株価は、株価/利益=PERの逆数になります。株価が高く評価されているため、単年度の利益は株価対比で小さくなります。将来期待で株価が膨らんでいるんですね。

これで配当利回りが低下したことを責める人がいるでしょうか。将来の成長余地が増して、成長株として最高の動きをしているのですから、配当利回りが下がっても問題ありません。見通しがアップグレードされた時点で大きなキャピタルゲインを得ているわけですから!配当利回りにもファンダメンタルズに応じて適正な水準があるということです。ただ高ければいいというわけではありません。

5年目:ミートだけど市場が抱くリスクが下がった!

この決算は通算5度目ですが一度もミスっていません。そこで市場のマネジメントに対する信頼が高まり、リスク度がさがりました。それに伴い、またマルチプルが上昇しました。キャピタルゲインは41.3%となり、インカムゲインの4%と併せて45.3%の利益です。通算でダブルバガー達成しています。

6年目:またもミート

さて、ここで問題です。リターンの分解はキャピタル&インカムで何%ずつでしょうか。正解は少し下に貼ります。

どうでしょうか。当たりましたか?まずこの株はリスクが下がり、高い株価がついています。その分、ただ業績をビートしてもリターンが出にくくなります。トータルは9%で、うちキャピタルゲインは成長率と同じ6%です。

7年目:初めてのミス

10%のミスです。やってしまいました。当初のEPS予想は160.8でしたが144.7しか稼げませんでした。しかし、市場は”これは一過性だろう”と許してくれたため、マルチプルの前提であるリスクや成長率は無傷でした。

その結果、キャピタルゲインは1.06*0.9-1=▲4.6%となりました。インカムも、利益が減った分、3%×0.9=2.7%になってしまいました。大したダメージにはならずホッとしましたね。

8年目:またもミス(見通しが4%成長に低下)

やってしまいました。企業の成熟に伴い成長率が鈍化したことが見透かされ、5%のミスをきっかけに成長力に懸念が台頭。6%あった成長力見通しは4%まで下落しました。

その結果、マルチプルは最初の20倍と同じところまで戻ってしまいました。それでも、最初よりかなりEPSが高いですから、株価はもとには戻りません。それでもこの年の下落は痛い!

9年目:ミート決算

ミートしたのでリターンは9%です。もういいですね。

10年目:ミートしたものの見通しが低下

結局、成長期待はさらに低下したものの、事業も成熟しリスクも下がったため要求利回りも下がりました。バリュー株価したということですね。結果としてマルチプルは25倍のままです。

運用成果の振り返り

まず、トータルリターンを当初予想と比較します。当初予想は10%のリスクでしたから、トータルリターンは年率10%の予定でした。それに比べるとやや劣る結果となりました。やはり8年目のミスが痛かった、、、

右グラフのPERを見れば明らかですが、8年目の決算で評価がぽきっとおれてしまったのが厳しいですね。成長企業としての評価がされていた5-7年目にエントリーしていたら死んでました。

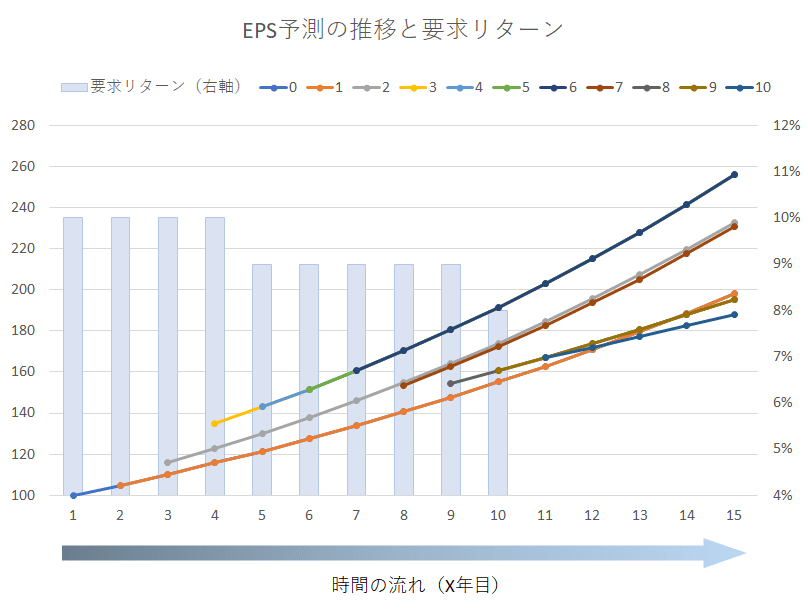

1年1年進んでいくイメージをDCFに重ねる

ちょっと見にくい図ですが、これは毎年の”将来予想”を示しています。

また、棒グラフは右軸において、要求リターンを示しています。

サポートしてもらえたら週5でアップできるかも!