2024年前半の日米株式市場の総括と後半戦の投資戦略

1.はじめに

今年も気が付けば半分が終わろうとしている。毎年感じるが、月日の経過は本当に早い。今年の市場は、米国の利下げが6回~7回も実施されるのではないかという大いなる期待の中でスタートした。それが足元では、未だに利下げは行われていない。そして年内の利下げは12月の年末に1回程度というところまで、期待は後退している。僅か半年の間の変化としては、非常に大きいだろう。しかし、そうした利下げ期待の後退で株価が崩れているかと言えば、まったく逆の展開になっている。世界の主要国の株価は軒並み、史上最高値を更新しているのだ。さて、今回は今年の前半の市場を、日米の市場を中心に整理する。その上で、今年の後半から来年の市場動向についてのポイントを考察する。

2.日本株の24年前半のまとめ

(1)昨年11月を起点とする強い上昇相場

今年前半の日本株は極めて好調である。特に年初からの3カ月間のスタートダッシュは市場を驚かせた。私自身も、年前半は日本株はもみ合う展開を想定していたことから、スタートダッシュの展開はサプライズであった。実際にどのような動きだったのかを確認しておこう。まず、足元の株式相場は、日米株共に年初からではなく、昨年の11月を起点に考えていく必要がある。ここが重要だ。下のチャートのように昨年10月末から12月末までの2カ月間で日経平均株価は8.4%も上昇し、3万4千円台という直近高値近辺へと水準を切り上げていたのである。

米国のS&P500も同じく、昨年11月を起点に上昇しており、こちらも10月末から年末までの2カ月間に13.7%も上昇している。すなわち、今年がスタートする前に、昨年11月以降の米国株の上昇がブルマーケットを形成していたのである。

なぜ、昨年11月以降に米国株を中心に株価は上昇基調になったのだろうか?それは、昨年の11月の段階で市場のそれまでの不安を和らげる3つの要因が発生したからだ。

① ハト派的なFOMC

FRBは昨年7月に利上げを停止した。しかし、疑心暗鬼の中の利上げ停止であり、市場ではまた利上げが再開されるリスクを警戒していた。しかし、パウエルFRB議長は、FF金利の水準について、「著しく引き締まった」と発言して、5.25-5.5%のFF金利の水準が米国経済にとって懲罰的な金利水準であることを示した。更に「Tighter financial condition」という言葉を声明文に初めて追加した。これは、長期金利の上昇を嫌気して、株価が大きく下落したり、市場の変動率が上昇したり、クレジットスプレッドが拡大したり、住宅ローン金利が借り入れ不能なほど上昇するなどの、長期金利上昇が引き起こす市場の厳しい環境変化を示すが、こうした過度の引き締まりが米国経済に及ぼす影響に警戒を示したのだ。これは、市場ではハト派的と捉えられた。

② FRBのハト化を裏付ける米国労働市場の鈍化と労働生産性の改善

そして、FRBの利上げ停止判断をサポートするような経済指標データも出てくる。1つは11月に発表された雇用統計だ。非農業部門雇用者数が15万人の伸びで市場予想を下回った。失業率は小幅に上昇して3.9%となり、平均賃金は前月比0.2%と鈍化した。米国労働市場の緩やかな減速を示すものとなり、先般のFOMCで2会合連続の金利据え置きを決めたFRBとしては、非常に心地よい結果となったのだ。

更に米国の7-9月期の労働生産性は前期比年率4.7%の高い伸びとなった。生産性の伸びが高ければ、高賃金のなかでもインフレを抑制しながら、高成長を実現できる。インフレ長期化で悩む米国にとっては、非常に良い状況が示されたのだ。

③ 財務省の配慮(四半期定例入札の国債増発抑制)

実は昨年の9月から、10月の米国の債券市場では「バイヤーズ・ストライキ」という言葉をよく耳にした。当時は全米自動車労働組合(UAW)がストライキを行っていたこともあり、それにちなんだものだ。要するに米国債の買い手がストライキを起こしているかのように、市場に出てこないという状況だ。この時は、米国債のタームプレミアムが大きなテーマになっていた。米国債の増発が続くなか、国債の消化はできるのか?こういう懸念からプレミアムが上昇し、債券の買い手が過度に慎重になることで、長期金利が不安定に上昇していたのである。

下のチャートのように、債券の変動率を示すMOVE指数も急上昇していたことが確認できる。

こうした不安の中、財務省は11月の四半期定例入札において、市場予想よりも国債増発を抑制した。しかも、10年債と30年債などの長い年限の債券の発行ペースだけを減速させた。市場から見ると、財務省が「長期債、超長期債市場の買い手不足に配慮した」という判断になる。そのことで、11月以降にタームプレミアムが急速に低下していくのである。上記の3つの要因により、11月以降の米国債券市場は安定し、それに伴い米国株式市場のマインドは急速に改善していく。

話はこれで終わらない。実は11月に市場マインドが改善する中、11月後半から12月のFOMCにかけて、FRBからクリスマス・プレゼントが送られてきたのだ。まずは11月後半の講演でウオラー理事が「FRBは景気が良くても、利下げができる」と発言し、景気を刺激するためではなく、金融正常化のための予防的な利下げの可能性に初めて言及したのだ。これで米国の金利は急低下した。そして、12月のFOMCだ。既に市場の利下げ期待が高まっていたことから、市場ではパウエルFRB議長はタカ派的に振る舞い、市場の楽観ムードを牽制すると思われていた。しかし、FOMCは超ハト派的だったのだ。ドットチャートも、相当にハト派的であったほか、パウエル議長も「利下げのタイミングが議論された」と明確に発言した。これは、「利下げはもう始めることは決まりました。後は、いつからかな?という議論をしています」ということだ。パウエル議長は「まだ勝利宣言はしない」として、インフレの動向を警戒していることをアピールしたものの、市場は大いに沸いたのだ。市場では、「パウエル議長に何があった?」、「同じパウエルか?」「他のハト派メンバーの圧力に負けたのか?」、「トランプ氏の再選の阻止のために、株高政策に加担した?」などと、色々な話題が出た。それほど、インパクトがあったのである。いずれにしても、米長期金利は4%を割り込み、一時は3.7%台まで急低下したのだ。

(2)年初から3カ月間の異常な日経平均の強さ

こうした株式市場にとっても、債券市場にとってもバラ色的なムードで、昨年末は終了した。しかし、多くの市場参加者は、年初からはいったん市場は落ち着くだろうと見込んでいた。特に日本については、年初に能登半島地震が発生したり、羽田空港で飛行機事故が起こったりと不穏なムードであったほか、中東のイランではテロ事件、そして1月13日の台湾総統選挙を前に中国が威嚇的な行動も取っていた。北朝鮮も最高会議において金正恩総書記が「韓国との統一はあり得ない。第一の敵国とする」と方針変更を示した。こうした地政学リスクも重しとなり、当面は日本株の上値は重いと予想された。ところが、日経平均株価は予想に反して大きく上昇した。下のチャートのように、1月から3月にかけては急角度で上昇している。なんと、この3ヶ月間で33,464円から40,369円まで値幅で約7千円、変化率では20.6%も上昇したのである。

正直、驚いた。この間に日経平均株価のパフォーマンスは、他国を大きく上回っている。年初から3月末までの主要国のパフォーマンスを比較したのが下の表だが、日経平均株価はS&P500を10%以上もアウトパフォームしている。かなり珍しいことだ。

この時期の日米の騰落率トップ10銘柄を挙げておこう。

問題は、何故これほど日経平均株価が好調だったのか?と言う点である。当時、よく指摘されていた日本株上昇の要因は以下のものだ。

①日銀のマイナス金利解除の思惑の後退

②日本企業の改革への期待

③海外投資家の日本株再評価

④デフレからの完全脱却、インフレ社会へ

⑤新NISA開始による需給のサポート

⑥EPSやPERから判断される上値余地の大きさ

⑦中国からの資金逃避、受け皿としての日本株投資拡大

しかし、これらの要因の内、大半のものは2023年から市場が認識していたものであり、決して新たな材料ではない。24年に突入して、いきなり日本株が上昇した理由としては、あまりに説明力が弱いと考えている。私は単に売り物がないときに、新高値を抜けたことで、ショートポジションが踏みあげられ、するすると上昇しただけと考えている。数十年ぶりの高値を超えるということは、そういうことだ。実は似たような相場展開は昨年の5月から6月にも起こっている。5月31日が3万887円、6月1日は31,148円となり、6/6には32,506円まで上昇した。6/8には31,641まで押し戻されるものの、6/16には33,706へと跳ね上がった。あの時の相場である。

当時も特段の要因はなかった。資本コスト経営やら、バフェット効果やらは、既にその前から日本株を押し上げてきた。単にバブル後の新高値を更新する中で、先物やオプションのショート勢が踏みあげられて、ロスカットが荒れ狂う展開になっただけだ。30年以上ぶりの高値水準であるため、高値で買ってしまい、「しこっているポジション」もないため、とにかく「売り物」が少ない。こうした中で、ショートポジションが踏みあげられると、マーケットは、するすると噓のように上がっていく。これも株式市場の1つの姿なのだ。特に今回は数十年ぶりの高値を更新していく中で、ついにバブル時の最高値である38,915円という市場参加者の誰もが知っている史上最高値を更新したのである。こうなると、日経平均は5万円になるとか、10万円になるとか、色々と新たなストーリーが自然と加わってくる。そういうムードの中で3月22日には4万1千円まで上昇したのである。

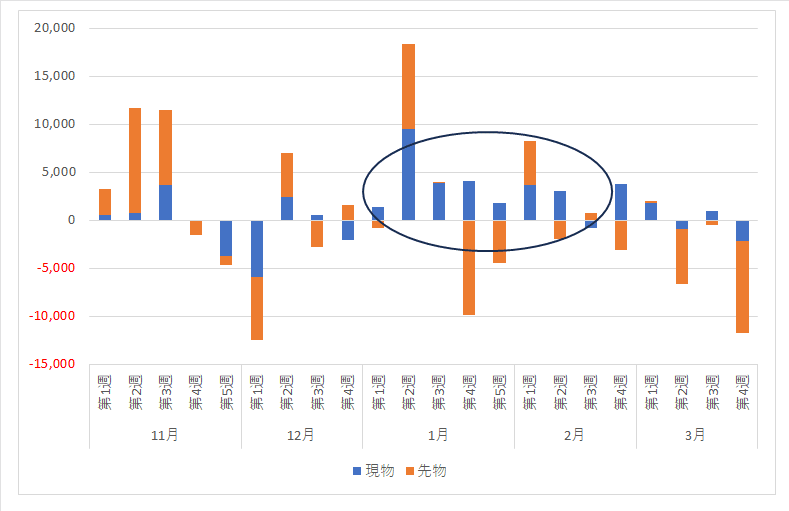

もちろん、日本企業の改革への期待、デフレからインフレ社会への期待は相応に大きく、そうした期待感は年初の海外投資家の売買動向にも表れている。下のチャートは、海外投資家の日本株フローについて、現物と先物に分けたものだが、年初から2月中旬くらいまでは、現物の買い越しが継続している。

下の表は年初から3月末までのPERの変化率である。日経平均株価はPER14倍台から17倍へと切り上がったのだ。この間の変化率は15.8%である。他の主要国の指数と比べても、PERの切り上がりは突出している。

株価は、言うまでもなくEPS(業績)×PER(期待)で構成されている。年初からの日本株の上昇が期待に支えられたものであることが分かるだろう。株価は長期的には業績に収斂する。PERの切り上がりによる株価上昇は、構造変化を伴わないと、短期的な期待に終わることが多い点は注意しておきたい。

(3)徐々に冷静になる日本株の状況(4月~6月)

さて、足元では年初から3カ月間の日本株への期待が徐々に剥落している状況と思われる。下のチャートのように日経平均株価をS&P500で割ったNS倍率は3月までに大きく上昇している。日経平均株価の上昇に対して、S&P500の上昇がアウトパフォームしてきたことを意味している。しかし、その後はNS倍率は低下の一途だ。日経平均株価自体は底堅いものの、史上最高値を更新する堅調地合いの米国株にサポートされており、米国株が下落していれば、日経平均株価は大きく水準を下方シフトさせた可能性もある。

外国人の日本株への投資も停滞している。下のグラフは度々お見せしているが、海外投資家の日本株フローの年初からの積み上げを比較したものだ。今年が紫色、アベノミクスの2013年が青色、そして昨年の2023年がオレンジ色だ。2013年のアベノミクス時は、1年を通じて海外投資家は日本株を購入した。昨年は4-6月期こそ好調だったものの、その後は失速した。今年は年初こそ好調だったものの、その後は低調な動きとなっている。盛り上がっていないのである。

この日本株の伸び悩みは、特に驚くことではない。日本株に期待されていた要因が剥落しているからだ。

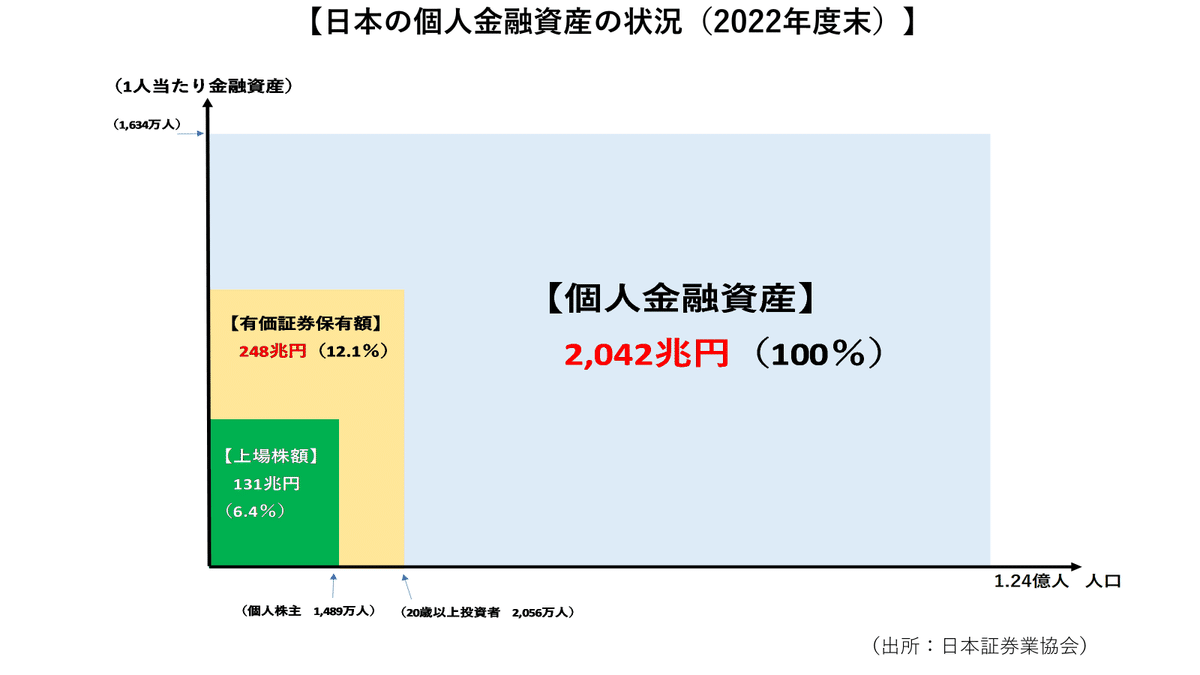

まず新NISAの状況を確認しておこう。22年度末で日本の個人金融資産は2000兆円を超える。その50%以上が預金であることはよく知られている。日本の個人金融資産の内、有価証券運用は12.1%の248兆円、その内株式投資は131兆円で全体の資産の6.4%と報告されている。ちなみに日本の個人株主は1500万人弱だ。(下図)こうした状況であることから、まだまだ潜在力として、日本のマネーが貯蓄から投資へ拡大する余地は大きい。岸田政権においても、「貯蓄から投資の加速は重要な国家戦略」として位置づけられている。

そういう中で、24年より新NISAがスタートした。日本証券業協会によれば、今年の2月のNISA買付額では全体の8割以上が成長投資枠のようだ。そしてNISA買付額の46%が国内株に向かったようだ。

ちなみに、同じく日本証券業界がまとめた証券会社10社のデータによると、24年1月~2月の買付額(1カ月平均)は、成長投資枠が1.5兆円で、前年の同じ時期から3.3倍に拡大し、つみたて投資枠は2700億円で前年同期比で3倍となったようだ。

また本屋などでは、投資の本などがベストセラーになっており、新NISAのスタートにより、着実に日本における投資熱は拡大しているように思われる。今後、日本は大相続時代に突入し、お金を持っている高齢者から若者への資金がシフトしていくため、長い目で見れば日本株の投資の裾野は確実に拡大していくことだろう。ただし、今年と言う点においては、新NISAの成長枠に待機資金はもうシフトしたと思われ、今年の1月~2月のようなフローは見込めないだろう。つまり、もう材料になるほどの資金フローは見込めないということだ。

次に日本がデフレを完全脱却して、他国のように賃上げができる国になったという期待感だが、その大きな注目イベントである春闘がほぼ終わった。今年の春闘の賃上げ率は、市場の予想を大きく上回るものだった。直近の集計では4900を超える組合の加重平均で5.08%と1991年以来の5%超えとなった。また300人未満の中小組合でも4.45%の高い賃上げ率が報告されている。一見すると、デフレ社会を克服したように見える。

しかし、市場が冷静になるにつれて、「本当に賃金と物価の好循環なのか」という疑問も浮上してくる。この賃上げがデフレ社会を克服したことによる賃上げではなく、単に深刻な人手不足を反映した賃上げではないか?という懸念だ。日銀短観の調査によれば、日本の大企業も中小企業もバブル期並みの人手不足の状況だ。しかし、バブル期が景気の好調による人手不足であったのに対して、現在は明らかにそういう状況ではない。

法人企業統計による大企業と中小企業の営業利益を見ておこう。大企業の営業利益は好調だ。積極的に賃上げをするべきであろう。しかし、中小企業の営業利益は伸びていない。零細企業においては3年連続の営業赤字であり、そもそも賃上げを行う原資がない。こんな状況で賃上げをするとしたら、賃上げをしないと既存の社員が辞めてしまったり、新人を採用できずに会社が「人手不足倒産」に陥るからだろう。賃上げとは、1回切りでは何の意味もない。持続することが重要なのだが、人手不足による身を切る賃上げが継続できるわけがない。

「人手不足」は、日本の現在のキーワードである。2010年代の人口減少は、需要の減少を通じてデフレ現象を引き起こしてきた。日本では2008年から総人口は減少しており、本来は需要と供給の両方が減少するのだが、労働供給については、高齢者や女性を労働市場に参加させる政策により、労働力人口は2010年代は上昇してきた。

しかし、そうした供給増にも限界がある。足元では、人口減少の影響で需要も減少しているのだが、局所的には労働力の供給不足が一段と目立つ展開になってきた。帝国データバンクが実施した業績下振れに関する調査では、「人手不足の深刻化」を挙げる割合がトップになった。

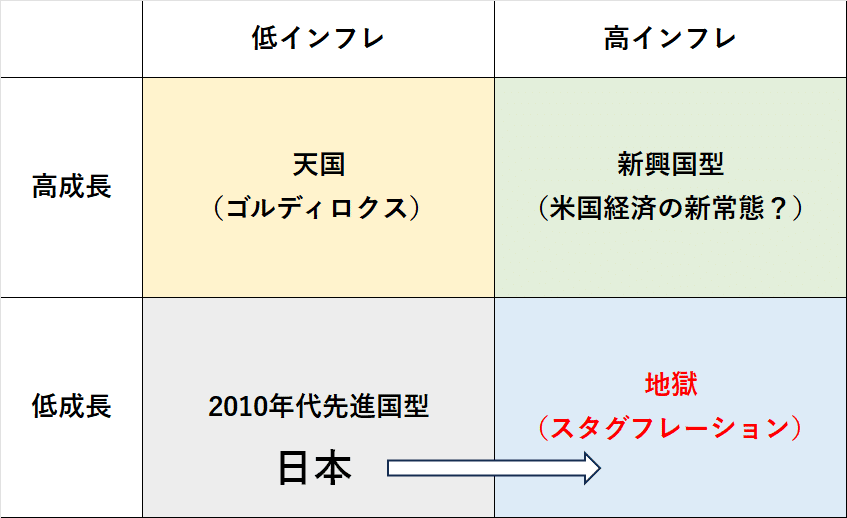

人口減少は2010年代には需要不足として、低成長の要因となってきたが、2020年代は需要不足だけでなく、供給不足の側面が強くなってきたのである。これは、大袈裟に言えば「ミニ・スタグフレーション」要因である。

下の図は、インフレと成長のマトリックスだ。2010年代の日本は、人口減少による需要減、労働力人口増加による低インフレを受けて、「低インフレ・低成長」のゾーンに位置していた。これが足元では、「高インフレ・低成長」ゾーンに移行している可能性があるということだ。

こうした状況の中で、4月後半からゴールデンウイークにかけて、急激な円安が進行した。日銀金融政策決定会合後の記者会見で、「足元の円安水準は、懸念するようなレベルではないのか?」という記者の質問に対して、植田総裁は明確に「はい」と答えてしまった。もちろん、この総裁の言葉だけで円安が進んだのではなく、円安が進みやすい環境の時に、そのトレンドをプッシュしてしまっただけである。しかし、この発言後になんとドル円相場は160円台にまで一気に上昇した。政府はこの急激な円安を止めるべく、4月後半から5月の1カ月間で2回に渡り、約9.8兆円もの円買い為替介入を実施した。過去最大の為替介入であり、この24年の介入は日本の為替市場の歴史に刻まれることになった。確かに下のドル円相場の長期のチャートを俯瞰すると、なにやらチャート的には大きな抵抗線もなく、するすると1978年の189円台まで上がってしまい、そこを抜けると250円へ向かっても不思議ではない形状をしている。政府としても160円近辺で円安を阻止する必要があったのだろう。

いずれにしても、政府が必死になって円安を止めようとしている姿は、新聞やテレビでも幅広く報道されることから、生活者は「物価高なのは円安のせいだ」、「円安=悪いもの」だと感じている。市場でも円安に進行すると株式市場が売られる局面が増えてきた。これまでは「円安進行=企業利益改善=株高」というのが基本的な構図であったが、この頃から「円安進行=政府の介入による為替市場の乱高下=日銀による政策金利引き上げ=景気悪化や企業利益の打ち消し」という思惑が強くなったのだ。そして、この状況は現在も継続している。日本の株式市場には、「介入効果は限定的であり、為替相場は引き続き、どこまで円安に進むか分からないね」という不透明感と、「日銀は円安を防止するために利上げを加速させるのでは?」との警戒感、そして「日本の景気は大丈夫なのか?」という不安がミックスして蔓延しているのだ。

3.24年下半期以降のポイント

さて、こうした前半の状況を踏まえて、24年下期はどのような点がポイントになるのだろうか?私は24年下半期以降のポイントとして、「3つのE」に注目している。

(1)出口戦略

① 中央銀行の出口戦略

世界の中央銀行は出口戦略に苦労している。言うまでもなく、FRBはインフレ抑制のために5.25%~5.50%まで引き上げた高金利政策を、経済を壊すことなく、正常化させることに必死に取り組んでいる。ここまでは、奇跡的とも言えるほど順調に進んできたが、このところ局所的に米国経済の減速が見られ始めている。一方でインフレの高止まりにより、利下げサイクルに入ることにも慎重だ。FRBの仕事は、利下げを開始した時点で終わりではない。利下げを開始した後も、経済の状態を用心深く診断しながら、どのようなペースで、どこまで利下げをするのかという難しい判断をすることが要求される。インフレを抑制する際には、ある意味でバランスは不要だった。高い金利を維持して、タカ派的なコメントをすれば良かったのだ。しかし、出口戦略においては何よりもバランスが重要になる。

日銀はより難しい状況にある。何事の政策にも副作用がある。アベノミクス下で、黒田前日銀総裁は異次元の金融緩和政策を実施した。下のチャートは、日銀の政策金利の推移だが、緑色の期間がずっとマイナス金利政策である。

日銀のバランスシートは、アベノミクス開始前の140兆円程度から、足元では760兆円へと5倍以上も拡大した。デフレ脱却のためとはいえ、まさに異次元の金融緩和を進めてきたことに驚かされる。

この異次元の金融緩和からどのように出口戦略に向かうのかというのは、黒田日銀時代から市場の大きな関心であったが、黒田前総裁はいつも「出口戦略は時期尚早」として、出口戦略の道筋を示すことはなかった。市場では、「相当な痛みを伴うはずだ」というのが共通見解であり、ゆえに黒田前日銀総裁の任期満了に伴う総裁交代は、日本株にとっての大きなリスク要因として、警戒されてきた。しかし、不思議なことに驚くほどスムーズに日銀総裁の交代は完了した。黒田日銀総裁の後任としては、雨宮副総裁や中曾元副総裁が有力とされてきたが、実際には学者をバックボーンとする植田氏が選ばれた。そして、この植田新総裁の誕生を、市場は「日本のバーナンキ総裁」などと呼んで、歓迎した。そして、植田総裁は実際にマイナス金利政策を解除し、YCCコントロール政策も撤廃した。気が付けば、金利水準こそ相変わらず低いものの、日銀の政策は非伝統的な金融政策から、限りなく伝統的な金融政策に戻っている。恐れていた深刻な副作用は起こらずに、市場は大きな混乱のないまま、金融政策の正常化(出口戦略)が進んだかのように見えた。

しかし、そうは甘くなかった。それが足元の円安である。おそらく、異次元の金融緩和政策からの出口の副作用は、「円安進行」という形で為替市場で痛みを受けるか、「円金利上昇」という形で円債市場で引き受けることになる。もちろん、両方の市場で痛みを受けることもあり、そうした痛みが大きいと、株式市場にも波及し、「トリプル安」となる。ヘッジファンドなどは、この状況をよく分かっている。だから、「日銀アタック」の取引として、円金利先物ショートと、為替市場における円売りポジションを同時に仕掛けてくるのである。日銀が円債市場を守ろうとして、円金利の引き上げを緩やかにすれば、為替市場では円安が進みやすくなる。一方で円安を止めるために、政府と協力して円金利を引き上げれば、円の長期金利が急上昇して、株価が下落する。円債マーケットと、為替市場を同時に守ることは、非常にラッキーな展開にならないと難しいのだ。ラッキーな展開とは、米国のインフレが抑制され、FRBが利下げサイクルを開始してくれることだ。こうなれば、円安リスクが軽減するために、日銀はゆっくりとしたペースで出口戦略に向かうことが可能になる。政府は為替介入をしながら、そういうラッキーな展開になるまでの時間稼ぎをしているのが足元の状況だ。この日銀の出口戦略の行方がどう進展するかにより、24年下期以降の株式相場も大きく変わってくるだろう。ベストシナリオは、FRBが利下げサイクルを早期に開始し、為替相場が145円~155円程度で安定推移し、日銀は比較的緩やかなペースで利上げをしていくものだ。これが実現すれば、日経平均株価も史上最高値を年内に更新するだろう。一方で、円金利が乱高下したり、為替市場で激しい円安が起こったりすれば、先行き不透明感を嫌う株式市場は大きく売られると思われる。円安で企業業績が上振れるから買われるという単純な話ではない。

② 2つの戦争からの出口戦略

ウクライナ戦争は丸2年が経過した。イスラエルとハマスの戦争も半年があっという間に過ぎた。この戦争が長期化することは大きなリスクである。今年、ジョンズ・ホプキンス大学の特別教授であるハル・ブランズ氏がフォーリン・アフェアーズに「世界戦争の足音」という論考を寄稿して話題になった。ブランズ氏は、「世界は1940年代のように複数の紛争が1つの戦争へ統合されていく局面にあるかもしれない」と指摘し、「仮に東アジアでも戦争が起こり、それが他の地域で進行している戦争(ウクライナ戦争、イスラエル戦争)と重なり合えば、1940年以来の状況が出現するかもしれない」と警告している。いずれにしても、この戦争がどのような形で出口に向かうのか、そして出口から抜けられるかというのは引き続き、市場にとっても重要なテーマになるだろう。もちろん、戦争が終わることは、株式市場にとってはポジティブだが、今回の戦争は終わり方も重要になる。

ちなみに、ウクライナ戦争は、戦争が長期化する中で、西側諸国のウクライナへの支援はどんどんエスカレートしている。下の表にまとめたが、当初は西側諸国は核保有国のロシアを刺激することを警戒して、戦車や戦闘機のウクライナへの供与を否定していたが、結局は認めた。そして、つい先日は限定的とはいえ、米国の兵器によるロシア領への攻撃も容認されたのだ。やはり、戦争というものは、自然にエスカレートしていく性質があると考えたほうがいいだろう。仮にロシアが戦術核などを使用する事態になれば、戦後の国際秩序はまた1つ崩壊することになる。

イスラエルとガザの戦争は、長引けば長引くほど、米国のダブルスタンダードの醜態を世界に晒すことになる。また、イランがライシ大統領が事故死したことで、ハメネイ師の後継者選びが振り出しに戻ってしまった。ハメネイ師は1989年からイランの最高指導者として、イランを統治してきた。既に85歳で健康不安も抱える。今の状態のイランで、ハメネイ師に何かあれば、イランでは革命防衛隊の暴走、国内の内戦など、様々なリスクも想定される。核開発も急いで進めることだろう。ハメネイ師が健在なうちに、一刻も早くイスラエルとガザの戦争を終わらせることが重要だ。

(2)Election(選挙)

今年は選挙イヤーだ。下の表のように何かと選挙結果は荒れている。青字は今後の予定だ。

もちろん、最大の注目は米国大統領選だが、日本株においては秋の自民党総裁選も重要だ。現在は国会の会期中だ。衆院解散は国会が開いてないとできないことから、今月の21日までに国会の会期延長がなければ、実質的に衆院解散は見送られ、自民党総裁選モードに移行していく。可能性は低くなったが、衆院解散と株価の関係は以下の通りだ。解散から選挙日までに平均で5%上昇し、選挙日から3ヶ月後には平均で更に6%も上昇している。政権交代が起こった2009年と2012年については解散から選挙日までに約10%も上昇している。すなわち、一般的には「衆院解散は買い」なのである。しかし、今回は仮に解散があった場合は、株式市場は売りで反応するだろう。政権交代の可能性もあり、そしてその政権交代が強く望まれているわけではないからだ。

次に自民党総裁選と日経平均の関係性を見ておこう。下の表の通りだが、新総裁誕生から3ヶ月後の株価の状況は芳しくない。緑色は総裁が後退した局面だが、これも冴えない。但し、2008年9月は金融危機の時期に該当し、この期間に日経平均は▲28%も急落している。これを除外すると、総裁交代時の平均は+3%となる。「衆院解散は買いだが、自民党総裁選はあまり動意なし」と捉えておくべきだろう。

但し、今回の自民党総裁選は、日経平均株価を押し上げる可能性はある。何故なら日本で初の女性総理が誕生する可能性があるからだ。総裁候補のキーワードは「K」である。岸田首相の「K」、そして初の女性総理になる可能性がある上川外相の「K」、国民に人気の高い小石川グループの「K」、敵が少ないことが魅力の加藤勝信氏の「K」、そして宏池会の「K」などだ。小池百合子さんも「K」だが、この人はもう関係なさそうだ。仮に日本で初の女性総理が誕生することになると、株式市場は沸くだろう。海外投資家にとっては、「日本が変わった」と捉え、変化の乏しい日本の社会の変化を好感する可能性は十分ある。もちろん、そうした買いは最初だけだが。

次に米国大統領選だ。これはトランプ候補の副大統領が決まり、より状況がクリアになってから、改めて取り上げるつもりだ。現段階では、市場が気にするであろうトランプ氏が大統領になった場合の政策を紹介しておく。

上記のような政策が想定されるが、株式市場や債券市場への影響は簡単ではない。私はトランプ氏は、「株式市場を自分の成績表」と発言し、株安を極度に嫌っていたこと、不動産会社の経営者らしく、「金利が低いことは良いことだ」という価値観を持っていること、バイデン政権と異なり「規制緩和重視」であることから、基本的に株式市場にはフレンドリーな大統領だと考えている。但し、財政拡張によりインフレが再燃するリスクや、世界との軋轢、中国との関税合戦の再開リスク、あるいは予測不能な行動など、時々の状況により、市場のボラティリティは高くなるであろうと考えている。

(3)景気サイクル

24年下期以降の最後のポイントは、「景気サイクル」である。日本経済は、23年3Q以降、ほんとんど成長できていない。下の表は過去に3期以上連続で0%台かマイナスの成長が連続した時期を抽出したものだ。ちょうど今の状況は、民主党政権末期で日本経済がボロボロになったていた頃(2012年)の経済成長と似ていることが分かる。春闘の高い賃上げで盛り上がっているが、日本経済の状況は良くない。

日本の実質賃金は下のチャートのように22年4月以降、前年比割れが継続している。もちろん、これは過去最長期間の連続マイナスである。

家計の可処分所得と家計最終消費支出も確認しよう。可処分所得はコロナ禍の給付で一時的に大きく上昇したが、その後はほとんど増加していない。そうした中で、むしろ家計の支出は頑張ってきたほうである。過剰貯蓄の取り崩しもあったのだろう。しかし、下のチャートでは既に家計消費支出は、可処分所得まで並んでしまったことを示している。多少、賃上げがあったり、定額減税があったとしても、普通の人は消費ではなく枯渇してきた貯蓄に回すのではないだろうか?

世界銀行の直近の経済成長見通しでは、米国は+1.6%から+2.5%に大幅に上方修正されるなか、日本は+0.9%から+0.7%に下方修正された。IMFの世界経済見通しでも、今年の日本の成長率は+0.9%と冴えない。OECDの直近の見通しでも日本は従来の+1.0%から+0.5%に下方修正されている。

こうした状況の中で、中国の景気は相変わらず冴えず、米国の景気も緩やかに減速している。外部環境は明るくない。国内では日銀による利上げ、そして国民にとって感覚的に負担の大きい円安の高止まりも続いている。今年の日本企業の決算発表では、慎重なガイダンスが目立ったが、当然であろう。もちろん、日本企業の期初ガイダンスが慎重なのは恒例行事ではある。昨年の今頃は、23年度のガイダンスについてTOPIXを構成する3月期企業(金融除き)では、純利益は前年度比でマイナスを見込んでいた。しかし、実際には大幅な増益で着地している。但し、私は24年は昨年のように好調な業績となるかについて楽観はできないと考えている。

4.24年後半以降の投資戦略

これまで見てきたように、24年後半も不透明な要因が多く、難しい市場環境が継続する。

こうした中で、どのような投資戦略が有効なのだろうか?私は、24年後半から25年の市場においては、「原理原則+ビックテーマ」が重要だと考えている。

(1)原理原則

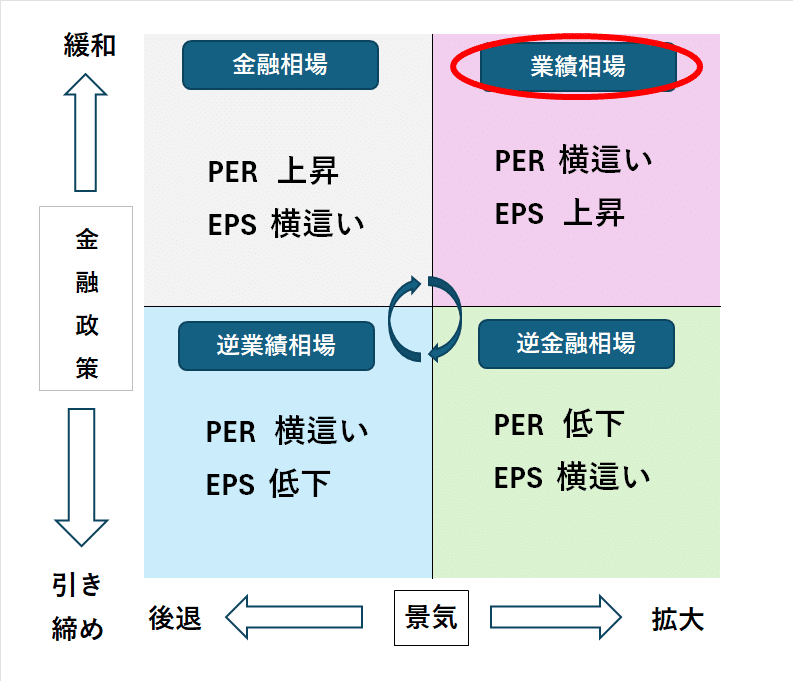

金融サイクル、景気サイクル、半導体サイクルといった原理原則をまずは重視すべきだ。まずは米国の状況であるが、金融サイクル的には業績相場の段階にあるだろう。逆業績相場に移行するリスクはあるが、高い政策金利を維持している中での業績相場であり、いざとなれば大幅に金利を引き下げて、金融相場に持ち込むことができる。日本のように金利引き下げ余地がない国とは状況が異なるため、深刻な逆業績相場に落ち込むリスクは小さいだろう。業績相場にあるということは、大事なのは米国の景気と企業の業績である。FRBの利下げサイクル突入の時期が多少後連れしても、株式市場には決定的な悪材料にはならない。もちろん、利上げ再開となれば話は別だ。

次に景気とセクターローテーションのサイクルを確認しておこう。正確に予想することは困難だが、今は丸で囲んだあたりと思われる。

今年の1月から5月までのS&P500のセクター別のパフォーマンスは以下の通りだ。生活必需品やヘルスケアは総じて半分より下に位置している。5月の単月では、情報技術、通信がトップで、下位は資本財とエネルギーであり、株式市場はまだ強気相場を進んでいる途上にあると思われる。

今年は大統領選があり、来年は大統領選の翌年になる。下の表は、過去の大統領選翌年のセクター別のパフォーマンスである。なんとなく、情報技術、一般消費財、素材、ヘルスケア、金融などが安定的に上位にあり、通信と公益が下位にある。やや一般的なセクターローテーションとは異なる動きをしている点は興味深い。過去は過去だが、来年のセクター動向として、なんとなく頭に入れておくと良いだろう。

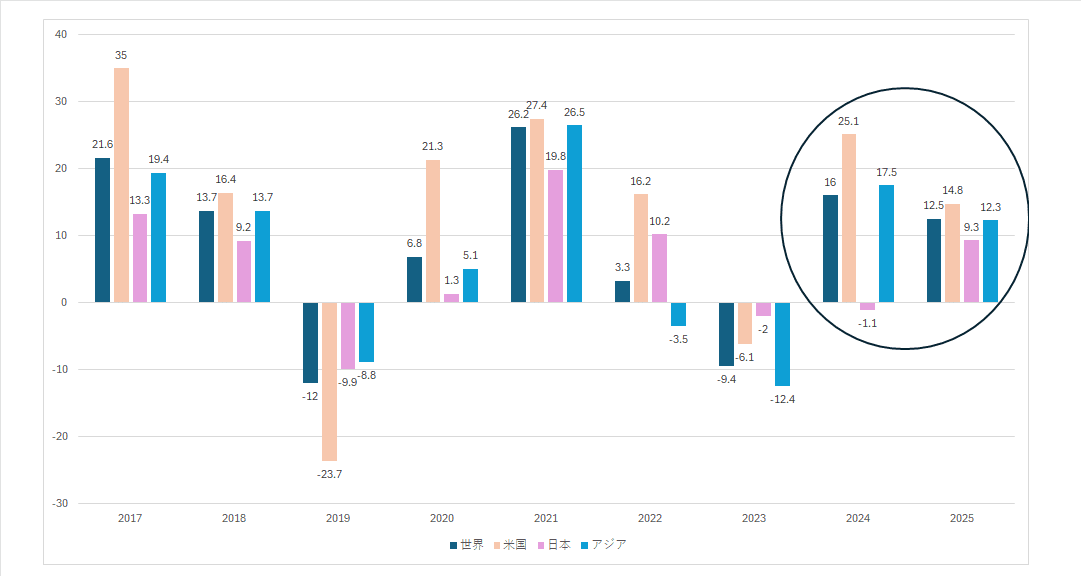

最後に半導体サイクルである。WSTSの24年春季予測によれば、24年は世界全体で16%成長して、初めて6000億ドルを超える市場規模になる見込みだ。米国は25.1%の上昇、日本を除くアジアは17.5%の成長に対して、日本は▲1.1%だ。米国は25年は世界全体の成長は上回るものの、今年の成長からは減速する。この辺を市場がどう判断するかは難しいが、当面は米国優位の状況に変わりはないだろう。

日本については、これまでサイクルで株式市場を考えることが難しかった。経済のバロメーターである金利を、短期も長期も人為的に低位に押さえつける政策を取ってきたからだ。但し、日銀も金融正常化に動き始めたことから、金融サイクルでは逆金融相場のステージに入ったと言えるだろう。原理原則で言えば、利上げサイクルに入っている国の株式市場の指数を追うことを難しい。生成AI関連以外の半導体市場の回復も遅れており、日本の半導体関連の回復も今のところ鈍い。いずれにしても、24年下期の日本株は、米国株の動向に左右される展開が継続しそうだ。

(2)ビックテーマ

現在の世界のビックテーマは、「生成AI、宇宙・防衛」だ。そしてやはり、生成AIを中心としたビックテーマは、避けて通れないだろう。生成AI関連については、私はポートフォリオ内に枠を設けてリスクを取るべきだと考えているが、3つに分散することを推奨している。

生成AIは現在は左側の学習や推論の分野に焦点が当たっている。しかし、AIの本当の価値はそれが実社会に実装されていく右側である。この右側は実に多岐の分野に及ぶ。実は既に多くの企業がAIを使ったいろんなサービスを開始している。非常に楽しみだ。

日本証券業界によれば、最先端半導体分野では、これから2032年に向けてダイナミックなシェアのシフトが起こる見込みだ。下のように現在は最先端半導体の製造は台湾と韓国が担っている。しかし、2032年には台湾のシェアは47%に、韓国は9%まで低下し、代わりに米国が28%に急激に存在感を高める予測だ。米国は、最先端半導体の自国内における製造能力を高めるために全力で取り組んでいる。520億ドル規模のCHIPS法に加えて、米国の議会では「CHIPS法2」も必要との声も高まっている状況だ。

下のように生成AIを巡る市場規模は2027年に向けて、年率70%もの高成長が見込まれている。その生成AIを支えるエヌビディアのGPUの投入も、驚異の1年サイクルに加速している。直近ではやや過熱気味ではあるが、新しい産業革命が到来しているとすれば、色々な紆余曲折はあっても、この分野はポートフォリオに組み込まないことは想定できない。

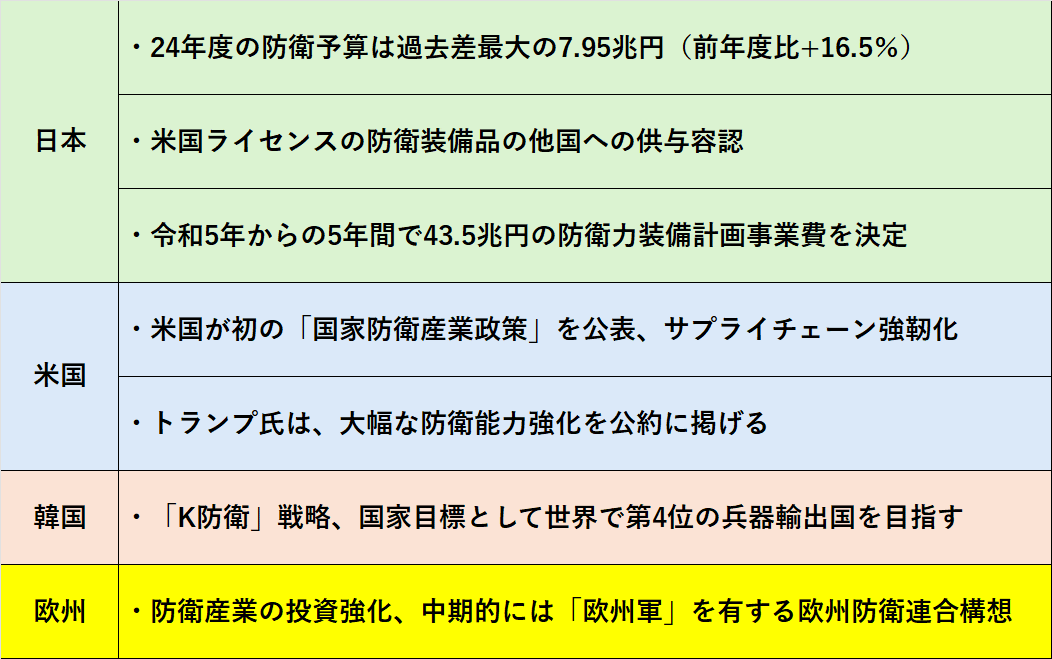

次に宇宙・防衛関連だ。世界は地政学リスクに溢れている。また北朝鮮のステージ変化や、台湾問題、南シナ海の緊張等を鑑みれば、まさにリスクは東アジアにシフトしてくるだろう。日本で投資をしている以上、こうしたリスクをある程度、想定していくことは重要だ。ポートフォリオの中に防衛関連銘柄を組み込むことは、単にビックテーマとして収益を狙うだけでなく、いざという時のヘッジとしても有効だ。

下のチャートは、日本の防衛費の推移である。日本では安倍元政権が誕生するまで防衛費は減少していた。そこから緩やかに上昇し、2016年にようやく5兆円を超える。その後も極めて緩やかなペースでしか増加しなかったが、2023年以降はそれまでとは次元の異なる増加となった。当然、日本の防衛関連株も賑わったことは言うまでもない。

しかし、防衛産業強化の動きは、まだ始まったばかりだ。下の表のように、世界中が防衛費の増額や、防衛産業の強化に邁進している。これは戦後の世界秩序が揺らいでいる環境下におけるビックテーマである。

5.まとめ

今回は24年前半の市場の総括と下期以降の投資戦略をテーマに、長々と書いてきた。読者の皆さんも、もうへとへとだろう。最後にまとめて終わりたい。

・23年11月以降、日米株ともに堅調に推移している。

・但し、日本株の上昇を牽引した要因は、次々に剥落している。

・一方で米国株は、ファンダメンタルズに沿って着実に切り上がっている。

・年末までには米国株のパフォーマンスが、日本株を追い抜くだろう。

・日本株は「円金利上昇」と「円安進行」の目途が立たないと不安定推移。

・下期以降は「3つのE」に注目。

・日本経済の状況は悪化している。ミニスタグフレーション化がリスク。

・トランプリスクは、正確に織り込むことは困難。

・投資戦略は「原理原則+ビックテーマ」で。

・全体的に日本株に警戒トーン、米国株に強気であるものの、結局は日本株は米国株に連動するため、大きくは心配していない。株は心配していないが、日本経済の先行きはちょっと警戒している。

こんなことを取り上げてきた。何かのご参考になれば幸いだ。

この記事が気に入ったらサポートをしてみませんか?