来週の相場見通し(11/6~11/10)

1.はじめに

今週は材料が盛りだくさんの週であった。日銀金融政策決定会合における「事実上のYCC撤廃」、「為替市場での円安進行」、「米国の四半期定例入札」、「ISM製造業指数の驚き」、「UAWのビッグ3へのストライキ終了」、「FOMCにおけるパウエル議長の注目発言」、「トヨタの好決算」、そして「雇用統計」など。色々なことがあったのだが、市場の値動きとしては、金利低下と株価上昇という市場にとっては、最も望ましい動きとなった。今回は、米国経済指標等を中心に、マーケットの状況を確認していく。

2.米国の状況

① 注目すべき経済指標

(ISM関連)

まずは、ISM製造業指数を取り上げよう。市場では米国の製造業関連は、「底打ち」したとの観測を強めていた。下のチャートのように、ISM製造業指数も7月、8月、9月と3か月連続で上昇してきたからだ。しかし、今回の統計では、いきなり46.7まで急低下した。(下図)

ISM製造業指数の50割れというのは、そう珍しいことではないものの、45という水準を割り込むことはめったにない。下のチャートはISM製造業の長期チャートだが、ハイテクバブル崩壊や金融危機の時のような大きなショック時以外では、45割れは起こっていない。今回の46.7という数字は、その45に接近したという点で、市場はかなり驚いた。もちろん、今回の統計には全米自動車労働連盟(UAW)のストライキの影響があると思われる。しかし、プラスチック・ゴム、一次金属、輸送用機器などの自動車関連産業の新規受注は堅調であり、必ずしもストライキの影響とは言えない部分もある。来月のデータがいきなり50超に急上昇する可能性もあるため、今のところは何とも言えないが、ちょっと不気味であることは間違いない。

ISM製造業の物価がやや上昇傾向にあるものの、水準としてはコロナ前のレベルであり、インフレ圧力はそれほど高くないだろう。

ISM非製造業指数も市場予想に反して大きく低下した。5ヵ月ぶりの低水準である。(下図)低下幅としても今年最大を記録した。

入荷水準と仕入れ価格の推移は下のチャートのように、大きな動きはない。

(雇用関連)

米国労働局の発表する米国人の自発的な離職を示す退職率は、2.3%まで低下してきた。良い職を求めて、転職する人は減ってきている。

下のチャートは、ADP雇用報告における転職者の賃金上昇率と、転職しなかった人の賃金上昇率の差だ。一時は、かなりの差があったのだが、直近では2.7%まで縮小している。これは、もう通常レベルである。

毎度、取り上げている新規失業保険の継続受給者数も、かなりのペースで増加してきている。

またISM製造業の雇用も下のチャートのように低下している。ちなみに、前月の51.2から46.8への▲4.4もの低下は、結構珍しい。

ISM非製造業の雇用指数も53.4から50.2に大きく低下した。(下図)

一方で求人件数は、このところ再び上昇している。しかし、この統計はそもそも回答率の低さが問題視されている。回答率が3割にも満たないため、回答のあった企業の情報を調整している。従って、統計の精度としてはあまり信頼されていない。

(雇用統計)

雇用統計が発表された。結果は、非農業部門雇用者数が15万人の伸びで市場予想を下回った。また前回が33.6万人から29.7万人に下方修正された。失業率は小幅に上昇して3.9%となり、平均賃金は前月比0.2%と抑制されていた。米国労働市場の緩やかな減速を示すものとなり、先般のFOMCで2会合連続の金利据え置きを決めたFRBとしては、非常に心地よい結果となった。

但し、今回の雇用統計はUAWのストライキの影響が含まれている。例えば、製造業雇用者数の伸びは▲3.5万人となったが、これはストライキ終了で戻る一過性の落ち込みだろう。

また、下のチャートは失業率だ。8月が3.8%、9月も3.8%、そして10月が3.9%となった。これで3か月の平均が3.83%になった。

市場にはよく知られた景気後退のサインとして「サームルール」がある。過去12か月の失業率の最低値から、3ヵ月平均が0.5%余り上昇すると、景気後退に突入するという経験則だ。ちなみに今年の1月の3.4%が失業率の最低値であり、3.9%が発動条件となる。しかし、このサームルールは、過去の経験則であり、労働市場の構造が大きく変化すると対応できないはずだ。コロナショック後の米国労働市場は、色々な意味でコロナ前とは大きく変容しており、私はサームルールは頭の片隅に置いておく程度である。

それよりも、「市場の異変は脆弱性のあるところから現れる」という法則のほうが普遍性があると思われる。そういう意味では、黒人のステータスは上昇しているとはいえ、全体で見ると労働市場が悪化する際には、黒人の失業率に異変が出てくると思われる。例えば2018年後半の米国景気の減速時なども、黒人失業率は上昇していた。しかし、今のところまだ大きな変化は確認されていない。もちろん、失業率はバックミラー的な遅行指標であることは忘れてはいけない。

(労働生産性)

米国の7-9月期の労働生産性は前期比年率4.7%の高い伸びとなった。2010年代は米国の生産性の鈍化が指摘されてきた(緑色)が、直近では2四半期連続で上昇してきている。もちろん、長期の平均で見ると、依然として生産性は下がり続けているのだが、直近ではそのトレンドに変化が起きているかもしれない。もちろん、賃金上昇と生産性上昇が同時に起こるのは、良いことであり、注目していきたい。

(年末商戦)

下のチャートは、NRF(全米小売業協会)が公表した年末商戦の見通しである。年末商戦は金額的には過去最高を更新するが、前年比の伸びは3~4%に鈍化する見通しだ。ちなみに年末商戦とは、11月1日~12月31日までだ。

また、オンラインおよびその他の無店舗での売上は、7%~9%増加し、合計で2737億ドル~2788億ドルになる見通しだ。NRFのチーフ・エコノミストであるジャック・クラインヘンズ氏は、「消費者は、インフレ、ガソリン価格の上昇、厳しい信用状況、金利上昇という逆風にもかかわらず、依然として運転席に座っており、回復力がある」と指摘している。また、ホリデーシーズンの需要に対応するため、NRFは小売業者が季節労働者を最大45万人程度雇用すると予想している。どうも、年末商戦も大きな懸念は不要のようだ。

② FOMCについて

FOMCでは、市場の予想通り、2会合連続となる金利据え置きが決定された。私は、もうFRBの利上げは終了したと考えている。

そして、私はFRBに「Congratulations!」と拍手を送りたい。インフレ見通しの過小評価であるとか、インフレ対応への遅れとか、色々と批判もされるものの、結果だけ見れば、素晴らしい仕事をやってのけたのではないだろうか?もちろん、まだインフレが再加速したり、景気が減速したり、中東情勢や政府閉鎖などの不透明要因で、政策修正を迫られるかもしれない。しかし、2022年の9%を超える高インフレを順調に抑制させてきた。しかも3%台の失業率を維持したままである。尚且つ、利上げの途上で発生した危険な金融不安も抑え込み、株価も崩していない。いずれ、このFRBのインフレ対応を総括的に整理しようと思うが、私はFRBはミラクルな成果を残したと考えている。

さて、今回のFOMCのポイントは、1つだけだ。それは、「Tighter financial condition」という言葉を声明文に初めて追加したことだ。金融環境の引き締まりを警戒しているということだが、これは言うまでもなく「米国長期金利の上昇」を意味している。もっと正確に言えば、長期金利の上昇を嫌気して、株価が大きく下落したり、市場の変動率が上昇したり、クレジットスプレッドが拡大したり、住宅ローン金利が借り入れ不能なほど上昇するなどの、一連の長期金利上昇が引き起こす市場の変化の全てを示している。

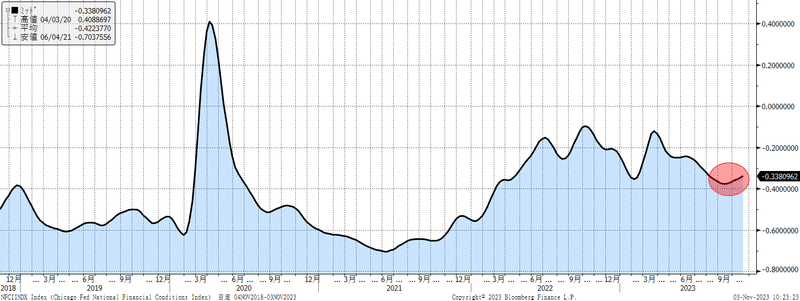

この金融環境について、パウエル議長は「著しく引き締まった」と発言している。ところが、実際にはまだ長期金利の上昇は、そこまで金融環境を引き締めているわけではない。住宅ローン金利は8%目前まで上昇しており、こちらは問題であるものの、クレジットスプレッドなどは依然として安定している。下のチャートは、投資適格債のスプレッドであり、1.5%を超えるとクレジット市場のタイトさが意識されるが、現状は安定推移している。

シカゴ連銀の金融コンディション指数も、9月から10月に上昇しているとはいえ、緩やかなものだ。(下図)

要するに、FRBは「長期金利の5%を超えるレベル」と、それが引き起こす副次的なインパクトを未然に防ぎたかったのだろう。そして、イエレン財務長官とも、入念にコミュニケーションを取っていると推察される。財務省の国債発行コストは急速に高まっている。5%超の借り入れを行っていくと、巨大な米国の財政赤字のファイナンスにとって、相当に大きなコストになる。

今般の四半期定例入札では、市場予想よりも国債増発は抑制された。しかも、10年債と30年債などの長い年限の債券の発行ペースだけを減速させた。これは、長期債、超長期債市場の買い手不足への配慮もあるが、財務省としても、30年間もそのような高いコストで調達したくない意向なのだと思われる。また、イエレン財務長官は、この点で批判を浴びている。2日のCNNの番組でも、著名投資家のドラッケンミラー氏に「何故コロナショック後の超低金利の際に、財務省は長期債による借り換えをしなかったのか?」「個人の住宅ローン保有者は、巧みに低金利に借り換えた」「これは財務省の史上最大の失策である」などイエレン財務長官は批判を浴びた。国債発行コストの上昇は、少なくともイエレン財務長官、財務省にとっては、頭の痛い問題であろう。

話を戻そう。いずれにしても、FRBが、FOMCという公式の場において、長期金利に言及したことの意義は、市場においては大きい。

もちろん、米国債のタームプレミアムの問題は終わらない。11月の米国債の入札では、7日の3年(480億ドル)、8日10年債(400億ドル)、9日30年債(240億ドル)を消化しなければならない。また11/17には暫定予算の期限を迎える。政府閉鎖ともなれば、再びタームプレミアムの議論や米国債格下げ等の話が浮上してくる可能性があるだろう。

しかし、そうは言っても、今回のハト派的なFOMCに加えて、今回の雇用統計を受けて、7月の利上げが最後の利上げであったと考えるプレイヤーは一段と増えるだろう。FOMCで長期金利について言及されたことで、米長期金利は5%超に上昇しにくいムードにもなっている。更に言えば、市場には大量の米国債ショートポジションが残っている。米国では感謝祭までが主戦場、その後は慣らし運転となる。来年も金利上昇が継続するという強いビューがなければ、先物ショートポジションは巻き戻される可能性が高いだろう。既にここ数日は、そういう動きになっている。また、11月のAPECで米中首脳会談が開催され、米中友好ムードが高まれば、中国による米国債購入などの思惑も高まるかもしれない。11月のタームプレミアムイベント(入札と政府閉鎖)が消化できれば、11月から12月は長期金利が4.3%に向けて更に低下する可能性もあるだろう。但し、2年金利が4.5%方向に向かうためには材料不足だ。CPI等で大きな下振れがないと難しい。2年金利は低下しても、当面は4.70%程度が限界と思われる。そうなると10年金利も4%まで低下するような大きな動きは難しい。また、米国債の供給が今年よりも大幅に増加するのは、2024年である。米国債の需給という面では、来年も大きなテーマになるため、米金利はポジション調整等で大きく低下する局面があっても、再び上昇に転じる可能性が高いと考えている。

話は変わるが、来年は米国大統領選である。来年はこの点も見逃せないポイントになる。市場では、来年の6月に利下げがスタートし、9月までには2回程度、11月までに3回の利下げが織り込まれている。(下図)但し、大統領選挙に近づいてくると、FRBは動きにくいだろう。特にトランプ氏は、常々「金利は低いほうが良い」と主張している人物だ。金利の引き下げが遅れて、景気後退にでもなっていれば、トランプ氏は大統領選へのアピールとして、FRBの金融政策を大いに批判し、「自分が大統領になったら、金利を低くする」などと叫ぶことだろう。また、トランプ氏が優勢の中で、急にFRBが利下げを加速させると、トランプ氏に配慮しているなどと批判を浴びる可能性もある。FRBにとっては、大統領選で外野の声が大きくなっていくのは、面倒なことと思われる。大統領選については、おいおい取り上げていく。

③ 米中関係

11月にサンフランシスコで米中首脳会談が開催される方向で原則合意となったようだ。私は、この会合は重要だと考えている。バイデン大統領は、このところ良い点がなく、支持率はますます低下している。一方の中国でも不動産問題や景気減速のみならず、秦剛元外相のスピード更迭、李国防相の更迭など、政治的にバタバタしている。最近では、李克強前首相が急死してしまった。習近平政権にとっても、米中首脳会談の意味は大きいだろう。

ゆえに、何らかの成果が見通せなければ、米中首脳会談は見送ったほうがベターだ。すなわち、会談が実現するということは、何か米国と中国との間で成果があると私は想定している。もちろん、米国民も米国議会も対中脅威論一色であり、大統領選挙を前にして全面的に対中宥和策は取れない。しかし、世界の平和や安定を理由にして何らかの協力や歩み寄りはあるのではないだろうか?

ところで、来週は第6回中国国際輸入博覧会が上海市で開催される。最近では中国リスクが意識され、中国からの撤退などの話が多いものの、この輸入博覧会は、過去最高の出店数で世界のトップ企業が集まるようだ。香港紙によれば、米国側は史上最強の代表団を派遣するということだ。米中首脳会談前の地ならしの1つだろうか。

④ 米国株

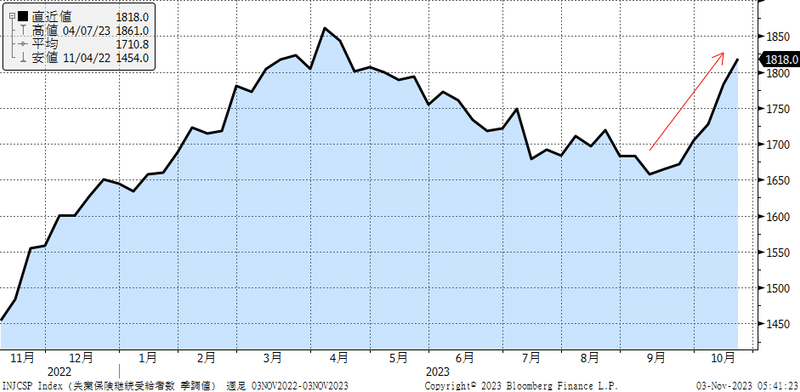

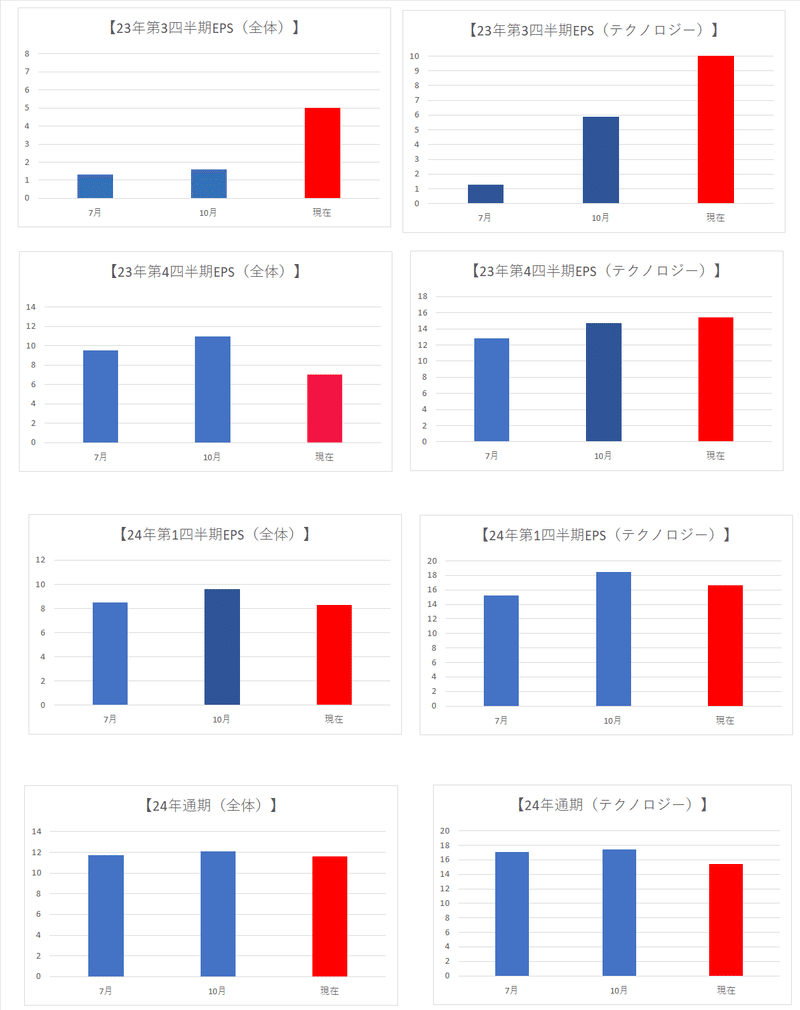

米国の決算発表が進行している。S&P500社の内、376社の発表が終わった時点では、前年同期比ベースで増収増益見込みである。売り上げは微増だが、業績は約5%の増益となっている。下のグラフは、7月、10月、直近までの変化を示している。今期の業績は、決算発表が進むにつれて上方修正されている。一方で、先行きについては下方修正が進んでいるものの、下方修正の幅は今のところ、それほど大きいものではない。

第3四半期の業績について、調子が悪いのはエネルギー関連で▲35%くらいの減益なのだが、この分野はもともと悪いと予測されていた。それに対して、ヘルスケアとマテリアルズは、決算が開始されてから、急速に悪化している。

10月の金利上昇、株価の下落を受けて、米国株の弱気の見方が広がったものの、皮肉なもので11月に入ってからは、力強く反発している。米国の実質金利も2.5%を上限に低下している。実質金利が2%~2.5%のレンジで安定推移してくれれば、米国株は調整を挟んだがゆえに、逆に年末に向けて上昇するのではないだろうか。

中東情勢、米国の政治的混乱、政府閉鎖リスクなど、色々と不透明要因が多く、まだまだ一筋縄ではいかないだろう。しかし、当面の米国の株式市場は、「Bad news is good news、Good news is good news. 」と都合の良い展開となると思われる。但し、「Too much bad news is bad news.」で、あまりに弱い経済指標が継続すると、FRBの利下げによる恩恵よりも、市場は景気後退によるEPSの大幅下方修正を警戒し、株式市場は上値が重くなると思われる。しかし、そうはならないだろう。米国経済は、そこまで急激に悪化しない。ゆっくりと減速するのがメインシナリオだ。そして、今回のようにある程度の調整を終えた米国株は、いつも市場が思うよりも底堅いことは教訓である。

3.日銀金融政策と為替相場

日銀は10月の金融政策決定会合で、YCCの事実上の撤廃となる政策修正を行った。もちろん表向きは政策変更ではなく、「YCCの運用の更なる柔軟化」である。決まったことは、「長期金利の変動幅の±0.5%程度が廃止」となり、「長期金利の上限は1.0%を目途」に変更された。これに伴い、「10年金利1%での毎営業日の指値オペが廃止」され、「指値オペは適宜決定」することになったことだ。YCCの容認幅を1.5%などと明示してしまうと、次のターゲットが1.5%になってしまう。日銀の狙いとしては、上限については曖昧にして、ターゲットをぼかしたのだろう。この決定は長期金利が1.0%に張り付いて、日銀が無制限オペで金利上昇を抑制しいるような状況ではなく、長期金利が一度も1.0%に到達していない状況で行われた。ところで、この「目途」という言葉は、いったい何であろうか?まさに日銀文学としか言いようがない。ほとんど耳にすることのない言葉だ。植田総裁は、もしかしたら巧みな政策修正を行っているのかもしれない。しかし、分かりやすい金融政策を実行するという話ではなかったか。フォワードガイダンスも変えず、YCCの事実上の撤廃を「柔軟化」という言葉に言い換えるような政策は、やはり非常に分かりにくいと言わざるを得ない。

今回の展望レポートでは、コアCPIについて23年は2.8%、24年も2.8%、25年が1.7%に上方修正された。24年については前回の1.9%から大幅に修正されたことになる。一方で日銀コアと呼ばれる生鮮品、エネルギー除きのCPIは23年度が3.8%と大きく上方修正されたが、24年度は1.9%、25年も1.9%と引き上げられたものの、目標の2%を下回る水準が示された。

この物価見通しの上振れについて、植田総裁は「第一の力(輸入物価上昇による影響)」と、「第二の力(国内賃金上昇等)」に分けて説明していた点が印象的だった。というより、あまりに第一の力、第二の力と連呼するので、逆に全く頭に説明が入ってこなかった。

ところで、何故これほど政策が分かりにくくなってしまったのか?それは、為替相場の変動を加味した金融政策を行っているからだ。これまでの日銀総裁は、「為替は管轄外」として、一切為替相場と金融政策をリンクさせなかった。しかし、植田総裁は為替変動と金融政策のリンクは認めたことはないものの、過度な円安進行のリスクについては、はっきりと政府との認識の共有を認めている。恐らく、政府、財務省、日銀の間で隠れアコードがあるのだろう。少なくとも、日銀の為替へのスタンスは、過去とは変化しているように思える。

但し、私は円安進行はまだ進むと考えている。米金利が低下しても、円金利は下がりにくくなっている。米金利が4%割れになったとしても、145円まで戻せるかどうかも怪しい。日米金利差が僅かに縮小することは、円高要因としてあまり強くない。そして、恐らくは米金利も大きくは下がらない。やがて米金利はレンジ内での推移に移行するとなると、株式市場はリスクオンムードになりやすい。そうなるとまた円安ムードにもなりやすいのだ。今年は、ポジション手仕舞いモードに移行していくため、あまり大きな展開はないかもしれない。しかし、来年のドル円相場は155円をトライする局面があるのではないだろうか?財務省は「為替介入スタンバイ」のようであり、155円では流石に介入が実施されることだろう。しかし、短期的には効果があっても、それが中期的に有効かどうかは疑問だ。

さて、円金利はどうだろうか?やはりじりじり上昇すると思われる。米金利が大きく低下すれば、円金利も連動して下がるだろう。しかし、米金利がレンジ内の動きになった場合、円金利だけはじりじり上昇するかもしれない。円金利が1.125%を超えるのはいつだろうか?1.125%という金利は、17世紀初頭のイタリアで記録した数百年間破られることがなかった最低金利である。日本の円金利は、その歴史的な記録を打ち破って低下してきた。その1.125%を上抜ける日は、ちょっと感慨深いものがある。

岸田政権が減税・給付5兆円を含む、総額17兆円の経済対策を決めたようだ。岸田政権の政策については、前回取り上げたので、今回は割愛する。しかし、1つだけ。よく「ゾンビ企業」という表現が使われることがある。超低金利により、なんとか倒産しないで生き残っている企業を意味するようだ。しかし、日本経済はどうなのか?同じように超低金利で必要以上に支えられ、今回の景気対策のように、当たり前のように毎年補正予算で景気対策が行われる。むしろ、景気対策をストップしてしまうと、財政の崖効果で短期的に景気が失速する懸念もある。超低金利と超財政政策を、政府がどんどん押し付けてくる。病院でベッドに固定され、変な注射を打ち続けられているような気がしてならない。ゾンビ企業というと他人事のように聞こえるが、日本経済自体がゾンビ経済化させられているのかもしれない。日本に必要なことは、少子化対策などに全力を投入することだろう。そのために、短期的な経済の痛みを受け入れるのはやむを得ないはずだ。今回の景気対策は、「デフレからの完全脱却」だそうだ。世界はインフレのラストワンマイルに苦労している。日銀の展望レポートでも、もはやデフレではなく、インフレが示されている。庶民は物価高を生活の中で感じている。未だに「デフレからの脱却」を掲げる政府の時代認識に危機感を覚える。政治的なことは、このレポートの主旨ではないので、この辺にしておきたい。

最後に地政学についてだが、まず話題の乏しくなったウクライナ戦争について、ゼレンスキー大統領がタイム誌のインタビューで、「勝利を本気で信じているのは自分だけだ」と発言している。これは末期的な症状ではないだろうか。最高司令官が戦争の真っ最中で、前線で若者が死んでいる状況で、外国のメディアにこんな言葉を吐くとしたら、ウクライナ戦争はもう終盤に近いと感じざるを得ない。ウクライナにもう戦争を続けるパワーがないということだ。ウクライナ戦争が、意外な形で終結に向かうようなケースも想定しておいたほうが良いかもしれない。一方で中東は、イスラエル軍が完全にガザでの地上戦を開始し、北部と南部を分断し、北部を完全に制圧する様相だ。北部のハマスの地下トンネルは完全に破壊するのだろう。爆弾で壊すのか、海から海水を引いて水攻めにするのか。いずれにしても、この徹底破壊作戦は、ミッションがコンプリートするまで終わらない。イスラエルという国は、「舐められたら終わり」という世界観で生きているのだろう。周囲は敵に囲まれてきた国である。やられたら、100倍でお返しすることが、イスラエルにとっての最大の抑止力となる。ゆえに、国際社会の声は届かない。報道では、イスラエルの全大学生の3割が動員されているようだ。大学生の新学期はもちろん延期されている。新学期は12月前半に開始されるとのことであり、イスラエルは12月までには終わらせる作戦なのかもしれない。

そう言えば、ほとんど話題にならないが、COP28もこの11月に開催される。議長国はUAEだ。地球温暖化の影響なのか、東京も11月なのに日中は半袖で過ごせるほど暑い。欧州は強烈な台風で大変なことになっている。結局CO2の排出量が減ったのはコロナショックでロックダウンが行われた時だけだった。今年は過去最高の排出量を更新するようだ。国際情勢に目を向けると、溜息が出ることが多いが、市場に目を向けると、米金利の頭打ち、株価の急回復と先月は見違えるほど明るい。日本株は過去10年で11月は「9勝1敗」という縁起の良い月である。この流れが続くことを期待している。

この記事が気に入ったらサポートをしてみませんか?