クイックに理解する「会計監査人が実施する監査手続き」

毎年の決算期、多くの企業が会計監査人による指摘を受け、その都度修正に追われています。とある中堅企業は、これまで毎年実施される監査法人による期末監査の中で大量の監査指摘(監査差異)を受けていて、その都度決算を修正したり、修正が難しいものは経営者に報告されていました。

経理サイドも1つでも監査指摘を減らすことを目標に、部内一丸となってコツコツと決算の精度を上げる努力をしてきましたが、なかなか劇的に減らず、毎年苦心していました。

その最中で、弊社とのご縁をいただき、この経理の活動に微力ながら尽力させていただくことになりました。依然として監査指摘ゼロという道のりまではまだまだ距離はありますが、経理メンバーの皆さんの頑張りにより、一時期に比べると、監査指摘は大幅に減少するまでに改善活動の結果が目に見えて出てきています。

会計士は決算の間違い探しのプロ?

そんな中で、個人的にとても強く印象に残ったのが、とある女性経理担当者との普段の会話の中で、

『どうやって監査法人は決算の間違いを見つけるんでしょうか?それも毎年指摘内容が違うし・・・』

という質問を受けたことでした。

確かに会計監査に従事したことのない方であれば、様々な視点から種々雑多な間違いを見つけて報告してくる会計監査人が間違い探しのプロのように感じるのかもしれない、とこの時初めて気付いたのでした。

よって、本日はかなりザックリではありますが、主に会計監査に対峙する経理担当者向けに、会計監査人が監査の際のどのような手続き・手法を駆使して金額を確かめているかを説明したいと思います。(もしかすると、監査に従事して間もない若手会計士の方にも少しは役立つ情報になるかも)

オーソドックスな監査手続きを理解する

1. 帳簿間の整合性確認

このコラムを読まれていらっしゃる方であれば既に理解済みかと思いますが、会計帳簿の構成をまず振り返ってみたいと思います。今や会計システムを使われている企業がほとんどだと思いますので、仕訳記帳を行った時点で必要な帳簿に自動反映されることになりますが、帳簿体系図は以下のとおりとなります。

取引が発生し、その取引に関する仕訳が起こされ、それが総勘定元帳や補助簿に情報として溜まっていき、そのデータの集計として試算表が出来上がります。そしてその試算表の情報を集約して公表用の財務諸表が作成されます。

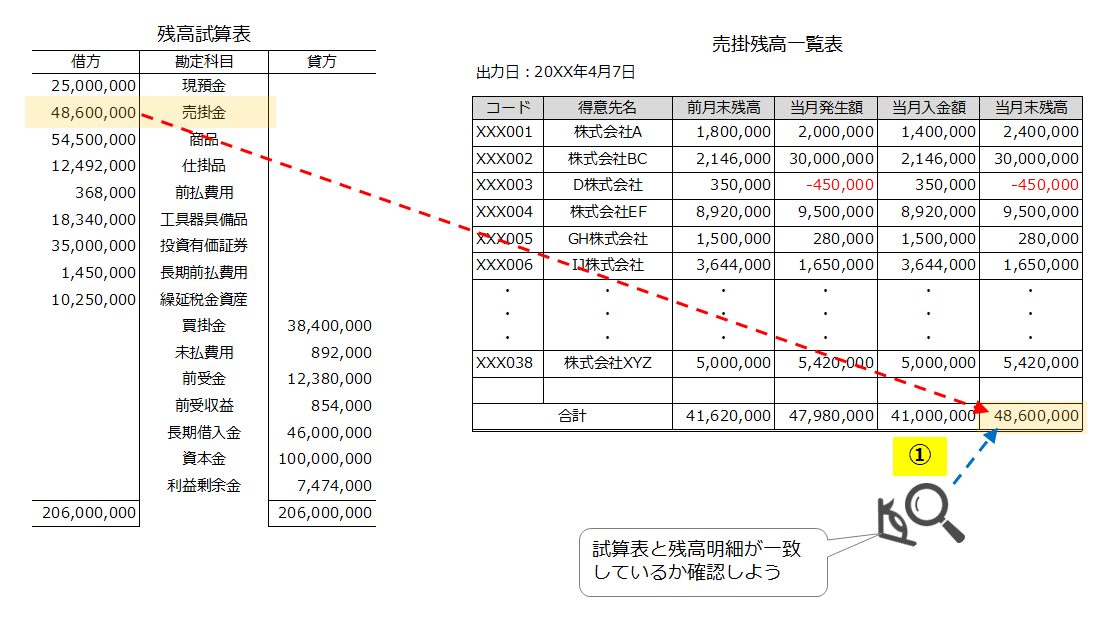

そして、試算表には各勘定科目の合計額が記載されていますが、会計監査は企業活動記録の集積である試算表を起点に行われ、それぞれの勘定科目の中身(取引先や資産別の内訳)が確認できる残高明細表との照合作業が最初の監査手続きとなります【下図の①】

【経理担当者へのメッセージ】

経理担当者としては、当然の基本動作とは思いますが、試算表と残高明細が一致していることを必ず確かめた上で会計監査人に資料の提示する必要があります。

2. 増減分析による異常な増減の確認

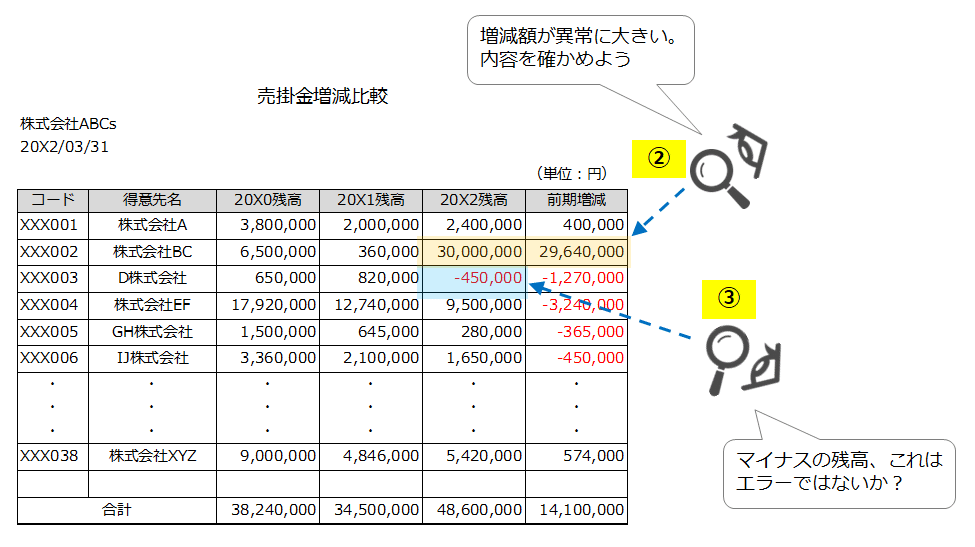

会計監査人はいわゆる「鳥の目」と「虫の目」を使い分けて、両方の視点から残高が正しいかどうかを確認します。その「鳥の目」に該当するのが、増減分析による異常性の確認です。

上図2は売掛金をベースにした残高の増減比較の例ですが、過去の残高との比較で当期末の残高の確からしさについて心証を得ようとします。

上図②のように対前期比で大きく増加している相手先があったり、また上図③のように、処理ないし記帳の誤りの可能性が高い "マイナス残高" があれば、個別に取引や処理内容を理解するための手続きを選択することを決定します。

【経理担当者へのメッセージ】

経理担当者としては、各取引明細でマイナス残高がないことをまず確認してください。マイナス残高は理論上発生し得ないので、かなりの高い確率でエラーとして指摘される可能性があります。

また、過去との増減分析まで手が回らないと思いますが、会計監査人は絶対に実施する手続きでもあるので、質的・金額的に重要性の高い取引だけでも大きな増減の有無の確認、またその増減の理由が合理的であることを説明できるかどうかを確認ください(必ず質問を受けます)。

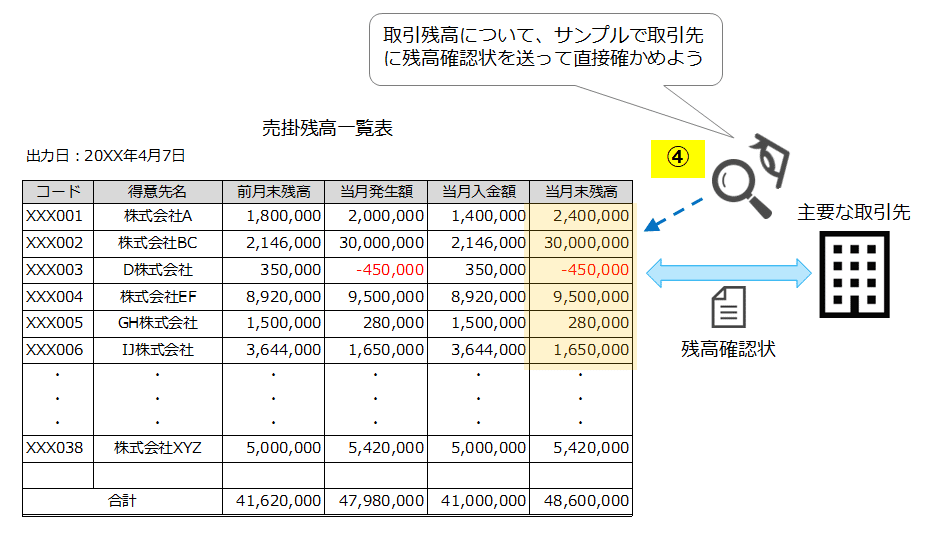

3. 残高確認手続きの実施

さらに売掛金のような財務諸表における重要性が高い勘定科目については、会社内部の資料だけではなく、残高を有する取引先に直接確認を行う「残高確認状」を用いて、残高を確かめる手続きが行われます。直接相手先に確認するため、最も強力な監査手続きと言われています。

新収益認識基準でも許容される出荷基準(出荷時点で売上を認識する処理)を採用している場合、こちらは出荷完了に伴い売上を認識しても、積送中等の理由で、取引先が仕入検収を行っていない場合には、取引先が仕入債務を認識していないケースも発生します。この場合、こちらは売掛金を計上していますが、取引先は買掛金を認識しておらず、これが残高の差異として出てくるケースも少なくありません。そして、これらの調査はすべて経理担当者が行うことになるため、差異調整処理にかなりの工数を割くことになります(これはほとんどの会社で同様)。

なお、一方でこちらの処理ミスが検出されるケースも多く、残高確認状起因の監査指摘は実務上、よくあります。

【経理担当者へのメッセージ】

当社残高と先方の回答の差異を調整する作業でご苦労されるケースが多いと思います。実務上、残高確認に対する対策を打つことはなかなか難しいですが、正確かつ迅速な情報共有等、事業部門の協力も必要になりますので、事業部門への働きかけで事業部門の処理誤りを減らすことが、最終的に残高確認対応を楽にすることに繋がります。

4. カットオフテストの実施

売上や経費の計上時期が適切かどうかを確認する「カットオフテスト」。この手続きは、期末日をまたぐ取引において特に重要になります。

「売上をできるだけ多く計上したい」という理由で、4月以降の新年度に計上されるべき売上を3月末に前倒しで計上したり、逆に「今年は予算を達成したが、来期は業績見込みが厳しくなりそうなので、今年の売上を来期に回そう」という趣旨で、本来は3月末に売上計上すべきものを、4月以降の新年度の売上として計上するような処理が行われるリスクが潜在的に存在します。

会計監査人はこのようなリスクに対処するため、期末日直前直後の売上や仕入取引をサンプルとして、このような意図的な操作が行われていないか、確認する手続きを行います。(下図の⑤が3月末直前の取引のテスト、⑥が新年度に計上された取引のテスト)

【経理担当者へのメッセージ】

事業部門の処理遅れや勘違いで発生するケースと、意図的に前倒し・後ろ倒しを行うケースの2パターンがありますが、どちらも継続的な事業部門への働きかけや啓蒙活動と、経理部で確認を行う場合は、しっかり計上のタイミングが合っているかどうかを確認することを日頃から徹底してください。

なお、このカットオフテストの対象範囲は監査法人や監査チームによって異なりますので、期末日前後数日だけをカバーできれば大丈夫、ということにならない点は注意が必要です。

5. 取引の根拠資料との照合

残高確認状が直接強力な証拠を入手できる取引とお伝えしましたが、すべての勘定科目にこの手続きを実施するとなると、時間も労力もかなり要し、期限までに会計監査が終了しない恐れがあります。そこで直接ではなく、監査対象の会社経由で「間接」的に証跡を入手して監査手続きに活用する方法が一般的です。

この手続きが会計監査の基本であり、皆さんも様々資料を会計監査人から要求され、資料集めに奔走されているのではないでしょうか。

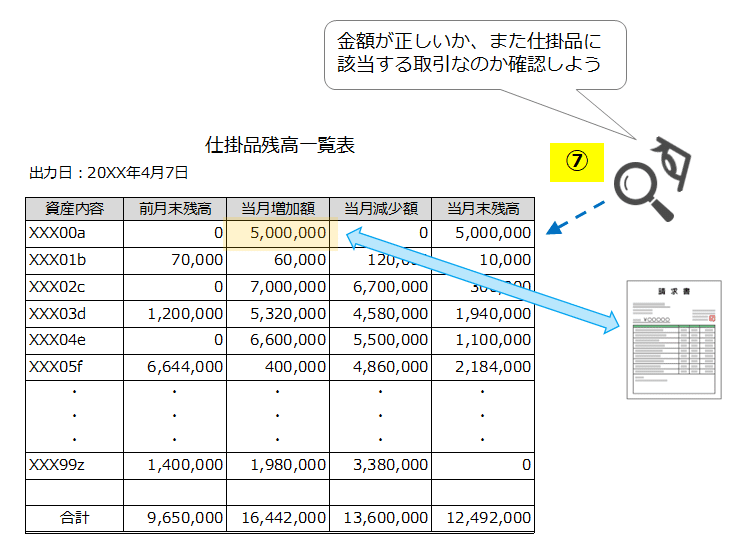

つまり、残高明細上で個別に確認が必要と判断した取引について、基本的には監査対象の会社から取引の証拠となる証跡(契約書や請求書等)をもらって、取引内容を確認する手続きを実施します。

この際、会計監査人は契約書や検収証、請求書等の証跡で一番証拠力の強いもの、または複数の証跡との突合により取引の確からしさを確認します。

この証跡から取引の実態を読み取り、実は今計上されている勘定科目ではなく、別の勘定科目の方が適している、と判断することも実務上よくあります。例えば、仕掛品として計上されているものの、内容を確認すると、前払費用として処理すべきものであることに気付く等です。

【経理担当者へのメッセージ】

金額的に重要な取引については「会計監査人が裏付けを確認するものだ」という認識を持って、処理を行う際に取引内容(適用している勘定科目が実態に合っているか)や金額の妥当性(証跡の金額と一致しているか)を確認ください。

実務上、監査指摘を受けるケースでは仕訳計上時の証跡チェックが疎かになっていた、という場合が多いです。

6. 計算の正確性の確認

減価償却費や長期前払費用等の按分計算が必要な勘定科目では、「計算が正しく実施されているかどうか」をチェックします。このご時世、Excelなどの表計算で計算結果が正しいロジックで行われているかどうかを確認するのが一般的ですが、必要あれば電卓で計算することもあります。

上図6は工具器具備品を例に挙げていますが、⑧の取引証跡と金額との照合作業(証憑突合)は前述のとおりです。繰り返しになりますが、監査の基本手続きですので、ほぼすべての勘定科目でこの証憑突合は実施される、と思っていただいて間違いはありません。

なお、固定資産の取得の際に会計監査人に提出する資料に関して、彼らがどのような目的のための提出した書類を利用するかの例示を示すと、以下のようになります。

また、⑨がまさにその減価償却計算の正確性の検証手続きです。特に年半ばで取得したり、除売却した固定資産に関する償却計算について、計算ミスが発生するリスクが高くなります。

【経理担当者へのメッセージ】

会計システムを使っている場合だと処理を誤るリスクはかなり低いと思いますが、上記にも記載した期中で動きのある固定資産については、しっかり計算の正確性を確認ください。会計監査人もそこを重点的に見てきます。

また、会計システムではなくExcel管理の場合は計算式が崩れてしまい、誤った計算結果が算出されるリスクがあります。これを肝に銘じて、特に金額の大きい計算結果については念のための確認が必要と考えます。

7. 網羅性の確認

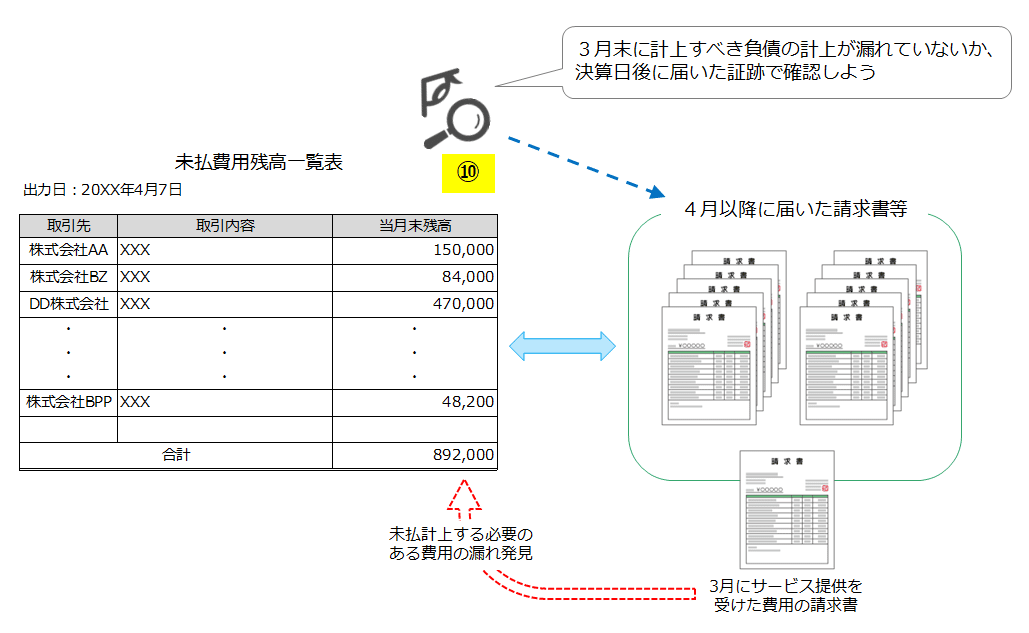

これまでは取引の実在性や正確性を確かめる手続きが中心でしたが、もう1つの重要な監査論点である「網羅性」、すなわち、計上すべき取引がすべて認識されているか、について確認する必要があります。大企業では全国の拠点から請求書等を取り寄せるのは困難ですが、中堅企業であれば、下図8に示すように、決算期以降に入手した請求書等の取引証跡から、監査対象期間の収益や費用として計上すべきものがないか、を確かめることもあります。

実務上は、金額的重要性等を考慮して、重要な取引に絞って確認する等、工夫がなされています。

【経理担当者へのメッセージ】

経理担当者がそれでなくても忙しい決算期間の中で、期末日後に届いた証跡をチェックして計上漏れを確認するのは時間的に困難なケースが多いです。ですので、できるだけ確認作業に依拠するのを回避するため、各事業部門に

『3月にサービス提供を受けたり、モノを購入したけれども、請求が翌月になる取引については、必ず3月中に(場合によっては概算になっても)計上するように処理をお願いします』

とアナウンスを行って、各事業部レベルで徹底してもらうことが、一番の近道になるかと思います。もちろん、都度アナウンスをしている会社であってもどうしても処理漏れが発生してしまいますが、絶えず啓蒙活動を続けることが最終的に処理漏れのリスクを低減する手段になると考えています。

間違いやすい勘定科目

最後に勘定科目の誤りによる監査指摘について触れてみたいと思います。勘定科目の使い方は各社各様ですし、損益区分の金額が変わらないような重要性のない誤りであるケースも多いですが、やはり金額的重要性が大きい取引や勘定科目の誤りがあると、どうしても修正を求められることになります。

日頃から勘定科目の使い方について、経理メンバー内で意思疎通を図ることが何より大事ですが、過去の監査経験の中で、よく見かけた勘定科目のご認識について、下記の図9で少しだけ紹介したいと思います。

一般的に、会社の日々繰り返し行われる営業行為の結果として発生したものか、それとも営業活動以外の取引により発生したものか、で利用すべき勘定科目が異なる点に注意が必要です。