今週の予定(1月5W)

はじめに

株に限らず相場とはシンプルなもの、不要なら売り必要なら買う。金融市場に投資する人の目的は「資産形成」だと疑いません。その資産を形成する目的に対し「目標」が変化していると考えることができます。

直近の相場で3羽カラス(陰性が3連続)が出現、カラスは古来、不気味な存在として扱いそこから相場の弱い状態を比喩しています。

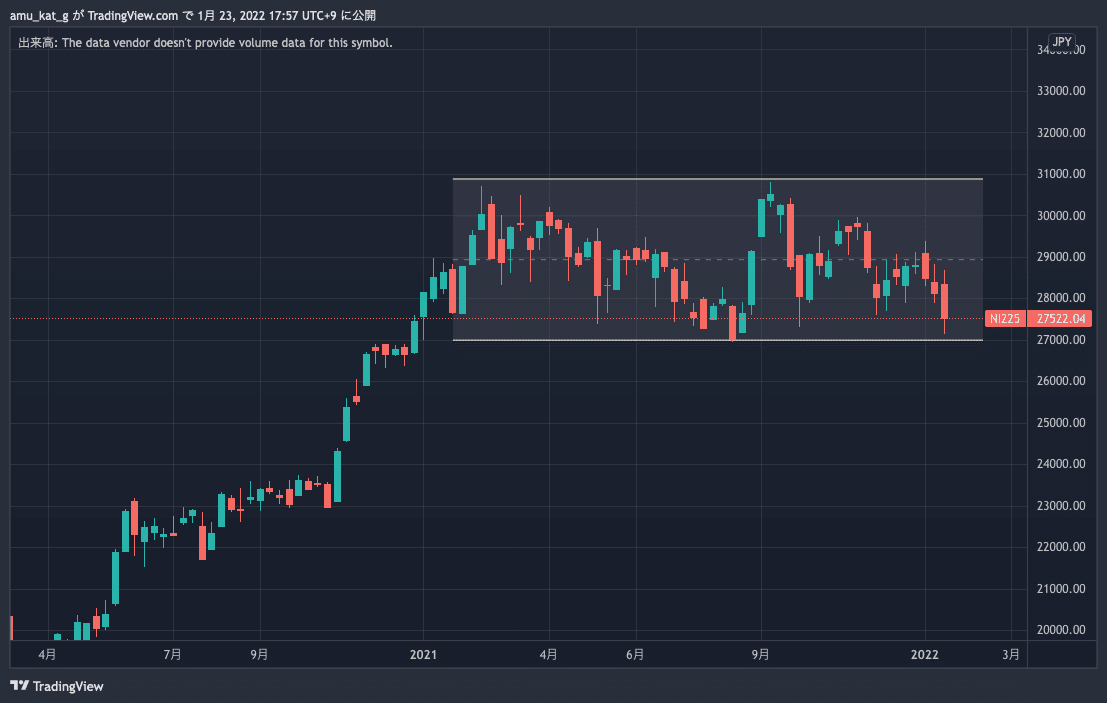

目線を長期(2021年初頭から現在)視点に切り替えると、約一年間はレンジ相場を形成していると言えます。まだ下落相場とは言えません。2021年初めから2月にかけバブル相場以来となる最高値をつけ下落の転じ、同8月に27000円の節目でリバウンドし急騰し再び3万円を目指しはじめた。しかし、3万円で天井となり下落に転じ上値を切り下げながら現在に至る。

その間、2度の緊急事態宣言とまん防重点措置などを経験、政権交代等のイベント消化しましたが、それらイベントは市場のバリュエーションを上下するものだったかというと、決してそうではない。それら雑音を除去しチャートを眺めると、2020年後半の上昇相場のスタート地点の戻っただけと考えることができる。

さて、では底打ちの判断はどうなのか。もしかすると今週その判断をすることになる可能性はあります。新政権になり政策、特に投資家に対する課税、自社株買いなどの市場規制、重要な経済政策が感染拡大により再開しないなど市場とともに投資環境は悪い。ですが、それらは市場のバリュエーションを大きく上下する要因ではありません。今相場は、日本経済の行き先が見えない状態。特に感染拡大の都度、行動制限があり経済正常化が見通せない状況、そして世界インフレへの警戒の高まり、日本も例外ではないといえる様々なマクロ、ミクロの要因があります。そのような一見、無関係な外的環境なども評価、その評価を折り込み今の相場は成り立ってます。

エネルギー価格の上昇やその都度発表される経済統計や要人発言に一喜一憂しながら相場は動いており、明日以降も動きます。

経済統計、金融政策

なんと言っても米国です。

1 FOMC(1/25−1/26)

2 大型株(S&P500構成銘柄)の決算発表

また、主要国のPMI、新興国などの政策金利などもインフレ懸念下での政策動向は注目されるところです。

決算発表(日本株)

いよいよ22年3月期決算会社の第3四半期決算の発表のシーズンとなりました。大型やメガバンク、都行・地銀のほか大型の野村など決算発表を予定してます。

決算発表(米国株)

米国は21年12月期決算(本決算)のシーズンが始まっており、今週はS&P500構成銘柄のうち約100者が決算発表を予定(青い部分)

今週以降は、今まで市場を牽引してきたGAFAMなどの大型株の決算内容が注目されます。