【銀行 × 生成AI】データドリブンで金融商品のクロスセルを実現する生成AI Copilot:Bud

銀行は、取引データなどエンドユーザーのファーストパーティデータ(企業が自社で収集したデータ)を膨大に蓄積しています。しかし、長年に渡りそれらのデータ活用に向けた取り組みは、活発ではなかったように思います。

これは、銀行が手数料による収益を基盤とするビジネスモデルを採用しているため、多くのアカウント開設を目指す営業活動に重点を置きがちなことが一因でしょう。

しかし、銀行が持つファーストパーティデータと、エンドユーザーの許可を得たサードパーティデータ(資産状況など)を組み合わせることで、パーソナライズされた情報やリアルタイムの情報を基に、金融商品をクロスセルする機会を効果的に見つけ出すことができます。

今回は、生成AIを活用して顧客の支出管理から資産形成のための商品提案までを行う、Budというサービスを紹介します。

Budの概要

Budは2015年に設立されたフィンテックスタートアップであり、生成AIが注目を浴びる前からAIを使用して顧客データを個人レベルまで詳細に掘り起こし、それぞれの顧客にとって適切な金融商品を提供することを目指してきました。

2022年6月にはシリーズBラウンドで8,000万ドル(約120億円)を調達しており、当時のプレスリリースには

「Budは『乱雑』な取引データを理解し、顧客の財務状況を正確に把握できる能力によって市場との差別化を図ってきた。」

という記載があります。(引用:https://www.thisisbud.com/blog/bud-raises-80m-to-scale-its-transaction-intelligence-apis )

出資をしている投資家・企業にはTDR Capital LLPというファンドをはじめ、Goldman SachsやHSBCなどが資金を提供しています。

資金を提供する大手金融機関自体も、このサービスのユーザーとなっています。

Budの機能

Budの提供する機能は大きく3つあり、「Engage」、「Drive」、「Assess」という名称がそれぞれつけられています。

Engageは顧客にパーソナライズされた財務管理機能であり、Driveは生成AIを組み込んだ顧客データ分析とチャットコミュニケーションによる顧客データの取得機能です。Assessは「評価する」という日本語訳の通り、顧客の財務状況を監視したり、収入証明を評価したりする機能です。

1つずつ詳細を解説していきます。

Engage

顧客の取引データは、どういう入出金サイクルがあるか、どのスパンでどういった商品を購入・積立しているかなどの財務パターンを理解するのに役立ちます。

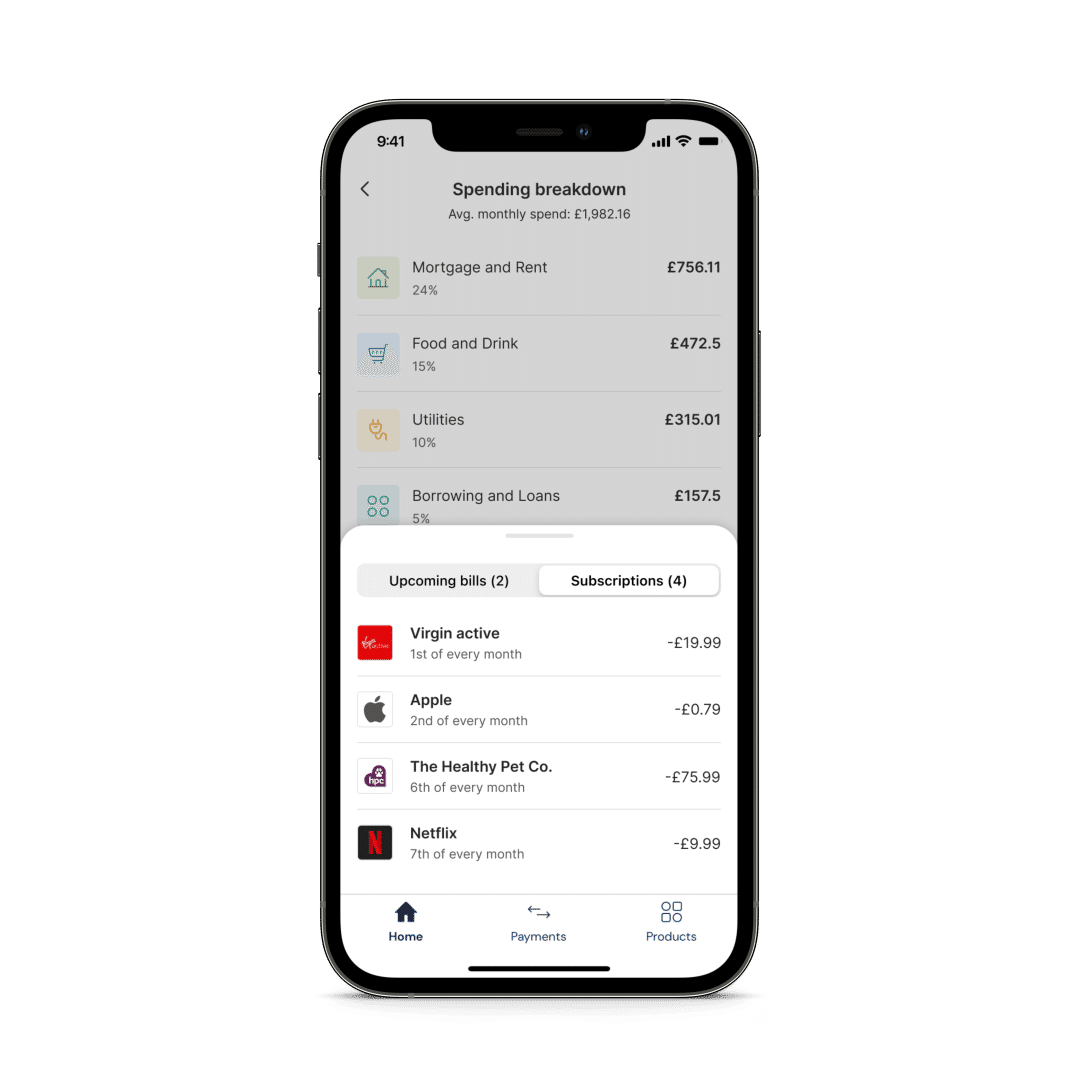

Spending Insights

Spending Insightsはその名の通り、支出状況を可視化する機能です。

これにより顧客はそれぞれの口座でどれだけの支出があるか把握できるため、無駄な支出を減らすことができます。

家計簿アプリのような機能ではあるものの、支出管理を適切に行うことは顧客が良い金融習慣を身につけることに繋がるため、資産形成のための第一歩であると同時に、アプリを定期的に開くことによって顧客のエンゲージメントを維持し続けることに寄与します。

また、支出状況が全て可視化されるため、顧客が認識していない取引に対する異議申し立ての数を削減することにも貢献しています。

Money Manangement

Money Management(資金管理)は、顧客が支出状況を把握したのちに、財務管理能力を改善させるための機能です。

Budは顧客ごとのトランザクションを分析できることが強みであり、顧客の収入・福利厚生・ローン・借金・サブスクリプション状況を全て管理することができます。

分析結果から削減可能なコストをユーザーにサジェストしてくれるため、アプリが自分の財布状況を理解した上でサポートしてくれているような体験を提供することが可能です。

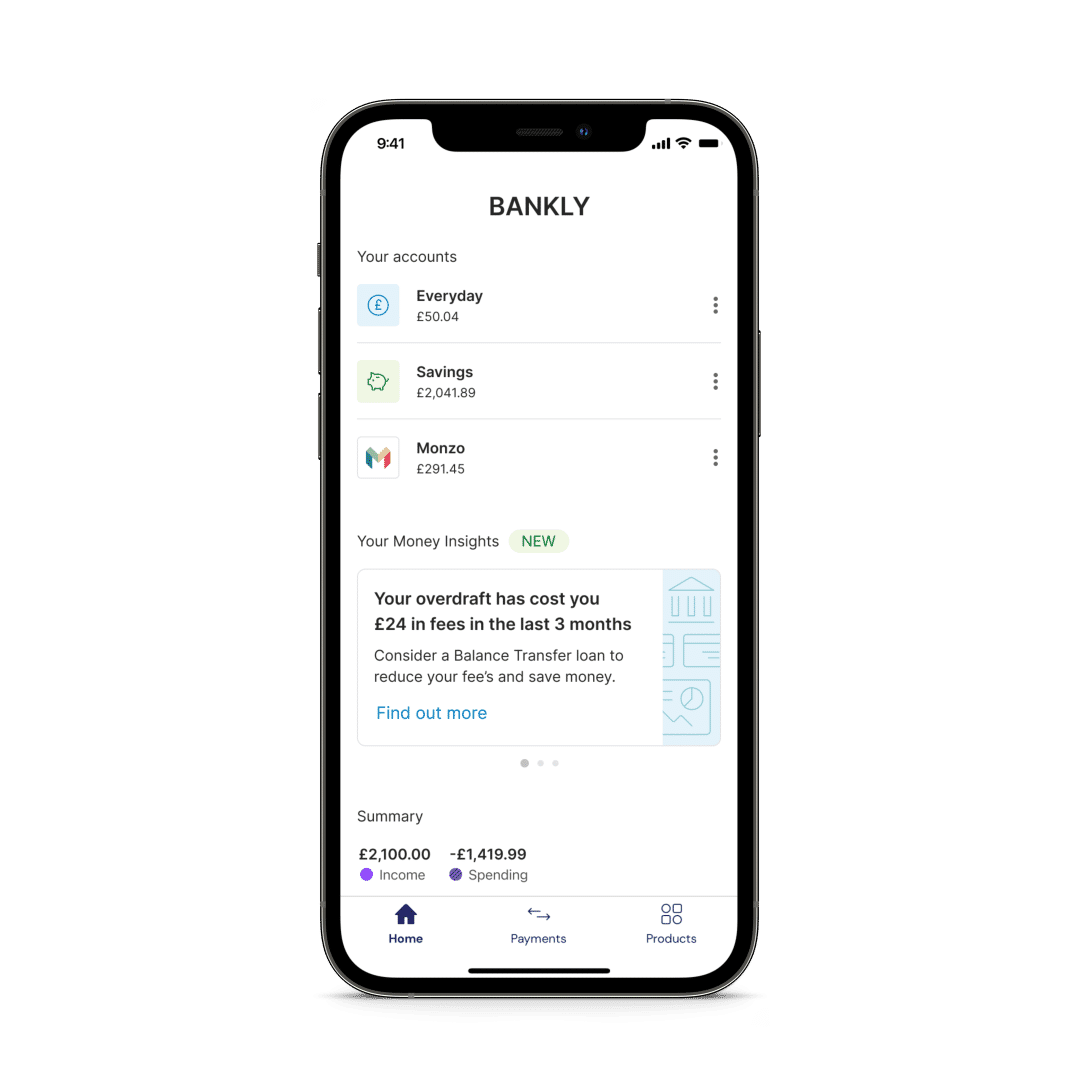

Personalized Engagement

冒頭で触れましたが、金融機関は膨大な顧客データとその取引データが蓄積されている一方で、それらを活用するための分析や機能の搭載が不足している傾向にあります。

Personalized Engagementでは、特定の顧客特性を持つユーザーをターゲットにどういったアクションを行うかという、オーダーメイドのルールを用意することができます。

それらを活用したメッセージやオファー、財務健全性のスコア表示といった機能を提供することで、財務健全性を強化しつつ、ユーザーにとって適切な金融商品を適切なタイミングでオファーすることができます。

MoneyManagementと同様に顧客にとっては、自分の財務状況を理解した上で適切なオファーをしてくれるような体験になるため、顧客満足度とエンゲージを高めることに繋がります。

Drive

Driveは2023年8月より提供開始された、生成AIを組み込んだ機能です。

….

続きはこちらのメディアに記載しています。

AI Powered Businessでは、生成AI × 海外スタートアップの最新事例を紹介しています。

皆様の情報収集に役立てば幸いです。

この記事が気に入ったらサポートをしてみませんか?