【最新】上場SaaS KPI公表のすべて

(お知らせ)

「企業データが使えるノート」は2020/11/20より有料継続マガジンの提供を開始しました。本記事はβ版の過去の無償開放記事となります。最新のアップデートやデータの取得に関しては、コチラをご覧ください!

"企業データが使えるノート"では、上場企業のSaaS KPIを集計し、定期的にデータを更新しています。

今回は、先月にアップをした上場企業 SaaS KPIの最新アップデートです。

5月半ばまでの決算発表資料を反映させた最新数値となります。

□ 上場企業 SaaS KPIデータ

対象企業: 国内SaaS事業を運営する22社

* 今後順次社数が増えます

対象資料: 決算説明会資料

データ時点: 5/26時点で取得可能な最新決算説明会資料を参照

* 第3四半期決算説明会資料 公表のないロジザード、

決算発表延期のサイボウズの2社は前四半期を参照

データ更新: 毎月月末にnoteにて更新予定

注記: 指標の定義や集計の仕方は各社ごとに異なります。同一の科目列に記載されている場合も、必ずしも同一基準となっていた可能性があります。

徐々に浸透するSaaS KPI開示

日経新聞がSaaS元年と呼んだ2018年 ―――。

そこから2年を経て、上場SaaS各社のARR,Churn RateやARPUといったSaaS KPIが開示されることが増えてきました。

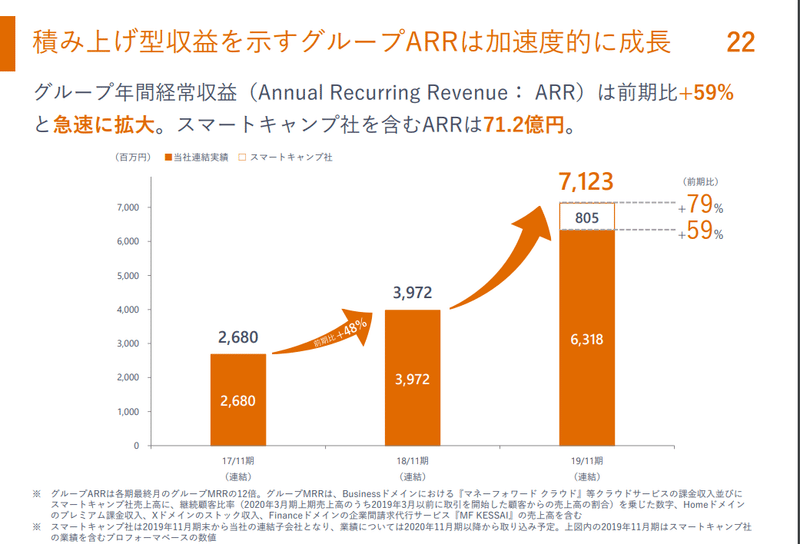

マネーフォワードは、2019年11月の決算説明資料から ARR(Annual Recurring Revenue)の時系列開示を行っています。

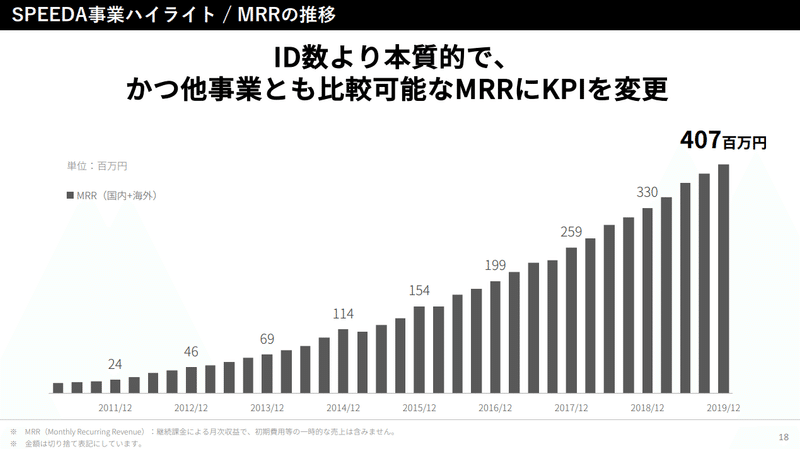

また、ユーザベースも2019年通期決算より、MRR(Monthly Recurring Revenue)をKPIとして打ち出すなど、SaaS指標をキースライドに記載する企業が増え始めています。

一口にSaaSと言っても、サービス形態、課金構造、エンタープライズ向けかSMB向けかといった対象顧客の違いによって、"最重視する指標"や"見せ方"は異なります。

各社の開示を眺めていると、継続開示の観点も含め、試行錯誤を重ねながらSaaS KPIを示し、投資家とのコミュニケーションを図っている状況が見えてきます。

この記事では、定期更新しているSaaS KPIデータを基に、現在の開示状況をまとめていきます。

SaaS KPIにピンとこない方は、前田ヒロさんのページなどをご覧いただくと正確な定義を理解いただけるかと思います。

全体像

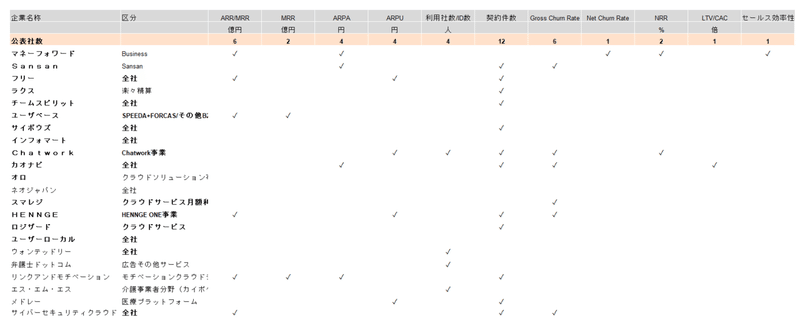

以下の表が各社の決算説明資料に記載をされているSaaS KPIの一覧です。

(細かくてすみません、、)

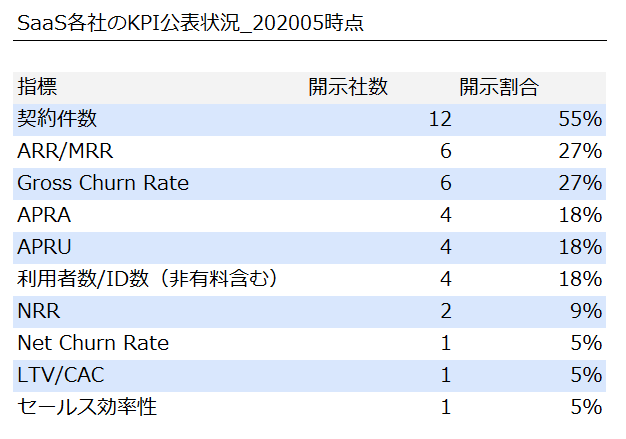

項目ごとの公表社数をまとめると以下の通りです。

(対象22社)

"継続的な収益"を表すARR/MRRは6社( 27%)、そのブレイクダウンとなる契約件数(契約ID数)は12社( 55%)、"単価"に相当するARPA,ARPUは共に4社(18%)といった開示状況になっています。

一方で、"サービスの解約"を示すChurn RateはGross Revenueで6社(27%)、Net Revenueで1社(5%)という状況です。

ARRやChurnといったSaaSのコア指標であっても開示はまだ限定的なようです。(そもそもSaaSという打ち出し方をしていない企業もある)

それでは、具体的な開示に迫っていきたいと思います。

ARR / MRR

SaaSにおいて最もメジャーな指標と言ってもよいARR/MRRですが、実は対象の22社の中では、開示を行っている企業は3割に達していません。

個々の決算説明資料を見てみると、通常の売上高と区別する形で、「ストック売上高」や「クラウド比率」といった形で公開をするケースの方が多いようです。

なお、"売上高"は、既に実現した収益ですが、ARRの場合は、期末のMRRを12倍するため、直近年度の通期売上高よりも大きい数値となります。

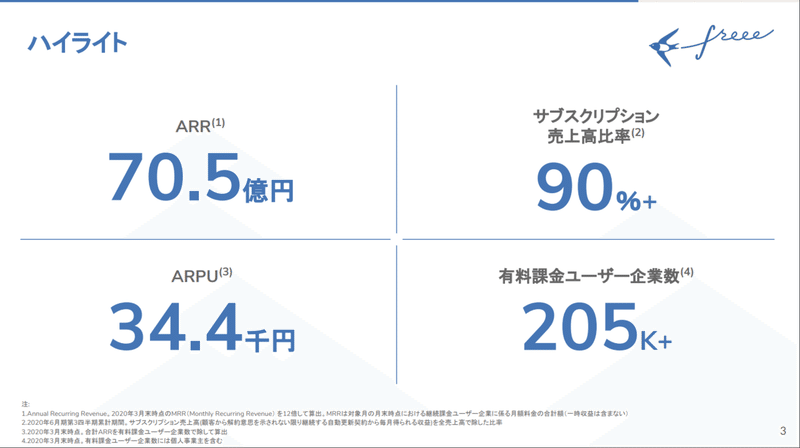

上述のマネーフォワード、ユーザベース以外では、フリーはIPO時の"成長可能性に関する説明資料"の開示当初から、今回の決算説明資料でも、以下のフォーマットをキースライドにし、シンプルにARRを訴求しています。

□ フリー

□ HENNGE

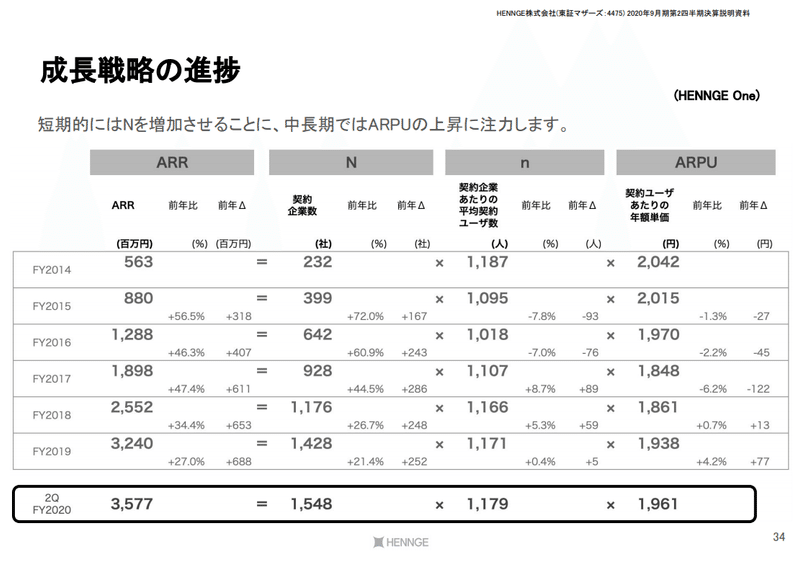

ARRに関する公表で個人的に最も注目をした資料は、HENNGEの公表資料でした。

ARRのブレイクダウン要素として、"契約企業数" "平均ユーザー数""ARPU"を時系列で記載しています。

通常、ARRが大きくなっていくにつれて成長率が鈍化していくものですが、上記の記載により、"何の要素によってそれが起きているか"ということが一目で理解できました。

HENNGEの場合、契約企業数の伸び率が少しずつ減少しており、今後このN数の成長率をいかに維持するかが、短期的なポイントです。

一方で、FY2014からARPUが横ばい、微減していますが、新機能・クロスセル商品の開発などによって、単価を成長させることができれば、ARRの成長率向上に寄与すると考えられます。

こちらの開示では、"良い点"も"改善点"もオープンになっていて、投資家に対してフェアに数値を見せていると感じました。

□ サイバーセキュリティクラウド

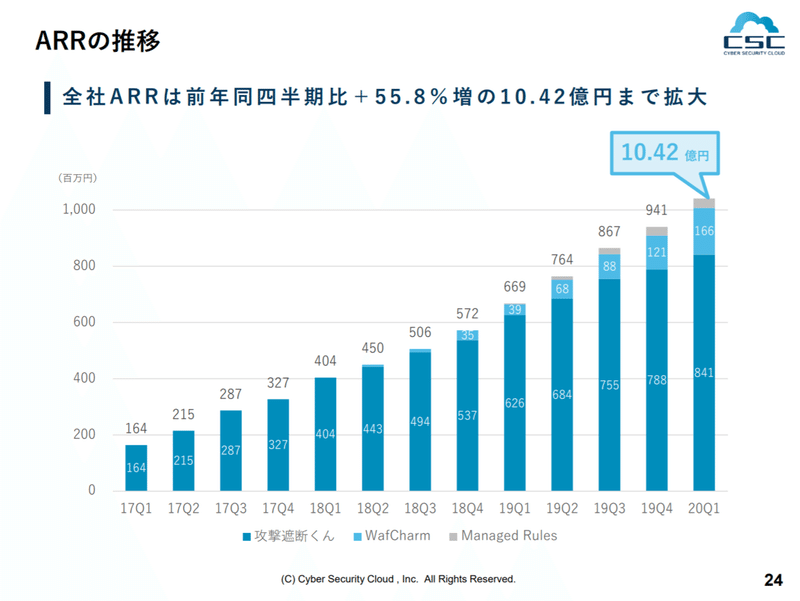

今年上場を行ったサイバーセキュリティクラウドも時系列でARRの公表を行っており、前年同期比+55.8%成長という力強い数値が視覚的に感じられるスライドになっています。

メインの商材は"攻撃遮断くん"ですが、"WafCharm"も順調に積みあがっている様子が見て取れ、複数の成長ドライバーを予期させるスライドとなっています。

---------------

各企業ごとに、「スポットでの売り上げがあるケース」「異なる製品群を持つケース」「M&Aなどにより連結子会社が増える」など投資家にとって実態が直ぐに掴めない状況も増えてくると思います。

その場合でも、リカーリングレベニューを端的に表現し、SaaSビジネスとしての共通指標として、ARRの重要性は増してくるかと考えます。

ARPU / ARPA

共に、"単価"を表す指標ですが、企業や提供するサービスによっては同義となる場合もあるようです。

例えば、カオナビはARPUの注記に対し、「利用企業1社あたりのカオナビの基本利用料」とあり、この説明自体はARPAとも言えます。

と、細かい点はさておき、具体的な公表状況を見ていきます。

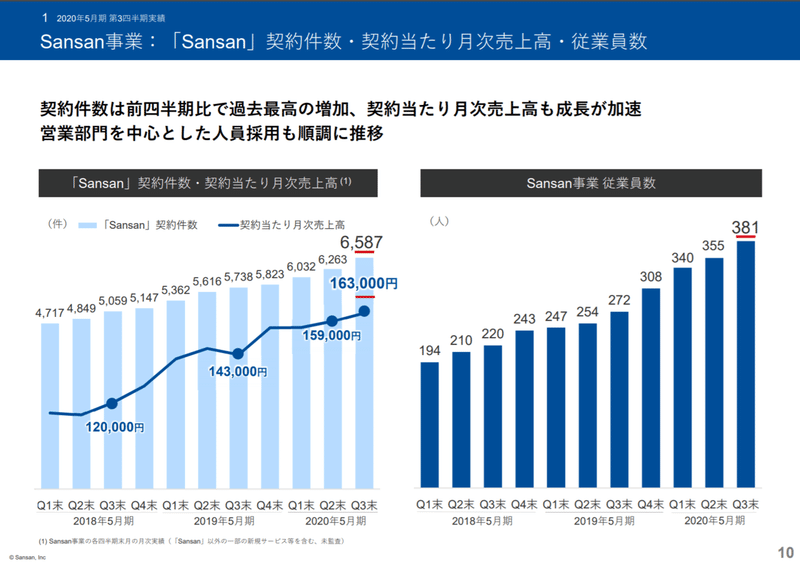

□ Sansan

SansanはARRの公表自体は行っていませんが、ブレイクダウン要素である契約数とARPAの双方の伸びを把握することができます。

手元の計算では、Sansanの直近四半期売上を4倍した、みなしARR125.6億円でした。

その水準でも、YonY28.6%というその高い成長を実現しており、契約件数の増加、価格単価の双方によって成し得ていることが見て取れます。

高い成長を実現するSaaS企業は、数×単価の両面での伸びを見せることが多いですが、Sansanはそれをしっかりと達成していることが分かるスライドです。

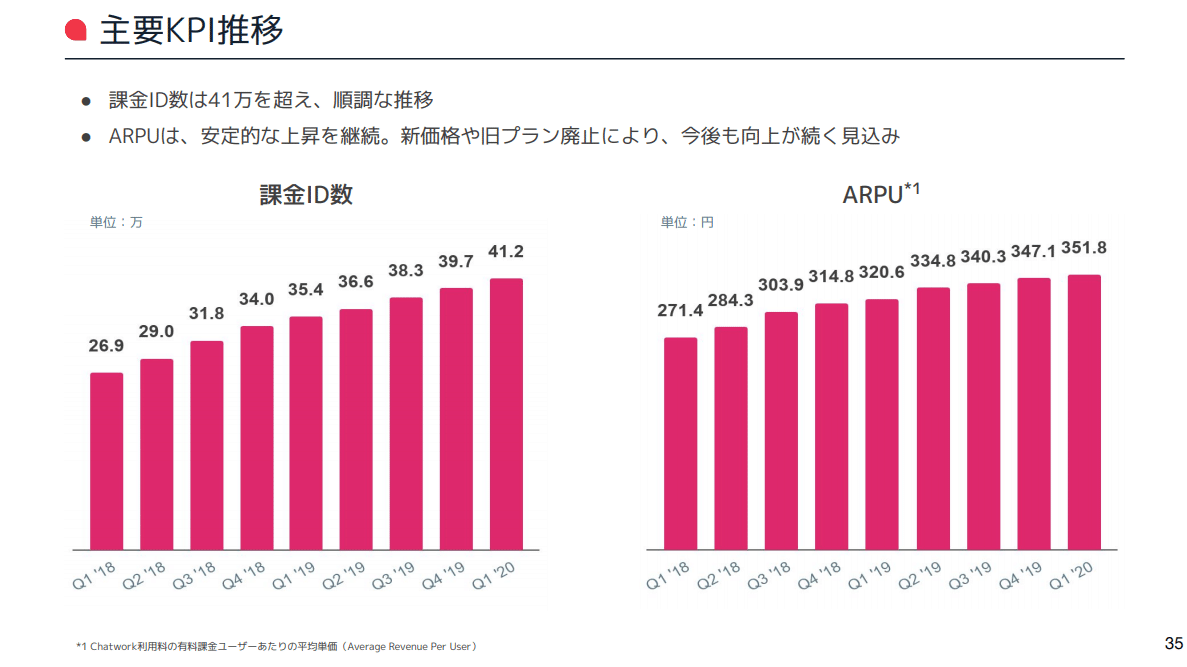

□ Chatwork

Chatworkは、決算説明資料中、「登録ID数」「DAU数」「課金ID数」「ARPU」を主要KPIと置いています。

こちらのスライドでもSansanと同様にARRの分解要素である課金ID数とARPUの双方を開示しています。

ARPU自体は直近四半期YonYで9.7%、さらにその前年には18.1%の伸びを見せ、継続的にユーザー価値を高めていることが伺えます。

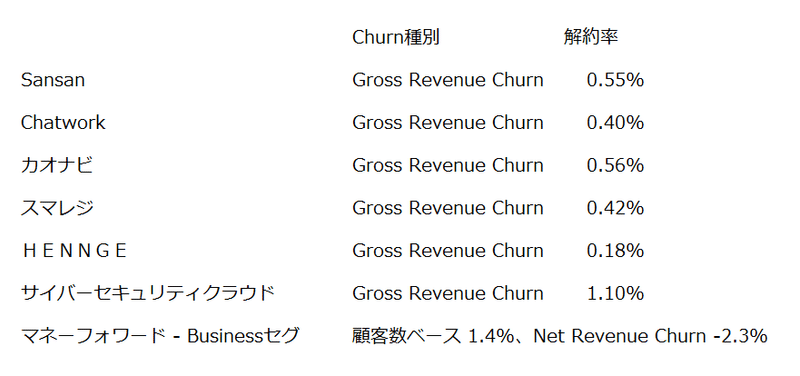

Churn Rate

Churnについて開示を行っている企業は、22社中7社でした。

各社、月次12か月でのGross Revenueベースで開示を行うケースが多いです。マネーフォワードのみ、顧客数ベースとNet Revenueでの開示となっています。

なお、それぞれの企業、サービスにおいて対象となる顧客規模が異なるため数値の横比較で単純な優劣にはなりません。

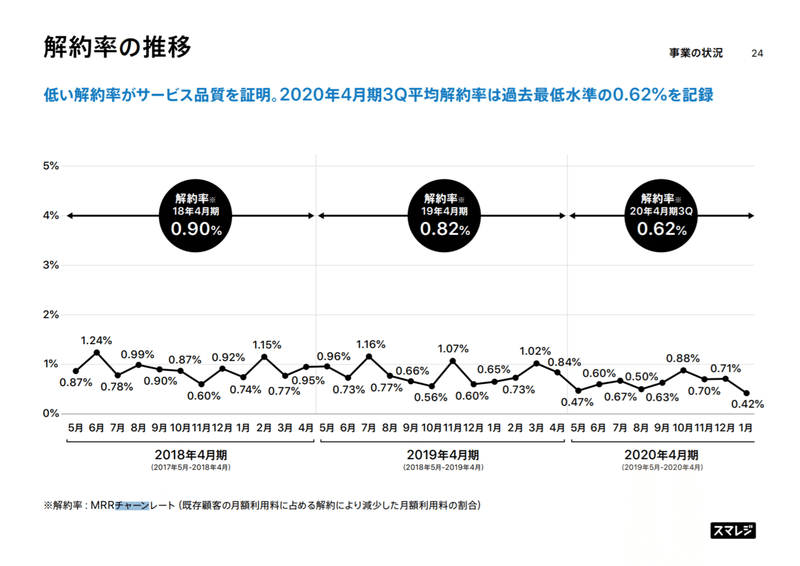

□ スマレジ

スマレジは時系列でのChurn開示を行っています。直近1月のChurn Rateは0.42%ですが、2年前では倍程度の解約率があり、段階的にプロダクトの改善やカスタマーサクセスが向上した様子が分かります。

単純計算の平均契約年数換算は、

・2018年1月 1 / 0.74% = 約11年

・2020年1月 1 / 0.42% = 約20年

ですので、この継続的な改善が今後収益に効いてくるであろうかことが見えてくるスライドでした。

□ Chatwork

Chatworkは、解約率の逆数で月次継続率を算出していますので、解約率は月次0.4%です。

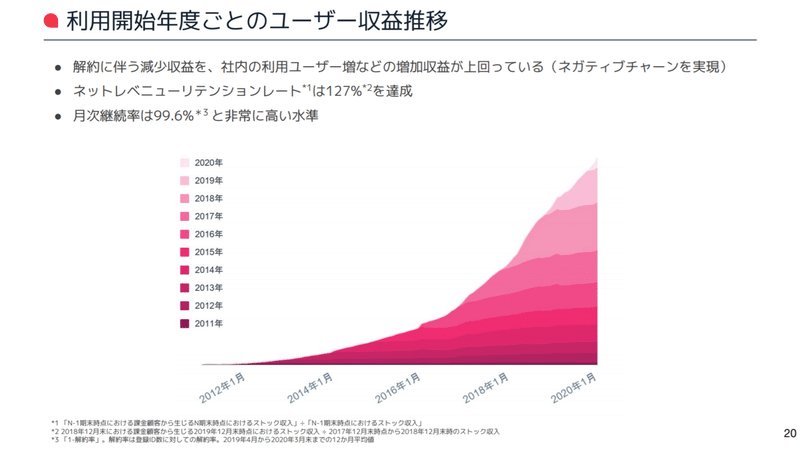

このスライドでは、ネットレベニューリテンション127%という既存顧客の売上向上(もしくは、フリーミアム顧客の有料化?)を示しつつ、その基盤には、低い解約率は寄与していることが分かります。

コホートの積み上がりが美しく、定着率の高さや既存顧客からの成長を感じられるスライドになっています。

□ サイバーセキュリティクラウド

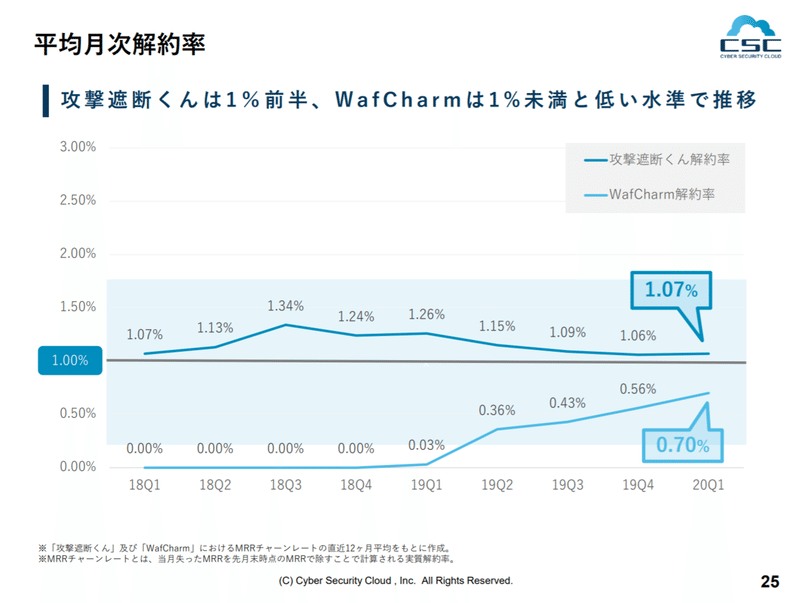

今年上場し、株価が爆上がり中のサイバーセキュリティクラウドは、月次のGross Churn Rateが1.07%です。

個人的には、少し解約率が高い印象を受けました。

というのも、月次解約率1.07%は継続率98.93%なので、年率換算すると、年初の売上を100とした場合に、100*0.9893^12ですので、12.1%の解約となります。

こちらのnoteを引用すると、年率のGross Churn Rateは10%程度を超えると長期的な成長の足枷になります。(余談ですが、佐久間さんは前職で私の最初の上司でした。。)

イメージとしてWebセキュリティ分野は、一度導入するとスイッチングコストが高いので、解約率がChatworkと同程度に低いのではと推測していたため、やや意外な結果でした。

ただ、月額の料金設定が1万円のSMB顧客がメインであることに加え、急速にユーザー数が増えていることもあり、1%程度であっても妥当な水準なのかも知れません。

と、上記まで書いたところで、SMBの解約率について深掘ってみたところ、海外でもSMBは3%の解約率で妥当ということでした。

不勉強ですみません、、、

"Most people know that SMBs tend to churn much higher than enterprise — one of the main reasons being that they go out of a business at a higher rate. Also because the products tend to be less complex, it can in theory be easier to move and adopt an alternative.

The general consensus is that 3% monthly churn or 35% annually is decent. "

* How we achieved a 5% churn rate in SMB SaaS

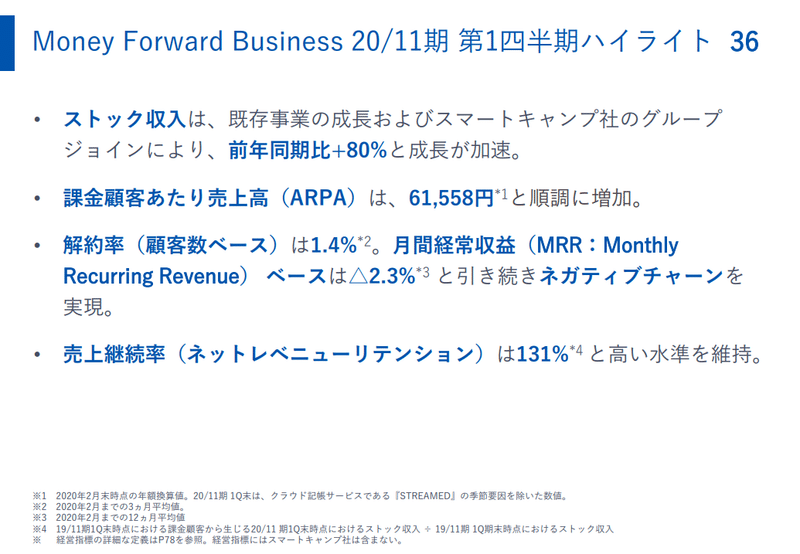

□ マネーフォワード

マネーフォワードの顧客ベースの月次解約率1.4%を年間換算すると、約15%になります。

MFクラウドシリーズはSMBがメイン顧客となり、年間のARPAが61,558円-月額5,129円ですので、試しに導入をして解約をする中小企業や事業者も多いかと思います。

Net Revenue Churnが-2.3%、NRRも131%であるため、IDが一定離脱するものの、定着した顧客についてはアップセル・クロスセルが順調という状況かと思います。

その他指標

□ カオナビ

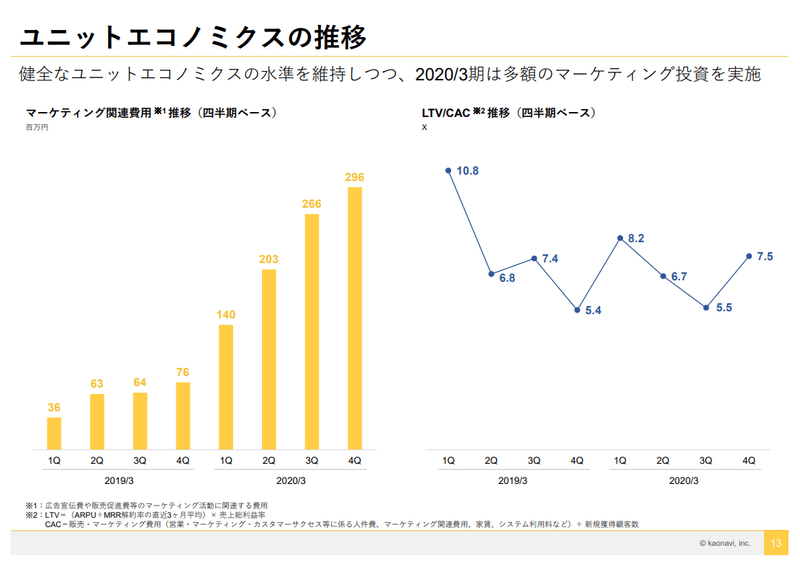

カオナビは、22社の中では唯一、ユニットエコノミクス(LTV/CAC)を公表しています。

ユニットエコノミクスの基準は3倍と言われることが多い中で、足元7.5倍という営業効率の高さが分かります。

2019年3月に上場し、調達資金をマーケティング費用や人材に投資しているものの、2020年3月期においてもユニットエコノミクスの倍率が維持できており、投資を加速しながら資金効率のよい営業活動が出来ているようです。

まとめ

ご覧いただいた通り各社各様の開示ですが、やはりIR資料ですので最も訴求しやす指標、数値を見せている点はあると思います。

企業によっては、あまりSaaS KPIを公表しないケースもありますが、今後ますます、収益・継続率・顧客単価などの数値開示を投資家から求められることが増えるのではないかと思います。

(一方で、余談ですが、SaaS的な開示をほぼ行っていないインフォマートは、海外投資家持分比率が52.5%で22社中トップでした、、、)

個人的には、カオナビやChatwork、HENNGEといった企業の開示がシンプルにSaaSビジネスが理解でき、今後のIPO企業の参考になるかと思います。

以上です。

「企業データが使えるノート」では、今後も継続的にnote上でSaaS/IPOのデータ・コンテンツを提供していきます。

最新情報はtwitterでも発信していますので、ぜひフォローください!

読んでいただいた方のリアクションを励みに今後も役に立つコンテンツを発信していきます!

この記事が気に入ったらサポートをしてみませんか?