レバレッジETFの罠と危険性

近年、個別株や債券だけでなく、指数に連動した投資ができるETF(上場投資信託)が注目を集めています。中でも、レバレッジETFは通常のETFとは異なり、指数のパフォーマンスを2倍や3倍に「増幅」させる仕組みで、高いリターンを得られる可能性を秘めています。

しかし、レバレッジETFはハイリスク・ハイリターンの投資商品であることを忘れてはいけません。

今人気のSOXLやSOXSのようなレバレッジETFは、価格変動リスクが非常に高く、投資家にとって大きな罠となる可能性があります。

この記事では、レバレッジETFの危険性について考察していきます。

レバレッジETFの仕組みとリスク

レバレッジETFは、先物取引などのデリバティブを活用することで、指数のパフォーマンスを2倍や3倍に「増幅」させます。しかし、この仕組みには以下のリスクが伴います。

・価格変動リスク

通常のETFよりも価格変動が大きくなり、短期間で大きく値動きする可能性があります。

・複利効果

指数の上昇だけでなく、下落にもレバレッジがかかるため、下落幅が拡大し、損失が大きく膨らむ可能性があります。

・コスト

レバレッジを維持するためのコストが発生し、長期的な運用においてパフォーマンスを低下させる可能性があります。

今人気のSOXLやSOXSとは?

SOXLとSOXSはPHLX半導体セクターインデックスの3倍のパフォーマンス、または3倍のパフォーマンスと反対となる投資成果を目指すETFです。

これらのETFは、半導体市場は成長性が高い(価格変動が大きい)という期待から人気を集めています。

初心者投資家が陥りやすい罠

初心者投資家は、レバレッジETFの仕組みを理解せずに、短期間で大きな利益を得られるという幻想に惑わされ、投資してしまうことがあります。

特に、以下のようなケースは、初心者投資家が陥りやすい罠です。

・ニュースやSNSの情報に惑わされて、安易に投資判断をする

・十分な知識や経験がない状態で、高額な投資を行う

・含み損を抱えたときに冷静な判断をせずに損切りができない(再度上昇するのを待ってしまう)

レバレッジETFの減価

レバレッジETFは、短期的に高いリターンを得られる可能性がある一方で、長期的な視点では必ずしも高いパフォーマンスを期待できるわけではありません。

2倍の投資成績を目指しているETFが、必ずしも2倍の結果になるわけではありません。これは日々の元指数の値動きに対して2倍のレバレッジをかけているためです。

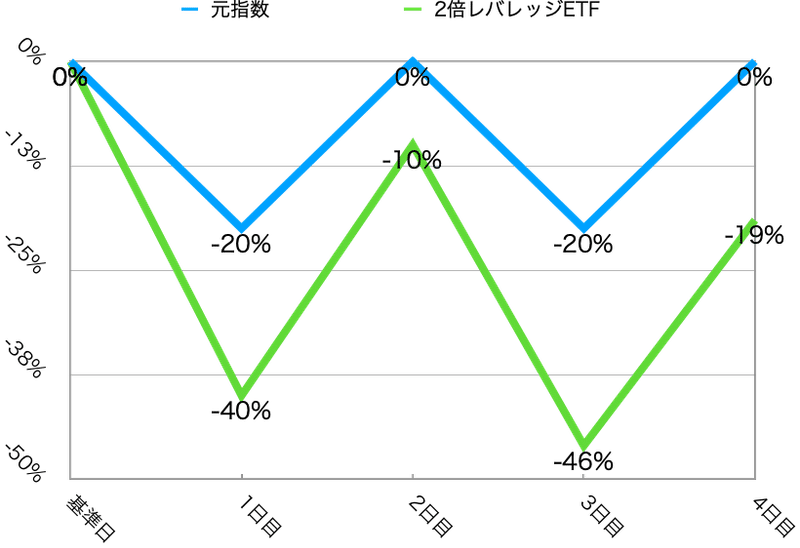

以下に元指数と2倍レバレッジETFの価格変動(%)をまとめてみましたので見てみましょう。

元指数と2倍レバレッジETFの4日目までの値動きの違い(%)

上記のチャートは元指数と2倍レバレッジETFの値動きを比較したものです。

(値動きをわかりやすくするため大きな変動率にしています。)

4日目の値動きを見ると、元指数は基準日から±0%の値動きに対し、2倍レバレッジ指数の値動きは-19%になっています。このようにレバレッジETFは日々の元指数の上下動で減価することが多々あります。特にマーケットが調整期間中には注意が必要です。もちろんSOXLやSOXSなどの3倍レバレッジETFはもっと大きな価格変動になります。

※レバレッジETFが元指数をアウトパフォームすることももちろんあります。元指数が連日上昇(下落)した場合は元指数を大きくアウトパフォームすることが可能です。

まとめ

レバレッジETFは、ハイリスク・ハイリターンの投資商品です。特に、今人気の高いSOXLやSOXSのようなレバレッジETFは、価格変動リスクが高いこと、減価すること、コストが高いことなど、投資家にとって大きな罠となる可能性があります。投資をする際には細心の注意が必要です。

証券会社の売買代金ランキングの上位にランクインしているのをよく目にしますが、筆者はこのギャンブル性の高さからレバレッジETFには投資しないことをお勧めします。

(投資を始めたばかりの時にSOXLで痛い目に遭ったことがあります、、、)

この記事が気に入ったらサポートをしてみませんか?