[サマリー] SaaSスタートアップの資金調達のためのハンドブック by IVP

今週はIPVのハンドブックをご紹介してきましたが、基礎的な説明部分も非常に多く、すでに基礎知識がある人には少しまどろっこしい説明になっていたと思います。

そこで、ここでは、後で振り返れるように、定量的に特に参考になる部分のみを手短にピックアップしてまとめたいと思います

1/3はこちら

1/2はこちら

3/3はこちら

ARR規模別の成長率ベンチマーク

Growth Rate

成長率はプレミアム評価に値します。

規模が大きくなれば、この成長率は自然と減る傾向にありますから、これを念頭に考える必要があります。

以下はIVPがここ数年の未公開SaaS企業を分析した結果です

The Power of Hypergrowth

これは成長率と似た分析ですが、時間を横軸にとした場合に現在のARRが適切に積みあがっているかを測る指標です。

Churn / Retention指標のベンチマーク

Net Dollar Retention Rate (NDR)

リテンション周りの指標において最も一般的に使われているのは、"Net Dollar Retention Rate (NDR)"です。

NDRはコホートべースで算出され、1年年前に獲得した同じ顧客集団の中で、1年前と現在を比較し、ARRがいくら増えたのかを見るものです。

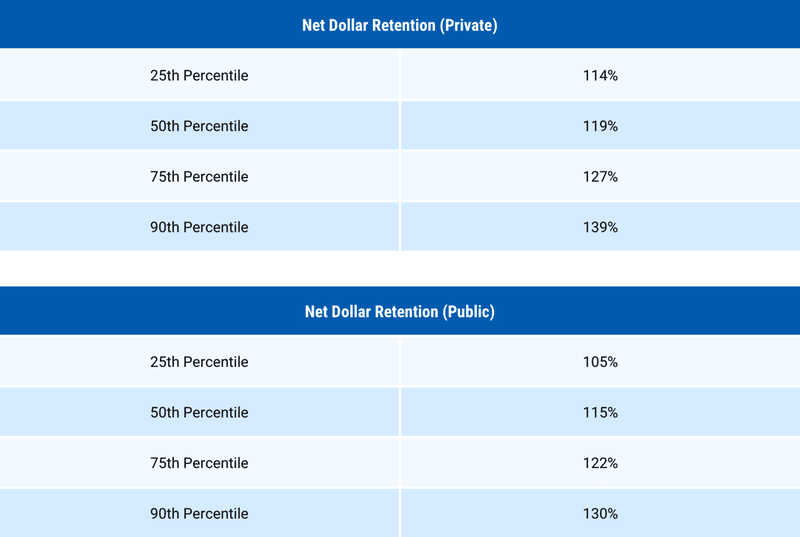

IVPはこれまでにARRが1000万ドル規模となったの全てのSaaS未公開企業と50以上の上場SaaS企業のNDRをベンチマークしました

NDRは抱える顧客規模によって大きく変わることを考慮する必要がありますが、目安としては、120%を超えることが望ましく、130%以上であればベストプラクティスと言えます。

Quick Ratio

Quick Ratio = ( New ARR + Expansion ARR ) / Churn ARRで計算されます。

Quick Ratioが5倍以上であれば良好なチャーンダイナミクスであると言えます。

GO-TO-MARKETを測る指標

Magic Number

も受け入れられているのは"マジックナンバー"です。

これは、直近四半期で獲得した新規顧客によるネットARRと、その直前の四半期で投下したセールス・マーケティングコストの比率を表す簡単な計算です。

一般的に言われているベンチーマークは、マジックナンバーが1.0が最適です。

マジックナンバーが1.0以上であれば、セールスマーケコストをもっと投資することを考えるべきです。逆に0.5以下なら、何を最適化すべきなのか考える必要があります。

以下はIVPがARRが1500万ドル程度の未上場SaaS企業と、50以上の上場しているSaaS企業のマジックナンバーをベンチマークした結果です。

Gross Margin Adjusted Magic Number

マジックナンバーにGross margin率をかけた"Gross-margin調整後マジックナンバー"を投資家はよく使います。

CAC Payback

SaaSビジネスにおいて顧客獲得コストをいかに早く回収できるかも投資家はよく見ます。

CAC baybackと呼ばれるこの指標は、マジックナンバーの逆数×12ヵ月で簡単に算出できます。

マジックナンバーが、セールスマーケコストを投下するとどれだけのARRが期待できるかを示すものなので、その逆数を月に直せば(12をかければ)どれくらいの月数でセールスマーケコストを回収できるのかを意味することになります。

正確に把握するためにはGross margin調整後マジックナンバーを使うことが重要です。一般的にはCAC baybackのターゲットは12~18ヵ月です。

Sales Pipeline

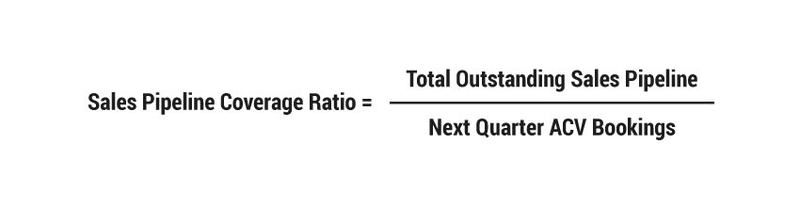

投資家がよく聞く一つの指標は、"セールスパイプラインカバレッジ率"です。

これはセールスパイプラインの合計を、次四半期で期待できるACVの合計で割ったものです。

常識的には、このセールスパイプラインカバー率は3倍が望ましいと言われています。

ただし、これは企業のタイプによって異なるため、セールスサイクルが長い企業は5倍など更に大きく、逆に短い企業は低くなることがあります。

また、これはインサイド/フィールドセールスの営業マンが必要なビジネスに関連する指標であり、マーケットドリブンなビジネスにはあまり関連しません。

Valuation

Private Comparables

投資家は通常、未上場SaaS企業の直近行われたラウンドの一覧リストを持っており、主に次の2つの指標にフォーカスしています。

1. 企業価値(プレバリュエーション)÷現在のARR

2. 企業価値÷NTM ARR (次の12ヵ月で期待されるARR)

マルチプルは、企業の長期的なパフォーマンスをドライブするいくつかの要因に影響されます。

成長率、資本効率、SaaSの主要指標(NDR, GDR, マジックナンバー等)に加え、市場規模、チームの強さなどもこれに含まれます。

Public Comparables

スケールが大きいSaaS企業には、バリュエーションの際に上場企業を参考にすることがあります。ARRを公開していない上場企業の場合、NTMの売上高(次の12ヵ月に発生する売上)の倍率で取引されます。

下の図は、上場企業のNTM売上マルチプルの推移です。

この記事が気に入ったらサポートをしてみませんか?