【お金Lv.17】○○証券が危ない!?学んでいない個人投資家が如何に多いか露呈した件について⑪📧

本編はセミナー受講者・契約者・有料メールマガジン会員向けの記事です。

会員の無料公開期間終了後、原則として有料記事として公開しております。

1年分をまとめたお得なマガジンか、全記事をまとめたALLCollectがおすすめです。

(毎月1日/15日頃に順次追加されます)

おまけマンガ

引き継ぎ

対立

本記事は証券会社の破綻や倒産を予見するものでも、特定の個人や企業を誹謗中傷するものでも、保証するものでもありません。

また紹介する金融商品の全ては"買ってはいけない投資対象"として挙げています。一切の責任を負いませんのでご注意下さい。

11月27日(日)、Twitter上で某大手ネット証券が破綻するのではないか?という噂・デマが飛び交いました。

○○証券からの配当が遅くなることが明らかに増えてきた。なんかおかしい。

(中略)

○○○○(米株銘柄)はもう一週間以上も前に実施されているはずなんだが未だ配当が来ない。おかしい。

○○VTIや○○と名が付く証券は大丈夫だろうか?

○○グループは携帯ビジネスに足突っ込んだ時点で解体です!

このツイートみて初めて気づきました。確かに未だに来てない。

○○ショック来るんじゃね?

資金繰り大変なんでしょうね。○○証券も一部みずほに売るの決まったみたいですし

私も思っていました。○○○(競合ネット証券)の倍の期間かかりますねw

実際にこの証券会社が破綻するのかどうかは分かりませんが、その時の人々の反応は日本の個人投資家の金融リテラシーが如何に低いかを物語っていました。

「基礎が大切」と土台作りからコツコツ学んできた人にとっては仮にそれが起きたとしても「これ、進○ゼミでやったやつだ!」くらいの話なのですが、そうでない人は失敗や危機が迫ってから慌てるという行動を取っています。

豊川信用金庫事件

証券会社ではありませんが、1973(昭和48)年12月に愛知県の豊川信用金庫で取り付け騒動が起きました。

土曜日*の下校時、女子高生Aさんがこの信用金庫に内定が決まった話を電車ですると、その友人Bは「銀行は危ないよ」と冗談めかして言いました。

*当時は土曜日は午前授業でした。

Bさんの意図は分かりませんが、信用金庫は都市銀行などの大手銀行に淘汰されるかもしれないや、銀行強盗などをイメージして言ったであろうこの冗談を、真面目だったAさんは真に受け親に相談をします。

「豊川信用金庫って経営危ないの?」

この時、Aさんは親に話を省略して伝えてしまいます。

するとその親も「豊川信用金庫は危ないのか?」と周りの人たちに聞いて回りました。

そうしているうちに「豊川信用金庫は危ない」という確定事項として町のおばさんたちの間でエスカレートして1週間ほどで噂が広まっていきます。

「もうすぐ潰れるらしいから預金を今のうちに引き出しておかないと!!」

噂を信じ込んだ人々が信用金庫に大挙して押し寄せ、その人混みを観て更に人々がその噂は本当であると慌てて列に加わり、それを観た人々が更に列に加わり…

当時の豊川信用金庫の預金残高は約360億円、引き出されたお金は一日で約14億円にも上り、噂を信じて引き出す人が増えれば大変な状況になります。

信用金庫が「うちは大丈夫です」と言っても、噂と人が殺到する様子を見てその言葉を信じる人は殆どいません。

「そんなこと信じられない」

「行員の誰かがお金を使い込んだと聞いた」

「理事長が責任を感じて自殺をした」

そんな悪質なデマまで飛び交い、パニックに拍車がかかります。

マスコミもこの噂はデマであると報じますが、人々はこんなに人が預金の引き出しに殺到しているのだから嘘であるはずがないと思い込みを強固にしていきます。

この事態を重く受け止めた日本の中央銀行である日銀は豊川信用金庫が安全であることを示すために文字通り窓口に札束を積み、理事長自らが窓口に立って対応したことでようやく事態は沈静化。

騒動が沈静化するまでの3営業日で26億円(約7%)もの預金が流出しました。

豊川信用金庫はその後、町の人々の信用を獲得して2年後には預金残高500億円を突破。2015年には預金残高6,954億円、現在も地域の信用金庫として営業をしています。

普通預金(総合口座)には1人1銀行1口座につき1000万円とその利息に預金保険機構があり、国が保証しています。

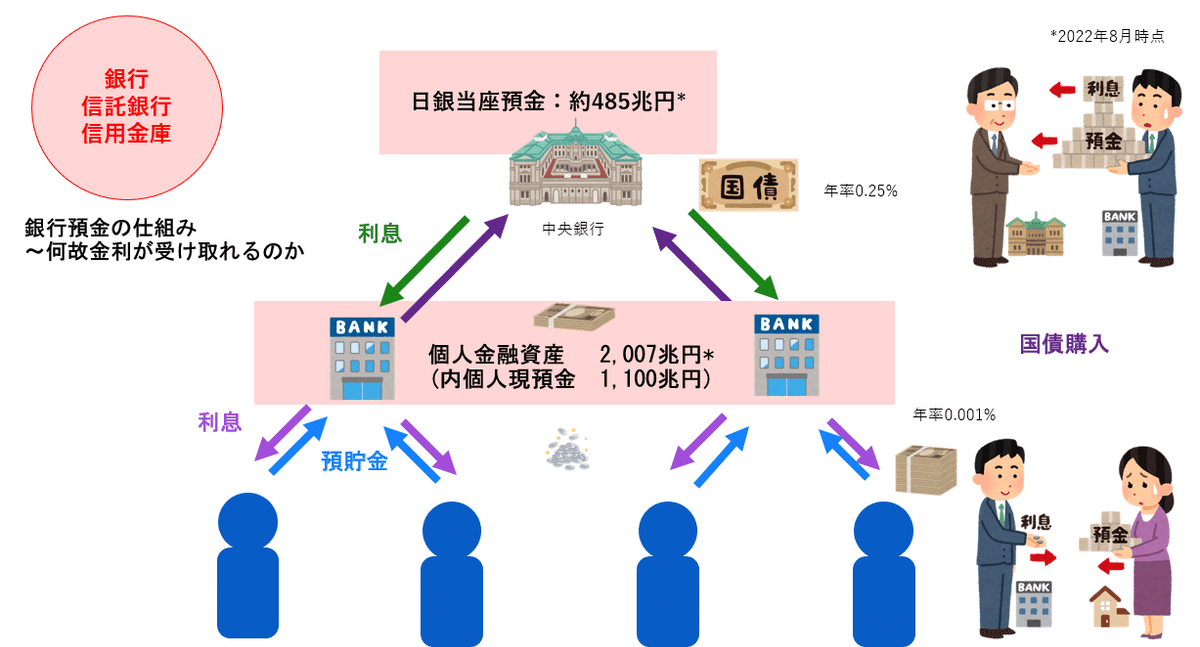

銀行の仕組みをおさらいすると、銀行は預金者から預かったお金を中央銀行が発行する国債などを買うことで利息を得、ATMや支店・人件費などのコストを捻出しています。

金融の基礎知識から投資信託を活用した基礎を徹底して学ぶ

ここから更に預金保険制度に預ける保険料を捻出しています。

そして破綻時に保険金で預金者にお金が支払われる仕組みをペイオフ(預金保険)*と呼びます。

*この他、資金を融資して破綻を防ぐ方法や継承会社(銀行)を設置して建て直す再生方式など幾つかある。

普通預金は1000万円とその利息までしか保証されていないのは全額を保障にかけるにはそれだけより多くの保険料を支払わないといけないためで、銀行の収益を圧迫します。

また多くの預金者(個人)の預金残高の分布から1銀行1口座に対して1000万円まで保護すれば殆どの預金者を保護できると考えられているためです。

この事は現在では金融リテラシーではありますが、一般教養と呼んでも良い基本的な事です。

ちなみに豊川信用金庫事件が起きたのは1973年(昭和48年)ですが、預金保護機構が預金保険制度をスタートさせたのは1971年でした。

制度開始後、何度かの改正と模索を経て現在も預金保護機構は日本の金融の基礎としてバブル崩壊後の日本興業銀行破たん(2010)時にペイオフで預金者を救済して第二日本承継銀行を経て、イオンコミュニティ銀行(現イオン銀行)となりました。

またペイオフ凍結時期があり、資金援助方式によって北海道拓殖銀行(1998年)を北洋銀行・中央信託銀行(現三井住友信託銀行)へ分割継承。

日本長期信用銀行・日本債券信用銀行の破たん時(1998)には金融再生法を適用し、前者は2000年に新生銀行(現SBIグループ)として、後者はソフトバンク・オリックス・東京海上日動火災などが出資してあおぞら銀行(現GMOグループ)として再建されました。

VUCA時代に生き残る投資家

これからの時代は自分の目に留まる出来事一つ一つを自身の学ぶ機会、成長の機会に変えていける人は長く生き残っていく投資家になるのでしょう。

たとえば豊川信用金庫事件を学んだ際に預金保護の仕組みを学ぶと同時に、保険や証券の保護制度はどうなっているのか?

そもそも信用金庫って、メガバンクや都市銀行とどう違うのだろうか?

信用金庫と信用組合は名前が似ているけど、どう違うの?

こうしたことに関心を持って理解を深めることがとても重要なのです。

このサインに気づける人と、気づけない人の差は日々の習慣によって磨かれます。

尚、保険・証券でも細部は微妙に異なりますが契約者( 投資家)保護制度が存在します。

冒頭の某ネット証券が破たんするかもについては、つぶやいた人の誤認や早とちり(※)だったかもしれませんが、こうした事を喉元を過ぎればなんとかで片づけてしまう人はいつか逃げ遅れて致命傷を負うかもしれません。

※通常翌々営業日のものが12日遅れで配当は着金したらしいが…土日を考慮してもとょっと考えづらい遅れ方ではある。

愚者は経験に学び、賢者は歴史に学ぶ。

愚者はこれが歴史を学ぶ意義であると気づけないのです。

自分で失敗して痛い目を見たり、取り返しがつかない状況になるまで、あるいはそうなっても気づけないのです。

場合によっては、自分には悪い事など起きないと考えているのです。

「確証バイアス」という危険な罠にハマりやすい、いわば詐欺に騙されやすいタイプの心理傾向です。

そういえば最近、世界最大級の暗号資産取引所FTXの破綻で慌てふためく方々もいましたね。

散々持ち上げられていたのに破綻をして経営実態を観てみると全くのペテンだったとされています。

今回の件で米国の経済誌ウォール・ストリート・ジャーナル(WSJ)には

「破綻や醜聞にまみれた今、暗号資産が既存の銀行に完全に受け入れられるには、もっと長く――恐らく永遠に――待たなくてはならないだろう。」と実質的に見限られた事になります。

株式投資の神様ウォーレン・バフェットやJPモルガン・チェースなどもこれまで散々警戒してきました。

私も暗号資産にかなりネガティブな立場ですが果たして…。

(そもそもこれを暗号"資産"と呼ぶのも間違いだとさえ思っている)

そして歴史から学ばない(学べない)投資家は、いつまでもコバンザメかハイエナ投資家(和名:イナゴ投資家)になるか、常に後手を踏みながら世界の成長からいつ零れて来るともわからないトリクルダウンを見上げていればいいのではないでしょうか。

いつの間にか自分が佃煮イナゴ(別名:情弱)になっているかもしれませんが。

現実の資本主義もそうですが、投資の世界は喰うか喰われるかの弱肉強食の世界です。

証券業における投資者保護制度

さて、冒頭の某ネット証券会社が破たんするかもという噂・デマは殆どの人にとって何故心配無用です。

日本の証券会社は顧客の資産(現金・株式・債券・投資信託)は証券会社の資産と分別して管理する「分別管理」が義務付けられているからです。

証券会社は投資市場の窓口となり、顧客からの注文に応じてこれらの証券の売買を行います。

たとえば株式・投資信託などを購入すると、「保管振替機関」(通称ほふり)がその購入データ(銘柄・口数・取得価格)を保管します。

また買付予算や売却して出金予定の現金(金銭)は信託銀行が分別金信託として預かっています。(預金タイプの投資信託であるMRF/MMFで預かる)

米国株式や米国債券などの外国証券も類似の仕組みで分別管理されています。

つまり証券会社が仮に破たんをしたとしても、投資家の資産はデータで別な場所に保管されており証券会社の資産とは分けられているため影響がないということになります。

こうした仕組みがあるのは、過去に運用者などによる資産の持ち逃げなどによって投資家が資産を失ってしまった投資詐欺が何度もあったからです。

また現在でもそうした投資詐欺は形を変え、「日本で投資するより儲かる」などと謳って資金を集め高跳びするものが後を絶ちません。

一定以上の高利回りを謳うものはほぼ詐欺か超ハイリスクな投資対象です。

またこうした仕組みがあるとしても、気を付けなければいけない点が幾つかあります。

預金保険制度に外貨預金などの対象外があるように、投資者保護制度にも対象外があります。

中学生の英語の構文のようですが、まさにこれなのです。

There is no rule without an exception.

分別管理における想定リスク

一つは証券会社が実際に破たんをした場合、ほふりに保管されているデータを他の証券会社に移管するまでに売買をしたい場合などは破たんした証券会社の売買システムがいつまで稼働しているかどうか。

可能性は少ないと思いますが証券会社が夜逃げのようなトンズラでもされ、もし売買システムがダウンしてしまったりすると新しい証券会社に資産データが移管されるまで売買できず、投資機会を失うばかりか資金の流動性(換金性)を失うという問題です。

通常の証券の移管手続きでも年末などの手続きが混みあう時期を除けば約1カ月前後の時間がかかることを考慮すれば、一斉に大量の投資家の資産を移管する手続きは3か月~6か月は少なくともかかる可能性が考えられます。

口座開設に約1カ月+NISA口座などは繁忙期だと更に1カ月近くかかる事も。更に移管手続きに1カ月だと最低3か月程度は取引できないかもしれない…

こうした時は本来は投資におけるビックチャンスなのですが、自分の証券口座がよりにもよってその当事者である場合には取引ができないリスクも考えられます。

こうしたことも考慮すると一つの証券口座だけを開設するのではなく、バックアップの証券会社の口座を予め開いておくことも大切です。

バックアップは常に持っておくものです。

そしてリスクとは常に想定されうるリスクと、想定外のリスクがあります。

想定外には予めどういう行動を取るのかケース・パターンを決めておき、照らし合わせてそれが該当する場合には淡々とそれを実行します。

想定内のリスクは想定できるのですから、対処方法を事前に考えておくことが出来ます。

また自分の取引している金融機関の破たんや倒産、また保険などで備える事の出来るリスクは全て「想定内のリスク」です。

備えていないで困るのは自己責任としか言えません。

貸株と信用取引

二つ目はこの分別管理の対象にならない資産があるという点です。

この記事が気に入ったらチップで応援してみませんか?