いつからIFAはポートフォリオアドバイザーになってしまったのか⑯

高校で「投資教育」が4月から始まる今年2022年こそ"金融教育元年となるだろう"という世の中の期待感とは裏腹に、日本の金融教育はこのままではまた付け焼き刃のナマクラで終わると思っているFPAのポッターです。

かく言う私も身銭を切って様々な大学のエクステンションセンターが開講している講座を受講したり、同業者向けのマネーセミナーなどに参加し情報交換をしていますが、参加するほどに出てくるのは金融ビジネスにおける事業者や◯◯協会の危機感のなさです。

大前提としてファイナンシャルプランナー(FP)や金融商品仲介業者(IFA)という職業は本来の意味ではなく、今日の日本では実に都合の良い金融ビジネスの隠れ蓑や肩書きになっています。

医師とFPは似ている?悩めるドクターショッピング

本来というと語弊があるかもしれませんが、ファイナンシャルプランニングという業務は実に多岐にわたります。

喩えるのであればやや仰々しい表現かもしれませんが、医師に近いと私は考えています。

医師になるには大学の医学部に通い所定の単位の習得を経て、国家資格の試験に合格する事で医師免許が与えられます。

入学するだけでも高い学力が求められる医学部で、私学であれば学費も更にかかり、しかも通常の学位取得にかかる4年ではなく6年も通う必要があります。

そして医師免許を取得したとは言え、彼らは誰一人としていきなり開業はしません。

医師免許を取って卒業して終わりではなく、ここから更に自分の専門科目を磨くまでには最低でも2年以上の臨床研修医を経験しなくてはなりません。

全てストレートに行ったとしても18歳で大学の医学部に合格して、研修医を終える頃には26歳です。

大学病院で医局と呼ばれる場所に所属して研鑽を積み、論文を書き、研修医を経て、やっと一人前に踏み出していきます。

一般的に日本では高校・大学とストレートに卒業すると23歳になる年に社会に出ることになるでしょう。

社会で働くというスタートラインという点では研修医も既に働いていると言えますが、まだ一人前としては扱われません。(そもそもこの賃金では…)

23~26歳までの4年間という研修医時代を両親や祖父母などが裕福な家庭であれば支援する事ができるかもしれませんが…。

また大学病院を出て独立したクリニックを開業する事などは医師にとって一つの目標かもしれませんが、そこでも何科の看板を掲げるかは所属する学会によって変わってきます。

そして大切な部分ですが、歯が痛くて眼科に相談に行かないように、お腹が痛くて耳鼻咽喉科へ相談に行かないように、緊急搬送を除いて患者は病院を訪ねる際に自分は何科を受診するべきかのおおよそ知っていることを前提にしています。

言い換えるとこれだけ勉強と研修をした医師でさえ自分の専門以外に関しては門外漢だったりするわけです。

そして患者はその事でいちいちキレたりしません。

全身のあらゆる症状からその患者の病気の原因(病巣)を割り出せる全身科医は世界を探しても殆どいません。

なので「○○科で検査をした方が良いですね」などよりその症状が考えられる検査や科目を紹介したりします。

やや話が脇道に逸れてしまいましたが、医師でさえ自分の専門外の患者が診察に来ると適切なアドバイスをすることができません。

さて、ここからが本題ですがあなたが相談をしているファイナンシャルプランナー(FP)はお金のどんなことの専門家なのでしょうか?

専門とまで行かないまでも学生時代はどんな部活やサークルをしていたのか、どんな学部やどんな社会人人生を歩んできたのか。

何故、FPという仕事をしているのか…

こうした担当者の為人を理解することは、相談者を選ぶ上で何故、医師を志したのか。

医師におけるどんな大学の医学部を卒業して、どんなジャンルを専門としているのかを理解することと近いと思います。

しかしこれらは想定問題であり、形だけをいくらでも取り繕うことができます。

学力(偏差値)や最終学歴・卒業した学校という方がその人の一部を表す記号だとしても、人格や倫理観、職業観やビジネスにおける収支を保証してくれるものではありません。

これらはお見合いにおける自己紹介文みたいなものです。

個人での相談にあたってはよりわかりやすいのは、どうやってそのFPが収益を得ているのかを考える事です。

世の中の殆どのFPは採算が取れる水準の相談料を受け取らないとするならば、例外なく何らかの金融商品を販売することで銀行・証券・保険会社などいずれかから手数料を受け取り、それが相談料を支払わなくても良い仕組みを成立させています。

これが悪いという話をするつもりはありません。ただ事実誤認をして相談をしているとするならば、あまりにお互いにとって不幸だという話を理解してほしいのです。

世の多くの相談者は「無料だから」とせっせとFPに相談予約をするのですが、FP側は相談者の本当に抱えている問題を解決しようとはしてくれないことが少なくありません。

何故ならFPにとってその相談は当然無料であるはずがなく、自身の人件費・交通費・事務所代・印刷代・その他システム料等を背負っているため採算の取れるライン以上の単価の金融商品を契約してもらい手数料を得ることができなければボランティアになってしまうからです。

住宅購入相談・住宅ローン・火災保険相談、自動車ローン・自動車保険相談、生命保険相談、確定拠出年金、証券投資…

ライフプランニング60分1万円の相談料は比較的良心的な価格設定だと思いますが、実際問題として世帯で60分でライフプランニングが終わることはほぼありません。(独身なら終わらないこともないかもしれませんが)

もし相談者が初見で、資料の印刷して見方を含めた説明をするならもっと時間が必要です。

また問題点の分析や、その解決策を含めたアドバイスまで求めるなら2時間プラスαは最低でも必要でしょう。(実際に2時間で2万円支払うかは別として)

なので、この1万円の相談料はあくまでもライフプランニングを行うFPの人件費等のコストであると考えられますから良心的な価格設定なのです。

北米では年収の凡そ1%がライフプランニングの相談料(スポット)または顧問料(年契約)に相当するケースが多い。尚、年収300万円未満は相談以前に労働所得を増やす事が優先されるためあまり相談を利用しない。

日本では1980年代に各協会等が乱立して、先駆けとなったファイナンシャルプランナーの資格が最終的に大きく3つに集約されました。

日本FP協会と金財FPという一般の方も受験できるファイナンシャルプランナー(ファイナンシャルプランニング技能士)と、生命保険協会が保険業界内で行っている一般課程・専門課程・応用課程・生命保険大学6科目の全てを修了した場合に認定する生命保険協会認定FPトータル・ライフ・コンサルタント(TLC)です。

3つのどの資格試験もそれなりに勉強しなければ受からないレベルですのでこれらの資格のどれかを持っていることは知識レベルで幅広いニーズに大体表面的には一通り答えられるものですが、本当に大切なのは実務面です。

参考書にこう書かれていたから…ということは今やインターネットで調べれば相談者自身が予め理解できることも少なくありません。

問題は相談者の多くが問題を明確にすることや問題を解決することではなく、「自分にとって都合が良いことを言ってくれる相手を探す」という行動を取りやすいということです。

恥ずかしながら私の父もそうなのです。

私の父は既に退職して地元で年金暮らし。毎日のお酒が欠かせません。

休肝日などありませんので、肝臓の数値が異常値を示したり、すい臓の数値がどんなに悪くても、血圧が高いと指摘されて「お酒を控えるように」など口うるさく心配して言ってくれる医師がいたら病院を変えるのです。

妻である私の母にさえ健康診断結果を見せようとしません。まるで悪いテストの点数を取った子どものような診断家㏍を隠す行動を取ります。

(これでも働いていた時は教師だったんですよ?)

またFPに相談せず、インターネットで検索をして自分の考え方や価値観に近いYouTuberや自称FPと呼ばれる無責任な発言が正しいと思い込もうとするGoogle病(検索病)に陥るケースも近年特に増えています。

こうなるともはやただ手間ばかりかかる厄介な相談者ということになりますので、ビジネスとして真剣に相談に乗ろうというFPはほぼ存在しません。

誰だって医者の警告を無視して、自分に都合の良い話にしか耳を傾けない人にいつまでもアドバイスをしようなどと考えないでしょう。ものすごい労力が必要なのです。

つまり少し前に取り上げたキャバクラFP・ホストFAのような事例に陥ります。

IFAの業務はポートフォリオアドバイザーではありません

よくIFA相談を現在の自分の資産運用の状況について、もっとこういうファンドや資産を入れた方が良いとかこの比率を見直した方が良いというアドバイスをするものと誤解している人が後を絶ちません。

それはポートフォリオマネージャーで投資助言業です(笑)

60分1万円とかの相談料で請け負える業務ではありません。

金融商品仲介業の略称が良くないのですかね、IFA。

Independent Financial Adviser…アドバイザーってのが誤解の原因でしょうか。日本語だと助言する人だからね。

S○I証券とか楽○証券とかの金融仲介業になっているんだからその証券会社に所属しているかしていないかの違いだけで、IFAは言い過ぎでしょう(笑)

かといって仲介業もまたちょっと色々ややこしいんですよね。

何が言いたいかと言えば日本ではFPまたはIFAという職業を前提とした業界としての法整備が未成熟ということです。(金融庁がやる気ないのが眼に見えているジャンル)

けれど人口減少社会である日本においては顧客から中抜きの手数料をもらってやっていけるほど先は長くないという事です。

現にネット証券における投資信託の購入時手数料廃止や、保険募集における手数料の引き下げなどそうした動きへ移行するような促しは始まっています。

問題は手数料に慣れすぎてしまった保険募集人や証券外務員側と顧客側が「行けるところまで手数料ビジネスで行こう」とか考えている事です。

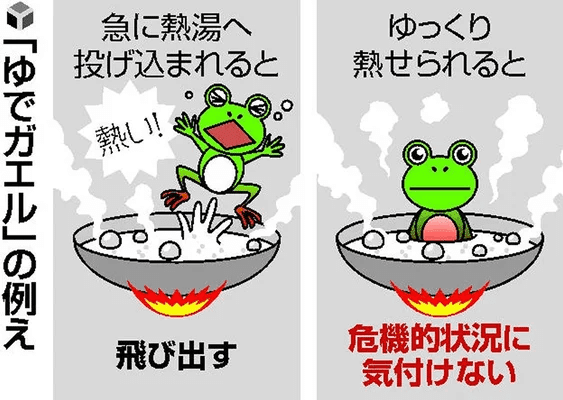

こういうのを「ゆでガエル」と呼ぶのです。

本質的にFPやIFAの行うべき業務は顧客から相談料を1時間いくらで支払ってもらい、ライフプランニングを用いたキャッシュフロー分析をしてリスクマネジメントから投資などにおける資産全般におけるアドバイスを商品ありきではなく、相談料や対価に基づいて「顧客にとっては耳に痛い話であっても」トータルでアドバイスすることが求められていると私は考えています。

証券だけ、保険だけ、ローンについてだけ…ポイントでの相談に対する相談料は高コストであるべきです。

何故ならその顧客のライフプランからキャッシュフロー分析、リスクマネジメントや資産運用の状況まで全体を観なければ一つの相談にさえ適格なアドバイスをすることが困難だからです。

つまり目指すFP・IFAと相談者の理想の関係は、信頼できる医師と患者の関係にあると考えています。

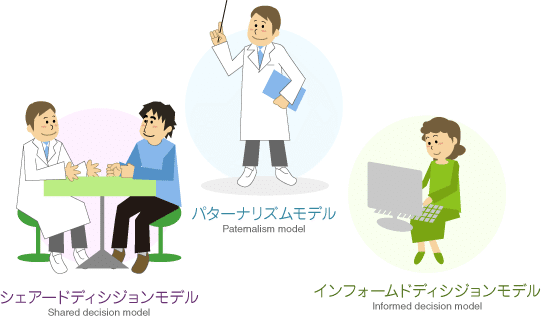

パターナリズムモデル(父権主義)と書くと時代錯誤な発想だと勘違いする方もいるかもしれませんが、FPやIFAへの相談というのは相談者が「自分の息子や娘、大切な身近な人だったとしても同じ提案・助言をしますか?」という考え方です。

医師においても、FPやIFAにおいてもこのパターナリズムがない相談は相談者に対する真剣みが本質的にビジネスと結びついていないと感じないでしょうか?

それともビジネスはビジネス、愛情は愛情でしょうか?

シェアードディシジョンモデルやインフォームドディシジョンモデルが定着できればよいですが、そこまで日本人は日本語の読解力も理解力も現在はないと思うのですが。

またこれらを行うにもコストが更にかかりますが、支払う覚悟がそもそもあるでしょうか。

日本のFPが保険募集の隠れ蓑になり下がったのはいつからか

さて、そんなFPやIFAという新しい職業が今日までどのように浸透してきたのかを振り返ってみたいと思います。

FPやIFAが本格的に日本に登場し出したのは1990年代後半の金融自由化の時代だったようです。

外為法改正でそれまでは東京銀行(現三菱UFJ銀行)にだけ認められていた外貨預金が市中の銀行でも解禁され、FXや外貨建て保険などの新しい金融商品も登場しました。

同時期に始まった日銀のゼロ金利政策に合わせて住宅ローンの見直し相談や、保険業界においても乗合代理店の解禁が始まったのが1998年頃でした。

損害保険では以前から代理店業が広く普及していましたが、この時の代理店業は生命保険の複数社乗合が認められ、「ほけんの窓口」や「保険市場」など無料相談のノボリを掲げるお店が乱立したのもこの時代以降です。

当初は保険業界も金融自由化の流れを受けて商品開発で独自の特約を工夫するなど時代の波に乗っていました。

これまでアリコジャパンやアフラックなど米国系生命保険会社が独占してきた医療保険・ガン保険単独での販売も解禁*(日米保険協議)となり、国内生保もこれらの商品を次々に発売しました。

*日本の保険会社は規制によって特約で医療保険を提供するに留まり、医療保険単体で加入をするには米国系生保、ガン保険はアフラックへの加入が事実上独占されていた。

しかしこれがリスク計算の見通しの甘さや不透明感、また支払い可否の判断基準のあいまいさなど大きく流れが変わったのが2005年頃の明治安田生命での発覚に始まった「保険金・給付金不払い事件」が取り沙汰されたあたりからでした。

保険業界においてこの保険金・給付金不払いは金融庁に対して調査・報告を行い、当時営業していたほぼ全ての生命保険会社にあたる38社で2001年から2007年12月までに131万件、総額964億円の不払いが発覚する大事件に発展しました。

また同時期に損害保険でも保険金不払いが発覚し、「信頼」という保険募集の根幹にかかわる不審に世界最大の保険大国日本が大きく揺れていた頃、アメリカで2008年リーマンショックが発生。

東日本大震災で迅速な保険金支払いを発表した生命保険会社と損害保険会社ですが、それが外国為替市場では大量に保有する国債・外債を売って現金化するのではと憶測され史上最高値のドル円で75円台を記録。

そして喉元過ぎれば熱さを忘れるではありませんが、保険募集における消費者の不信感を覆い隠そうという意図があったかどうか今となっては定かではありませんが、保険相談というキーワードは「FP相談」と置き換えることでなんとなく中立公正なアドバイスをしてくれそうと目先の意識を誤魔化すことに結果的に成功したのは事実でしょう。

インターネット上などでは今となっては規制に対象となっていますがかつては商品券、最近でもお米券・お肉券と交換できるとして相談者を集めようというサイトが急速に増え、「保険相談無料」は日本で定着していきます。

また実際、派遣切りや2011年東日本大震災の影響で所得が大きく冷え込み、老後などに対する不安も募っていたこともあり、横文字になんとなく良い印象を感じ取った多くの相談者によってFP相談は大いに盛り上がりました。

しかし2013年頃になると週刊誌に保険代理店の「中立公正は真っ赤な嘘」と保険代理店における傾倒した営利主義を痛烈に批判する暴露記事が公開され、金融庁の市道で保険会社は保険代理店における規制に乗り出します。

月払1万円の保険料の保険に加入するとボーナス込みで初年度に20万円以上の手数料を受け取っている…

保険ビジネスの仕組みを理解していればこれが必ずしも純利益ではなく、ビジネスモデルの解説であることは誰の眼にも明らかなものを小さな煙は大きな火事の予兆であると騒ぎ立て、2016年には乗合代理店における働き方改革(適正化)や意向確認義務の強化、フィデューシャリーデューティー宣言などへ大きく動き出します。(KPI公表やらFD宣言はその後、どうなりましたか?)

*保険契約は単年だけではなく、顧客が数十年かけて支払う保険料から手数料を前厚で支払っているのだから単年度だけの手数料ではなく契約期間全体で顧客が支払う保険料総額と比較しなければこれは正しくないはずである。

そして益々、保険募集という収益化のポイントをうやむやにしながら世の中では「FPに無料相談」を声高に叫ぶ様になっていきます。

この時、保険募集の現場では手数料の引き下げや最低賃金という名の搾取、社会保険料の負担を課せられ募集現場では個人代理店の廃業や大手代理店への吸収、保険募集人の移籍などが一層活発になりました。

保険募集を生業として稼ぐ人は年収数千万円~を稼ぐ一方で、業界の平均年収は日本人の平均所得を大きく下回る年収200~300万円台が中央値と言われるなどその格差は大きく、顧客に寄り添った提案をするほど商品を売るのがはばかられる状態が生まれていきます。

そして手数料の中抜きによるビジネスが終焉に向かう中で、次の収益の柱として注目されたのが証券業の仲介、金融商品仲介業(通称IFA)でした。

日本のIFAはそもそもIFAじゃないから勘違いしないでよね

生命保険や損害保険の募集活動をするためには生命保険会社に業務委託を受けて代理店業務を行う必要があるわけですが、これを「保険代理店業務」と呼びます。

一方で証券会社が行っている業務の内のリテール業務(個人向け営業)の代理店業務を証券会社が他の会社に委託する仲介業を「金融商品仲介業」と呼び、日本ではこれをIndependentFinancialAdviser(IFA)と何故か呼ぶようになっています。

IFA業務そのものは日本インベスターズ証券(現SBI証券)などが金融自由化の流れの中で1998年に業務を開始していました。

この時代、マネックス証券(1999)や松井証券*などインターネット証券が日本でも次々に登場した時代。

*2001年8月に松井証券は日本発のインターネット専業証券会社として東証一部に上場。

しかし、日本の金融リテラシーがまだ十分に醸成されていない中での船出となり、証券投資の中心は日本ではまだまだ株式投資で、粗悪でアクティブファンドを名乗りながら実態はインデックス運用しているだけの手数料を顧客から吸い上げるためのような投資信託が濫造されていた時代でした。

アメリカでのIFAビジネスは1970年代に大きく花開き、401kにおける相談業務とセットでIFAが投資教育を行い、幅広い世代にリーチした投資教育を広めます。

また1980年代に入るとチャールズ・シュワブ証券(1971)などがIFA専用のサポート窓口や投資セミナーで活況となり、ドットコムバブルに沸いた1990年代にはインターネット取引における苛烈な手数料競争において勝利し、対面証券会社を含んだ預かり資産で米国トップ5に同社が入るなどの大躍進を遂げます。

一方で日本でのIFAビジネスの普及に理想に燃えた第一世代IFAたちは市場のけん引役としては決して華々しい舞台に立つことが殆どありませんでした。

時代はバブル崩壊間もない日本、1997年には山一證券が破綻。

1998年に日銀はゼロ金利政策を行い日本の証券投資は不審の時代でした。

更に保険会社の連鎖倒産や合併が相次ぎ、日本は金融不況真っただ中。

彼ら第一世代IFAたちが外資系証券会社などから独立して、IFAとして活躍をしようとした時代、日本では証券不況のど真ん中で、既に触れたとおり保険の自由化の方が身近で大きなマーケットだったのです。

また2000年代中盤に入ると第一世代IFAたちの船出の失敗を観ていた第二世代IFAたちが登場します。

彼らの多くは証券会社の証券外務員出身で、野村證券など証券会社に所属をしないためにノルマがなく、売ってこいと言われたものを販売する外務員ではないことをセールスポイントとして顧客により良いものを提案しようというのがコンセプトでした。

(あれ?なんか保険代理店の創業期と似て…)

しかし元々、証券外務員時代などにある一定の資産を持つ顧客を捕まえ、その顧客の資産を回転売買させることで手数料を定期的に得る手法や、毎月分配型ファンドなどのタコ足ファンドを提案しているとやり玉にあがります。

保険募集人と証券外務員はその精神構造からして大きく異なります。

もし自分の担当する顧客が自分の提案した資産性の保険商品にお金を入れて運用していたとして、その株価や債券価格が大きく評価額で毀損したら保険募集人は頭を抱えるでしょう。

数日は寝覚めが悪く、不眠や吐き気で携帯電話やメールの着信におびえるほどです。

しかし証券外務員、IFAたちは住む世界が違います。

顧客が1000万円投資をしていたとして、それが900万に下がってしまいました。

「ヨシ!下がったから今度はこっちの商品に買い直してもらえる(笑)」

他の商品(株や債券でも投資信託でも)に買い直しをしてもらうことで新たに購入時手数料がチャリンと入るのです。

精神構造がまるで違います。

というよりも証券外務員は顧客の資産を単なる自分の懐にお金を落としてくれる打ち出の小づちくらいにしか思っていません。

顧客の資産を増やそうなどと考えていません。

彼らの精神構造を理解したい方はリーマンショックを舞台に実際の資産運用会社で大儲けをした彼らを主人公にした映画を観るのが手っ取り早いでしょう。

そして収益先をファンドラップや債券や仕組債など顧客がより分かりにくく、手数料を吸い上げやすい商品などに提案商品を移行します。

某S○Iマ○ープラザの収益の半分近くが○○の手数料という事実は、第二世代IFAによるIFAビジネスの闇として、かつて保険業界が保険料の200%以上を貰っていると週刊誌に叩かれたそれに匹敵するかそれ以上だと思うんですが週刊誌に彼らがどれだけ顧客を食い物にしているかリークするだけの記事を書けるほどの気概もリテラシーもないでしょうね。

(別にファンドラップや債券、仕組債が悪い商品なわけではなく顧客にきちんと説明して意向と合っているか十分に認知させていないことの方が問題なのですがね)

彼らには欧米などでいわゆるIFAと呼ばれている人たちのような提案ノウハウもキャッシュフロー分析も未だありません。

実力的には営業能力の高くデキる人たちですが、スポットで入ってくるはした金の相談料1~3万を稼ぐことが彼らの目的ではありません。

数千万円単位、できれば億単位の資産を預かってコロコロするだけで手数料を稼ぎたいだけです。

だから時間を手間をかけてライフプランニングもキャッシュフロー分析もしませんし、最近になって保険は儲かると思ったのか乗合代理店も始めたりとし始めていますがなんちゃってです。

保障の必要性も、重要性も机上の空論で分かっているふりをしているに留まります。

「人生一度きりなのだから、思い切りやりたいことを愉しむためにお金を増やしましょう」

大体耳に馴染みの良い、景気の良いことをいうのは詐欺師の得意技です。

彼らのライフプラン分析はノーリスクであることを大前提とし、顧客は賢く、開示した資産は全て余剰資金であると都合の良い解釈して、自分たちが一番儲かる運用を提案してきました。

奇しくもリーマンショック直後の時代と重なり、言われるがまま購入したファンドなどはコロナショックを含む大きく15年超に渡って値上がりを続け、金融緩和政策によって引き下げられた金利によって債券価格も大いに値上がり、「IFAに相談してよかった」という成功体験を顧客に植え付けました。

しかし、その実はただ時代が良かっただけでIFAの実力でもなんでもありませんでした。

この時代、金融庁はネット証券こそ日本の金融の中核であると目指していたのか分かりませんが資産規模を10年程で大きく成長させた第二世代IFAの中核事業者たちに声をかけ、天下り先を設けFA協会を設立します。

一方で第一世代IFAたちは自分たちの失敗を反省し、日本には「金融経済教育」からきちんと顧客に寄り添って二人三脚でアドバイスできる担当者を育てる事こそが自分たちが後世に遺せるものであると市場の拡大が著しかった生命保険会社をスポンサーに、ある者は保険会社の主催するセミナーの講師として活躍し、ある者は金融教育者のための会員向けセミナーやコンテンツを作るなどして日本における金融教育の礎となりました。

リーマンショック後の第二世代IFAたちが一足早く証券業を我が物顔で躍進する一方で、第一世代IFAたちは保険業界の募集人たちに徹底した研修と教育を行いました。

結果、日本では変額保険の普及が代理店チャネルを中心に2010年代以降に急速な勢いで普及をし始めます。

日本の保険募集人は2020年時点で生命保険会社所属や銀行窓販、保険代理店を含めると120万人規模とされています。ここに損害保険募集人204万人が一部重複して存在しています。

また奇しくもマイナス金利による円建ての貯蓄性保険の予定利率低下や外貨建て保険の利率低下、為替リスクに対する見通しの甘い契約者からのクレーム(主に銀行窓販)などで下火となった資産性保険に代わって、大きくそのシェアを躍進させるに至ります。

一方の証券外務員は7万4千人、内IFAは5,000人以下です。

そして5,000人以下のIFAの殆どは証券出身のIFAたちつまり第二世代IFAと同じ釜のむじなということになります。

近年、保険募集人をしながら証券外務員の資格を取得してFP・IFA両方の面から顧客にアドバイスを有料で行ったり、マネーセミナーや投資教育を有料で行う人たちがやっとこさ全国で1ケタ%台ほど増えてきました。

私も含めた彼らが第三世代IFAです。

木を観て森を観れない、日本の投資家とIFAたち

よく老後の生活のために「iDeCo」が良いか、「つみたてNISA」が良いか。

はたまた「変額保険」は悪い商品ではないかという結論にばかり飛びつこうとする人たちが多い事が日本の金融リテラシーが如何にまだ未成熟であるかを物語っています。

――答えは人によって異なります。

ライフプラン分析をして、更にキャッシュフロー分析やリスクマネジメントをしてみないと何とも言えるはずがありません。

また「NISA」をきちんと説明せず、先に「つみたてNISA」を勧めるFPまたはIFAがいたとしたら要注意です。

単なるブームに乗っかっているだけで、あまりこれらの税制優遇制度のことや投資のことをそもそも理解していない可能性が高いです。

商品や制度の単独の良し悪しを説明をしたところで、その商品や制度がその人に合っているかどうかは必ずしも一致するとは限らないのです。

彼らの口癖は「S&P500に連動するインデックスファンドに投資しておけばいい」などやたらとインデックス推しである点は大きな特徴です。

(ちなみに米国の影響力は今や急速に落ち始めているので、米国株の比重が高い運用は中長期的には気を付けた方が良いと個人的には思う)

というよりも「NISA」と「つみたてNISA」について証券会社でさえ間違っているから証券外務員でさえ未だ9割ほどが間違って認識しているし、YouTubeでも未だ2018年に制度が始まってもう3年以上が経つのに間違ったまま解説している動画が殆どです。

皆さん、いつになったら致命的な間違いに気づくんでしょうね(´艸`*)

IFAとは本来的に顧客から金融商品を購入・契約した手数料によって生業をする者ではなく、顧客からの相談料によって顧客資産全体で考えるべきことを適格にパターナリズムに乗っ取ってアドバイスする者です。

ライフプランニング、キャッシュフロー分析、リスクマネジメント、そしてアセットロケーションとアセットアロケーションについての提案という周辺業務それぞれに相談料やビジネスポートフォリオを持ち、顧客資産全体を管理して適切なアドバイスを提供するプラットフォーマーであることが理想です。

投資資産の一部だけを開示されてこれにより効果的なリターンが上がるポートフォリオやアセットを教えるのがIFAの仕事ではないのです。

この誤解は一体、いつ誰が生み出してしまったものなのでしょうか?

消費者と業界に属する人間の相互的に利己的な欲が生み出した日本独自のIFAという名の新しい隠れ蓑に、掲げられている看板に殆どの人がまたFPの時と同じく目先を変えられその本質を見誤っていないでしょうか。

2022年が金融教育元年であるなら、まずは肩書きや看板に対する幻想から日本人は眼を覚ます必要があるのではないでしょうか。

ここから先は

ALL Collect

お金と投資、ライフプランに関する記事をまとめました。 動画コンテンツ・メンバーシップ限定・趣味(アニメネタ)を除くほぼ全ての記事が対象です…

WITHOVER News2022

FPAクライアント・セミナー受講生向けに15日無料閲覧ができる配信メールマガジン記事を、翌1日/16日から有料購読できるマガジンです。 1…

この記事が気に入ったらサポートをしてみませんか?