米国株は高いのか?バリュエーションを考える。

日本株の上昇が続いています。日経平均がバブルではない根拠の一つとして、日経平均の加重PERが未だに16.5倍であり、S&P500の22.8倍より割安なことがあげられます。ここで気になるのが、S&P500やナスダックが割高すぎるのではないかという点です。

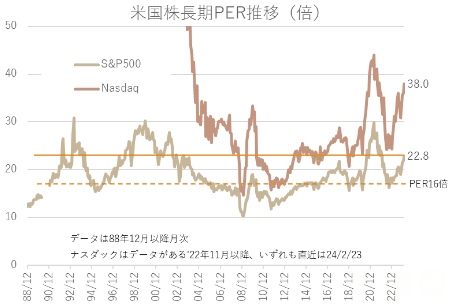

そこで、以下のグラフでは、88年12月以降のS&P500とナスダックのPERの推移をまとめました。ナスダックはBloombergでデータが利用可能な2002年11月以降のPERを示しています(50倍以上は削除)。

S&P500の先週末のPERは22.8倍です。米ソ冷戦が終わり、世界で米国一強が明かであった90年代後半は、PER20~30倍が普通だった時期もあります。現在の米国も、中国の脅威が薄れつつあり、世界一強といって良い状態だけに、足元のPER22.8倍は決して安くはありませんが、30倍まで上昇の可能性も感じます。

一方で、ナスダックについては、過去レンジで見てもかなり割高圏に来ていると言えます。これは、GAFAMやエヌビディアなど、高成長・高バリュエーション企業が多く含まれているためであり、将来の業績次第では正当化できるのかもしれません。次に、急上昇している大型テックの影響を考えるため、S&P500のPERを、マグニフィセント・セブン(マイクロソフト、アップル、エヌビディア、アマゾン、メタ、アルファベット、テスラ)とその他に分解したのが以下の表です。

マグニフィセント・セブンの40倍をどう判断するかは難しいところですが、その他の会社のPERは15.8倍と、上のチャートの16倍の線で見ると、過去レンジで比較して割高感はありません。バリュエーション面では大型テックに過熱感がありますが、一方で多くの銘柄に割高感はない状況です。当然、バリュエーションの高い大型テックが下落すれば、相場全体が連れ安しますが、それでも大型テック以外の安い銘柄の中には、銘柄選択のチャンスは大きそうです。

この記事が気に入ったらサポートをしてみませんか?