熱海市土石流災害!災害直前に相続した不動産が被災したら・・・

梅雨前線の影響などで2021年7月3日に東海や関東を中心に非常に激しい雨が降り、同日午前10時半ごろ、静岡県熱海市伊豆山で大規模な土石流が発生しました。

この記事を執筆中の6日現在でも不明者が多数いらっしゃる状況で非常に胸が痛みます。

被災された皆様には、心よりお見舞い申し上げます。

相続した財産が災害により被災したら・・・

通常、相続した財産は相続の発生した時点の時価により評価されて課税されることとなります。

(2) 時価の意義

財産の価額は、時価によるものとし、時価とは、課税時期において、それぞれの財産の現況に応じ、不特定多数の当事者間で自由な取引が行われる場合に通常成立すると認められる価額をいい、その価額は、この通達の定めによって評価した価額による。(財産評価基本通達1 評価の原則一部抜粋)

しかし、相続発生直後に災害等によりその財産の価値が大きく毀損した場合にまで、この原則を適用して課税時期つまり相続した時点での時価で評価するのはあまりにも酷というものです。

そこで用意されているのが次のような特例です。

特定非常災害(※1)発生日『前』に相続等により取得した特定土地等で、当該特定非常災害発生日において所有していたものについては、その取得の時の時価によらず、「特定非常災害の発生直『後』の価額」によることができます。(国税庁HP一部改)

「特定非常災害の発生直後の価額」を具体的にどのように計算するかと言いますと、国税局長が「(減額)調整率」を定めてくれている場合には、特定非常災害発生日の属する年分の路線価又は評価倍率に調整率を乗じて計算することができますし、そうでない場合については、不動産鑑定士等の精通者等に確認しながら時価を検討することとなることになるかと思います。

年度をまたげば、路線価に織り込まれることもあるかもしれません。

ちなみに例えば、昨年7月に日本各地を襲った豪雨の際には、「令和2年7月豪雨における土地等の評価の特例等(相続税・贈与税関係)~「調整率」等について~」(国税庁HP)のリンクにあるように地域ごとに調整率が公表されました。

対象となる「特定非常災害」とは(※1)

上の特例の適用対象となる「特定非常災害」とは、特定非常災害の被害者の権利利益の保全等を図るための特別措置に関する法律第2条第1項の規定により特定非常災害として指定された非常災害をいいます。

現時点で、この度の熱海市の土石流による災害がこの特定非常災害に指定されたという話は聞いていませんので、今後のニュースに注目です。

ちなみに次のような災害がこれまで「特定非常災害」に指定されています。

平成7年(1995)阪神・淡路大震災

平成16年(2004)新潟県中越地震

平成23年(2011)東日本大震災

平成28年(2016)熊本地震

平成30年(2018)七月豪雨

令和元年(2019)東日本台風

令和2年(2020)七月豪雨

では、逆に特定非常災害発生の直後に土地等を相続した場合はどうなるのでしょうか。

この度の土石流災害でも残念ながら死亡された方がいらっしゃいます。

死亡された方がいらっしゃるということは、そのかたが所有されていた土地等について相続が発生しているということでもあります。

特定非常災害発生日以後同日の属する年の12月31日までの間に相続又は遺贈により取得した特定土地等の価額は、「特定非常災害の発生直後の価額」に準じて評価することができます。

この場合にも先に見た「特定非常災害の発生直後の価額」に準じて評価するということですから、やはり国税から出される調整率を確認することとなります。

そして、単に調整率を用いて評価するだけではなく、土地そのものの形状が変わってしまったようなケースについては、さらに原状回復にかかる費用を控除して評価することができるとされています。

なお、当該土地が、特定非常災害により物理的な損失(地割れ等土地そのものの形状がかわったことによる損失をいいます。)を受けた場合には、「特定非常災害の発生直後の価額」に準じて評価した価額から、その原状回復費用相当額を控除した価額により評価することができます。

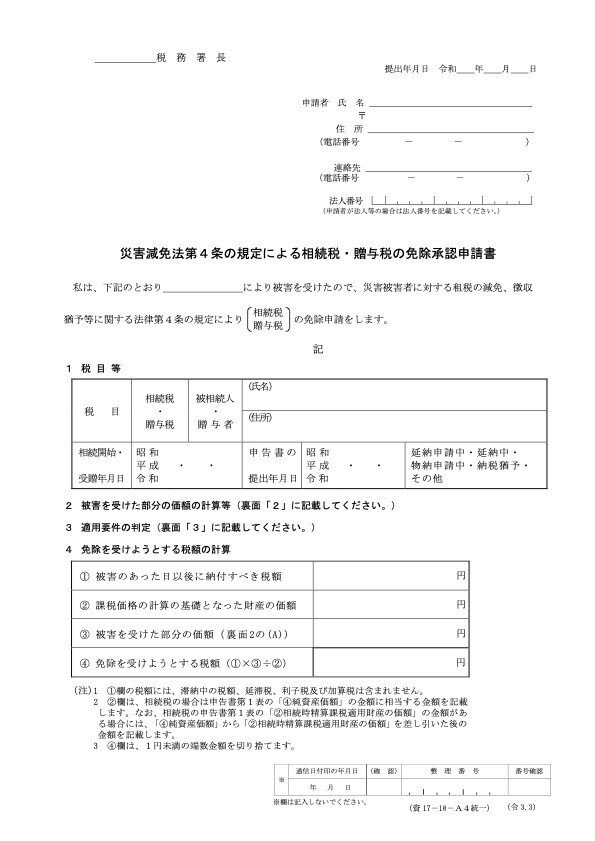

災害減免法による減免が受けられることも

ここまで主に土地が「特定非常災害」によって毀損した場合について見てきましたが、土地に限らず相続等により取得した財産が、災害によって被害を受けた場合において、次の①又は②のいずれかに該当するときには、相続税が軽減されることとなっています。

① 相続税の課税価格の計算の基礎となった財産の価額(債務控除後の価額)のうちに被害を受けた部分の価額(保険金、損害賠償金等により補てんされた金額を除きます。)の占める割合が10分の1以上であること。

② 相続税の課税価格の計算の基礎となった動産等(注)の価額のうちに動産等について被害を受けた部分の価額(保険金、損害賠償金等により補てんされた金額を除きます。)の占める割合が10分の1以上であること。

(注) 動産等とは、動産(金銭及び有価証券を除きます。)、不動産(土地及び土地の上に存する権利を除きます。)及び立木をいいます。

災害が相続税の法定申告期限前にあった場合は、相続等により取得した財産の価額から、被害を受けた部分で、保険金、損害賠償金等で補てんされなかった部分の価額を控除して相続税の課税価格を計算することになります。

また、災害が相続税の法定申告期限後にあった場合は、災害のあった日以後に納付すべき相続税額で、課税価格の計算の基礎となった財産の価額のうち、被害を受けた部分で、保険金、損害賠償金等で補てんされなかった部分の価額に対応する金額が免除されることになります。

すでに申告して納付もしてしまったよという方も諦めてはいけません。

相続税等の免除承認申請書に、被害の状況や被害額等を記載し、災害のやんだ日から2か月以内に、納税地の所轄税務署長に提出することで免除を受けることができますので、税務署や税理士によく相談されることをお勧めします。

この記事が気に入ったらサポートをしてみませんか?