【AI要約】TGT 2024 Q1

【注意事項】

・この記事はChatGPTやClaude等、生成AIで要約した記事です。生成AIの性質上、要約の過程において情報の正確性、完全性が損なわれる可能性が大いにあります。当記事の正確性、完全性はお約束できませんのでご了承ください。当記事の利用によって発生したいかなるトラブル・損失に対して、当方は一切責任を負いません。ファクトチェック等も一切行いません。当記事はあくまで参考程度にご使用下さい。当記事のみによっての投資判断は絶対に行わないで下さい。

【売上・EPS・ガイダンス】

売上 : 売上(予想) = $24.53B : $24.48B

EPS : EPS(予想) = $2.03 : $2.05

ガイダンス利益 (四半期) = $1.95 〜 $2.35

ガイダンス利益 (年間) = $8.6 〜 $9.60

ガイダンス利益(予想) = $2.20 (四半期) $9.43 (年間)

【企業概要】

ターゲット(Target Corporation)は、米国ミネソタ州ミネアポリスに本社を置く大手小売チェーンです。全米に約2,000店舗を展開し、食品、日用品、衣料品、電化製品など幅広い商品を販売しています。Eコマースにも注力しており、店舗受け取りや当日配送などのサービスを提供しています。1946年の創業以来、売上の5%を地域社会に還元する事業モデルを継続しています。

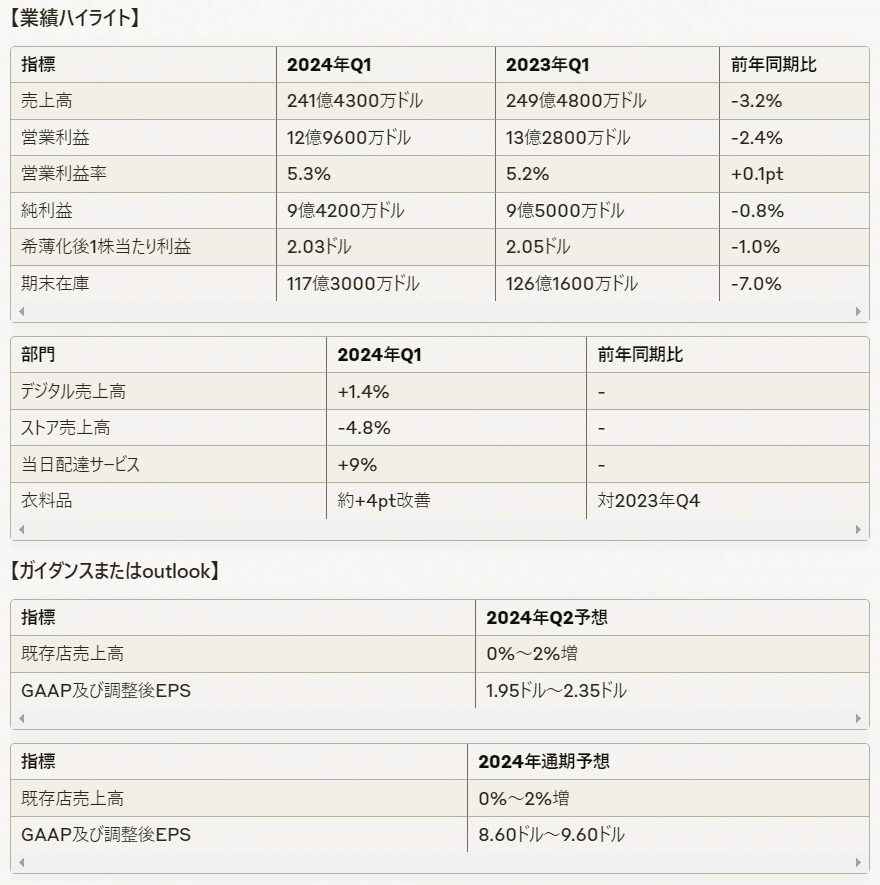

【業績ハイライト】

売上高は241億4300万ドル(前年同期比3.2%減)

営業利益は12億9600万ドル(前年同期比2.4%減)

純利益は9億4200万ドル(前年同期比0.8%減)

希薄化後1株当たり利益は2.03ドル(前年同期比1.0%減)

デジタル売上高は1.4%増加

当日配達サービスは9%成長、ドライブアップは13%以上成長

期末在庫は前年比7%減(126億1600万ドル)

【ガイダンスまたはoutlook】

第2四半期の既存店売上高は0〜2%増を予想

第2四半期のGAAP及び調整後EPSは1.95〜2.35ドルを予想

通期の既存店売上高は0〜2%増を予想(変更なし)

通期のGAAP及び調整後EPSは8.60〜9.60ドルを予想(変更なし)

【経営陣のコメント】

CEOのブライアン・コーネルは、「第1四半期の業績は、トップラインとボトムラインの両面で期待通りだった。今年の軌道に沿っており、第2四半期の成長回帰に向けて準備ができている。当社の戦略と効率化への継続的な投資を行いながら、長期的な財務目標の達成を目指す。」とコメントしました。

【事業運営と戦略】

Target Circleロイヤリティプログラムを4月に再開し、第1四半期に100万人以上の新規会員を獲得

在庫水準を前年比で引き下げつつ、在庫補充率は改善

戦略と効率化への投資を継続し、長期的な財務目標達成を目指す

【製品とサービス】

当日配達サービスが9%成長、特にドライブアップが13%以上成長

ビューティー部門が堅調に推移

【その他】

第1四半期の純金利費用は1億600万ドル(前年は1億4700万ドル)

第1四半期の実効税率は22.7%(前年は21.1%)

第1四半期の配当総額は5億800万ドル(前年は4億9700万ドル)

【評価】

ターゲットの第1四半期決算は、売上高と利益がともに前年同期を下回る厳しい結果となった。インフレの影響で消費者心理が冷え込む中、特に衣料品などの裁量的支出の落ち込みが業績の足かせとなった。

一方、デジタル売上高の伸長や、ドライブアップを中心とした当日配達サービスの好調は明るい兆しと言える。Target Circleの再開で顧客ロイヤリティの強化も期待できる。在庫水準の適正化も進んでおり、効率化の成果が出始めている。

この記事が気に入ったらサポートをしてみませんか?