SP500よりもはるかに利益がでる!1DTEアイアンコンドルオプション戦略の最近の市場の最適解は?

2022年5月11日に火曜日と木曜日満期のSPXオプションが追加され、基本的に、毎日SPXの1DTEオプション(1DTE = 1 day to expiration 満期まで1日のおオプションのことです)で勝負できるようになりました。前回、1DTEのストラテジーを紹介しましたが、最近23連勝するなど、かなり利益が出ていることと思います。しかし、基本的には毎日1DTEオプションができる前からのバックテストでしたので、その後は市場の様相もだいぶ違うのではないかと想像できますね。今回は1DTEが出たあとの市場のみでバックテストでいろいろな条件を試して最適化してみましょう。今回の記事は、基本的には、アイアンコンドルとは何かがわかっている人が対象です。

1DTEアイアンコンドル戦略の魅力

アイアンコンドルオプションは、4枚1セットで、Put long, Put short, Call short, Call longを1枚ずつエントリーする方法です。基本的には、相場の上げ下げにたいしてニュートラルで、「相場がみんなの予想より動かないこと」に賭ける戦略です。実はほとんどの期間、相場はみんなの予想よりも動かないので、たいていは利益がでるのです。

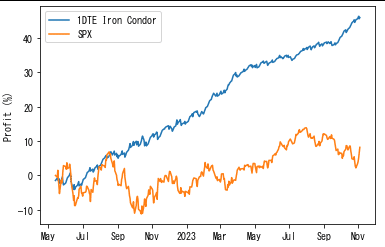

下は、2022年5月からの1DTE アイアンコンドル戦略と、その間のSPXの動きです。安定した素晴らしいパフォーマンスですよね!オプションのプレミアムのゲインは満期の日にほとんど起こるので、実際のところ最終日だけIron condorを行うのは非常に理にかなっているのです。今回は、この手法をバックテストで掘り下げてみようと思います。

アイアンコンドルに関しては、ほとんどのオプションの教科書に載っているとはおもいますが、下のサイトなどは、英語ですが、アメリカの老舗Fidelityの記事でリスクや注意点なども書かれていて、なかなかよいのではないでしょうか。

バックテストのデフォルト条件

銘柄:SPX(SPYの10倍という以外は、SPYとだいたい同じです。データの精度的にSPYでは難しいのでSPXでバックテストします)

戦略:1DTE(満期まで1日)のSPY Iron Condorオプション

エントリー:毎日15:45pm

デルタ:0.075 オプションアルファなどで0.10以下にすると、だいたいこのあたりになります。)。Call short, Put shortのデルタです。Put shortのデルタはマイナスなので実際は-0.075です。伝統的に、デルタは実際の値の100倍の値(パーセント)で書くことが多いので、以下でも7.5と表現しています。

コンドルの翼の幅:80ポイント (SPYでは8ポイント)。翼の幅というのは、Call longとCall shortのストライクの差とPut long とPut short のストライクの差です。この値が最大の損失を決定します。たとえば、幅80なら、1ロットあたり、$8000の最大損失となります。基本的に、アイアンコンドルは、ハイリスク、ローリターンな戦略ですが、最終利益はSPXよりはるかに安定して大きくなります。

利確:なし。以前のテストで、利確は勝率が上がるものの、プロフィットファクタ―が小さくなる傾向があることがわかったので、満期まで持つという条件にします。

ストップロス:デルタ=0.45(オプションアルファで使う、期待値=0と、だいたい同じあたりで損切になります)

投入枚数:1ロット(100枚分)

スリッページ:Ask/Bid中央値から、幅の10%

取引手数料:1回あたり$8トータル

初期資金:$100K

テストする条件

Delta: 0.075, 0.1, 0.15, 0.20

ストップロス:100, 150, 200, 250, 300%

実際に大きめの金額をかけていて思ったのですが、ストップロスは「プレミアムの何パーセントでストップするか」でやりたいですよね。これによって、勝ちのときの利益(100%)と負けの時の損失(x%)の比をきちんと決めることができます。たとえば100%なら、勝率5割以上で全体で利益がでます。そこで、今回はストップロスをプレミアムのパーセントで行うことにします。期待値ゼロの損切だと、250%くらいで損切になることが多いかんじですね。

また今回は、私が公開しているオプションアルファのボットの設定の直し方も、スクリーンショットを使って解説しておきますね。

各種バックテスト

ここから先は

¥ 11,400

この記事が気に入ったらサポートをしてみませんか?