先週の振り返りと今週の注目ポイント

先週の振り返り

米国 供給不足が経済活動を抑制

先週の耐久財受注は、民間航空機の受注が大幅に減少したこともあり、ヘッドラインで2.2%の減少となり、予想を大きく下回る結果となっています。運輸部門を除いたコア受注は、0.6%の減少でした。

コア耐久財受注は、年初に1.3%増加した後、2月は0.3%減少しており、2月の活動がやや停滞していることを示唆しています。航空機を含む中核資本財の出荷は、過去2ヶ月連続で2%近い伸びを示した後、2月は0.2%増と控えめな伸びとなりました。成長率が一段落したとはいえ、第1四半期は堅調なスタートを切ったため、設備投資はまだ十分な水準にあります。

耐久財受注では、昨年末の好調な動きを受けて、自動車部門が依然としてサプライチェーンの混乱に影響を受けていることも明らかになっています。自動車および部品は、12月に受注が1.8%増、出荷が2.0%増となり、予約・出荷ともに急増しましたが、その後両カテゴリーとも2カ月連続で減少しています。消費者物価指数の中古車・トラック部門がパンデミック前の水準から50%以上も上昇していることは、消費者の需要がまだ十分にあることを示唆していますが、自動車メーカーは主要部品の納品遅延に悩まされていることに変わりはありません。

耐久消費財メーカーには、高止まりする原材料価格、金利上昇、持続する供給問題など、あらゆる課題が山積しており、まだ多くの課題が残っていますが、明るい材料としては、受注と在庫がともに0.4%増となったことです。未完了の注文の多くのカテゴリは、二ケタ増ペースであり、これは、供給制約の問題が解消されれば、生産パイプラインはまだかなり充実していることを示唆しています。

住宅販売の足かせとなっている大きな問題は、供給側にもあり、建築資材や労働力の不足により、完成時期が不透明なため、建築業者はプロジェクトに追いつくために販売を制限せざるを得ません。この2ヶ月で全体の販売数は10%減少しましたが、着工していない新築住宅の販売数は20万9千戸に増加しています。これは、住宅建設事業における未着工の受注に相当し、建設業者の受注残が増加していることを示唆しています。

新築分譲住宅は引き続き増加し、2月には2008年以来初めて40万戸を超えました。しかし、この増加の多くは未着工の物件に起因するものあり、供給が控えめであることに加え、建築資材や労働力のコストが上昇していることが、新築住宅の価格上昇を引き起こしています。

2月の新築住宅価格の中央値は400,600ドルに下落しました。この3ヵ月で2度目の下落ですが、中央値は前年同期比で10.7%(38,600ドル)上昇しています。

住宅市場にとって逆風となるのは金利の上昇です。FRBの利上げを控え、住宅ローン金利はすでにほとんどの市場で4.5%を超え、ここ3年ほどの最高水準に達しています。このため、住宅購入のための住宅ローン申請件数は1月末時点から約15%減少しています。

英国のインフレ率は30年ぶりの高水準に上昇

世界的に物価上昇圧力が高まる中、英国のインフレは減速する兆しを見せていません。エネルギーと商品価格の上昇が経済全体に波及し始めたため、2月の消費者物価指数は前年同月比6.2%増となり、予想を大きく上回り、エネルギーや食品など変動の大きいものを除いた2月のコアCPIは、前年同月比5.2%に急拡大しました。

エネルギー価格の高騰を考えると、インフレ率は8%を超える可能性があると思われます。

過去30年間で最も速いインフレ率でも、BOEの金融引き締めペースは中期的に緩やかであると予想されており、2022年半ばに成長率が顕著に鈍化し、インフレが後退し始めると、引き締めペースが若干鈍化し、8月と11月の金融政策決定会合でそれぞれ25bpの利上げを行い、2022年末の政策金利は1.50%となると予想されています。

英国では、今週発表された3月のPMIで、ロシア・ウクライナ戦争や物価上昇圧力が製造業やサービス業の経済活動や景気にどのような影響を及ぼしているかが明らかになっています。

エネルギーと商品コストが高騰し、サプライチェーンの問題がさらに複雑化したため、英国の製造業の見通しは軟化し、製造業PMIは55.5と予想以上に低下しました。しかし、サービス業は世界的な景気上昇を受け予想以上に回復し、サービス業PMIは低下するとのコンセンサス予想にもかかわらず61.0に上昇しています。

ユーロ圏の製造業は鈍化

ユーロ圏で発表された3月の製造業PMIは、工業部門の活動鈍化という同様の傾向を反映し、サービス部門は英国経済よりもやや苦戦しています。しかし、両部門ともコンセンサス予想よりも低下幅が小さく、ウクライナ紛争の影響にもかかわらず、ユーロ圏の経済が驚くほど回復力を保っていることを示しており、製造業PMIは57.0に低下し、サービス業PMIは54.8に低下しました。さらに、ドイツの景況感調査からは、ユーロ圏最大の経済大国であるドイツの経済見通しが明らかになり、同様に経済活動の悪化がしめされていいます。IFO調査の3項目はいずれも3月に減速を示し、ヘッドライン景況感指数は7.7ポイント減の90.8、現状判断は1.6ポイント減の97.0、そして景気予想は13.3ポイント減の85.1と最も大きく低下しています。

ロシア・ウクライナ戦争とエネルギー価格の不確実性を考慮すると、ユーロ圏のGDP予想を取り巻くリスクは予想よりも低成長に傾いており、同時に、世界的なエネルギー価格の高騰を受け、ユーロ圏の消費者物価の見通しは上方修正されるかもしれません。

金利ボラティリティは10年ぶりの高水準

米国金利は今週も乱高下する展開が続き、10年物国債利回りは週初めの2日間で20bps以上急上昇し、水曜日には9bps低下、木曜日と金曜日には上昇に転じ、最終的には2.479%で終えています。金融市場の指標としては、株式市場のボラティリティを示すVIXが有名ですが、他の資産クラスにもボラティリティの指標があり、その一つが、国債価格のインプライド・ボラティリティを示す指標のMOVE指数です。

金利変動率は現在、過去10年間の平均を大きく上回っており、2020年3月のコロナ危機のピーク時に達した高値を3月は越え、再び上昇しています。マクロ経済の背景を考えれば、金利変動率の急増は特に驚くことでもなく、40年ぶりの高いインフレ率と、金融引き締めを急速にタカ派に変化させたFRBの姿勢、経済の見通しも不透明で、景気減速や景気後退の懸念が再燃しています。

これは、2015年から2018年の引き締めサイクルと大きく対照的であり、この間、FRBが利上げに慎重なアプローチを採用したため、金利のボラティリティは概して低下していました。

短期的には、ボラティリティの上昇は、資金を運用する投資家、事業を拡大しようとする企業経営者、住宅や自動車などの大きな買い物を計画している家庭にとって頭痛の種となる可能性があります。ボラティリティが持続すれば、国債利回りに長期的な影響を与える可能性もあり、不確実性とボラティリティの高まりは、国債利回り予想における上方リスクの源泉となる可能性もあります。

国債のタームプレミアム(長期貸出の対価として投資家が期待する額)は、利回りの持続的な低下、歴史的に低い金利変動率、主要中央銀行による大幅な資産買い入れを背景に、ここ数年低下傾向にありました。

過去の研究では、金利変動率の上昇は、国債のタームプレミアムの上昇と強く関連していることが示されており、政策レジームが変わるようなことがあれば、投資家はいずれ長期貸出に対してより高いプレミアムを要求するようになるかもしれません。おそらく、年が明けると、経済と金融政策の見通しがより明確になり、金利のボラティリティはパンデミック以前の水準に戻ると思われますが、しかし、金利変動もインフレ同様、新しいレジームに入っていく可能性があります。

今週の主な予定

米国 個人所得および個人消費 3月31日(木)

2月は給与を受け取る労働者の増加により、所得の伸びが0.5%回復すると予想されます。しかし、実質所得がプラスに転じるには十分とは思えず、2月のPCE指数(推定)は0.6%の上昇となっています。消費者は1月のPCEインフレ上昇に特に動揺していないようですが、実質所得が減少すれば、実質支出も鈍化すると思われます。2月の実質消費支出は0.1%減少し、これは最新の小売売上高に基づく商品支出の減少が原因であると推定されます。

米国 雇用統計 4月1日(金)

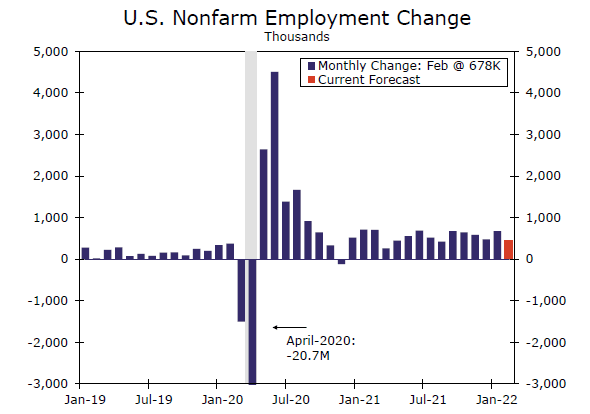

ここ数ヶ月、雇用の伸びは驚くほど強く安定しており、非農業部門雇用者数は過去 3 ヶ月平均で 58 万 2,000 人増加し ました。雇用の弾力的なペースは、新型コロナの制約が緩和され、経済的ニーズが高まったため、労働力が戻ってきたことによって促進されました。

しかし、3月の雇用者数の伸びは48万人程度になると予想されています。1月と比較すると、季節的要因が雇用の伸びを下支えし、オミクロン株による雇用の遅れの反動が2月に出たと思われます。一般的には、労働需要が昨年ほど急速に高まっているようには見えず、中小企業の雇用計画は2月に1年ぶりの低水準に落ち込んでいます。3月の失業率は3.7%に低下し、雇用は十分に増加するものと思われますが、平均時給は2月は前月比で0.4%上昇し、前年同月比は5.5%となる見込みで、労働力の需給バランスが改善するにつれて、最近の賃金のトレンドはやや軟調になると思われます。

米国 ISM製造業PMI 4月1日(金)

過去1年ほどの製造業の主な課題は、需要よりもむしろ供給不足でした。

ISM製造業景況指数によると、新規受注と受注残は拡大しており、製造業者が必要な労働者や資材を確保できれば、生産は拡大するように見受けられます。

しかし、中国での新たな操業停止とウクライナをめぐる紛争が世界の供給ラインにさらなるねじれを生じさせたため、サプライヤーの納期が今月はISMのヘッドライン指数に大きな影響を与えると予想されます。ここでも3月に商品価格が急騰したロシアの最近の侵攻による影響が及び、3月のISMは、納期の長期化とともに、インフレ懸念に拍車をかけると予想されます。

今日の予定

海外の経済指標など

20:00 英 ベイリーBOE総裁 発言

21:30 米 2月卸売在庫

今日は英国ベイリーBOE総裁の発言以外は材料視される指標の発表はありません。

英国では、生活費の高騰が家計への影響が懸念され、政府の春季予算が公表されましたが、この懸念を払拭するには至っていません。多くの家庭で来月からエネルギー代が急激に値上がりし、国民健康保険の負担も増えることになり、またウクライナの影響も受けて歴史的な高水準の物価高も収まる気配は見えていません。インフレ抑止を目指して3回連続の利上げを行ったBOEですが、ベイリー総裁の発言でこの先の金融政策の方向性と景気見通しについてを探ることになると思われます。

ウクライナ情勢を巡っては、ウクライナとロシアの代表団が今週、対面での協議を28-30日にトルコで再開すると、ウクライナ交渉団メンバーのアラカミア議員は、フェイスブックへの投稿で明らかにしました。一方、ロシア側交渉団トップのメジンスキー大統領補佐官は29-30日の対面協議で両者が合意したと明らかにした。開催予定地については特定していません。

バイデン大統領のロシア批判は強まっていますが、NBCニュースが行った世論調査では、ウクライナでの戦争を巡るバイデン大統領の対応にほとんど信頼を寄せていないか、一部しか評価していないとの回答が7割に上回ってており、大いに信頼しているとの回答はわずか12%でした。全体の80%余りは、戦争が核兵器の使用につながることを懸念し、米国がウクライナに戦闘に部隊を派遣することを懸念しているとの声は74%となっています。

中国で新型コロナウイルス感染の最大のホットスポットとなっている上海市は、大規模検査を実施するためロックダウンに入ります。上海市の発表によれば、金融街を含む黄浦江以東の地域で28日から4日間実施し、続いて黄浦江以西で4日間行われる予定です。テスラは上海工場の操業を少なくとも1日停止する計画だと、事情に詳しい複数の関係者が明らかにしています。

それでは今週もよろしくお願いします。

Twitterでは、経済ニュースなどをリアルタイムに情報発信しています。

フォローをよろしくお願いします。

<注意事項>

このレポートにて提供する投資情報は、あくまで情報提供を目的としたものです。したがって銘柄の選択、売買価格などの投資にかかる最終決定は、投資家ご自身の判断でなさるようにお願いします。

また、レポート内にて提供される情報は信頼できると判断した情報源をもとに作成したものですが、その内容および情報の正確性、完全性または適時性については保証せず、また、いかなる責任を持つものではありません。

この記事が気に入ったらサポートをしてみませんか?