【太陽工機】2021.12期-3Q決算

会社四季報より抜粋。

★新潟地盤の工作機械中堅。立形研削盤で国内首位。北米軸に海外拡大中。DMG森精機の子会社。

★国内自動車設備・部品向け研削盤一服。

★中国の建機用は高止まり。

★産業機械・工作機械用が想定超。

★2022/12期は国内半導体関連の設備投資活発化。

★汎用性高い円筒研削盤 CGX25シリーズ販売開始。2022年3月末に新工場の土地取得し、増産体制整える。

→https://www.taiyokoki.com/jp/news/3752/

★業績予想は上方修正。

→https://www.taiyokoki.com/jp/wp-content/uploads/sites/2/2021/11/20211105_2.pdf

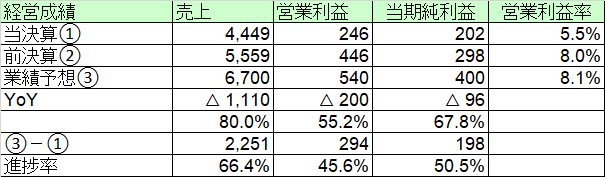

【経営成績】

★売上44億円。営業利益2.4億円。営業利益率5.5%、対前期で結構落としたように見えるが、計画自体は上方修正。計画は順調に消化し超過している。

★落着見込みが、売上67億円、営業利益5.4億円で営業利益率8.1%と前期並み、というか前期は超過して達成する見込み。この時期の上方修正なので確度は高いのでしょう。

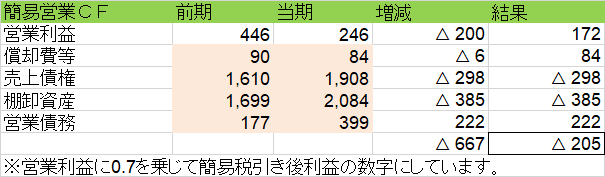

★営業キャッシュ

→CF計算書の開示がないので簡易的に作成。

→大体▲2億円くらいの進捗。大きくは棚卸資産の増加▲3.8億円と売掛債権の増加▲2.9億円が響いている。

→ラストQでこれをどれだけこなせるか注目でしょう。

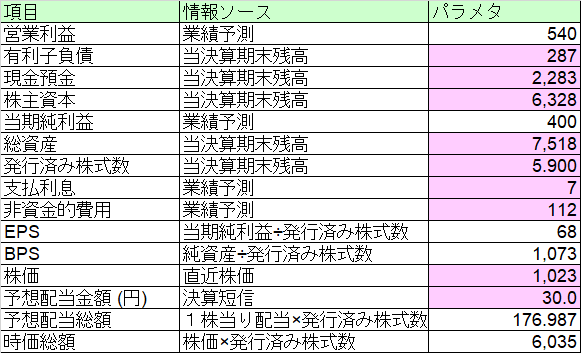

【財政状態】

★自己資本比率 84.2%

★d/e Ratio 0.05倍。

★ネットキャッシュが+19億円。対総資産比率26.5%

★御覧の通り、借金らしい借金もなく、健全な財務状況となっている。とにかくキャッシュが厚い堅実経営。

★時価総額が60億円。

【経営指標】

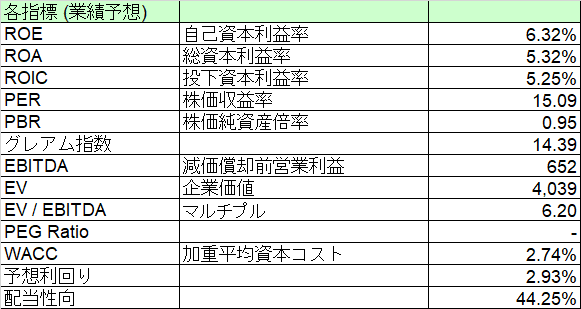

★ROE, ROA, ROIC 派手さはないが、なかなかバランスの良いスコア。これだけキャッシュが厚いのである程度は仕方ない。

★PER 15倍、PBR0.95倍。グレアム指数14倍と安い。

★マルチプル6.2倍で安い。

★配当利回りが2.9%で配当性向はかなり頑張っているほう。WACCは2.7%とそこそこ悪くないスコアでしょう。

【総括】

堅実な経営とまっとうな商売。そしてそれらがかなり安く評価されているいわゆるバリュー株ではないかと思う。

しかし最近考えることは、良い商売をしているまっとうなバリュー株ならいずれは適切に評価されて、株価も上がっていく、というのは投資家の希望的観測(こうだったらいいな)にすぎず、えてして、そういう「バリュー株」の多くが、いわゆる「適正な評価」というものを受けられずに、割安のまんま鳴かず飛ばずで放置されながら低空飛行をいつまでも続ける、という「受け身」の姿勢が目立つのではないかということ。

とりわけ、PBRが1倍割っている状態が長く続いているというのはある種経営の怠慢なのではないだろうか?と最近考える。これが非上場の企業なら別に問題ないだろうが、上々企業なら、株価を上げる努力をするのは当然で、PBR1倍割れでずっと低評価されているということを恥ずかしいと思って努力してもらいたいものではある。PBR1倍割れに安住しているから「日本株オワコン」と思われているフシさえある。

この記事が気に入ったらサポートをしてみませんか?