【リックス】2020.6期-1Q決算

鉄鋼、自動車、電子用ポンプなど産業機械・機器のメーカー商社。旧新日鉄へのゴム靴納入で創業。

【経営成績】

★マクロ経済環境の悪化などあり、ご多分に漏れず減収減益。

★とは言いながらも、コロナ禍直撃の当四半期で黒字確保はお見事。

★営業利益率も3.2%で、対前期比でたった▲1.7%の落ち込みで踏ん張れた。

★業績予想の営業利益率は3.1%とかなり保守的な見積もり。今後のマクロ経済環境にも依存してくるかと思うが、なかなか業績予想はこなせそうな印象を持った。

★四半期決算のためCFのリリースはなし。簡易的な営業CF計算書を作って分析。

★売上と利益が落ち込んだが、その分を売上債権の減少が大きく超過している。

★営業債務の減少も軽くこなし、+831mil程度の成績なのではないかと思われる。黒字なだけ御の字。

★営業CFマージンは9.75%程度にも。悪くないなと。

【財政状態】

★自己資本比率 55.0%

★d/e Ratio 0.1倍。

★ネットキャッシュが52億円で、対総資産比率が18.1%

★時価総額が136億円。

★財政状態は健康そのものである。

★ネットキャッシュが52億円もあって、PLもCFも黒字なら、136億円の時価総額のサイズはまだまだ小さいと言えるように思う。

★何より、コロナ禍直撃して、黒字というのが割と好感であった。

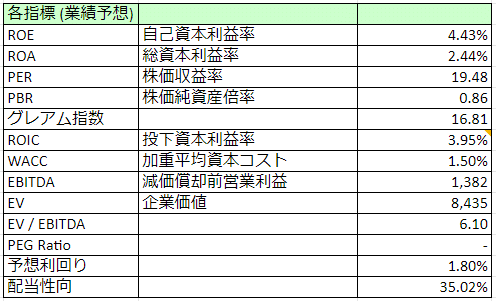

【経営指標】

★ROE,ROA,ROICは良くない。利益率がせいぜい3-4%であるため。後は、これは良いことに間違いないが、キャッシュが厚い。その分、BSは当然に重たくなる。この明日をも知れぬマクロ経済環境下において、キャッシュを多く持っていることは全然悪いことではない。なまじROEが良いことなどより大事なことでしょう。

★グレアム指数が16.8倍で割安である。PBRも0.86倍と1倍を割っており安い。

★EV / EBITDAも6.1倍。10倍を切っていて安い。

★配当利回りが1.8%で、配当性向が35%超。そこまで無理している配当性向でもない。上手く経営できていると評価したい。

【総括】

コロナ禍直撃の1Qで、黒字を堅持。評価したい。

そして、営業CFも黒字であろうと思われ、そこも評価したい。

また、財政状態もいい。変なのれんとかでBSがブーストされている企業ではないことは確認されている。

変なのれんとかで資産ばかりがブクブクと太った企業は醜い。(どの銘柄とは言わないが)

その点当社は、キャッシュが厚い。対総資産比率で18%超のキャッシュを持つ。この先行き不透明な時代、やはり最後に頼りになるのはキャッシュだけでしょう。

PBRもグレアム指数も、EV / EBITDAも安い。もう少し買われてもいい銘柄とは思う。

この記事が気に入ったらサポートをしてみませんか?