「持ち家vs賃貸」インフレ時代にはどっちがお得?

どうも、モゲ澤です! 「持ち家にするか、賃貸にするか」は住居費の永遠のテーマですよね。以前、私もX(Twitter)でこれに関する投稿をしたら、「こっちが正しい!」という賛否両論のコメントで盛り上がりました。いわば宗教論争みたいな側面があるかもしれません(苦笑)。

答えから言ってしまうと私は持ち家がお得だと考えていますし、今後インフレが進む場合でも持ち家が有利なのは変わらない(むしろさらに有利になる)と思っています。

今回はその理由とポイントについてわかりやすく説明していきます。

資産にも終の棲家にもなる持ち家

「持ち家vs賃貸」の比較については以前にも記事にしていますので、詳しくは以前の記事をご覧ください。ここではその要点を解説します。

まず、家を買うことは一種の不動産投資です。ですので、リスクとリターンの両面から考えていきましょう。

重要なリスクは2つあり、①買った不動産の価値が今後どうなっていくのかと、②35年間返済を続けられるのかです。しかしこれらのリスクは、ある程度コントロールすることができます。都心部や駅から近い立地、風光明媚な場所などは価値が維持されやすく、返済については無理な借り入れをしなければ問題ありませんよね。

リターンも2つあり、①資産形成になることと、②60歳以降の生活の基盤になること(終の棲家を得られること)です。これは具体的な例で説明していきます。

たとえば、35歳で7,000万円の物件を購入する場合と、賃料20万円の物件を借り続けた場合の比較です。まず、返済が終わる35年間でのコストを比較した場合、賃貸のほうが安いことがわかります。

ですが、購入した場合は物件を売却するという選択肢もあります。築45年のマンションは現在4,000万円前後で取引されており、4,000万円の価値があると言っていいでしょう。また、売らずに自分で住み続けることもできますね。

賃貸の場合は資産にはならず、また高齢になってくると借りづらくなる面もあり、終の棲家としても懸念があります。

そして購入した場合は、住宅ローン減税と団体信用生命保険(団信)という強力なメリットがあります。金利コストよりもメリットのほうが大きい「逆ザヤ」の状態になっているため、私は持ち家のほうをオススメしています。

インフレ時代は不動産価格も家賃も上がる!

では次のトピックです。少し前まで日本はずっとデフレで、物価がどんどん下がっていく時代が続いていたのをご存じの方もおおいと思います。ですが、2022年ごろからついに潮目が変わり、物価が上がるインフレ時代になってきています。

日銀の植田総裁も今後、2%弱の物価上昇が続く可能性があるとの発言をしました。激しいインフレではなく、緩やかなインフレ傾向になるのではないでしょうか。

ここまではインフレ=物価上昇と説明してきていますが、表現を変えれば「インフレ=お金の価値が下がること」なのです。

例えば、昨年にはバナナの価格が1房100円で、それが今年は150円に値上がりしていたとしましょう。バナナ1房そのものが持つ価値は変わっていませんから、これはお金の価値が3分の2になってしまったと言えるのです(なので、同じバナナ1房を買うのにより多くのお金が必要になっています)。

これをマンションに当てはめると、お金の価値が3分の2になったら1部屋4,000万円のマンションの価値は6,000万円になるということです。インフレになれば不動産価格は上がります。

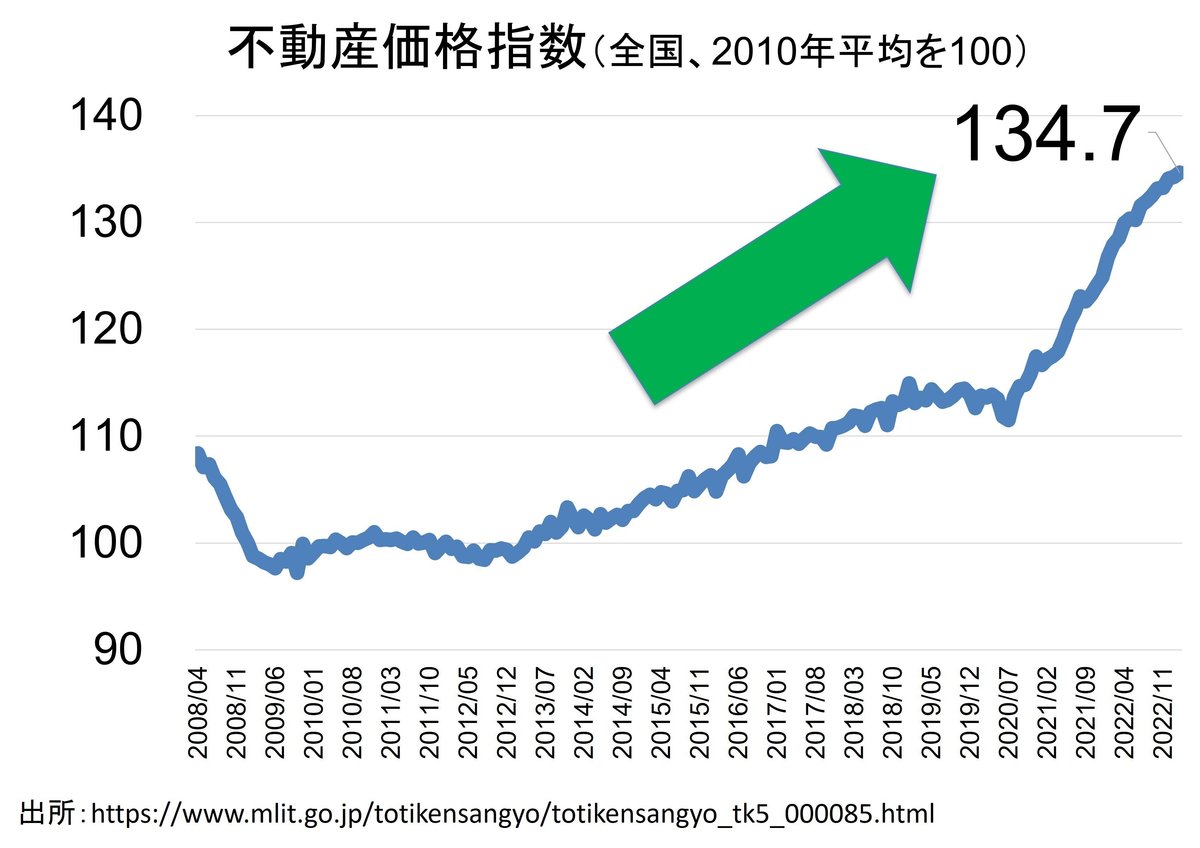

国土交通省の不動産価格指数を見てみると、金融緩和が始まった2013年以降は徐々に価格が上がっています。

直近ではグンと上がりましたが、インフレ時代に突入すれば緩やかな上昇傾向は変わらないと思います。

なお、上がるのは不動産価格だけでなく、マンション賃料も上がります。実際、大都市圏を中心に家賃も上昇傾向が続いてきました。

大阪を筆頭に、低いときから1.2倍以上に上がっている地域が多いです。不動産価格を追いかける形で家賃も上がっていくということですね。

以上をまとめると、インフレ時代には不動産価格も家賃も上がっていくということになります。

金額はあくまでイメージですが、先ほどの例のようにお金の価値が3分の2になれば、不動産価格も家賃も1.5倍になります。

ですから、例えば「今は不動産価格が上がっているから賃貸に住んでおこうか」と思って10年経つと、不動産価格も家賃も上がるというダブルパンチが発生して、物件が買いづらくなってしまう可能性があるのです。

そうなると、インフレ時代に賃貸で住み続ける理由はますますなくなってくるわけです。不動産投資にもなる物件購入を選ぶべきだと私は思います。

インフレ時代はローンが有利

さらにもう1つ、ローンで物件を買ったときのメリットもあります。

インフレは借り入れした人にとって有利になりやすい構造です。買ったモノの価格がどんどん上がっていく一方で、借り入れた元本は減っていくため含み益が出やすいのです。

住宅ローンを組んで買ったとき、先ほどの例と同様の場合では、10年後までインフレが続いて物件価格が6,000万円になります。しかし住宅ローンのほうは返済が進みますので、10年後には残り元本が減っています。

もちろん、実際の価格には経年劣化による資産価値の変動も生じます。ですが、インフレで大まかに何が起こるかはイメージできたと思います。

これまでの時代でも持ち家のメリットは大きかったのですが、今後はさらに重要度が高まってくるでしょう。このチャンスを逃さないように検討してみてはいかがでしょうか。

最後に注意点ですが、今回はあくまでも資産価値が保たれるエリアを前提に考えています。人口が大きく減るという要因がある郊外や地方部は、インフレ時代でも不動産価格や家賃が上がらない、もしくは下がるかもしれません。

その場合は、終の棲家としてのメリットや住宅ローンを借りるメリットを踏まえて判断していくようにしましょう。私だったら終の棲家を得られるのは大きいと思っているので、郊外や地方でも賃貸より持ち家を選びたいと思っています。

今後も金利情報やお得な住宅ローン情報を発信していきますので、ぜひフォローやスキ!をいただけると嬉しいです♪

モゲチェックのご案内

今回の記事はいかがでしたか?

「銀行を比較したい!」

「自分が審査に通る銀行はどれ?」

「プロがおすすめする銀行は何?」

と気になる方は、モゲチェックの中にある住宅ローン診断サービス「モゲレコ」【PR】をやってみて下さい。

簡単な入力をするだけで、あなたにとって最適な住宅ローンを診断します。不明点があれば、住宅ローンアドバイザーにいつでもメッセージで相談できます。

新規借り入れはこちらからどうぞ。借り換えはこちらです。スマホで便利なアプリもオススメ!【PR】

15万人が利用しているサービスです。しかも、どれだけ使っても無料ですよ〜♬

この記事が気に入ったらサポートをしてみませんか?