仕組債についてテレビ取材を受けました

6月23日にBSテレ東で放送された「マネーのまなび」で、初めてテレビ取材を受けました。内容は、高リスクの金融商品である「仕組債」についてです。

放送された番組は、7月7日までは、↓から見ることができますので、お見逃しの無いように(笑)

仕組債については、問題の多い金融商品として、これまでもお伝えしてきました。

これが、最近では地銀を通じた販売も増加していて、高齢者を中心に多額の損失を被る事例が発生し、トラブルとなるケースも多いということで、テレビでも取り上げることになったようです。

仕組債の怖さをいかに伝えるか

テレビで取材とは言っても、私のような、しがないFPのコメントを長々と流してくれるわけでもなかろうと、どのように話したら仕組債の怖さを伝えることができるかと思案して、以下のようなお話をしました。

「保険を売ることによって得られる保険料が高利回りの源泉」

「一般の生活者にとって、保険を買うものであり、売って利益を得ることができるものではない」

取材の中では、これに加えて、「金融機関が保険料のサヤを抜いているので、保険料がリスクに見合ったものではない」ということも話したのですが、そこはカットされていました。この点は、次の話と関係してきます。

仕組債のもう一つの問題点は、対象の株価が少し上がると、償還される仕組みになっていて、取引を繰り返し行ってしまいがちになる点です。

しかし、リスクに見合った保険料を得ていないので、繰り返し取引を行えば、保険事故(=株式の下落)が発生した時には、それまで得た保険料を上回る損失を被ることになるでしょう。

保険を売って利益を得ている保険会社では、リスクを高めに見積もって計算された保険料に、さらに経費の分を上乗せした保険料を取ることによって事業が成り立っていることを考えれば、仕組債を繰り返し購入することがいかに危険であるか、分かるのではないでしょうか。

金融庁も仕組債を問題視

このように、問題の多い仕組債の販売が増加していることについて、金融庁も問題視しているようです。

テレビの取材を受けた後に金融庁が公表した「資産運用業高度化プログレスレポート2022」において、仕組債を取り上げて、手数料やリターンとリスクの実績値などの情報開示を求めています。

今回のプログレスレポートでは、仕組債のリターンの実績値の分布が公表されていたところに注目しました。先に述べたとおり、仕組債は構造的にマイナスサムの金融商品なので、過去に販売された仕組債のリターンの実績値の平均はマイナスとなるはずで、それが仕組債の問題点を一番分かりやすく表すものだと思っていたからです。

ツイッターでも、日本証券業協会に、その公表を求めていました。

#日本証券業協会 さま、#仕組債 から一般生活者を守るために、適切な情報開示を業界として実施してください。

— たかはしFP相談所(公的年金保険とおカネのミカタ) (@fp_yoshinori) January 25, 2022

具体的には、金融機関ごとの過去に販売した仕組債のトータルリターンの分布です。 pic.twitter.com/ckzr3mgNfA

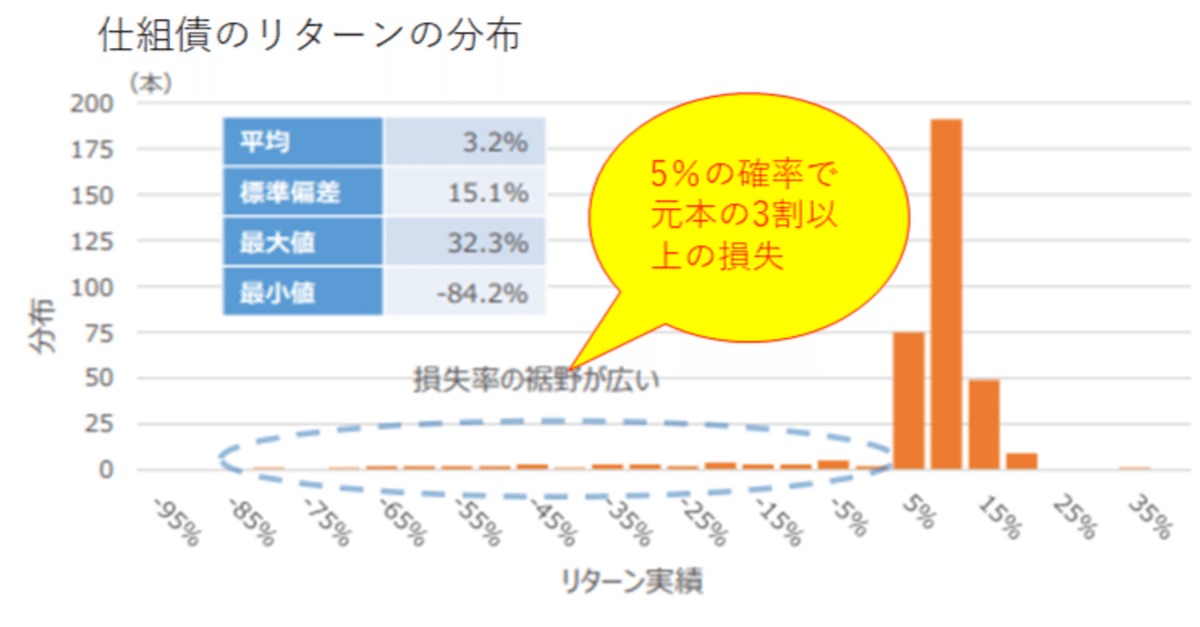

私が要求したからというわけではないでしょうが、プログレスレポートには、以下のようなリターンの分布が示されていました。「EB債」というのは、株価に連動する典型的な仕組債の名称です。

この分布の読み方で重要なポイントは2つあります。

1つ目は、この分布の母集団です。サンプル数は364個の仕組債ですが、これらはすべて、2019年4月に販売されたものだということです。2019年4月以降の日経平均推移を表したグラフをご覧ください。

仕組債が販売された2019年4月は、日経平均は22,000円前後で推移し、その後、年末から翌年1月にかけて、24,000円近辺まで上昇しています。したがって、当初から5%以上上昇しているので、サンプルの多くが2020年2月から3月にかけて市場を脅かしたコロナショックの前に、早期償還がかかって、コロナショックの影響を受けていないものと推測されます(ただし、仕組債の対象となる株価は、日経平均だけではなく、他の指数や個別株の場合も多い)。

これは、仕組債にとっては都合の良いサンプルで、リターンの平均もプラス3.2%となっています。したがって、販売時期が一時点に偏っていない、もっと長期に渡るサンプルに基づく分布を示す必要があると思います。

2つ目のポイントは、損失率の裾野が広い点です。分布のグラフを見ると、裾野は広いものの、発生頻度は極めて低いように見えます。しかし、広く薄い損失率の分布をよく見て、数を数えると、マイナス30%を超える損失を被ったサンプルの数は20個あり、全体のサンプル数(364個)の5%余りとなります。

「5%の確率で、元本の3割を超える損失が発生します」

と言われたら、果たして1千万円単位で仕組債を購入するでしょうか?しかも、このサンプルは、仕組債にとって有利なものに偏っている可能性が高いのです。

結論:仕組債はデメリットしかない

最後に、これまで説明した仕組債の問題点が凝縮されたトラブルの実例を見てください。証券・金融商品あっせん相談センター(FINMAC)が公表しているあっせん事例の1つです。

購入者は仕組債のリスクを理解せずに、何千万円もの仕組債を購入していた。

損失を被るまでに、仕組債を繰り返し購入していた。

損失を被ってから、説明を受けていないと主張しても遅い。損失の1割程度の和解金で合意せざるを得なかった。

ということで、締めの一言。

この記事が気に入ったらサポートをしてみませんか?