【時事抄】 植田総裁と日本銀行がめざす金融正常化へのシナリオ

植田総裁が就任して1年、日銀の金融政策決定会合が益々注目を集めるようになりました。あらゆる食料品や生活用品にまで物価上昇が波及する一方で、円の価値は30年前の水準にまで下落し、日銀の政策変更に関心が集まっています。

4月の会合結果を、26日正午過ぎに「現状を維持する」と公表しました。

現状とは何かを整理すると次の通りです。

政策金利は0~0.1%程度で維持する

国債の買い入れ継続

今朝、日本経済新聞に掲載された興味深い解説記事を見てみます。

<要約>

円安対応を期待した市場への「ゼロ回答」は、円安を加速させた。だが、円安騒ぎの裏で日銀は連続利上げに向けた布石を打つ。今後数年で1〜2%の利上げを示唆しており、いまの円安騒ぎがなければ「タカ派ぶり」が市場を驚かせていたかもしれない。

「基調的」を巡るすれ違い機に158円台

植田総裁は18日ワシントンでの記者会見で、円安を「基調的な物価上昇率に影響を与える可能性はありうる」と前置きしつつ「無視できない大きさの影響が生じた場合は、場合によっては金融政策の変更もありうる」と語った。

今回の決定会合で、ワシントンでの発言の意味を詳細に説明したが、為替水準に対して金融政策で直接対応するつもりはない、という日銀にとっての「正論」が、円売り勢を勇気づけてしまった。

「仮に基調的な物価上昇率に無視し得ない影響が発生するということであれば、金融政策上の考慮、あるいは判断材料になる」

「基調的な物価上昇率に、ここまでの円安が今のところ大きな影響を与えているということではない」

国内で価格転嫁が進んで消費者物価を上昇させる。これが日銀の呼ぶ「第1の力」だ。物価高が賃金上昇に波及する「第2の力」を促し、賃上げがさらに物価を押し上げて賃金上昇を伴う緩やかな物価上昇が自律回転する「好循環」につながる。このメカニズムが日銀のいう「基調的な物価上昇」だ。表面上の物価上昇率は日銀が目標とする2%を超えてはいるが、基調は2%を下回っていると判断しているということだ。

円安は輸入物価を押し上げ、国内の価格転嫁を通じて、消費者物価を上昇させる一因になる。しかし、利上げの要不要を判断するのは、為替水準ではなく、基調的な2%の物価上昇の定着という日銀の目標達成への寄与度だ。

利上げシナリオの「本丸」は円安にあらず

日銀が見据える「本丸」の利上げシナリオは、必ずしも為替水準とは直接の関係がない。円安に配慮する姿勢をみせつつ、金融政策の「次の一手」に向けて重視するのは「好循環」の見極めだ。大企業でまとまった歴史的な賃上げが、中小企業への波及するか。人件費増加が適正に販売価格に転嫁されていくか。その流れが確認できれば「好循環」が続く角度が高まり、追加利上げが正当化される。円安は好循環の見極め作業における主役ではない。

注目すべきは、基調的な物価上昇率が2%に上向いていく可能性に自信を示した点だ。2026年度まで予測期間を延ばした「経済・物価情勢の展望(展望リポート)」で、基調的な物価上昇率が「見通し期間後半には『物価安定の目標』とおおむね整合的な水準で推移する」と判断を進めた。

植田総裁は会見で利上げの終着点に関して、「とくに見通し期間後半について、この(見通し)通りの姿になっていくということであれば、政策金利は、ほぼ中立金利の近辺にあるという状態にあるんだろうなという展望は持っている」、との言及は重要だ。連続的な利上げのなかで中立金利を探っていこうとする姿勢をみせたからだ。

中立金利は「1.1〜2.4%」を想定?

「見通し」の期間末である2026年の後半には、政策金利が中立金利に達すると仮定する。そのときの中立金利は「1.5~2.0%」の間だと推測する。名目の中立金利(実質金利+予想インフレ率)は、「1.1~2.4%」だ。もしこの仮定に立てば、今後2~3年のうちに4~9回ほど利上げする計算になる。

中立金利の見立てはこうだ。まず日銀企画局が昨年末に示した推計から、実質値で「マイナス1.0%からプラス0.5%」の範囲内。4月現在までの上昇を織り込み、「0%」と保守的に置く。ここに予想インフレ率を加味するが、植田総裁によるヒント、家計や市場、企業のデータを加重平均した値は「まあ1%台半ばくらい」に立って、現時点が1.5%、予測期間の後半には2%程度と見る。中立金利はマイナス0.4%からプラス0.4%という日銀内のより狭い相場観を加味して、「1.1%~2.4%」とした。

歴史的な円安が米国発のドル高の影響が大きいとはいえ、上記シナリオの織り込みが進めば、日米金利差も縮小しそうだ。今回の会見で、この辺りを強調したなら、円安を抑える「タカ派パワー」を持ち得たかもしれない。円安に追い込まれたように見える植田日銀が着々と練り上げる、利上げへのシナリオにも注意を払った方がよい。

「中立金利」とは、「景気を加熱もさせず冷やしもしない」よい加減の金利水準のことをいいます。別の識者によれば、米国の潜在成長率2.2%、日本のそれが0.6%、米国の中立金利は2%半ばとのFOMCの見解に沿い、潜在成長率の差を引いて、日本の中立金利は1%と推定しています。

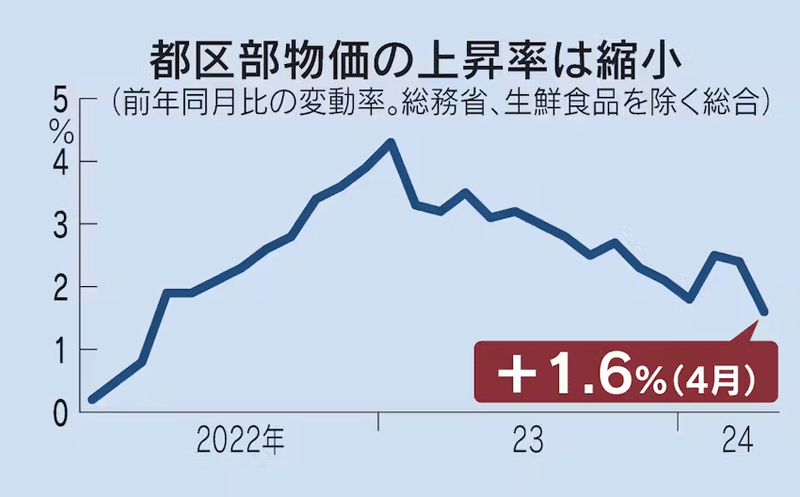

同じ日の朝、総務省が発表した4月の東京都区部の消費者物価指数は、変動の大きい生鮮食品を除く総合の上昇率が1.6%と市場予想を大きく下回りました。3月は2.4%だったので大幅縮小。日銀が重視している「基調的物価」の上昇圧力は弱まっているようで、個人消費も低調なことから、とても物価・賃金・消費の「好循環」が起動しているとは言えそうにありません。

日銀が現状維持を決めた判断は仕方ないこと理解します。日銀は拙速な利上げ・金融正常化へのアクションで過去に何度か失敗しているのだから。

だが、止まらぬ円安に対して、為替介入なし、日銀はゼロ回答、と政府の無策ぶりに怨嗟の声も上がっています。個人的には短期的措置として、財務省は為替介入すべき日だったのではないかと思う。こういう時のための介入ではないのかな?

GW連休中の為替相場はとんでもなく荒れそうで怖い。

この記事が気に入ったらサポートをしてみませんか?