住宅ローン控除の改正点

主な改正点

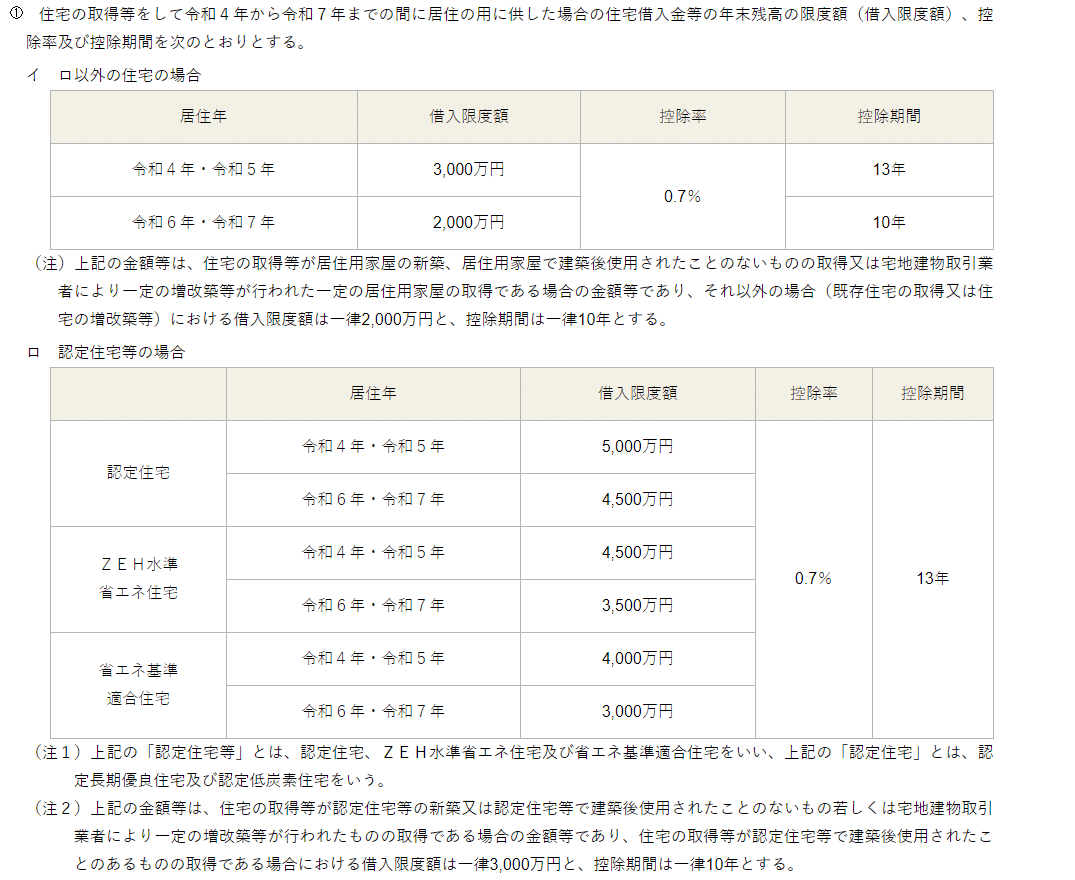

令和4年度の税制改正のうち、

個人に影響がありそうなものの中で

大きいものが「住宅ローン控除」

かと思います。

今回は、住宅ローン控除の

改正について紹介します。

控除率

まず大きな改正として

控除率が1.0%から0.7%に

引き下げられました。

仮に年末の借入金残高が

3,000万円であれば、

改正前は

3,000万円×1%=30万円

が控除限度額となりますが、

改正後は

3,000万円×0.7%=21万円

が控除限度額となります。

なお、上記の計算は「控除限度額」となります。

税金を安くしてもらえる最高額という

ことになりますので、

その年の負担すべき所得税額が

10万円の方は、

最高額のうち、

10万円を安くしてもらえ、

余った11万円は

住民税が安くなる

という事になります。

よって、自分自身が

負担すべき税金を

上回って税金が戻ってくる

ようなことはありませんので、

注意してください。

所得制限

次の改正点は、

所得制限です。

要するに、年収が高い人は

受けることができませんという

ハードルを下げたという事です。

従来は、所得が3,000万円以下でしたが、

2,000万円以下に改正されました。

救済措置も

要件

住宅の対価に含まれる消費税額が10%であること

契約期間が一定の期間内であること

入居する期間が令和3年1月1日から令和4年12月31日であること

まずは、住宅取得の対価に含まれている

消費税額等の税率が10%である必要があります。

よって、個人間売買等で

消費税が課されていない場合は

対象となりません。

次に契約期間ですが、

いかに当てはまらなければなりません。

・新築

令和2年10月1日~令和3年9月30日

・分譲、中古住宅の取得、増改築等

令和2年12月1日~令和3年11月30日

契約した日が上記の期間内で

なければ、

この取り扱いはできません。

最後に入居する時期ですが、

今年の12月31日までに

入居が出来ていなければ

適用することができません。

控除の計算

【1~10年目】

年末残高等×1%(40万円)

【11~13年目】

次のいずれか少ない額が控除限度額

①年末残高等〔上限4,000万円〕×1%

②(住宅取得等対価の額-消費税額※)×2%÷3

※上限4,000万円

(注) この場合の「住宅取得等対価の額」は、補助金および住宅取得等資金の贈与の額を控除しないで計算した金額をいいます。

上記の通り、

10年目までは「控除率1%」となり

11年目からは

一定の調整が加わることになります。

もし、契約期間が当てはまりそうな方は

一度、契約期間を確認することをお勧めします。

まとめ

今回は、令和4年税制改正で

改正となった住宅ローン控除に

ついて、ご紹介しました。

住宅の取得は、

人生の中でも大きな買い物の

代表例かと思いますが、

上手に制度を利用しましょう。

この記事が気に入ったらサポートをしてみませんか?